Содержание

Самые главные цифры

+ 30% — рост количества налоговых проверок в 2022 (относительно 2021 года);

95 млн — «средний чек» выездной результативной налоговой проверки компаний за 1-е полугодие 2023 г. по Москве;

Более 5000 чел. — привлечено к субсидиарной ответственности только за 2022 год;

81 млн — «средний чек» субсидиарной ответственности по данным Федресурса.

Эти цифры уже опасно игнорировать, поэтому ничуть не удивителен рост интереса собственников, руководителей и бухгалтерии к порядку в учете и налогах компании.

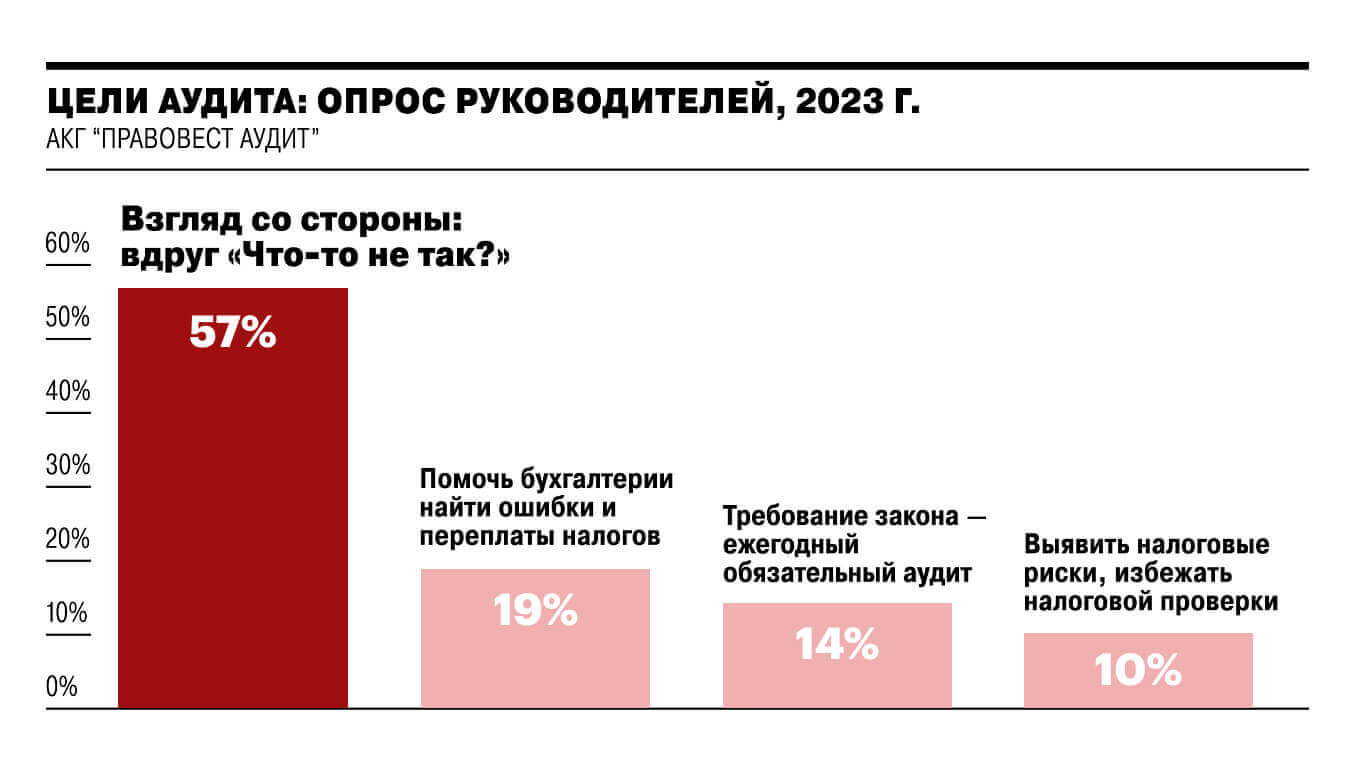

Об этом свидетельствуют и результаты опроса, проведенного «Правовест Аудит». Мы спросили у руководителей компаний: с какой целью вы проводите аудит?

57% респондентов ответили — нужен взгляд со стороны, вдруг что-то не так. И в большинстве случаев, волнует именно ситуация с налогами в компании:

- сколько нам могут доначислить? (налоговые риски);

- не переплачиваем ли мы? (налоговые резервы).

Аудит «нового поколения»

Современный налоговый контроль — это глубокий и непрерывный анализ финансовых и налоговых потоков, отчетности, активов и обязательств компаний. В этом контексте классический финансовый аудит не дает защиты от налоговых рисков — его «волнуют» только существенные искажения и ошибки в части подтверждения достоверности финансовой (бухгалтерской) отчетности.

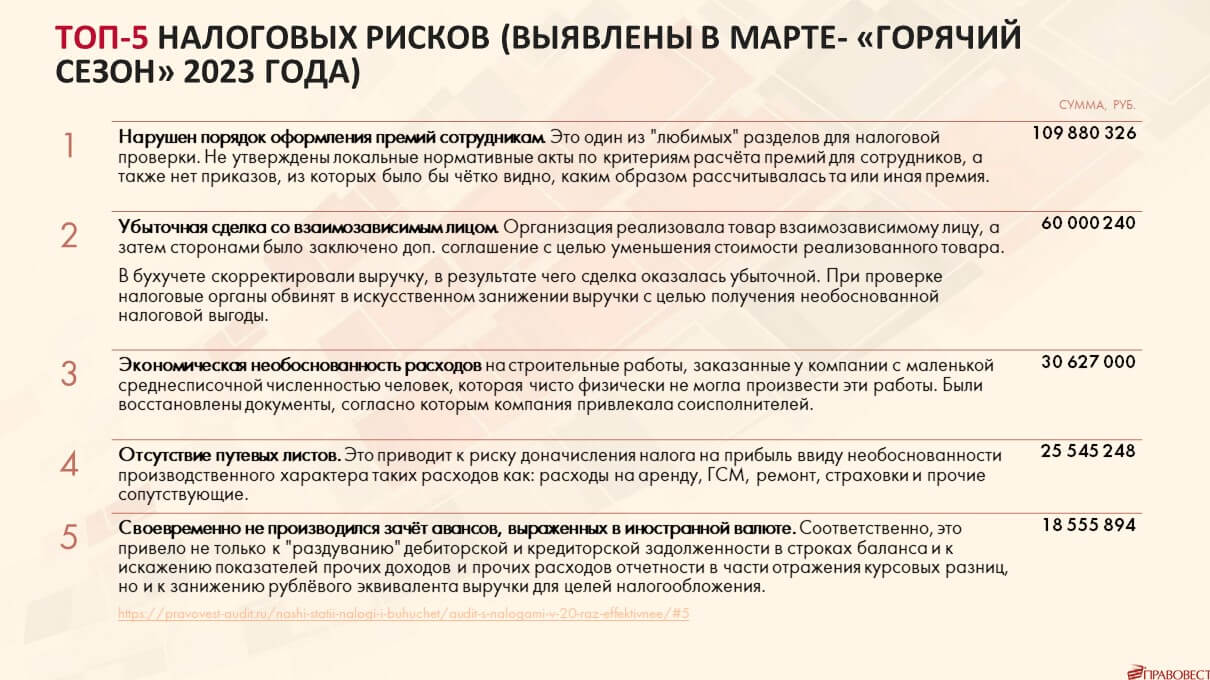

Итак, первый вывод, который был озвучен на конференции — аудит должен быть комплексным — включать не только проверку достоверности бухгалтерского учета, но и глубокий налоговый аудит. При стоимости комплексного аудита в сотни тысяч рублей — риски он помогает устранить на десятки миллионов рублей.

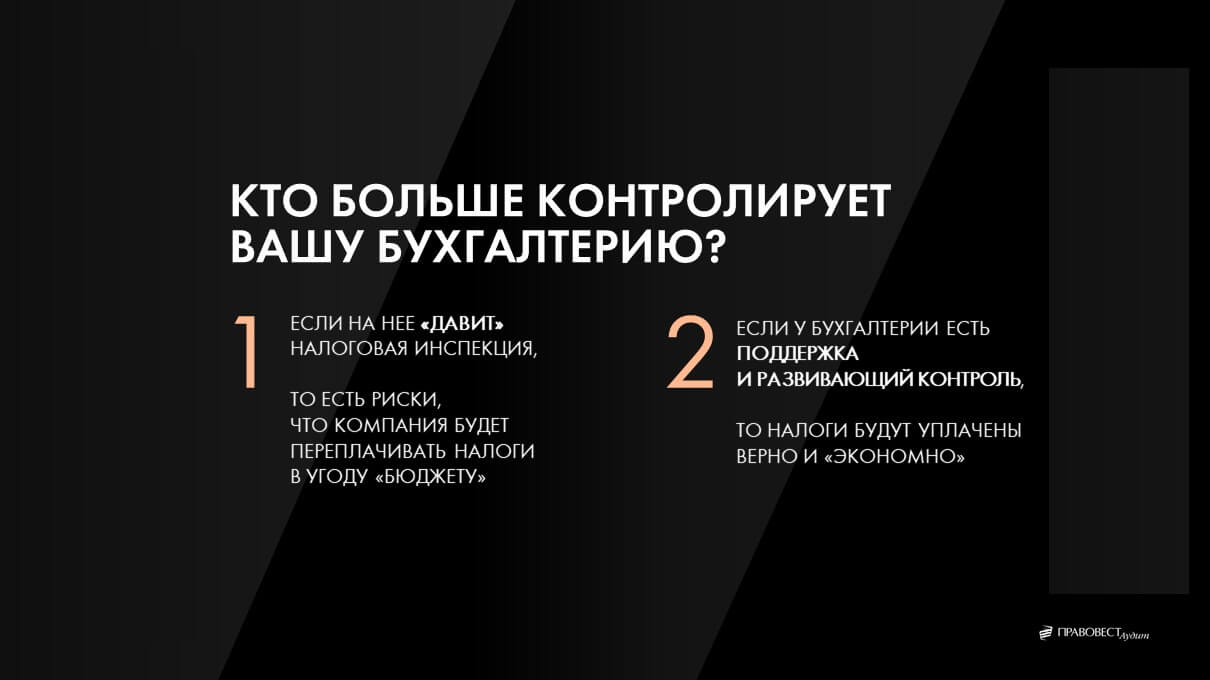

Однако важно, чтобы аудиторы обращали внимание не только на риски, но держали «в фокусе» и резервы. Компании в России часто упускают возможности, связанные с налоговыми резервами и льготами. На практике, многие предприятия принимают решение не использовать положенные законом преференции, сталкиваясь в итоге с проблемой не только упущенной экономии, но и переплаты налогов.

Один из наиболее распространенных случаев — это нежелание компаний применять вычеты по НДС. Вместо того, чтобы использовать эту законную возможность — вернуть деньги из бюджета, ее откладывают на более поздний период. Причиной этому часто служит желание избежать лишнего внимания со стороны налоговых органов. Однако, в реальности, это приводит к тому, что вычеты «теряются», и компания просто забывает о сроках для их применения.

Еще одна проблема — нежелание компаний применять льготные страховые тарифы для субъектов малого и среднего предпринимательства. Эта осторожность может стоить дорого. Недавний случай показал, что одна компания переплатила 60 миллионов рублей за два года, просто чтобы «не привлекать внимание налоговой».

Основная причина, почему финансовые службы компаний не хотят применять эти резервы и льготы, — страх взять на себя ответственность. Чтобы применять налоговые льготы и преференции, требуется уверенность в том, что учет ведется корректно и что применение этих мер не приведет к дополнительным налоговым начислениям.

Кроме того, важно понимать, что сегодня «разовый» аудит — не лучшее решение. Не надейтесь успеть все исправить до того, как «к вам придут». Налоговый контроль «не дремлет» и пока очередь дойдет до исправления ошибок — налоговая, скорее всего, уже заметит имеющиеся несоответствия, выйдет «на охоту» за вашей компанией, а там уже недалеко и до попадания в налоговую статистику, о которой мы говорили выше.

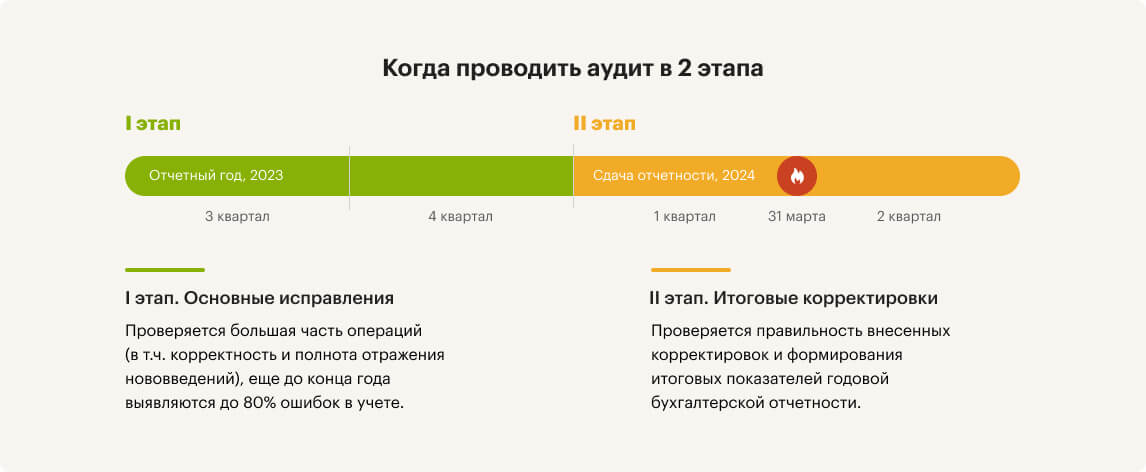

Поэтому практика уже доказала, что аудит должен быть поэтапным, позволяющим оперативно управлять рисками и улучшать ситуацию «в моменте». В идеале начать первый этап аудита в течение отчетного года, а не тогда, когда отчетность сдана и уже мало что можно исправить.

С учетом постоянных изменений в законодательстве и огромного объема работы финансовых служб, поэтапный аудит становится не просто удобным, но и необходимым инструментом для эффективного финансового управления. Этот метод не только помогает выявить и исправить ошибки, но и значительно оптимизирует время и ресурсы компании.

Что будет если аудиторы пропустят ошибку? Или из-за их советов у вас будут проблемы с налоговой? Кто будет рядом с вами, защищая вас от претензий налогового органа?

В современном бизнесе налоговые претензии — одна из самых больших опасностей, которую хотелось бы минимизировать. Компания «Правовест Аудит» предлагает интересное решение в этой сфере: в дополнение к аудиторским услугам.

При согласовании техзадания с лидерами практики «Правовест Аудит» на проведение аудита, клиенты дополнительно заказывают углубленную проверку налогового учета или отдельных операций.

В этом случае к договору на комплексный аудит добавляются:

- дополнительные юридические гарантии в виде Сертификата — гарантированная защита силами налоговых юристов от претензий ИФНС;

- расширенная финансовая ответственность — страховка от доначислений сумм штрафов и пеней в виде страхового полиса и эксклюзивных правил выплаты компенсаций на р/с клиента по страховому случаю от Ингосстрах.

Если после проведенного аудита и углубленной проверки налоговая служба все равно предъявит претензии к клиенту, «Правовест Аудит» предоставляет юридическую поддержку и защиту. Налоговые юристы будут представлять интересы клиентов. Если ситуация не будет разрешена в пользу клиента, страховая компания Ингосстрах компенсирует штрафы и пени. И страховка реально работает:

Таким образом, проведение в течение отчетного года комплексного аудита позволяет действовать на опережение проблем и является мощной профилактикой, поскольку большую часть ошибок еще можно исправить по ходу аудита.

Плюс по итогам такого аудита, в течение 3-х лет, защищает страховка от налоговых претензий. Она позволяет компаниям сосредоточиться на своем основном бизнесе, зная, что в случае налоговых проблем их интересы будут защищены на двух уровнях — юридическом и финансовом.

ПРОСТО АУДИТ!