Содержание

Что такое налоговый аудит?

Налоговый аудит — это проверка правильности исчисления и уплаты налогов, в т.ч. контроль заполнения налоговых деклараций и расчетов.

Основная цель аудита налогов — устранение налоговых рисков и минимизация финансовых потерь компании, собственников и руководителя. Ведь в случае доначисления налогов компании грозит штраф 20% от суммы доначислений и пени, а при наличии доказательств умысла в неуплате налогов размер штрафа составит 40%. Причем руководителю, собственнику или иному контролирующему лицу может грозить уголовная, субсидиарная и имущественная ответственность.

Также иногда собственники и руководители хотят проверить квалификацию работников бухгалтерской службы и найти возможные финансовые резервы.

Почему налоговый аудит особенно важен в последнее время?

В последнее время результативность выездных налоговых проверок превысила 98%, т.е. налоговые органы выходят на проверку только в тех случаях, когда для этого есть повод (используют риск-ориентированный подход).

Средняя сумма доначислений по выездным налоговым проверкам в РФ составляет 63 млн руб. Поэтому налоговый аудит может сэкономить в среднем 12,6 млн руб. (средние доначисления 63 млн руб.*20%).

Уже на стадии камеральных проверок налоговых декларации инспекторы могут составить представление о налогоплательщике и даже определить предполагаемую сумму неуплаты налогов. Программа ФНС РФ анализирует цепочки контрагентов, наличие в них неблагонадежных налогоплательщиков, выявляет нестыковки в показателях деклараций, например, между налоговой базой по НДС и налогом на прибыль, оценивает налоговую нагрузку, рентабельность и др. показатели компаний.

Поэтому, если отчетность налогоплательщика не вызывает нареканий налогового органа — повода для назначения выездной налоговой проверки нет. Кроме того, при безупречной налоговой отчетности сокращается количество запросов из налоговой инспекции в рамках камеральных проверок, что не может не отразиться на работе бухгалтерии и эмоциональном настроении сотрудников. Уверенность в данных налоговых деклараций — спокойствие руководителя и собственника.

Чтобы у организации была такая уверенность или хотя бы реальное представление о состоянии налогового учета и отчетности и о налоговых рисках компании следует провести аудит налогов.

Кроме того, налоговый аудит проводится по инициативе собственников или руководителей компании для выявления налоговых резервов. Ведь иногда налоги переплачивают, в т.ч. из-за опасения, что в учете есть какие-то ошибки и, если компания заявит налоговые льготы или большую сумму НДС к вычету, при проверке доначислят больше, чем хотели «сэкономить».

все победит

В чем особенности аудита налогообложения (его отдельных видов)?

По желанию Заказчика аудит налогового учета можно провести за определенный период (квартал, год, несколько лет и др.) и в отношении всех или некоторых налогов:

1. Аудит налогообложения прибыли

Такая проверка необходима любой компании, применяющей общую систему налогообложения. Как показывает практика, не все налогоплательщики уделяют должное внимание документальному оформлению расходов. Иногда из-за отсутствия внутренних документов (например, отчета о проведении рекламной акции, акта на отпуск материалов в производство, технологической карты и т.п.) налогоплательщик рискует «лишиться» налоговых расходов.

Аудит налога на прибыль особенно необходим компаниям, работающим с иностранными партнерами. При проведении аудита налога на прибыль проверяется исполнение обязанностей налогового агента и правомерность применения им ставок налога, положений соглашений об избежании двойного налогообложения и др.

Советник налоговой службы II ранга, руководитель отдела консалтинга, главный эксперт по бухучету и налогообложению «Правовест Аудит», аттестованный аудитор

2. Аудит НДС

НДС налоговые органы уделяют особое внимание, поэтому для налогоплательщиков — это самый «риск содержащий» налог. В рамках аудита НДС производится проверка контрагентов «на благонадежность», правильность и своевременность определения налоговой базы, применения освобождения от НДС и льготных ставок (10%, 0%), порядок ведения раздельного учета НДС и др.

3. Аудит налога на имущество организаций

Аудит необходим организациям, владеющим недвижимостью. На практике были случаи, когда бухгалтер занижала налог, поскольку исчисляла его исходя из среднегодовой стоимости объекта, а не по кадастровой стоимости. Или, наоборот, организации переплачивали налог, ошибочно не применяя положенные им льготы.

4. НДФЛ и страховые взносы

Эти «зарплатные налоги» платят все организации и у налоговых органов они под особым контролем, в т.ч. работодателей вызывают на «зарплатные комиссии», а за неуплату страховых взносов предусмотрена уголовная ответственность.

В первую очередь аудит НДФЛ и страховых взносам необходим компаниям, производящим различные социальные выплаты работникам, а также имеющим иностранных сотрудников.

При проверке «зарплатных налогов» проверяют и правомерность работы с самозанятыми. С 2024 года к ним особое внимание как со стороны региональных властей, прокуратуры, МВД, Роструда, СФР, так и со стороны ФНС. Контролирующие органы выявляют «серую зарплату». В первую очередь обратят внимание на компании, у которых заключены договоры более, чем с 10 самозанятыми с ежемесячным доходом более 50 тыс. руб.

5. Другие налоги и сборы

При проведении налогового аудита также анализируются другие налоги и сборы: налог при УСН, транспортный налог, платежи за негативное воздействие на окружающую среду, уплата государственных пошлин, региональные и местные налоги и сборы, например, торговый и курортный сбор и т.д.

Как проходит налоговый аудит организации?

Прежде всего аудиторы знакомятся с видами деятельности Клиента. Стороны определяют период и вопросы проведения налогового аудита. Согласуют состав экспертов, методы проверки, стоимости услуг. Перед началом работы заключается Соглашение о конфиденциальности.

Как правило, проверка проводится на территории компании-заказчика. Продолжительность проверки зависит от объема исследуемых вопросов. Аудит налоговой отчетности за год обычно занимает одну-две недели.

По итогам налогового аудита Клиент получает Заключение. Оно содержит:- выявленные ошибки и возможные налоговые риски, их числовые показатели, возможные суммы штрафных санкций и пени, рекомендации по исправлению ошибок и минимизации рисков

- выявленные финансовые резервы (если таковые имеются)

- Результаты проведения налогового аудита обсуждаются с Клиентом (обратная связь), чтобы прояснить все спорные моменты и ответить на уточняющие вопросы по исправлению ошибок.

Кто заинтересован в налоговом аудите?

Руководитель и собственник — им необходимо знать о налоговых рисках и оценивать возможные последствия для себя, а также быть уверенным в квалификации сотрудников бухгалтерии, в т.ч. что они правильно исчисляют и не переплачивают налоги.

Главный бухгалтер и финансовый директор. Налоговый аудит — это возможность проверить себя и сотрудников бухгалтерии (не ошибается только тот, кто ничего не делает) и разделить ответственность с аудиторами (если налоговые органы обнаружат ошибки, которые пропустили аудиторы — вины бухгалтера нет, ведь его проверяли...). Также довольно часто, аудиторы помогают главному бухгалтеру (финансовому директору) донести до руководителя информацию о рисках компании.

Как выбрать компанию для аудита налогового учета в организации?

Доверять можно только проверенным компаниям, имеющим безупречную репутацию. В противном случае теряется смысл проведения налогового аудита.

Не все аудиторские компании могут проводить налоговый аудит, т.к. для этого необходимы сотрудники с отличным знанием налогового законодательства. Напомним, что при проведении классического финансового аудита аудиторы заточены на проверку бухгалтерской отчетности. Налоги проверяют только на предмет наличия существенных ошибок, способных оказать влияние на достоверность бухгалтерской отчетности.

На рынке аудиторских услуг не так много компаний, у которых аудиторы знают налоговый учет также хорошо, как бухгалтерский, т.е. могут проводить финансовый аудит с углубленной проверкой налогового учета. Поэтому для проведения налогового аудита к проверке привлекают экспертов и налоговых юристов. Они не только проанализируют налоговые риски, но и предложат пути оптимизации платежей, например, применение льгот, создание резервов в налоговом учете, повышающие коэффициенты амортизации и т.п.

Качественный налоговый аудит не может быть дешевым.

Рекомендуем ознакомиться с сайтом компании, изучить отзывы Клиентов о ней и ее сотрудниках. Посмотрите их резюме, по возможности оцените статьи и другие материалы аудиторов этой компании, размещенные в Интернет. Проверьте членство аудиторской компании в СРО, ознакомьтесь с данными о страховании ответственности, о наличии компании в различных рейтингах и т.п.

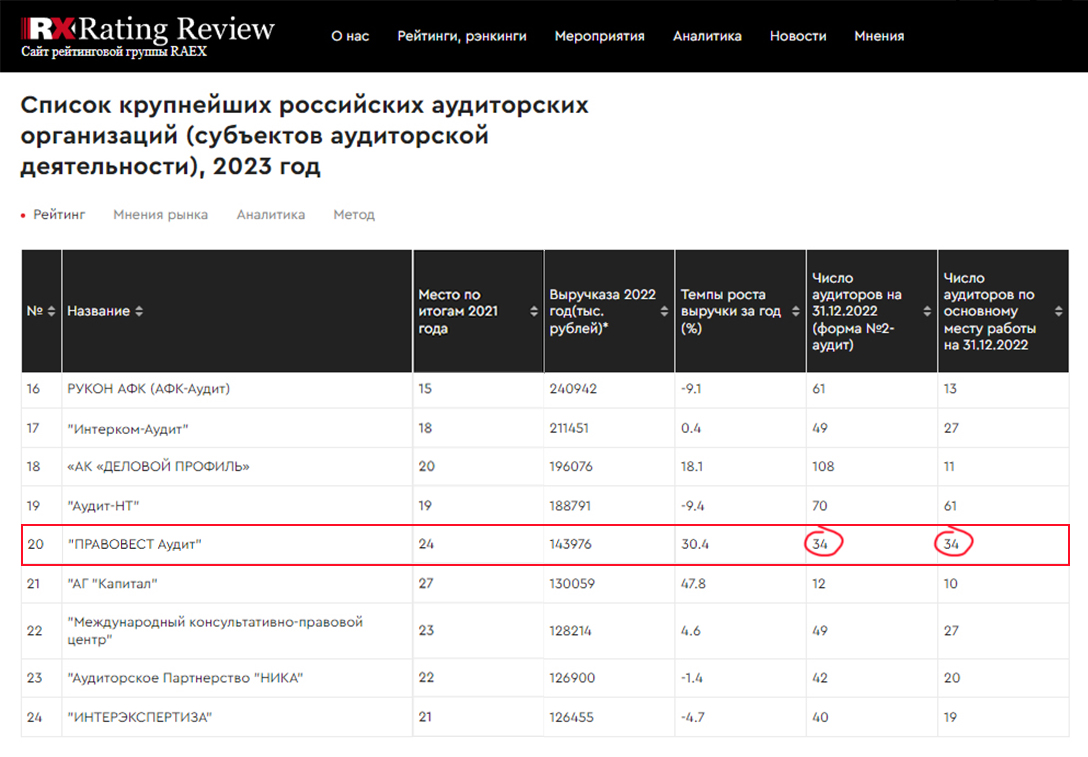

«Правовест Аудит» — аудиторская компания, которая входит в ТОП-14 крупнейших АКГ (по данным ), член СРО «Содружество», аудиторы и эксперты — только штатные сотрудники с большим опытом работы. Мы проводим более 500 аудитов в год, в т.ч. для организаций с иностранным капиталом. Наша профессиональная ответственность застрахована ИНГОССТРАХ. Компания оказывает услуг по проведению аудита: обязательного, комплексного, налогового, МСФО, а также консалтинговые услуги и др.

Мы проводим более 740 аудитов в год, в т.ч. для организаций с иностранным капиталом. В налоговом аудите принимают участие не только аудиторы, но и практикующие налоговые юристы.

Наша профессиональная ответственность застрахована ИНГОССТРАХ. При проведении налогового аудита мы даем расширенные финансовые гарантии до 30 млн руб. на компенсацию пени и штрафов, если по проверенному периоду налоговый орган произведет доначисления из-за наших неверных рекомендаций или пропуска ошибок. И страховка реально работает! Клиент «Правовест Аудит»

ПРОСТО АУДИТ!