Каждый год увеличивается число клиентов, заказывающих — аудит, включающий углубленную проверку налогового учета (налоговый аудит) и «стандартный» финансовый аудит. И это не удивительно, поскольку налоги — одна из существенных зон рисков компаний и лично руководителей и собственников. «За налоги» могут привлечь к уголовной, материальной и субсидиарной ответственности.

Что не так с налогами?

При проведении комплексного аудита «с налогами» мы видим, что суммы ошибок в исчислении налогов могут быть достаточными для возбуждения уголовного дела в отношении руководства компании (15+ млн руб. за 3 года). При этом зачастую они недостаточны, чтобы найти отражение в отчетах классического финансового аудита для крупных организаций (чтобы туда попасть с учетом масштаба компаний суммы ошибок должны быть более существенные). Таким образом, руководитель и собственник такой компании, который добросовестно провел финансовый аудит (как того требует законодательство) может даже не узнать о нависших над ним рисках.

В среднем на одну аудиторскую проверку, проведенную в январе-феврале 2024 год, сумма выявленных налоговых рисков составила более 50 млн руб. Т.е. это те суммы, которые может доначислить налоговая если выйдет на проверку. И большинство таких рисков можно устранить. А значит будет минимизирован риск привлечения к уголовной, субсидиарной и материальной ответственности за неуплату налогов для руководителей и собственников компаний.

Посмотрите, какие ошибки могут привести к доначислениям.

Ошибка № 1

Завышена стоимость приобретенных импортных товаров. Организация ошибочно определила стоимость по курсу доллара США, но стоимость товаров по договору выражена и оплачивалась в юанях. Ошибка привела к занижению налоговой базы по налогу на прибыль при реализации товаров и соответственно к неуплате налога на прибыль в сумме 12 848 450 руб.

Что предпринять:

Если декларация по налогу на прибыль за 2023 год уже представлена, налогоплательщик обязан представить уточненную декларацию, предварительно убедившись, что после доначисления недоимки и соответствующих пени сальдо ЕНС не станет отрицательным (п.1 и п.4 ст.81 НК РФ).

Исправление ошибки сэкономит минимум 2 569 690 руб. штрафа, который взыскала бы налоговая служба, если бы сама обнаружила ошибку. Также исправление ошибки снимет риск привлечения руководителя компании к уголовной ответственности за неуплату налогов.

Ошибка № 2

Помимо акта об оказанных услугах транспортной экспедиции нет экспедиторских документов, подтверждающих реальность оказания таких услуг экспедитором. Причем оформление документов таких как, экспедиторская расписка, экспедиторское поручение, а также обязанность экспедитора по представлению копий ТТН, поручений на погрузку, коносаментов и др. прямо предусмотрена положениями договора транспортной экспедиции.

Что предпринять:

Следует обратиться к экспедитору для восстановления необходимых документов. Восстановление документов устранит риск доначисления НДС и штрафов на сумму 10 984 325 руб.

Ошибка № 3

Нет документов, подтверждающих факт утилизации бракованных материалов.

Организация передала подрядчику материалы (платы) для изготовления и сборки телевизоров на сумму более 25 млн руб. Платы оказались бракованными и стороны пришли к соглашению об их утилизации подрядчиком за счет организации-давальца. Организация списала бракованные материалы с учета на основании счета подрядчика на компенсацию расходов, но документы, подтверждающие передачу плат (и именно их) на утилизацию от подрядчика не поступили.

В этом случае есть риск доначисления НДС с рыночной стоимости списанных плат, т.к. списание материалов в отсутствие документов, подтверждающих их утилизацию, т.е. подтверждающих отсутствие передачи плат третьим лицам, может быть квалифицировано как безвозмездная реализация (п. 10 Постановления Пленума ВАС РФ от 30.05.2014 N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость», п.2 ст.154 НК РФ).

Что предпринять:

Следует обратиться к подрядчику за документами, подтверждающими передачу бракованных плат на утилизацию. Восстановление документов устранит риск доначисления НДС и штрафов на сумму 6 000 000 руб.

Ошибка № 4

В декабре 2023 года в налоговом учете в качестве расходов на капитальный ремонт, произведенный с согласия арендодателя и за счет арендатора, единовременно учтены расходы на оборудование системы вентиляции в арендованном помещении в сумме 20 182 000 руб.

Оборудование системы вентиляции — это неотделимые улучшения в арендованное имущество. Расходы на капитальные вложения в арендованные объекты основных средств в форме неотделимых улучшений, произведенные арендатором с согласия арендодателя, признаются амортизируемым имуществом (абз. 5 п. 1 ст. 256 НК РФ). При этом начисление амортизации по таким неотделимым улучшениям, производится арендатором в течение срока действия договора аренды исходя из сумм амортизации, рассчитанных с учетом срока полезного использования недвижимости или самих неотделимых улучшений. Срок полезного использования в целях налогового учета определяют в соответствии с Классификатором, утв. Постановлением Правительства РФ от 01.01.2002 г. N 1 (пп. 1 п. 1 ст. 259, п. 3 ст. 259.1 НК РФ). Поэтому у организации существует риск доначисления налога на прибыль в сумме более 4 036 400 руб. и штрафа 20% — 807 280 руб.

Что предпринять:

Нужно определить срок полезного использования неотделимых улучшений (системы вентиляции) в целях налогового учета, рассчитать сумму ежемесячной амортизации и только эти расходы учитывать в целях налога на прибыль в течение договора аренды.

В налоговом учете амортизация начисляется начиная с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию (п.3 ст.259.1 НК РФ). Следовательно, по системе вентиляции, введенной в эксплуатацию в декабре 2023 года, амортизация начинает начисляться только с 1 января 2024 года, т.е. в расходах 2023 года амортизация неотделимых улучшений не учитывается. Поэтому организации необходимо исключить из расходов 2023 года ошибочно учтенные расходы на капремонт в сумме 20 182 000 руб. и соответственно доначислить налог на прибыль в сумме 4 036 400 руб.

Если декларация по налогу на прибыль за 2023 год уже представлена, налогоплательщик обязан представить уточненную декларацию, предварительно убедившись, что после доначисления недоимки (и соответствующих пени сальдо ЕНС не станет отрицательным (п.1 и п.4 ст.81 НК РФ).

Исправление ошибки сэкономит минимум 807 280 руб. штрафа, который взыскала бы налоговая служба, если бы сама обнаружила ошибку.

Ошибка № 5

Проценты по долгосрочным депозитам учитывались в налоговом учете по мере поступления денежных средств. В результате занижен налог на прибыль: за 2023 год — на 1 954 725 руб.

Что предпринять:

Проценты по долговым обязательствам (в т.ч. по депозитам, срок действия которых приходится более чем на один отчетный (налоговый) период) в налоговом учете признаются полученными и включаются в состав соответствующих доходов на конец каждого месяца, соответствующего отчетного (налогового) периода независимо от даты (сроков) его выплаты, предусмотренных договором (п.6 ст.271 НК РФ). Соответственно следует учесть во внереализационных доходах сумму рассчитанных процентов по депозиту.

Если декларация по налогу на прибыль за 2023 год уже представлена, налогоплательщик обязан представить уточненную декларацию, предварительно убедившись, что после доначисления недоимки и соответствующих пени сальдо ЕНС не станет отрицательным (п.1 и п.4 ст.81 НК РФ).

Исправление ошибки сэкономит минимум 390 945 руб. штрафа, который взыскала бы налоговая служба, если бы сама обнаружила ошибку.

***

Мы сегодня не стали включать в перечень ошибок самую «популярную» — отсутствие документов, подтверждающих экономическую обоснованность выплаты премий сотрудникам, т.к. мы говорили о ней много раз. Суммы рисков доначисления налога на прибыль из-за отсутствия внутренних документов, обосновывающих премии, колоссальны. Что следует предпринять, чтобы при выплате премий не волноваться за доначисления — вы можете прочитать в .

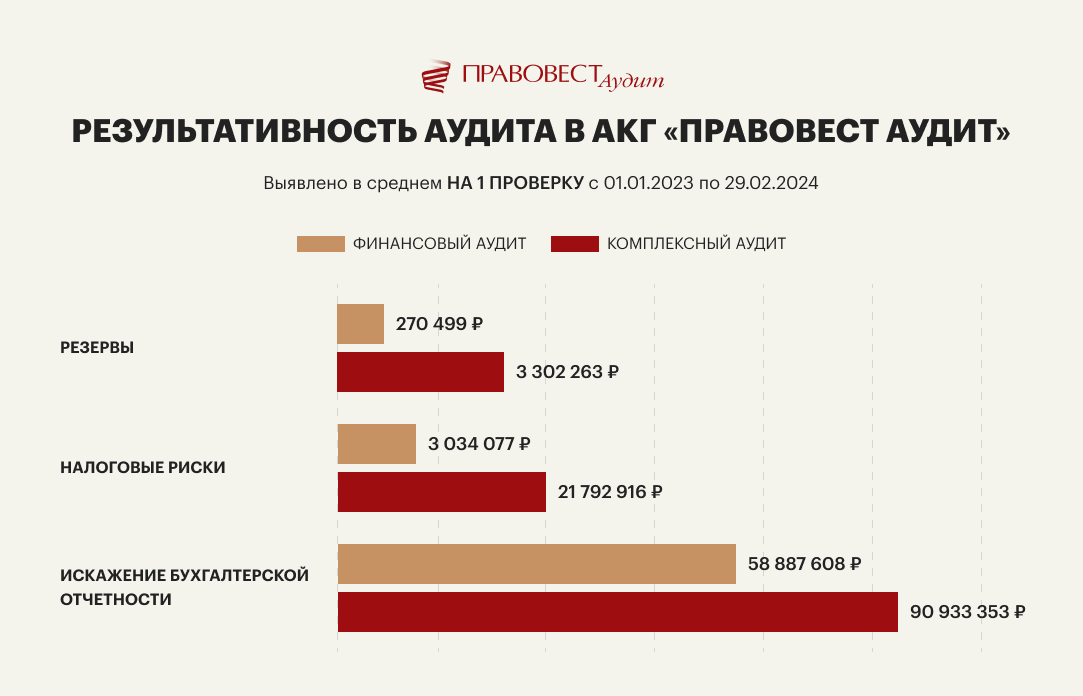

Наша аудиторская практика и статистика за 2023 год и январь-февраль 2024 года показывает, что аудит с углубленной проверкой налогового учета — комплексный аудит — в 7 раз эффективнее выявляет налоговые риски, чем «классический» финансовый аудит и в 10 раз — налоговые резервы (суммы переплат по налогам, возможность применения льгот, невозмещенный НДС и т.п.).

Налоговые резервы есть практически у каждой компании

В январе-феврале 2024 года в ТОП выявленных налоговых резервов как обычно вошли суммы непринятого к вычету НДС. Общая сумма «кредитования» бюджета составила более 187,5 млн руб.

Но также при проведении налогового аудита спортивного клуба за 2021-2023 была выявлена излишняя уплата НДС в сумме 49 106 155 руб., которую компания может вернуть из бюджета. Организация включала в облагаемый оборот по НДС за 4-ый квартал 2021 г. полученные денежные средства в виде целевых отчислений от азартных игр на развитие спорта. Такие суммы не являются объектом обложения НДС (п.1 ст.146 НК РФ, Письмо Минфина РФ от 12 февраля 2021 г. N 03-03-06/3/10029). Компания представит уточненную декларацию по НДС за 4-й квартал 2021 года и получит возврат излишне уплаченного НДС.

Возможно, некоторые с настороженностью отнесутся к рекомендациям по представлению «уточненок» к уменьшению налога к уплате, поскольку известно, как налоговые органы «не любят» такие декларации. Но хотим напомнить, что при проведении налогового аудита или комплексного аудита с углубленной проверкой налогового учета «Правовест Аудит» дает расширенные финансовые гарантии — «страховку от налоговых претензий»: компенсацию пени и штрафов за проверенный период, если рекомендации аудиторов оказались ошибочными и налоговый орган доначислил налоги. Более того, налоговые юристы «Правовест Аудит» будут оспаривать такие доначисления.

Наша аудиторская практика показывает, что при проведении ошибок в учете при проведении второго этапа практически нет, поскольку все основные вопросы были решены с экспертами и аудиторами при проведении первого этапа проверки.

Поэтому можно точно сказать, что поэтапный комплексный аудит дает больше уверенности, что с налогами все в порядке и ошибки в отчетности не привлекут внимание налоговых органов. Пора выбирать аудиторов .

ПРОСТО АУДИТ!