Видеозапись

Таймкоды

Конспект

Содержание

-

Основные формы отчетности и как с ними работать

-

Ищем «виновника»

-

Факторный анализ: влияние объема продаж и цены продажи на прибыль

-

Анализ чувствительности: прогноз изменения прибыли

-

Находим причины кассовых разрывов

-

Отличие управленческой отчетности от бухгалтерской

-

Выясняем, сколько денег вложено в «оборотку»?

-

«Цифровой двойник»

-

«Золотое правило» экономики

Сегодня мы будем обсуждать финанализ не с теоретической точки зрения — как он должен проводиться, а будем использовать практические инструменты. Я буду на примере торговой компании «Look Up» (название вымышленное) показывать и рассказывать, как этими инструментами пользоваться и, самое главное, какой результат мы получим на выходе по итогам этого финансового анализа.

Основные формы отчетности и как с ними работать

Итак, компания «Look Up» была просто оптово-розничная компания. Потом стала выходить на маркетплейсы, заниматься продажей одежды, обуви и аксессуаров. Но прежде чем проводить анализ отчетности, давайте разберемся, что показывают основные формы отчетности и как с ними стоит работать.

Я проработала двадцать лет финансовым директором и ни разу не помню, чтобы кто-то из моих руководителей подошел и спросил: «Татьяна, а какой у нас коэффициент ликвидности?» или «А что у нас с состоянием банкротства?». Потому что и руководители, и собственники и так знают, что у компании с ликвидностью и состоянием банкротства. Это чувствуется на кончиках пальцев. Но в некоторых случаях руководитель приходил и говорил: «Мы тут собираемся купить новую компанию, посмотри пока отчетность».

Т.е. бывают такие ситуации, когда надо сделать какие-то хотя бы предварительные выводы о компании. Поэтому давайте начнем с того, что в первую очередь финанализ проводится по данным бухгалтерской отчетности, это:

- отчет о финансовом результате или о прибылях и убытках (сокращенное английское название — P&L),

- баланс.

Посмотрим сейчас, чем отличается одно от другого.

Отчет о прибылях и убытках показывает, как компания вела бизнес в течение, например, года. Он рассказывает историю:

- как все происходило,

- как зарабатывали прибыль,

- какие расходы при этом несли, чтобы заработать прибыль,

- какая была выручка.

А баланс показывает то, к чему мы пришли, например, на 1 января 2021 г. Т.е. прибыли и убытки — то, как мы жили, а баланс — то, с чем мы остались. И сегодня мы будем анализировать в основном вот эти два отчета, но с учетом нюансов.

Какой отчет для анализа главный?

Любой финанализ — это не про сами отчеты, а про пропорции, изменение пропорций.

Мы знаем, что идеальных пропорций нет. Есть, например, 90-60-90 — стандарт женской красоты. Но в то же время мы понимаем, что это для женщины, например, роста 175 см. А для женщины роста 150 уже будут другие пропорции, для ребенка — третьи. То же самое в бизнесе.

Если компания, например, относится к отрасли тяжелого машиностроения или целлюлозно-бумажной промышленности, там, скорее всего, будет больше тяжелых активов, дорогостоящего оборудования и меньше оборотки. А если мы говорим про розничную торговлю, то там оборудования будет минимум и больше будет товара. То есть эти пропорции в первую очередь зависят от отрасли, к которой относится компания. Но не только.

Это еще зависит от того, как изменяется компания во времени. Потому что для стартапа совершенно нормально, что он привлек какой-то кредит, у него нет своей собственной оборотки, у него огромная зависимость от долгов А для компании, которая уже развилась на рынке, совершенно другие будут пропорции. Можно привести и другие примеры. Например, если компания собирается продаваться или собирается оставаться на рынке, и так далее. Но при этом существуют некоторые пропорции, которые присущи определенному виду компаний. И сегодня мы как раз еще сравним нашу компанию с компанией аналогичной из отрасли.

И здесь я бы еще хотела сразу же обратить внимание на то, что бухгалтерская отчетность, конечно, хорошо. Но мы не можем управлять, например, дебиторской или кредиторской задолженностью. При этом, мы можем управлять взаимоотношениями с нашими клиентами или взаимоотношениями с нашими поставщиками — если мы говорим про кредиторку. Или товарной матрицей — если мы говорим о запасе. Поэтому бухгалтерская отчетность для нормального финанализа всегда нуждается в какой-то детализации.

Почему мы всегда говорим, что нужна управленка? Чтобы управлять взаимоотношениями с клиентами, нам нужно, как минимум, понимать, из чего эта дебиторка состоит: маркетплейс X, маркетплейс Y, наши оптовики и т.д. То же самое поставщики: Индия, Китай и еще кто-нибудь. То есть здесь всегда для полноценного анализа нужна какая-то детализация отчета.

Ищем «виновника»

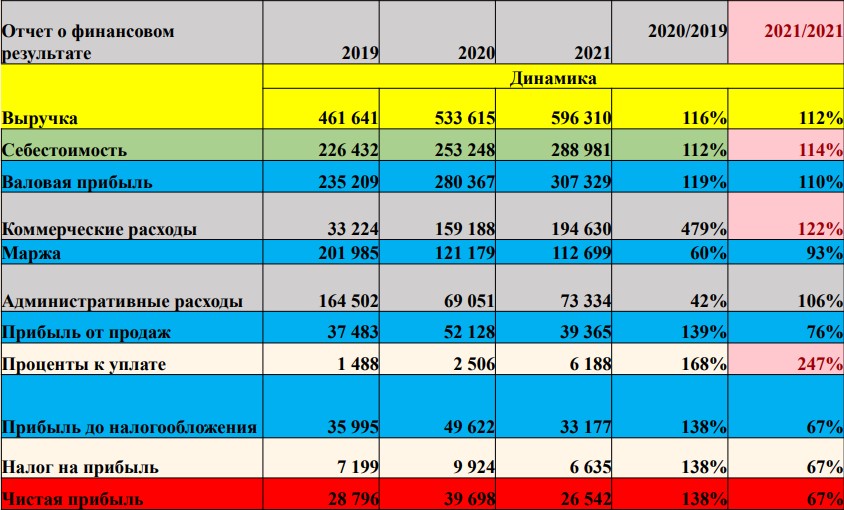

Начинаем с отчета о финансовом результате, желательно за несколько лет. В приведённом примере показана динамика за 3 года (см. Таблицу 1). Можем сравнить динамику статей расходов с темпом роста выручки. Темп роста у меня 112%. Используем функцию «Условное форматирование» и подсвечивается именно то, что оказалось выше 112%. Здесь мы видим, что себестоимость 114%. Т.е. себестоимость росла быстрее, чем выручка. Коммерческие расходы — вообще 122%. Административные не выделились, они в приемлемой зоне, но выделились еще проценты к уплате. Поэтому начинаем работать с «виновниками» — теми расходами, которые росли быстрее, чем выручка.

Таблица 1.

Итого: мы видим, что чистая прибыль росла с 2019 г. по 2020 г., а в 2021 г. она упала. И мы выделили статьи расходов, которые росли быстрее, чем выручка.

Факторный анализ: влияние объема продаж и цены продажи на прибыль

Почему выросла себестоимость? Для того, чтобы ответить на этот вопрос, недостаточно просто разбирать бухгалтерскую отчетность. Нужно смотреть на объемы продаж. Может быть, мы продавали дешевле, а может быть, мы покупали дороже. Т.е. мы пока не знаем, что происходило.