Содержание

Оставаться в курсе всех изменений законодательства и практики их применения помогают вебинары, круглые столы и другие мероприятия, проводимые экспертами «Правовест Аудит».

Необлагаемые операции у туроператоров

С 01.07.2023 по 30.06.2027 включительно освобождается от НДС реализация организацией, осуществляющей туроператорскую деятельность, туристского продукта в сфере внутреннего и (или) въездного туризма ( НК РФ, п.19 и п.28 ст.13 389-ФЗ).

ФНС разъяснила, что в разделе 7 декларации по НДС за III квартал такие необлагаемые операции можно отразить с кодом 1011225 ( ФНС от 18.08.2023 г. N СД-4-3/10621@ «О налоге на добавленную стоимость»).

Советник налоговой службы II ранга, руководитель отдела консалтинга, главный эксперт по бухучету и налогообложению «Правовест Аудит», аттестованный аудитор

Однако в освобождении от НДС есть небольшая «ложка дегтя». Не исключено, что туроператорам все-таки придется уплатить в бюджет НДС по итогам третьего квартала 2023 года.

Дело в том, что при осуществлении необлагаемых операций возникает необходимость восстановления НДС и ведения раздельного учета ( и НК РФ).

Поэтому, если у туроператора на 01.07.2023 года (дату начала необлагаемых операций) имелись на балансе товары (работы, услуги), основные средства (кроме недвижимости), нематериальные активы и др., по которым НДС был принят когда-то к вычету, НДС по ним придется восстановить в декларации за 3 квартал 2023. Порядок восстановления указан в НК РФ.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету, а в отношении основных средств и нематериальных активов — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки. Восстановленные суммы НДС включаются в составе прочих расходов в соответствии со НК РФ.

По недвижимости свои правила восстановления. Восстановить НДС, принятый к вычету по приобретенным (созданным) объектам недвижимости, нужно в особом порядке, установленном НК РФ. Восстановление НДС по собственной недвижимости, участвующей в необлагаемых операциях, производится в четвертом квартале каждого года в течение 10 лет с года начала амортизации недвижимости, в т.ч. после реконструкции. Расчет производится по правилам, указанным в НК РФ.

ПРОСТО АУДИТ!

Новые нормативы для необлагаемых рекламных товаров

С 31.08.2023 года освобождается от НДС передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 300 руб. ( НК РФ). Ранее данный лимит был равен 100 руб.

Учитывая, что налоговая база по НДС возникает на дату отгрузки товаров, новые правила применяются к рекламным товарам, розданным с 31.08.2023 года и позднее.

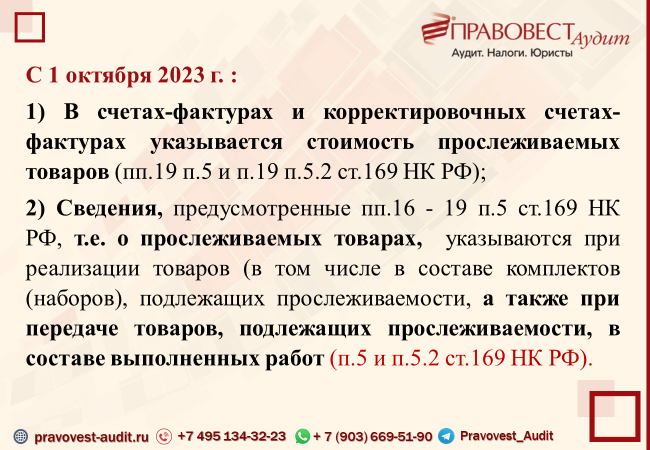

Новые реквизиты в счетах-фактурах

Отметим, что и до 1 октября 2023 года ФНС рекомендовала указывать реквизиты прослеживаемости товаров, если прослеживаемые товары передавались в составе комплекта. Например, когда импортный монитор реализуется в составе «компьютера»: процессор и монитор. Или прослеживаемые товары передаются заказчику и их стоимость включена в стоимость работ ( ФНС от 01.02.2022 г. N ЕА-4-26/1125@, ФНС от 22.12.2021 г. N ). Например, стоимость импортных мониторов включена в стоимость работ по установке видеосистемы.

ФНС разъясняла, что в случае, когда в полученном счете-фактуре отражен комплект товаров, составной частью которого является товар, подлежащий прослеживаемости, при заполнении графы 19 «Стоимость товара, подлежащего прослеживаемости, без НДС в рублях» книги покупок указывается среднерыночная стоимость товара, подлежащего прослеживаемости, не превышающая стоимость всего комплекта ( ФНС от 03.09.2021 г. N ЕА-4-15/12526@).

Советник налоговой службы II ранга, руководитель отдела консалтинга, главный эксперт по бухучету и налогообложению «Правовест Аудит», аттестованный аудитор

Также отметим, что по прослеживаемым товарам счета-фактуры (УПД) выставляются (и принимаются) только в электронном виде (п. 1.1. НК РФ, п. 13 Положения о национальной системе прослеживаемости, утвержденного Правительства РФ от 01.07.2021 N 1108). Причем по НЕпрослеживаемым товарам (работам, услугам) графы «прослеживаемости» в счетах-фактурах не отражаются. Поэтому изменения в реквизитах счетов-фактур НЕ коснутся компаний и ИП, НЕ реализующих и НЕ приобретающих прослеживаемые товары.

ФНС разъяснила, что в настоящее время в Правительства РФ от 26.12.2011 N 1137, устанавливающее форму счета-фактуры, вносятся изменения в части дополнения реквизитного состава счета-фактуры и корректировочного счета-фактуры сведениями о стоимости товаров, подлежащих прослеживаемости. Формы счета-фактуры и корректировочного счета-фактуры будут дополнены новой графой: «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях» ( ФНС от 26.09.2023 г. N ЕА-4-15/12314@).

Одновременно предусматривается переходный период (не менее 1 года) с даты вступления в силу изменений для адаптации учетных систем участниками оборота товаров, подлежащих прослеживаемости, в целях представления документов, применяемых при расчетах по налогу на добавленную стоимость в электронной форме, и использование как текущих версий форматов счета-фактуры, корректировочного счета-фактуры, так и доработанных форматов.

До доработки форматов электронных документов и доработки соответствующих информационных систем участникам оборота при реализации товаров, подлежащих прослеживаемости, ФНС рекомендовала использовать прежние электронные форматы, утвержденные ФНС России от 19.12.2018 N ММВ-7-15/820@ и от 12.10.2020 N ЕД-7-26/736@.

Дополнения в перечень налоговых агентов по НДС

С 1 октября 2023 г. налоговыми агентами признаются организации и ИП, в интересах которых органами власти установлен сервитут в отношении государственных и муниципальных земельных участков (новый НК РФ). Налоговая база по НДС определяется также, как и при аренде госимущества.

***

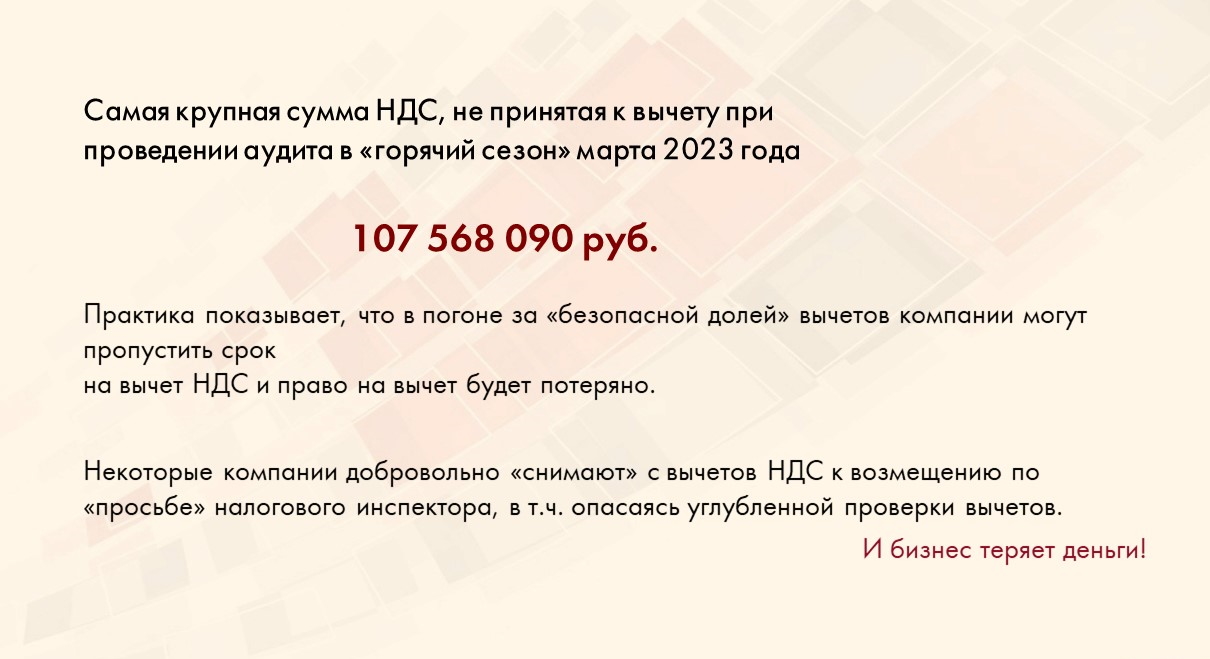

Мы рассказали о новых возможностях по НДС, предоставленных законодателями, однако рекомендуем не забывать и о «старых льготах» — в частности, о своевременном принятии НДС к вычету! По нашей аудиторской статистике (700 аудитов в год) — это самый распространенный резерв, который находят аудиторы в компаниях.

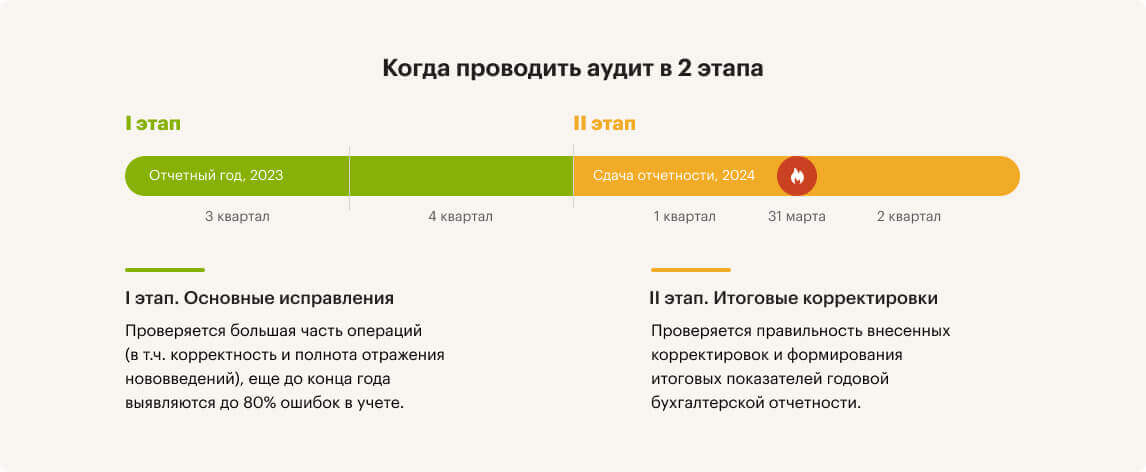

помогает выявлять налоговые риски и резервы, дает объективный взгляд со стороны на налоги и бухучет в компании, поддерживает бухгалтерию в сложных ситуациях. Такой аудит проводится поэтапно, чтобы была возможность корректировок до того, как ошибка заинтересует инспекцию, или срок на применение налоговой преференции истечет.

все победит