Конспект

Содержание

-

Приглашение на «душевный разговор»

-

Что вызывает повышенный интерес налоговой в деятельности компании

-

Примеры ответов налогоплательщиков на требования инспекции пояснить причину «низкой» заработной платы

-

Как должен быть оформлен вызов в инспекцию на разговор

-

Истребование документов и информации

-

Требования в ходе проверок и их особенности

-

Требования вне рамок проверок. Что можно, а чего нельзя

-

Налоговая ответственность за непредставление документов/информации

-

Вызов на допрос

-

Где проводится допрос свидетеля?

-

Каковы полномочия представителя допрашиваемого лица?

-

Как оформляются результаты допроса?

-

Что спрашивают на допросе? Перечень типовых вопросов

-

Как вести себя на допросе? Памятка для компаний

Практика не раз доказывала, что правильно выстроенное общение с налоговой инспекцией экономит не только время компании, но и деньги.

Приглашение на «душевный разговор»

Суммы поступлений в бюджет за счет «добровольного» уточнения налоговых обязательств компаниями—налогоплательщиками продолжают расти год от года. Это достигается в основном за счет проведения «профилактических бесед» вне рамок проверок с руководителями компаний. Налоговые органы интересуют компании:

- которые имеют различные отклонения по среднеотраслевым показателям (например, по налоговой нагрузке, уровню заработной платы),

- имеют прямые и не очень связи с «проблемными контрагентами», не платящими налоги (особенно НДС).

Т.е. побуждение к добровольному уточнению налоговых обязательств без назначения выездных проверок имеет немалый успех у налоговых органов. Поэтому этот инструмент пополнения бюджета обязательно будет использоваться и далее.

Доля добровольной уплаты по результатам контрольно-аналитической работы налоговый органов за 2021 г. составляет более 52% от всех поступлений.

Что вызывает повышенный интерес налоговой в деятельности компании

Отметим основные триггеры, которые вызывают повышенный интерес инспекции к деятельности компании, и ведут к приглашению «на ковер» рабочей группы налогового органа. Это отклонение от 12 критериев, перечисленных в Приказе ФНС от 30.05.2017 № ММ-3-06/333@, а именно:

- Низкая налоговая нагрузка.

- Убытки.

- Значительные налоговые вычеты.

- Расходы растут стремительнее доходов.

- Низкая заработная плата.

- Приближение к «критичным» показателям при спецрежиме.

- ИП: расходы = доходы

- «Цепочка контрагентов» без деловой цели.

- Игнорирование требований инспекции.

- "Миграция между инспекциями.

- Отклонение уровня рентабельности.

- Деятельность с высоким налоговым риском.

Подробнее остановимся на тех, которые вызывают особое внимание проверяющих.

Низкая налоговая нагрузка компании

Нагрузка не должна быть ниже, чем у аналогичных хозяйствующих субъектов в конкретной отрасли (по виду экономической деятельности). Критерий выступает важным индикатором налоговой дисциплины и рассчитывается так:

Налоговая нагрузка = Уплачено налогов ÷ Выручка × 100%

Если показатель организации ниже среднеотраслевого более чем на 10 %, риск интереса инспекции возрастает.

СОВЕТ!

Если показатель налоговой нагрузки вырос по сравнению с прошлым годом, то на это следует обратить внимание инспекции в пояснительной записке, как на положительный фактор в работе компании.

Для быстрого определения показателя можно воспользоваться калькулятором в сервисе ФНС «Прозрачный бизнес». При низкой нагрузке надо быть готовым объяснить причины и ожидать настойчивой рекомендации налогового органа в повышении данного показателя.

Убытки в течение двух и более календарных лет

Запросов от налоговой (пояснить причины убытков) и приглашений в инспекцию по этому поводу стало в 2,5 раза больше в 2021-2022 гг. по сравнению с предыдущими годами.

Назовем возможные причины убытков и документы, их подтверждающие:

а) сокращение объема производств (выпуска продукции). Возможные причины:

- кризис,

- плановая реконструкция производственных помещений, складов,

- обновление оборудования и пр.,

- падение объема продаж из-за снижения потребительского спроса.

При сокращении объемов производства или продаж прямые расходы организации снижаются. Однако большинство косвенных расходов остается на прежнем уровне. Это и приводит к образованию убытка в налоговом учете.

Подтверждающие документы:

- отчет о динамике объемов производства или продаж за истекший год (с разбивкой по месяцам) в денежных показателях и натуральных измерителях,

- расчет себестоимости единицы продукции для производства,

- отчет или справка за год с указанием количества клиентов по месяцам,

- приказ о проведении реконструкции/ремонтных работ,

- договоры с подрядчиками,

- сметы и акты выполненных работ и т.п.

Объясняя налоговой причины убытков стоит подкреплять факты документами. Пространные рассуждения без доказательств могут быть не только неубедительными, но привести к штрафам.

б) санкции — для торговых организаций, ресторанов и компаний, использующих в производстве импортные составляющие. Приходится искать новых поставщиков, налаживать доставки, перестраивать логистические цепочки. Это вызывает рост текущих затрат, в т. ч. транспортных.

Подтверждающие документы:

- новые контракты на поставку продукции,

- товарные и транспортные накладные,

- документы на международную перевозку и пр.

в) существенное падение курса рубля по отношению к основным иностранным валютам;

г) разорение поставщика сырья или основного покупателя. Ключевой клиент сократил объем закупок или аннулировал крупный заказ;

д) крупные единовременные затраты в течение года;

е) финансирование новых проектов, которые пока не запушены; существенные вложения в освоение новых видов деятельности;

ж) форс-мажор (авария, пожар, стихийное бедствие и т.п.).

Поясняя причины убытка в ответ на запрос налогового органа или в ходе беседы, стоит подкреплять факты документами. Пространные рассуждения без доказательств могут быть не только неубедительными, но привести к штрафам (например, при истребовании документов налоговой инспекцией в рамках камеральной проверки).

Например, в ответ на требование налогового органа (в ходе камеральной проверки) пояснить причину убытка, одна компания отписалась, что убыток связан с сезонностью работ и отменой ряда крупных проектов. Инспекция посчитала, что такого ответа недостаточно. Он носит общий характер и не содержит конкретных сведений (данных), раскрывающих причины возникновения убытка именно в том размере, в котором заявлено в декларации. Результат — штраф в 10 тыс. руб. (на основании п.1 ст.129.1, п.2 ст.112, п.4 ст.114 НК РФ). Суды поддержали инспекцию (Постановление АС Волго-Вятского округа от 13.08.2021 года по делу № А82-19019/2020).

Среднемесячная заработная плата работников ниже МРОТ или среднего уровня зарплаты по виду экономической деятельности в субъекте РФ

Рабочие группы по зарплатам до сих пор весьма популярны, поэтому перед визитом в инспекцию запаситесь весомыми аргументами, поясняющими низкую зарплату.

Трудовое законодательство РФ не обязывает работодателей выплачивать заработную плату не ниже средней по определенному виду экономической деятельности (по отрасли). Но факт выплаты зарплаты ниже регионального прожиточного минимума или МРОТ может послужить основанием, чтобы получить вызов налоговой инспекции (письма ФНС России от 25.07.2017 № ЕД-4-15/14490@, Минфина России от 25.02.2016 № 03-01-11/10342, УФНС России по г. Москве от 02.12.2013 № 13-11/124520@).

Информацию о статистических показателях среднего уровня зарплаты по виду экономической деятельности в определенном городе, районе или в целом по субъекту РФ можно получить:

- из печатных публикаций сборников экономико-статистических материалов,

- на официальных сайтах территориальных органов Федеральной службы государственной статистики (www.gks.ru),

- подав запрос в территориальный орган Росстата или налоговый орган в соответствующем субъекте РФ (п. 5 Приложения № 2 к приказу № ММ-3-06/333@).

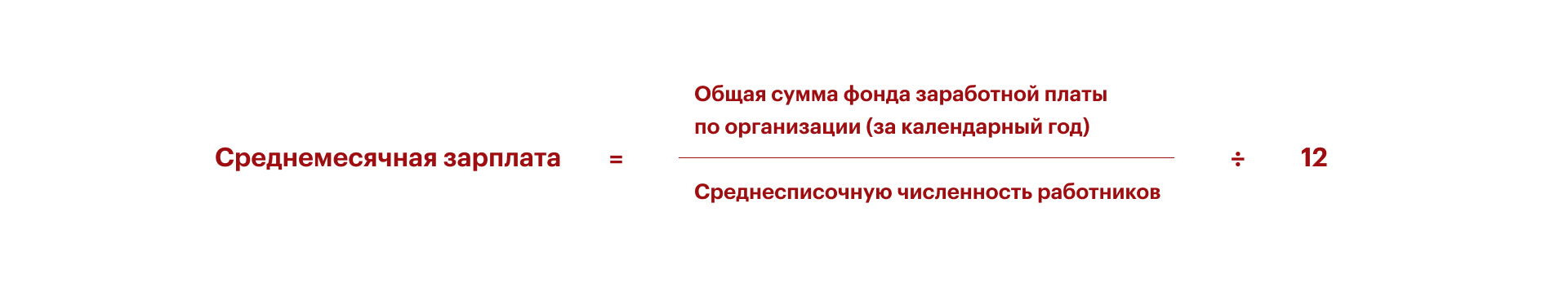

Фактический уровень среднемесячной заработной платы рассчитывается по формуле:

При расчете ФОТ учитываются:

- начисленные суммы оплаты труда в денежной и неденежной формах за отработанное и неотработанное время,

- компенсационные выплаты, связанные с условиями труда и режимом работы,

- доплаты,

- надбавки,

- премии,

- единовременные поощрительные выплаты,

- оплата питания и проживания, имеющая систематический характер.

Трудовое законодательство не обязывает работодателей выплачивать зарплату не ниже средней по отрасли. Но зарплата ниже регионального прожиточного минимума или МРОТ может быть основанием для вызова в налоговую.