Цена ошибки

Налоговый контроль вышел на новый уровень. Налоговая статистика впечатляет — средние доначисления на 1 выездную проверку в РФ уже 75 млн руб.

Налоговые «проблемы» имеют свойство расти как «снежный ком»: все начинается с «невинных» уточняющих вопросов от налоговой, а может закончится субсидиарной ответственностью руководителя, собственника — когда придется оплатить долги личным имуществом. Кстати, средний размер субсидиарной ответственности уже 81 млн руб.

Поэтому проверка налогового учета наряду с аудитом бухгалтерской отчетности — один из способов обезопасить себя от потери собственных денежных средств и возможной уголовной ответственности за неуплату налогов, а бизнес — от банкротства.

Можно ли разделить ответственность с аудитором?

Часто руководители, да и главные бухгалтеры компаний, полагают, что «раз прошел аудит, есть положительное аудиторское заключение, то проблем с налоговой быть не должно, а если какие-то санкции и будут — то это уже проблема аудиторов, т. к. это они недосмотрели, должны быть какие-то аудиторские гарантии и налоговая защита». К сожалению, это далеко не всегда так.

На первый взгляд, возможность получить возмещение убытков, возникших из-за ошибок аудиторов, есть. Для осуществления аудиторской деятельности компания обязана быть членом саморегулируемой организации аудиторов (СРО) (п. 2. ст. 3 Федерального закона от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности»). В общих случаях по норме закона выплаты по обязательствам членов СРО, возникшим в результате причинения ими вреда осуществляется из компенсационного фонда СРО (п. 3 ч. 3 ст. 17, ч. 14 ст. 17 Федерального закона от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности»).

Но на практике получить выплаты от СРО очень затруднительно, потому что:

- для этого необходимо решение суда о применении к аудиторской компании ответственности в виде взыскания убытков — а это всегда дополнительные временные и материальные затраты с «негарантированным» результатом;

- для этого нужно доказать противоправность действий аудитора, что сделать очень сложно, т. к. в соответствии с законодательством аудиторская проверка является не сплошной, а выборочной и, соответственно, тем, что «проверено не все», никакие нормы не нарушаются;

- для получения положительного судебного решения также нужно доказать причинную связь между качеством аудиторской проверки и санкциями налогового органа. И это при том, что очевидно, что штрафы и пени инспекция начислила не из-за действий аудитора.

Как правило, аудиторские компании страхуют свою ответственность на сумму, равную стоимости оказанных услуг, что, конечно же, недостаточно.

Например, если компания «А» заказала аудит в компании «Б» и аудит обошелся компании «А» в 200 тыс. руб., то даже если «А» удастся доказать, что аудиторские услуги привели к убыткам, например, в размере штрафов и пени по результатам выездной налоговой проверки в сумме 3 млн руб., максимум, что сможет получить «А» от «Б» — сумму, потраченную на некачественный аудит, т. е. 200 тыс. руб.

При изучении страхового полиса, выданного аудиторской компании, обратите внимание на следующие моменты:

- какой страховой компанией выдан (прекрасно, если страховщик — известная компания на рынке с хорошей репутацией по выплатам);

- какова сумма страхового возмещения (чем больше сумма, тем лучше для клиента аудиторской компании);

- какой срок действия (полис не должен быть просроченным);

- какой перечень рисков покрывает полис.

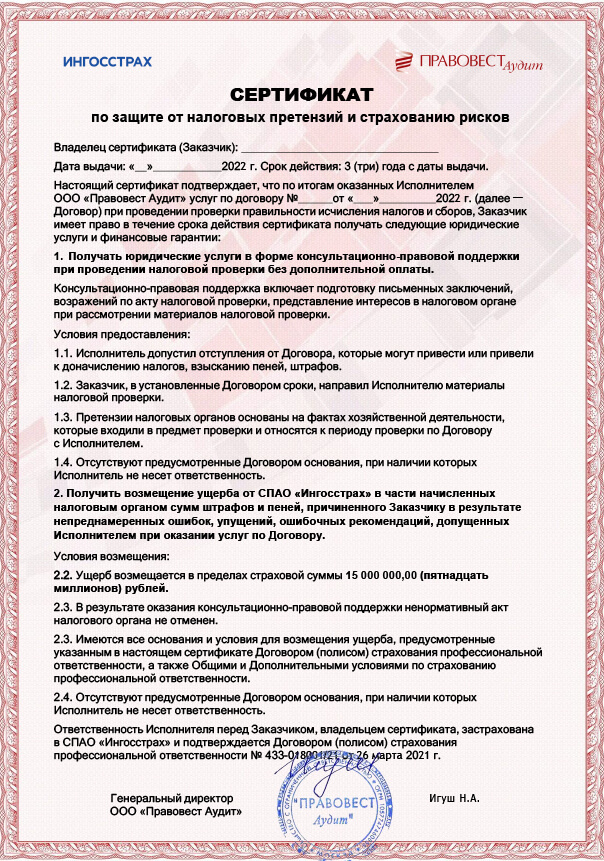

Например, «Правовест Аудит» выдает своим клиентам такой сертификат, который позволяет разделить свою ответственность за налоговые риски с аудиторами:

И, конечно, необходимо понимать, что работающая страховка — это лишь «запасной парашют» на случай крайней необходимости. Главное для «успешного полета» бизнеса к вершинам финансового благополучия с точки зрения налоговой безопасности — это постоянный качественный контроль налоговых рисков, т.е. качество аудита. Желаем вашей компании стопроцентной защищенности от налоговых рисков и ошибок, уверенности, что вам есть с кем разделить любые сложности, чтобы спокойно выводить бизнес на новые рубежи!

Как отличаются виды аудита и какой аудит необходим вашей компании мы расскажем в будущих материалах.

ПРОСТО АУДИТ!