Содержание

- Критерии контролируемых сделок между взаимозависимыми лицами в 2020 году

- Сделки взаимозависимых резидентов

- Сделки, приравненные к сделкам между взаимозависимыми лицами

- Сделки с взаимозависимыми нерезидентами РФ

- «Неконтролируемые» сделки

- Порядок расчета доходов

- Уведомление о контролируемых сделках

- Проверка цен

Критерии контролируемых сделок между взаимозависимыми лицами в 2020 году

Глава 14.4 раздела V.I НК РФ определяет критерии контролируемых сделок. В вопросах трансфертного ценообразования, кроме того, необходимо знать и про международное регулирование, основанное на документах ОЭСР.

Основная цель внутреннего и международного регулирования контролируемых сделок — добиться прозрачности совершения операций, не дать вывести средства из-под налогообложения как в результате перемещения за пределы страны, так и вследствие спланированного занижения налогов через операции с аффилированными лицами. Базовый критерий для признания сделки контролируемой — взаимозависимость сторон операции, возможность влиять на результаты и принятие решений.

Взаимозависимость участников не связана с их гражданско-правовым статусом: она возможна и в отношениях юридических лиц, и физлиц, и ИП. Подробно критерии взаимозависимости описаны в статье 105.1 Налогового кодекса. Обобщенно можно выделить основные векторы взаимоотношений, указывающие на потенциальное наличие аффилированности:

- владение юрлицом или «физиком» долей в организации, размер которой дает ему право голоса и влияния на процесс принятия решений;

- наделение физлица должностными полномочиями, дающими ему возможность определять ход деятельности организации;

- физические лица выступают родственниками по отношению друг к другу.

Взаимозависимость — это базовый необходимый критерий для контролируемых сделок, но некоторые сделки признаются контролируемыми и в отсутствии взаимозависимости. Такие операции приравнены к сделкам с взаимозависимыми лицами, далее о них расскажем подробно.

По субъектам контролируемые сделки можно разделить на:

- сделки, приравненные к сделкам с взаимозависимыми лицами;

- сделки между взаимозависимыми резидентами РФ;

- сделки с взаимозависимыми лицами, не являющимися нерезидентами РФ.

Рассмотрим каждую категорию подробнее.

Сделки взаимозависимых резидентов

Для этой группы сделок в 2020 году действует следующий суммовой критерий дохода за год: превышение размера дохода в 1 млрд руб. (п. 3 ст. 105.14 НК РФ). Иными словами, только если сделки между взаимозависимыми резидентами, соответствующие установленным критериям, принесут доход за год более 1 млрд руб., они могут быть признаны контролируемыми. До этого порога даже при наличии всех остальных критериев сделка контролируемой не является. Ниже мы подробно рассмотрим, как считать годовой доход по сделкам.

Но для признания операции между российскими сторонами контролируемой, в первую очередь, должно иметь место одно из обстоятельств, перечисленных в п. 2 ст. 105.14 НК РФ. Например, резиденты должны применять разные ставки по налогу на прибыль или освобождение от этого налога, быть плательщиками ЕСХН или ЕНВД, т.е. использовать «облегченные» способы уплаты налогов.

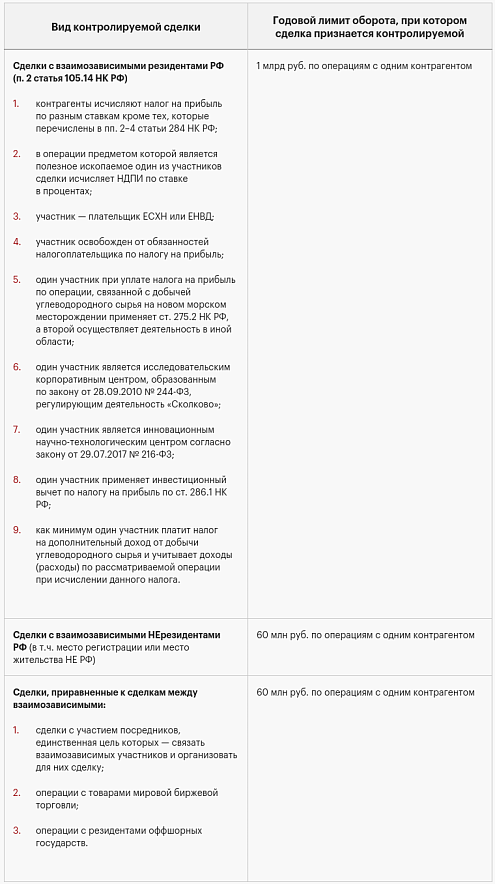

Подробный список условий для сделок резидентов смотрите далее в отдельной таблице.

Запомните! Если вышеперечисленные в п.2 ст.105.14 НК РФ условия не соблюдаются, к примеру, операции совершаются двумя российскими взаимозависимыми компаниями, работающими по общеустановленной системе налогообложения, не использующими специальные режимы и льготы по налогу на прибыль, сделки не считаются контролируемыми, даже при сумме в 100 млрд р.

Подытожим: для признания сделок между резидентами РФ контролируемыми необходимы три обстоятельства:

- Взаимозависимость участников;

- «Льготное налогообложение» одного/нескольких участников (пункт 2 статьи 105.14 Налогового кодекса РФ);

- Доход по операциям по всем этим сделкам с взаимозависимым контрагентом составил более 1 млрд р. за год.

Также предусмотрен ряд случаев, при которых сделки, подходящие под приведенные критерии, не причисляются к контролируемым (пункт 4 статьи 105.14 НК РФ).

Сделки, приравненные к сделкам между взаимозависимыми лицами

В НК РФ выделены операции, которые считаются приравненными к взаимозависимым. Для них действует суммовой критерий — доход должен превысить 60 млн р. за год. Перечень таких сделок указан в пункте 1 статьи 105.14 Налогового кодекса:

- Внешнеторговые операции, предметом которых выступают товары мировой биржевой торговли. К товарам здесь относятся нефть и продукты переработки, черные и цветные металлы, минеральные удобрения, драгметаллы и камни (подпункт 2 п. 1, пп. 5, 6 ст. 105.14 НК РФ). Список кодов товаров установлен приказом Министерства промышленности и торговли РФ (далее — Перечень кодов). Министерство финансов отмечает (письмо от 23.04.2020 No03-12-11/1/33445), что черные металлы, минеральные удобрения и драгоценные камни не относятся к мировой биржевой торговле, их коды отсутствуют в Перечне, поэтому в 2020 году во внешнеэкономических операциях ценовое регулирование по ним не осуществлялось. Однако сделки с ними могут признать контролируемыми по другим причинам;

- операции с взаимозависимыми лицами, когда между ними используется «прокладка» в виде формального невзаимозависимого посредника (подпункт 1 пункта 1 статьи 105.14 НК РФ);

- операции, совершенные с резидентами офшоров или лицами, зарегистрированными на их территории (список установлен Приказом Министерства финансов от 13 ноября 2007 No108н). По этим операциям не важно, выявлены или нет признаки взаимозависимости. Чтобы отнести сделки в ряд контролируемых достаточно наличия регистрации, места жительства или резидентства в оффшоре одного из участников.

Таким образом, для квалификации сделок в качестве контролируемых при «условно взаимозависимых сделках» должно выполняться одновременно три условия:

- сделки относятся к сделкам, приравненным к взаимозависимым;

- годовой доход по сделкам с каждым таким лицом превышает 60 млн руб.;

- сделка не относится к «неконтролируемым», указанным в п.4 ст.105.14 НК РФ.

Напоминаем, что независимо от вышеприведенных критериев сделка может быть отнесена судом к контролируемым. Основанием будет являться установление судом обстоятельств, свидетельствующих о факте того, что операция относится к группе однородных сделок, где цель — формально исключить признаки контролируемой сделки у рассматриваемой операции (п.10 ст.105.14 НК РФ). Эта норма нужна для предотвращения ситуаций, где действительное содержание операции позволяет отнести ее к контролируемым, однако имеют место попытки создать видимость того, что она контролируемой не является.

Сделки с взаимозависимыми нерезидентами РФ

Если у взаимозависимой стороны сделки нет регистрации, места постоянного жительства и налогового резидентства в РФ, то сделка признается контролируемой при доходах более 60 млн р. за год (п. 3 ст. 105.14 НК РФ), если не отнесена к «неконтролируемым» в соответствии с пунктом 4 статьи 105.14 НК РФ.Таблица «Критерии контролируемых сделок в 2020 году

9 из 10 клиентов

«Неконтролируемые» сделки

Отдельно в п. 4 ст. 105.14 НК РФ законодатель закрепил перечень операций, не относящихся к контролируемым:

- Операции внутри консолидированной группы налогоплательщиков. Здесь исключаются сделки с полезными ископаемыми, облагаемые по ставке в процентах и сделки, где доходы (расходы) учитываются при расчете налоговой базы по налогу на дополнительный доход от добычи углеводородного сырья;

- Операции, стороны по которым зарегистрированы в одном субъекте России и не имеют обособленных подразделений в других субъектах или за границей. При этом стороны не уплачивают налог на прибыль в бюджет иных субъектов и не имеют убытки по итогам года. Осуществляемые операции не должны содержать критерии, определенные пп. 2 — 7 ст. 105.14 НК РФ (специальные режимы, освобождение от налога на прибыль, лицензия на добычу углеводородов на недавно открытом месторождении в море);

Согласно позиции Министерства финансов (см. письма от 11.05.2018 No03-12-11/1/32942, от 24.11.2015 No03-01-18/68227) сделка не может быть признана контролируемой из-за убытков, обнаруженных по итогу отчетного периода, а также по сделкам с особой (не общей) ставкой налога на прибыль.

- межбанковские кредиты или депозиты, выданные на срок, не превышающий недели;

- сделки с выдачей гарантий или поручительств российскими компаниями, не имеющими статус банка;

- беспроцентные займы между взаимозависимыми российскими резидентами. При этом резидентом должен быть и действительный бенефициар займа;

- цессия (уступка требования) банком в ходе мероприятий, направленных на предупреждение банкротства согласно плану Центробанка или ч. 1 ст. 5 ФЗ от 29.07.2018 No263-ФЗ;

- операции в рамках военного и технического сотрудничества России с другими странами;

- операции, связанные с добычей углеводородного сырья на новом месторождении в море, в отношении одного месторождения.

Порядок расчета доходов

Для выяснения, достигнуты ли суммовые критерии контролируемой сделки, анализируется информация за календарный год. Если признаки взаимозависимости появились не с начала года, необходимо считать доход только за период взаимозависимости, — указывает Министерство финансов в письме от 21.03.2017 No03-12-11/1/16105.

Отметим, что данные суммируются по всем сделкам с каждым лицом отдельно. Иными словами, достичь порога в 1 млрд или 60 млн руб. необходимо по каждому основанию и каждому взаимозависимому контрагенту, а не суммарно с разными.

Если доход не учитывается в целях налога на прибыль (например, ст. 251 НК РФ), он не участвует в расчете. Например, сумма выданного или полученного займа, не учитывается при расчете суммового критерия, т.к. такие доходы указаны в ст.251 НК РФ и не включаются в налоговую базу налогу на прибыль. В составе «контролируемых доходов» в данном примере, могут включаться только проценты по займу.

Кроме того, Министерство финансов неоднократно подчеркивало: в расчет не надо включать поступления, не являющиеся результатом контролируемых сделок. Примеры:

- нереализованные курсовые разницы, возникшие в результате переоценки валютных ценностей и требований (обязательств) в иностранной валюте в связи с изменением официального курса иностранной валюты к рублю;

- дивиденды, от владения долей в организациях, иные поступления от такого долевого участия;

- санкции за нарушение договора. Их закрепление в договоре не должно преследовать цель формирования условий для отнесения сделок к неконтролируемым (письма Министерства финансов от 17.07.2013 No03-01-18/28094, от 16.08.2013 No03-01-18/33535).

Федеральная налоговая служба России может проверять «рыночность» доходов, используемых для расчета указанных суммовых порогов — 1 млрд р. и 60 млн р. (п. 9 ст. 105.14 НК РФ).

Уведомление о контролируемых сделках

Уведомление подают все участники контролируемой сделки. Исключение: комиссионер, действующий от своего имени, но по поручению и за счет комитента (принципала); тогда уведомить обязан принципал. Уведомление о контролируемой сделке подается каждым участником в территориальную инспекцию по месту своего нахождения. Если участник относится к категории крупнейших налогоплательщиков, уведомление направляется по месту постановки на учет в этом качестве.

Территориальный налоговый орган в десятидневный срок отправит полученное уведомление ФНС России для его проверки (п. 5 ст. 105.16 НК РФ).

По сделкам за 2020 год уведомление представляется по форме согласно приказу ФНС России от 26.07.2019 No ММВ-7-13/380@. В него включаются сведения о содержании, периоде сделок, участниках, доходах и затратах, его допустимо направить в бумажной форме и в электронной (п. 2 ст. 105.16 НК РФ).

Срок для представления уведомления по сделкам за 2020 год — не позже 20 мая 2021 года.

Если участник не успел подать уведомление вовремя, то его могут оштрафовать согласно ст. 129.4 НК РФ. Штраф составляет 5 000 р.

Штраф фиксированный, на него не влияет количество контролируемых сделок (п. 9 Обзора практики рассмотрения судами дел, связанных с применением отдельных положений раздела V.1 и статьи 269 Налогового кодекса Российской Федерации, утвержденного Президиумом Верховного Суда РФ 16.02.2017- далее Обзор). Статья 129.4 НК РФ также устанавливает штрафные санкции, если представленное уведомление недостоверно. Сумма штрафа составляет 5 000 р. Президиум ВС РФ отметил: недостоверные данные могут стать причиной для ответственности, если из-за них нельзя корректно идентифицировать операцию (п. 10 Обзора).

Если налогоплательщик представит уточненное уведомление до того, как налоговая обнаружит нарушение, то ответственность для него не наступит.

Проверка цен

Цена выступает одним из основных способов манипуляции, используемых взаимозависимыми лицами для снижения налоговой нагрузки. Проверку осуществляет только ФНС, неоднократно отмечавшая: рыночность цен в контролируемых сделках не подлежит камеральной или выездной проверке.

5 методов проверки по контролируемым сделкам (п. 1 ст. 105.7 НК РФ):

- метод сопоставимых рыночных цен;

- метод цены последующей реализации;

- затратный метод;

- метод сопоставимой рентабельности;

- метод распределения прибыли.

Все методы применяются последовательно: тот, который ниже по списку применяется, если не получается использовать указанный выше. Фактически метод зависит от содержания операций.

Метод сопоставимых рыночных цен в приоритете для определения соответствия, кроме случаев приобретения товара для его последующей перепродажи без переработки не взаимозависимым лицам. В этом случае применяют метод цены последующей реализации (п. 3 ст. 105.7, п. 2 ст. 105.10 НК РФ).

При методе сопоставимых цен цена по контролируемой сделке сравнивается со сделками с независимыми участниками. В частности, метод идеально подойдет, если сам налогоплательщик совершает аналогичные сделки как с взаимозависимыми, так и не с независимыми контрагентами или если в отношении предмета сделки в открытом доступе есть информация о ценах, или если предметом сделки являются биржевые товары.

При методе цены последующей реализации у перепродавца не должно быть нематериальных активов, существенно влияющих на валовую рентабельность (п. 2 ст. 105.10 НК РФ). Сравнивается валовая рентабельность при перепродаже приобретённого в ходе контролируемой сделки товара с рыночными значениями этого показателя (п. 1 ст. 105.10 НК РФ).

Если применение ни одного из перечисленных методов невозможно, то применяются последовательно затратный метод, метод сопоставимой рентабельности и метод распределения прибыли.

Затратный метод, указывает законодатель, может применяться в отношении:

- выполнения работ (услуг) лицами, являющимися взаимозависимыми с продавцом (при отсутствии нематериальных активов, влияющих на рентабельность затрат продавца);

- реализации сырья / полуфабрикатов взаимозависимым с продавцом покупателям;

- долгосрочных договоров по товарам (работам, услугам), заключенных между взаимозависимыми лицами;

- услуг по управлению денежными средствам, выполнению обязанностей единоличного исполнительного органа организации (п. 2 ст. 105.11 НК РФ).

Исследуются данные о затратах по контролируемой сделке в сравнении с рынком (п. 1 ст. 105.11 НК РФ).

Метод сопоставимой рентабельности основан на сравнении данных о рентабельности участника контролируемой сделки с рентабельностью независимых участников рынка (п. 1 ст. 105.12 НК РФ).

Метод распределения прибыли будет использован, если данных для других мало или под контролем участников контролируемой сделки есть нематериальные активы, значительно влияющие на рентабельность (ст. 105.13 НК РФ).

Если налоговая установит нерыночность цен, то «заниженные» налоги доначислят. Также будут начислены пени (п. 4 ст. 105.3 НК РФ). Налогоплательщик может быть привлечен к ответственности (ст. 129.3 НК РФ). Штраф варьируется от 30 000 р. (минимум) до 40 % от суммы доначисленных налогов.

Налоголательщик, обнаружив несоответствие цены контролируемой сделки рыночной, может применить «рыночную» цену самостоятельно (п. 3 ст. 105.3 НК РФ), чтобы уберечь себя от налоговых санкций и пеней.

все победит!

К сведению! Самостоятельное доначисление налогов с «рыночной базы» производится по итогам года одновременно с представлением декларации по налогу на прибыль (НДФЛ) или в этот же срок, если организация не платит налог на прибыль. Возникшая недоимка должна быть уплачена до 28 марта, а по НДФЛ — не позднее 15 июля. До истечения установленного срока пени не начисляются. При необходимости корректировок НДС и НДПИ (п. 4 ст. 105.3 НК РФ) нужно представить «уточненки» за периоды, в которых были применены «нерыночные» цены. К уточненным декларациям нужно приложить пояснения, позволяющие идентифицировать сделку, в отношении которой доначисляются налоги (п. 6 ст. 105.3 НК РФ).

На налогоплательщике лежит бремя доказывания обоснованности выбранного метода определения цены. В противном случае налоговая может применить другой метод и получить иной результат (см., п. 1 Обзора судебных споров в отношении налогового контроля в области трансфертного ценообразования, направленного Письмом ФНС России от 02.09.2019 № СА-4-7/17555@).

Кроме того, законодатель также предоставил налогоплательщику возможность уменьшить негативные последствия посредством проведения так называемых симметричных корректировок (ст. 105.18 НК РФ), когда:

- контрагенту был доначислен налог (уменьшен убыток) по итогам проверки цен ФНС России, соответствующее решение исполнено контрагентом. Симметричные корректировки осуществляются на основе уведомления, полученного от ФНС России, о возможности проведения таких корректировок;

- контрагент самостоятельно провел корректировку своих налоговых обязательств с учетом рыночных цен. Основанием для корректировок будет подтверждение подачи контрагентом уточненной налоговой декларации и погашения недоимки (пп. 1, 2 ст. 105.18 НК РФ).

В ходе симметричных корректировок налогоплательщик при исчислении обязательств использует скорректированные цены. Если основанием для корректировок является получение уведомления от ФНС России, то налогоплательщик их отражает в налоговой отчетности за период получения уведомления. Если обязательства корректируются в связи с самостоятельно проведённым контрагентом пересчетом, то налогоплательщик их также симметрично отражает в декларациях (то есть также подает уточненные декларации за соответствующие корректируемым обязательствам периоды). Результаты корректировки отражаются только в декларациях, данные регистров налогового учета и первичных документов не исправляются (п. 3 ст. 105.18 НК РФ).

Задайте их нам!