Видеозапись

Таймкоды

Конспект

Содержание

- Налоговый контроль в цифрах и фактах

- Федеральный Реестр Выгодоприобретателей

- Допроверочные мероприятия оценки налогоплательщика

- Вызов в инспекцию на «разговор»

- Пример ответа на протокол заседания рабочей группы

- АСК НДС2 и «налоговый светофор»

- Предпроверочный анализ

- Регламенты проверки контрагентов с примерами

- Коммерческая осмотрительность при выборе контрагентов

- Судебная практика — победы и фиаско компаний

- Налоговая оговорка

Налоговый контроль в цифрах и фактах

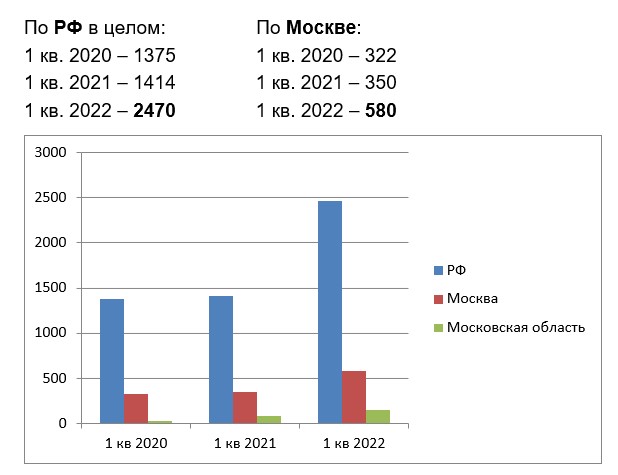

Количество выездных налоговых проверок организаций в настоящий момент явно не сокращается. Что касается 2022 г., то на текущий момент, имеются официальные цифры только по состоянию на 01.04.2022 (отчет ФНС по ф. № 2-НК) и они свидетельствуют даже о росте выездных проверок.

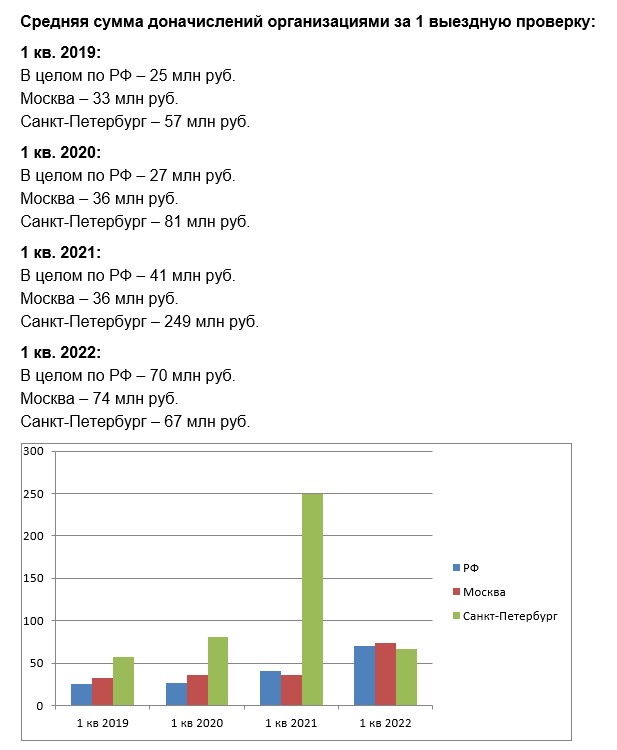

Суммы доначислений по результатам выездных проверок ожидаемо растут, поскольку налоговые органы уделяют особое внимание предпроверочному анализу налогоплательщиков и всегда очень взвешенно принимают решение о назначении проверки. Причем отправляясь на выездную проверку, налоговые инспекторы располагают немалым объемом доказательств «виновности» проверяемой компании, заранее собранных на стадии предпроверки. Благодаря этому инспекторы сразу понимают, какие претензии можно предъявить проверяемой компании и какую примерную сумму можно ей доначислить. О финансовых результатах налоговых проверок можно судить по приведенным ниже цифрам.

Примечательно, что ФНС давно отметила аналитическую работу (до назначения выездной налоговой проверки) в качестве «основного инструмента по профилактике и предупреждению нарушений налогового законодательства. Диалог между налоговыми органами и налогоплательщиком позволяет совершенствовать модели взаимодействия. Это ведет к росту доли поступлений в результате добровольного уточнения налоговых обязательств и повышению уровня налоговой дисциплины».

Из приведенной статистики следует вывод, что послаблений в налоговом контроле за деятельностью компаний не наблюдается. Да и вряд ли послабления планируются в будущем.

Федеральный Реестр Выгодоприобретателей

Язык налогового инспектора

Часто на практике, в ходе «разговора» с представителем налогоплательщика (как правило с руководителем организации) и демонстрации замысловатого древа связей из АСК НДС-2 из уст налогового инспектора звучат не очень понятные налогоплательщику термины. Поэтому, чтобы быть с инспектором «на одной волне», расшифруем некоторые из них:

«Выгодоприобретатель» или «сущностная компания» — реально существующая и ведущая финансово-хозяйственную деятельность (ФХД) компания, даже регулярно исполняющая свои налоговые обязательства, НО не в полной мере, т.к. использует различные схемы по снижению своего «налогового бремени». Часто это схемы с участием «технических» компаний, и возможно, что и с обналичиванием средств.

«Транзитер» — компания, не ведущая реальной финансово-хозяйственной деятельности, имеющая признаки «технической» компании, не имеющая прямых разрывов связей со своими контрагентами.

«Разрывник» — компания, имеющая прямые разрывы со своими контрагентами, т.е. начальное звено неуплаты налогов.

Федеральный Реестр Выгодоприобретателей (ФРВ)

При установлении налоговым органом фактов взаимодействия организации с «техническими» компаниями у нее есть шанс попасть в Федеральный Реестр Выгодоприобретателей. Попадание компании в ФРВ грозит ей частыми тщательными «предпроверками» (особенно в части НДС) с целью выявления оснований назначения выездной налоговой проверки. Поскольку обязанностью налогового инспектора является «проработка» у предполагаемого выгодоприобретателя схем ухода от налогов: вызов руководителя организации в налоговую инспекцию, требования представить документы или информацию, побуждения уточнить налоговые обязательства организации, озвучивание возможности назначения тематической или комплексной выездной налоговой проверки.

Возможные причины попадания в ФРВ:

- контрагент имеет признаки «технической» компании — минимальная стоимость активов, высокий удельный вес вычетов, численность сотрудников менее трех человек, расходы максимально приближены к доходам и т. д.;

- у контрагента нет источника закупки реализуемого товара;

- контрагент замечен в связях с «техническими» компаниями;

- контрагент не отвечает на требования ФНС и его представители не является на допросы или вызовы в налоговую инспекцию.

Для защиты от риска обвинения в «выгодоприобретательстве», снижения налоговых рисков и исключения риска попадания в ФРВ важно, чтобы в компании была работоспособная система внутреннего контроля компании (для снижения налоговых рисков):

- регламентированная система сбора документов и информации о контрагентах (положения о договорной работе и проверке контрагентов) и ее соблюдение, определение ответственных за данные мероприятия лиц в компании;

- документирование процесса поиска и выбора контрагентов, подписания договоров с контрагентами и т.д.;

- хранение документов и информации, подтверждающих реальное взаимодействие с контрагентами (деловая переписка, сканы журналов выдачи пропусков, фото- и видеофиксация въезда автомобилей контрагентов и пр.). Определение сроков хранения данных материалов;

- наличие соответствующих приказов, регламентов, инструкций по оценке и проверке контрагентов. Обязательно должны быть определены лица, ответственные за проверку контрагентов в компании.

Допроверочные мероприятия оценки налогоплательщика

Возможные мероприятия и шаги налоговой инспекции при «прощупывании» налогоплательщика и принятии решения о выездной налоговой проверке:

- Мероприятия по побуждению к добровольному уточнению налоговых обязательств:

- информационные письма о «порочности» контрагента в части НДС;

- требования о представления пояснений;

- вызов в инспекцию для дачи пояснений на рабочее совещание (группу).

- Отбор компаний на углубленный предпроверочный анализ (не устранивших риски на предыдущем этапе).

- Предпроверка (контрольно-аналитические мероприятия):

- истребование документов или информации (в т.ч. п.2 ст.93.НК РФ),

- вызов на рабочее совещание,

- допрос свидетеля (должностные лица налогоплательщика и контрагентов).

При камеральной налоговой проверке: осмотр помещений, предметов, документов и проведение экспертизы.

На данной стадии собирается до 80% доказательств! Далее анализ представленных налогоплательщиком пояснений и документов, с их сохранением в базе.

- Анализ финансового состояния налогоплательщика и риска неуплаты доначислений (денежные средства на счетах, наличие имущества). Заключение инспекции по результатам «предпроверки».

- Принятие вышестоящим налоговым органом решения о назначении или неназначении выездной налоговой проверки.

Вызов в инспекцию «на разговор»

Побуждение к добровольному уточнению налоговых обязательств

Для разговора в стенах инспекции на предмет причины заключения договора с нерадивым контрагентом и обязательным побуждением на добровольную подачу уточненной декларации по НДС и уплатой налога «за того парня» руководителю компании направляется соответствующее уведомление. Зачастую на практике уведомление не содержит четкой формулировки причины вызова в налоговый орган. В связи с чем ФНС, получив по данному поводу немало жалоб от налогоплательщиков, сообщает территориальным инспекциям о необходимости подробного описания оснований вызова в уведомлении. ФНС отмечает, что отсутствие в уведомлении конкретного вопроса для дачи пояснений, по которому налогоплательщик вызывается в налоговый орган, а также отсутствие ссылки на конкретную налоговую проверку или мероприятия налогового контроля, в рамках которых оно направляется, лишает налогоплательщиков возможности подготовиться к представлению конкретных пояснений и подтверждающих документов. Кроме того, это ведет к необоснованным трудозатратам и неэффективности проведения должностными лицами налоговых органов мероприятий налогового контроля, а также к формированию у налогоплательщиков отрицательного отношения к налоговым органам в целом (Письма ФНС от 02.12.2021 № ЕА-4-15/16838, от 09.08.2022 № ЕА-4-15/10350).

Таким образом, если в полученном уведомлении о вызове на заседание рабочей группы в налоговую инспекцию не указаны основание вызова и конкретный вопрос, по которому вызывается руководитель организации, то целесообразно уточнить эти моменты в налоговой инспекции, чтобы понимать, о чем будет идти разговор и какой именно контрагент вызвал претензии у налогового органа. Уже до визита в инспекцию важно оценить положение дел по сделкам с контрагентами, которые заинтересовали налоговый орган (например, есть ли в наличии необходимые документы, подтверждающие право на вычеты по НДС и расходы по сделкам, проявлена ли в должной степени осмотрительность при выборе контрагента). Уточнить основания вызова в налоговую инспекцию можно по телефону, указанному в самом уведомлении. Либо направить в налоговый орган ответное письмо с просьбой уточнить основание вызова и вопрос, который будет обсуждаться, сославшись на письма ФНС от 02.12.2021 № ЕА-4-15/16838, от 09.08.2022 № ЕА-4-15/10350.

Итак, получив уведомление о вызове «на разговор» следует:

- Подвергнуть уведомление анализу (причина вызова и предмет «разговора») — разрывы по НДС, «технический» контрагент, побуждение к «добровольному» уточнению налоговых обязательств.

- Если причина вызова «проблемный» контрагент, выяснить наличие вашего «досье» на контрагента (проявление коммерческой осмотрительности, доказательства), а на сайте ФНС проверить статус компании (действующая, на стадии ликвидации/банкротства или ликвидирована).

- Подготовиться к визиту — определить свою позицию и быть готовым ее обосновать.