Содержание

Налоговый контроль в цифрах

Согласно данным ФНС, налоговая служба в 2017 году обеспечила рекордные за последние 5 лет темпы роста налоговых поступлений в бюджет страны — более 17,3 трлн. рублей, что на 2,9 трлн. рублей больше, чем в 2016 году. Драйверами роста стали налог на прибыль +18,8% (плюс 3,3 трлн. руб.) и НДС +15,5% (прирост на 3,1 трлн. руб.). Эти цифры однозначно говорят о развитии налогового контроля.

Одной из основных задач для налоговых органов в 2017 году было обеспечение эффективного администрирования страховых взносов. И это у них отлично получилось! По итогам года во внебюджетные фонды поступило 5,8 трлн. рублей, что на 9,1% больше 2016 года (плюс 483 млрд. руб.).

При этом передача обязанности администрирования страховых взносов от органов ПФР к налоговым органам, обернулась для многих компаний и предпринимателей неприятным сюрпризом. Для многих это привело к списанию суммы с расчетных счетов, блокировке счета за неуплату страховых взносов.

28 февраля 2018 года Глава ФНС Михаил Мишустин на заседании расширенной коллегии ФНС России заявил, что именно синергетический эффект от внедрения современных цифровых технологий в налоговое администрирование позволил добиться таких рекордных результатов.

Создаваемая фискальным органом цифровая технологическая платформа, общие интегрированные информационные ресурсы с таможенным органом, банками, ЗАГС, Росфинмониторингом позволяют ФНС изменить методы налогового контроля: непрерывно работать с гигантским массивом данных и совершенствовать налоговый контроль в целом.

Внедрение в работу инновационных технологий позволило концептуально поменять парадигму контрольной работы.

Положительный для налогового органа эффект от внедрения новых технологий, изменения налогового законодательства, поддержки правоохранительных и судебных органов, как говорится, на лицо. В отчетах о результатах работы налоговых органов за 2017 год, опубликованных на официальном сайте ФНС много любопытных цифр, с которыми следует ознакомиться.

Так, 98% выездных проверок в 2017 году в России закончились выявлением нарушений!

На 40% выросла эффективность выездной проверки в России по сравнению с 2016 годом.

На 73% выросли минимальные доначисления на одну выездную налоговую проверку в России за последние 3 года. По итогам 2017 года это уже 16,4 млн. руб.

При этом средняя сумма доначислений по Москве и Санкт-Петербургу составила более 55 млн. руб. за одну выездную налоговую проверку.

На 75 % в 2017 году в России увеличилось количество камеральных проверок.

На 32 % увеличились поступления в бюджет в результате принудительного взыскания по России (по сравнению с аналогичным периодом 2016 года).

Как видим, налоговому органу есть чем похвастать — доначисления по результатам проверок продолжают расти, при этом любая выездная проверка является результативной.

Кстати, руководитель ФНС отметил снижение количества судебных налоговых споров — в 2017 году по сравнению с 2013 годом количество снизилось почти в 5 раз (с 53 до 11 тысяч), в том числе в 2017 году более, чем на 9 %. В чем же дело? У налогоплательщиков пропало желание спорить или инспекция теперь всегда права? Справедливости ради следует отметить, что разрешение налоговых споров превращается в тяжкий труд с очень редкими проблесками для компаний.

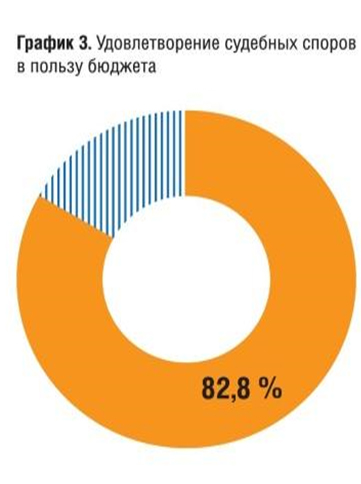

Многие эксперты на сегодняшний день отмечают, что налоговый спор лучше вовсе не доводить до суда, так как сейчас шансов убедить налоговый орган в своей позиции во время административных процедур гораздо выше, чем сделать то же самое в арбитражном суде. Увы, но это факт, позиция судов достаточно профискальна! И в подтверждение данного вывода очередная цифра — 82,8% судебных споров заканчивается победой налоговых органов.

Знаковые тренды фискального контроля 2017

Напомним основные новшества в сфере контрольных процедур, внедренные ФНС в 2017 году, которые непосредственно повлияют на работу налогоплательщиков в 2018 году и оценку налоговых рисков:

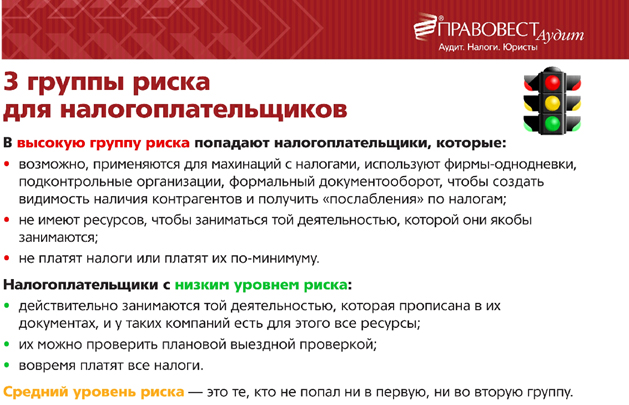

1. Налогоплательщики были распределены по категориям риска на 3 группы: с высоким риском, средним и низким.

2. Полностью автоматизирован документооборот по контролю НДС, который сейчас является эталоном для тиражирования на другие налоги;

3. В НК РФ появилась новая статья 54.1, посвященная необоснованной налоговой выгоде. Законодатель указывает на недопустимость искажений учета и отчетности, уменьшающих налоговую базу (умысел в совершении налогового правонарушения). Целью сделки не должна быть неуплата и (или) зачет (возврат) суммы налога (деловая цель сделки).

Сделка должна исполняться лицом, с которым заключен договор или лицом, которому обязательство передано по договору или закону (реальность сделки).

4. Активно используется возможность взыскания налогового долга компании с взаимозависимых юридических и физических лиц (ст. 45 НК РФ). Собственники, руководители и иные контролирующие лица привлекаются к субсидиарной, уголовной ответственности из-за долгов компании по налогам (ст. 61.10 Закона о банкротстве, ст. 199 УК РФ). Теперь возможно возмещение убытков с должностного лица компании по налоговым долгам без обвинительного приговора (ст. 1064 ГК РФ).

Перспективы 2018 года

Одна из основных задач ФНС на ближайшую перспективу — интеграция систем АСК НДС, ККТ и Маркировка чтобы обеспечить транспарентность, т.е. прозрачность рынка на основе достоверной информации о товарообороте в масштабах страны.

22 февраля 2018 г. депутаты Госдумы приняли в первом чтении проект Закона «О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации».

Законопроект отменяет обязательные проверки раз в три года и переориентирует контролеров на нарушителей. Сокращение числа проверок достигается за счет риск-ориентированного подхода. Контроль рисков не только увеличивает сроки между проверками, но и освобождает от проверок тех, кому присвоена низкая категория риска. Такую возможность бизнес получит в случае добросовестного поведения и хорошей истории проверок. Также предполагается, что новая система мотивации и оценки результативности будет поощрять открытость и лояльность контролеров к законопослушному бизнесу.

Кстати, риск-ориентированный подход, который будет утвержден на уровне закона в 2018 году, на практике он внедряется уже несколько лет. Особенно много делается для автоматизации поиска рисков.

В 2018 году налоговые органы продолжат автоматизацию контроля и совершенствование методологии проверок с учетом новых инструментов. Это, по сути, означает реформу налогового контроля. Утвержденный План деятельности ФНС России на 2018 год предусматривает решение следующих задач:

1. Создание единого механизма таможенного и налогового администрирования. Единая система поможет отследить «всю цепочку прохождения товаров — от нахождения на границе до конкретных потребителей». В мае новое правительство может рассмотреть вопрос объединение ФНС и ФТС в одну службу.

2. Совершенствование АИС «Налог-3». Предполагается доработать программное обеспечение системы управления рисками до использования при назначении плановых налоговых проверок. Долю плановых проверок, назначенных с помощью новой системы, довести до 30%.

3. Ввод в опытную эксплуатацию программного обеспечения для анализа транзакций и связей налогоплательщиков, а также выявления типовых схем уклонения от налогообложения. Завершение этой грандиозной задачи придется уже на 2019 год.

Уже сейчас ФНС имеет доступ ко всем платежам, которые проходят через РКЦ Центрального банка. После интеграции данных налоговой с данными онлайн-ККТ уже в этом году ФНС будет полностью контролировать всю цепочку формирования НДС в России.

Автоматический анализ взаимосвязей инспекторы применяют для поиска доказательств недобросовестных согласованных действий. Алгоритмы контроля будут сопоставлять законные и незаконные связи: учредители, руководители и признаки, которые могут говорить о скрываемом взаимодействии и о какой-то подконтрольности (общий сайт или IP адреса, общее местонахождение и т.п.).

В полном соответствии с требованиями к цифровой трансформации государственного контроля камеральная налоговая проверка идет к полному бесконтактному общению с налогоплательщиком. Контрольные соотношения по всем налоговым декларациям будут исключительно математические. Все, что «на подумать», будет передано аналитическим отделам и на выездную проверку.

Подробнее о новшествах в выездных проверках см. видео:

4. Внедрение сервиса проверки «Климат-контроль» для налогоплательщиков на ОСНО. С помощью сервиса будет доступна бухгалтерская отчетность и сведения о контрагенте:

- налоговые правонарушения;

- налоговый режим;

- среднесписочная численность работников;

- суммы, уплаченные контрагентами по каждому налогу за год;

- сумма недоимки по налогам;

- задолженность по пеням и штрафам.

5. Публикация оценки налогоплательщиков по принятым критериям риска в их личных кабинетах. Там же будут опубликованы и рекомендации как соответствовать портрету добросовестного налогоплательщика. То есть каждый налогоплательщик в своем личном кабинете сможет узнать, что именно налоговики считают «плохим», а что «хорошим». И все это будет интерактивно, через сайт.

6. Автоматическое уведомление налогоплательщиков на ОСНО о возможных нарушениях налогового законодательства.

Итак, ФНС в 2018 году, несомненно, будет совершенствовать автоматизированные системы, позволяющие осуществлять тотальный контроль за деятельностью налогоплательщиков, продолжит активно использовать информацию, поступающую от банков, таможенных, правоохранительных органов, Росфинмониторинга, органов ЗАГСа. Не забудут и о возможности взыскания налогового долга компаний с физических лиц (собственников, руководителей и иных контролирующих должника лиц). То есть, как бы нам ни хотелось, послаблений со стороны налоговых органов пока ждать не следует. Не стоит надеяться на «авось, пронесет»: на то, что не проверят, не найдут нарушения. Сейчас для защиты бизнеса и себя лично от негативных налоговых последствий очень важно знать зоны налогового риска, тренды налогового контроля и, конечно же, своевременно предпринимать превентивные меры, направленные на предотвращение налоговых рисков!

Как избежать налоговых претензий?

Приведенные выше тенденции и данные налоговой статистики свидетельствуют о том, что налогоплательщикам нужно быть максимально внимательными к проводимым ими хозяйственным операциям и выбору контрагентов.

Прозрачность информационной системы, с одной стороны, позволит налоговым органом практически дистанционно выявлять операции, в которых видны признаки налоговой схемы. С другой стороны, может снять нагрузку с добросовестных налогоплательщиков. Именно поэтому тщательный анализ проводимых и планируемых операций позволит наладить управление налоговыми рисками в компании и не попадать в зону внимания налоговиков.

Очевидно, что вышеприведенная негативная динамика роста доначислений по результатам налогового контроля ставит перед бизнесом новые вопросы и вызовы. Главные из них это:

- как сегодня нужно обеспечивать профилактику возникновения таких весомых налоговых рисков организации и защищать себя от претензий?

- на кого можно положиться и получить необходимую экспертную поддержку так, чтобы потом было с кого спросить?

- как обнаружить точки роста бизнеса, экономии, минимизации потерь, выявления перспективных решений для развития и движения вперед?

Сейчас, как никогда ранее, важно предотвратить потери, найти легальный способ разрешения ситуации до возникновения проблемы, и открыть законные финансовые внутренние резервы бизнеса для его развития. И при этом, скорее всего, каждому хотелось бы иметь определенные гарантии и денежную страховку от рисков при наступлении часа Х.

Налоговые эксперты, юристы и аудиторы компании «Правовест Аудит» настоятельно рекомендуют собственникам и руководителям финансовых служб всерьез подойти к планированию налоговой защиты бизнеса в 2018 году от потерь и возможных претензий — как можно заранее!

Насколько хорошо сейчас вы обеспечиваете внутреннюю эффективность учета, системный и комплексный внешний контур безопасности?