Содержание

Согласно ст. 330 ГК РФ неустойка (штраф, пеня, иные санкции за нарушение договорных обязательств) — это установленная в договоре или определенная законом сумма, которую сторона договора (должник), допустившая нарушение условий договора, не исполнившая договор или исполнившая его ненадлежащим образом, например, просрочившая исполнение, обязана уплатить другой стороне договора (кредитору). Т.е. это «финансовое наказание» для тех, кто нарушает договор.

Соглашение о неустойке должно быть оформлено в письменной форме, несоблюдение этого правила влечет недействительность неустойки.

Неустойка в бухгалтерском учете

Штрафы за нарушение условий хозяйственных договоров, пени за это и неустойки в бухгалтерском учете относятся к прочим доходам, признаются в бухгалтерском учете в суммах, признанных должником или присужденных судом (абз. 8, п. 7, п.10.2 ПБУ 9/99 «Доходы организации»).

Пени за просрочку платежа рассчитываются в процентах за каждый день просрочки (например, в размере 1/300 ставки ЦБ РФ).

Санкции признаются доходом в учете у получающей стороны в отчетном периоде, в котором судом вынесено решение или они признаны должником.

Иными словами, суммы предъявленных претензий, не признанные должником, к учету не принимаются.

Это согласуется с требованием пункта 6 ПБУ 1/2008 к учетной политике организации: — обеспечивать «большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности)».

Пунктом 76 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (Приказ Минфина РФ от 29.07.1998 N 34н) предусмотрено, что штрафы, пени и неустойки, признанные должником или по которым получены решения суда об их взыскании, относятся на финансовые результаты у коммерческой организации и до их уплаты отражаются в бухгалтерском балансе плательщика по статьям расчетов (Письмо Минфина России от 23.08.2013 N 07-01-06/34558).

Т.е. отражаются: Дебет 76, субсчет «Расчеты по претензиям» Кредит 91, субсчет «Прочие доходы»

Учет санкций в целях налогообложения прибыли

Для целей исчисления налога на прибыль санкции за нарушение договорных обязательств, признанные должником добровольно или подлежащие уплате должником на основании решения суда, вступившего в законную силу, учитываются в составе внереализационных доходов организации (п. 3 ст. 250 НК РФ).

На основании ст. 317 НК РФ, пп. 4 п. 4 ст. 271 НК РФ, при методе начисления датой получения дохода в виде санкций за неисполнение договорных обязательств является дата признания их должником либо дата вступления в законную силу решения суда. Аналогичные разъяснения содержатся в письмах Минфина РФ от 10.04.2024 г. N 03-03-06/1/32958, от 11.10.2023 г. N 03-03-06/1/96391, 16.03.2021 г. N 03-03-06/3/18269 и от 25.08.2017 N 03-03-07/54554

При вступлении решения суда в законную силу организация обязана включить в состав доходов присужденные в ее пользу суммы пеней и штрафов, даже если перспектива получить их с должника сомнительна. В последующем такие суммы могут быть признаны безнадежным долгом на основании пп.2. п.2 ст.265 НК РФ (см., например, письмо Минфина РФ от 19.03.2024 г. N 03-03-06/1/24385, от 31.07.2013 N 03-03-06/4/30650).

По присужденным судом пеням, точная сумма которых еще не понятна (т.е. пени по договору, которые ответчику исчисляются со дня принятия решения судом до момента исполнения решения) правила признания в пп. 4 п. 4 ст. 271 НК РФ не установлены.

Для этой ситуации Минфин РФ разъяснил, что такие доходы признаются по общим принципам признания доходов при методе начисления. То есть, доходы в виде суммы пеней со дня принятия судом решения до момента фактического погашения долга, подлежащие уплате на основании данного решения суда, учитываются для целей налогообложения прибыли на конец соответствующего отчетного периода (налогового периода) или на дату фактического погашения долга — в зависимости от того, какое событие произошло ранее (смотрите письма ФНС России от 02.09.2021 N СД-4-3/12459, Минфина РФ от 15.01.2018 N 03-03-06/1/1026, от 26.09.2019 N 03-03-06/1/74141).

Если же должник готов признать санкции по хоздоговору без обращения в суд, то срок признания внереализационного дохода у получающей стороны определяется по дате документа, свидетельствующего о согласии уплатить сумму санкций. Форма такого документа произвольна.

К ним можно отнести, например, двусторонний акт, подписанный сторонами, соглашение о расторжении контракта, акт сверки, письмо должника, подтверждающее факт признания должником нарушения обязательства и позволяющее определить размер признанной суммы (смотрите, например, Письмо Минфина России от 16.03.2021 N 03-03-06/3/18269, пункт 3 письма Минфина РФ от 10.11.2017 г. N 03-03-06/2/74188).

Кроме того, обстоятельством, свидетельствующим о признании должником обязанности уплатить пени, является также фактическая уплата их кредитору (Письма Минфина России от 16.03.2021 N 03-03-06/3/18269, от 19.02.2016 N 03-03-06/1/9336).

Если при невыполнении контрагентом договорных обязательств организация не предпринимала мер по истребованию предусмотренной договором неустойки, а контрагент не совершает никаких действий по ее признанию, то внереализационный доход не возникает.

Наступление определенных договором обязательств, являющихся основанием для предъявления должнику претензии или подачи иска в суд, само по себе не приводит к образованию дохода, учитываемого на основании пункта 3 ст. 250 НК РФ (письмо Минфина РФ от 16.08.2010 N 03-07-11/356).

НДС при получении штрафных санкций по договорам

Если для налога на прибыль все санкции, которые признал должник или присудил суд организация обязана включить в налоговую базу по строке внереализационные доходы, то для целей исчисления налоговой базы по НДС, есть санкции, которые не признаются объектом налогообложения НДС.

С учетом этого можно выделить два основных типа санкций:

- санкции, уплаченные покупателю продавцом за нарушение условий договора;

- санкции, уплаченные продавцу покупателем за нарушение условий договора

С первым типом санкций все более или менее однозначно: денежные средства, полученные покупателем от продавца за ненадлежащее исполнение продавцом договорных обязательств, НДС не облагаются, так как не связаны с реализацией (см. письмо Минфина РФ от 08.06.2015 N 03-07-11/33051, от 12.04.2013 N 03-07-11/12363).

Санкции в виде выплаты компенсации продавцу за досрочное расторжения договора также не облагаются НДС (Письмо Минфина РФ от 19.10.2016 N 03-07-11/60859).

Денежные средства, полученные продавцом товаров от их покупателя в качестве компенсации убытков, понесенных продавцом из-за отказа покупателя принимать и оплачивать товары, также не облагаются НДС, так как не связаны с оплатой реализованных товаров, работ услуг (Письмо Минфина РФ от 28.07.2010 N 03-07-11/315).

В отношение налоговой базы по НДС по второму типу санкций (когда продавец получает выплату санкций от покупателя) не все так однозначно.

На сегодняшний день позиция официальных органов сводится к тому, что суммы полученные продавцом товаров, работ, услуг в виде штрафных санкций по договорам не подлежат обложению НДС при условии, что такие санкции по факту не являются элементами ценообразования, предусматривающими оплату товаров (работ, услуг).

Если полученные продавцом от покупателя суммы, предусмотренные условиями договоров в виде неустойки (штрафа, пени), по существу не являются санкциями, а фактически относятся к элементу ценообразования, предусматривающему оплату товаров (работ, услуг), то такие суммы включаются в налоговую базу по НДС на основании пп. 2 п. 1 ст. 162 НК РФ, как суммы связанные с оплатой реализованных товаров (работ, услуг).

Эта точка зрения изложена в письмах Минфина России от 31.01.2024 г. N 03-07-11/7529, от 09.02.2021 N 03-07-05/8311, от 26.10.2020 N 03-07-11/93098. Таким образом, чтобы исключить риски доначисления НДС по штрафным санкциям, налогоплательщику нужно отличать «просто санкции» от «элементов ценообразования», оформленных как штрафные санкции.

Неустойка за просрочку оплаты по договору — это обеспечение своевременности платежей по договору, не затрагивающая ценообразование.

Квалификация штрафов в качестве денежных средств, связанных или не связанных с оплатой реализованных продавцом товаров (работ, услуг), должна производиться в каждом конкретном случае с учетом условий соответствующих договоров в зависимости от конкретной хозяйственной ситуации (письма Минфина РФ от 31.01.2024 г. N 03-07-11/7529, от 09.11.2015 N 03-07-11/64436).

Не все вопросы по бухучету и налогам решаются однозначно. В таких ситуациях лучше получить экспертное мнение, чтобы принять окончательное решение, проанализировав риски и последствия. Наши эксперты готовы поделиться своим опытом и помочь компании решить вопросы по бухучету и налогам, исходя из конкретных условий вашей ситуации.

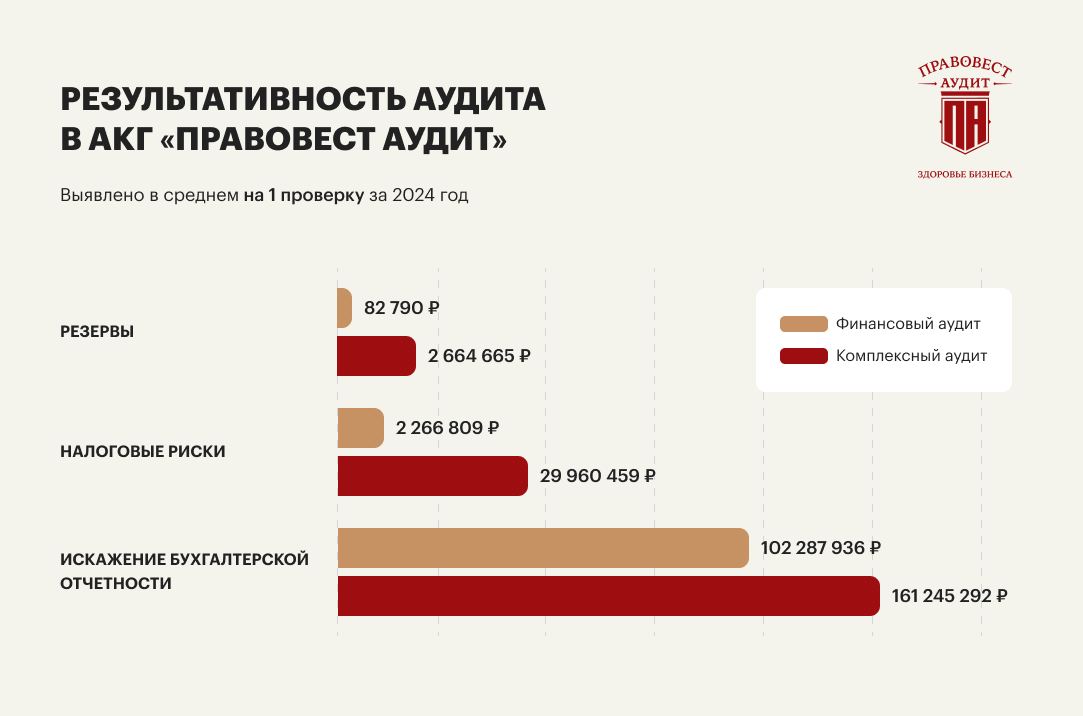

Для того, чтобы своевременно решать «горячие» вопросы и быть уверенным, что все нововведения учтены, проводите комплексный аудит — аудит с углубленной проверкой бухгалтерского и налогового учета в несколько этапов. Он позволит своевременно выявить и исправить ошибки, которые могут привести к доначислениям налогов, необходимости вносить изменения в отчетность и др. Эффективен комплексный аудит и для поиска налоговых резервов.