Содержание

В настоящее время вернуть или зачесть можно не переплату конкретного налога, а сумму, образующую положительное сальдо на едином налоговом счёте (ЕНС) налогоплательщика.

Так, на ЕНС налогоплательщика налоговый орган учитывает совокупную обязанность (т.е. сумму налогов сборов, страховых взносов, пеней, штрафов, процентов, подлежащих уплате в бюджет) и единый налоговый платеж (ЕНП) (т.е. денежные средства, перечисленные на ЕНС для исполнения совокупной обязанности).

Положительное сальдо образуется, когда сумма ЕНП на ЕНС превышает совокупную обязанность налогоплательщика. Данной суммой положительного сальдо (т.е. фактически переплатой) налогоплательщик вправе распорядиться путем ее возврата или зачета, направив соответствующее заявление в налоговый орган.

Основными возникшего положительного сальдо могут быть:

- неправильный расчет налоговых обязательств (неточность при исчислении налоговой базы, применение другой налоговой ставки и т.п.), что, как правило, сопровождается подачей уточненных деклараций;

- ошибки при заполнении платежных поручений на уплату ЕНП (налогов), повлекшие перечисление в бюджет налогов в излишних суммах;

- исчисление налога к уменьшению по итогам текущего налогового периода (как правило, касается налога на прибыль в связи с действующим порядком уплаты авансовых платежей).

Когда можно выявить переплату по налогам?

- в момент составления декларации по налогу прибыль за текущий налоговый период;

- по результатам проведения налоговой проверки;

- по итогам проведения аудиторской проверки (рекомендуем проводить аудит ежегодно по итогам сдачи годовой отчетности);

- в ходе внутренней проверки бухгалтерской базы и счетов бухгалтерского учета по взаиморасчетам с бюджетом;

- из информационного письма налоговых органов;

- по результатам проведения сверки с налоговым органом (рекомендуем проводить данную процедуру не реже, чем один раз в год - сразу после составления годовой отчетности).

Этапы возврата переплаты по налогам

Подать заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо ЕНС (п. 1 ст. 79 НК РФ).

Заявление (КНД 1112542) подается в налоговый орган по месту учёта налогоплательщика (налогового агента, плательщика страховых взносов) по форме и формату, утвержденным Приказом ФНС России от 30.11.2022 №ЕД-7-8/1133@ или по рекомендуемой форме возврата НДФЛ по ст. 227.1 НК РФ, НПД и сборов за пользование объектами животного мира и объектами водных биологических ресурсов (утвержденной письмом ФНС России от 11.01.2023 №КЧ-4-8/105@).

В заявлении указывается сумма, подлежащая возврату, и реквизиты счета, на который должны поступить денежные средства.

Заявление может быть подано:

- на бумажном носителе;

- в электронной форме по установленному формату с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи (ТКС) или через личный кабинет налогоплательщика;

- в составе декларации по форме 3-НДФЛ (физическим лицом, которое намерено вернуть излишне уплаченный налог на доходы физических лиц).

Если у налогоплательщика — организации есть обособленные подразделения, то он может подать заявление как по месту учета организации, так и по месту учета обособленного подразделения (п. 1 ст. 79, п. 1 ст. 83 НК РФ).

Срок подачи в налоговый орган заявления о возврате «переплаты» (распоряжении суммой положительного сальдо на ЕНС) в ст. 79 НК РФ не установлен. Ограничений по сроку обращения с таким заявлением нет (например, письма ФНС России от 31.01.2023 №БС-3-11/1179@, от 17.05.2023 №БС-4-11/6167@). Иными словами, по общему правилу налогоплательщик вправе вернуть положительное сальдо ЕНС в любой момент, вне зависимости от даты образования такого сальдо.

Однако обратите внимание, что уточненная декларация, в которой заявлена сумма налога к уменьшению из-за обнаружения его излишней уплаты, должна быть подана в пределах трёх лет со дня окончания срока платежа, по которому возникла переплата (есть исключения, например, восстановление судом срока, когда причины пропуска признаны судом уважительными (пп. 1 п. 7 ст. 11.3 НК РФ, постановление АС СКО от 19.08.2024 года № Ф08-5665/24). В противном случае переплата налога не будет учтена на ЕНС и, соответственно, не сформирует положительное сальдо (подп. 1 п. 7 ст. 11.3 НК РФ). Соответственно, указанную сумму налогоплательщик вернуть не сможет.

Обратите внимание! В отдельных ситуациях порядок возврата денежных средств, образующих положительное сальдо ЕНС, имеет особенности. Например, при возмещении НДС или возврате акциза (ст.ст. 176, 176.1, 203, 203.1 НК РФ) ключевым документом для возврата «переплаты» будет решение инспекции о возмещении/ возврате. При возврате НДФЛ в связи с применением инвестиционного и / или имущественного вычета в упрощенном порядке (ст. 221.1 НК РФ) — решение инспекции о предоставлении налогового вычета в упрощенном порядке.

Получив заявление о возврате, налоговый орган проверяет наличие положительного сальдо ЕНС.

При достаточности положительного сальдо для возврата указанной в заявлении суммы налоговый орган не позднее следующего дня после поступления заявления направляет поручение о возврате денежных средств в территориальный орган Федерального казначейства. Если на ЕНС налогоплательщика недостаточно денежных средств для возврата денежных средств, указанных в заявлении, в полном объеме, налоговый орган возвращает средства частично (в размере, не превышающем положительное сальдо на дату формирования поручения об их возврате) (п. 5 ст. 79 НК РФ).

При отсутствии положительного сальдо в возврате налогоплательщику будет отказано.

Денежные средства налогоплательщику вернет орган Федерального казначейства, перечислив их на банковский счет, указанный в заявлении. Сделать это он должен не позднее следующего рабочего дня после получения поручения от налогового органа (п. п. 4, 6 ст. 79 НК РФ).

Обратите внимание, возврат денежных средств осуществляется только на счёт в банке, информация о котором имеется у налоговых органов. Если в заявлении о возврате будет указан счёт, сведения о котором банк не сообщил инспекции во исполнение требований ст. 86 НК РФ, то инспекция вправе будет запросить в банке справку о наличии счетов налогоплательщика. В этом случае сроки для возврата налога будут исчисляться со следующего рабочего дня после представления банком соответствующей информации (п. 7 ст. 79, п. 2 ст. 86 НК).

Затянули возврат переплаты? Не забудьте получить проценты

Если переплата была возвращена налоговым органом по истечении 10 рабочих дней со дня получения заявления налоговым органом, за каждый календарный день просрочки подлежат начислению проценты по ставке рефинансирования (ключевой ставке) ЦБ РФ, действовавшей в дни нарушения срока перечисления указанных сумм денежных средств (ст. 79 НК РФ). При изменении ставки в отдельные периоды времени исчисление процентов производится отдельно за каждый период действия соответствующей ставки. Для определения периода просрочки учитывается фактическое количество календарных дней просрочки, включая день фактического возврата излишне взысканных сумм либо учета излишне взысканных сумм в счет исполнения совокупной обязанности налогоплательщика (п. 4 ст. 79 НК РФ, постановление 9 ААС от 10.02.2025 N 09АП-233/25);

Начисленные проценты будут учтены на ЕНС налогоплательщика в составе единого налогового платежа (подп. 4 п. 1, подп. 2 п. 2 ст. 11.3 НК РФ). Если проценты образуют положительное сальдо, вы сможете зачесть (вернуть) их в общем порядке.

Этапы зачета «переплаты» (положительного сальдо ЕНС) по налогам

Налогоплательщик вправе зачесть сумму положительного сальдо ЕНС в счёт:

- предстоящих платежей по налогам, сборам, страховым взносам,

- исполнения решений налоговых органов (в т.ч. в счёт оплаты штрафов, пени, налогов по решению о привлечении к ответственности);

- погашения задолженности по налогам, сборам, пени, штрафным санкциям, которая не учитывается в совокупной обязанности налогоплательщики на основании подп. 2 п. 7 ст. 11.3 НК РФ в связи с истечением срока ее взыскания (п. 1 ст. 78 НК РФ).

Для зачета положительного сальдо ЕНС нужно подать соответствующее заявление.

Заявление о распоряжении путем зачета суммой денежных средств представляется в налоговый орган по установленному формату (утверждены Приказом ФНС России от 30.11.2022 №ЕД-7-8/1133@) в электронной форме с усиленной квалифицированной электронной подписью по ТКС или через личный кабинет налогоплательщика (п. 4 ст. 78 НК). ФНС России также сформировала Памятку для налогоплательщика по заполнению заявления о распоряжении путем зачета в счет исполнения предстоящей обязанности по уплате конкретного налога (Письмо ФНС от 12.04.2023 №КЧ-4-8/4516@).

Срок подачи заявления о зачёте по общему правилу НК РФ не ограничен.

Однако законодатель закрепил ограничения для ситуаций, когда налогоплательщик обращается в налоговый орган за зачетом суммы положительного сальдо в счет

- исполнения отдельных видов решений налоговых органов (в счёт оплаты штрафов, пени, налогов по решению о привлечении к ответственности);

- погашения задолженности по некоторым платежам, которая не учитывается в совокупной обязанности в порядке пп. 2 п. 7 ст. 11.3 НК РФ (п. 4 ст. 78 НК РФ). К таким платежам относятся суммы налогов, государственной пошлины, в отношении уплаты которой арбитражным судом выдан исполнительный документ, иных сборов, страховых взносов, пеней, штрафов, процентов, по которым истек срок взыскания (до даты вступления в законную силу судебного акта о восстановлении пропущенного срока либо судебного акта о взыскании таких сумм) (подп. 2 п. 7 ст. 11.3 НК РФ.

В вышеперечисленных ситуациях заявление о зачёте необходимо подать не позднее дня, предшествующего дате вступления в силу судебного акта о взыскании задолженности, с указанием соответствующего решения налогового органа (п. 4 ст. 78 НК РФ).

Налоговый орган проверяет наличие у налогоплательщика положительного сальдо, после чего производит зачёт.

Налоговый орган должен будет зачесть сумму, указанную в заявлении о зачёте, не позднее следующего рабочего дня после получения такого заявления (п. 5 ст. 78 НК).

При этом соответствующая сумма будет зачтена в счёт уплаты конкретного налога в момент наступления срока его уплаты. Однако если до этого момента на ЕНС налогоплательщика образуется задолженность, то инспекция самостоятельно направит зачтенную сумму на погашение задолженности (на это, в частности, указала ФНС России в письме от 12.04.2023 №КЧ-4-8/4516).

Налоговый орган может зачесть «переплату» самостоятельно без вашего заявления в счет исполнения совокупной обязанности налогоплательщика в очередности, установленной п. 8 ст. 45 НК РФ:

- недоимка по НДФЛ;

- НДФЛ с момента возникновения обязанности по его перечислению налоговым агентом;

- недоимка по иным налогам, сборам, страховым взносам;

- покрытие текущих платежей по иным налогам (авансовым платежам), сборам, страховым взносам, по которым у налогоплательщика возникла обязанность по их уплате;

- пени;

- проценты;

- штрафы.

Обращаем Ваше внимание, что у налогоплательщика есть право на осуществление сверки принадлежности сумм единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа (подп. 5.1 п. 1 ст. 21 НК РФ). Такая сверка может быть инициирована и налоговым органом.

Поэтому рекомендуем до подачи заявления о возврате/зачёте излишне уплаченных налогов (положительного сальдо ЕНС) пройти такую процедуру для того, чтобы убедиться в корректном учете внесенных налоговых платежей и наличии достаточного положительного сальдо ЕНС.

Если Вам ничего не ответили в срок или отказали — поможет обращение в суд

Если налоговый орган отказал Вам в возврате или зачёте «переплаты» (несмотря на наличие положительного сальдо на ЕНС) или проигнорировал заявление о возврате / зачёте, вы вправе обжаловать такой отказ / бездействие инспекции в вышестоящий орган, а после в суд (пп. 1, 2 ст. 138 НК РФ).

Важно не пропустить срок давности подачи заявления в суд. Срок подачи заявления в суд составляет 3 года со дня, когда лицо узнало или должно было узнать о нарушении своего права на возврат переплаты.

Как показывает наша практика, судебный порядок позволит ускорить процедуру возврата «переплаты». Зачастую, уже к предварительному заседанию налоговый орган выносит решение о возврате излишне уплаченного налога (положительного сальдо ЕНС). Вам остается просто дождаться денег.

Воспользуйтесь помощью налоговых юристов. К процессу возврата/зачета налогов мы подходим индивидуально, т.к. имеет значение всё: обстоятельства и момент возникновения излишне уплаченного налога, документальная подтвержденность переплаты и наличия положительного сальдо на ЕНС налогоплательщика, наличие / отсутствие формальной позиции налогового органа по данному вопросу и пр.

Рекомендуем в этой связи тщательно подготовиться к возврату / зачёту переплаты (положительного сальдо на ЕНС): при необходимости провести аудит, спланировать подачу уточненных налоговых деклараций, пройти сверку, погасить недоимки по другим видам налогов.

Вы можете заказать наши на любом этапе.

Чем можем помочь?

- Установим природу и момент образования переплаты;

- Проверим наличие всех документов, подтверждающих основания для возникновения переплаты, а также наличие положительного сальдо на ЕНС;

- Подготовим и подадим заявление о зачете/возврате переплаты;

- Проведем сверку принадлежности сумм единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа с налоговым органом;

- Проконтролируем соблюдение сроков возврата/зачета переплаты;

- Обжалуем бездействие налоговых органов в досудебном и судебном порядке;

- Оспорим незаконный отказ возврата/зачета переплаты в вышестоящем налоговом органе и в суде;

- Вернем переплату на расчетный счет / осуществим зачет (с подтверждающими документами).

Стоимость наших услуг по возврату/зачету переплаты

% от суммы фактически произведенного зачета/возврата. Основная часть оплаты — за результат.

Цена зависит от:

- того, на каком этапе мы подключаемся к работе;

- от причины и момента возникновения переплаты;

- от позиции налогового органа по вопросу переплаты.

Почему не стоит заниматься возвратом «переплаты» и возмещением НДС самостоятельно?

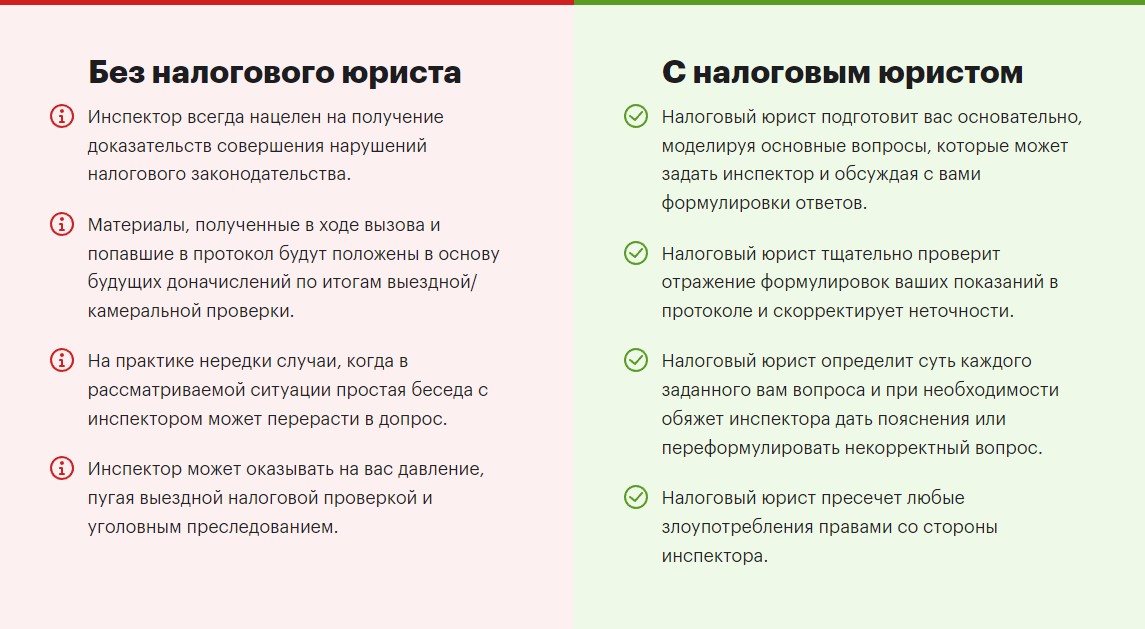

Оставайтесь в хороших отношениях с налоговой

Наверняка Ваш бухгалтер часто общается с налоговой по рабочим вопросам и ему важно сохранить хорошие отношения с инспекцией. Поручая решение вопроса третьей стороне, Вы даете возможность Вашим штатным сотрудникам устраниться от возможного налогового спора.

Не переоценивайте своих сотрудников

Уверены, Вашим сотрудникам есть, чем заняться помимо прохождения проверок и выяснения отношений с налоговыми органами. Мало того, что дополнительная нагрузка может сказаться на качестве их основной работы, в силу нехватки времени, а иногда и недостатка нужных знаний, Ваши сотрудники будут испытать стресс от взаимодействия с налоговыми органами и им требуется профессиональная поддержка.

Между тем мы, оказывая Вам профессиональные услуги по сопровождению проверок и обжалованию решения налоговых органов, рискуем не только своей репутацией, но и своим доходом, поэтому очень мотивированы на успешный результат. Важно понимать, что налоговые юристы – это не просто юристы. Сопровождение выездных и налоговых проверок, налоговые споры требуют особых знаний и узкой специализации, т.к. природа спора и стратегия защиты строится на стыке экономической сути операций, налогового и арбитражно-процессуального права. Кроме того, чем многообразнее опыт налогового юриста – тем больше шансов на победу. Часто требуется и восстановление учета, чтобы подготовиться к прохождению проверки, либо помощь квалифицированных бухгалтеров, аудиторов и здесь мы располагаем необходимыми кадровыми ресурсами, чтобы успешно осуществлять подобные проекты.

Испортить дело просто – труднее это потом исправить

Налоговая любит «цепляться» к мелочам, делать различные запросы и т.д., чтобы затянуть дело либо найти дополнительные источники доначислений. Специалиста, не знающего всех возможных тонкостей, легко сбить с толку, заставить следовать советам инспектора, который преследуют свою цель – доначислить налогов как можно больше. У нас было немало случаев, когда мы удерживали клиентов от выполнения несущественных и даже незаконных требований налоговой, сохраняя тем самым их время и деньги, сокращая сроки проведения проверки. Здесь важна мера, и предоставить больше документов, подключить связи – не значит лучше и, как говориться, может быть использовано против Вас. Любой документ, который запрашивает ИФНС, любое свое разъяснение мы готовим с точки зрения успешного влияния на результат.

Почему стоит работать именно с нами?

Знаем внутреннюю «кухню» ИФНС

Наши специалисты много лет проработали на ведущих должностях в налоговых органах, что позволяет нам видеть ситуацию глазами налоговиков и до последней запятой знать, как меры будет принимать налоговая инспекция, чтобы увеличить размер доначислений по итогам проверки, как будет затягивать сроки проверки и пр. И мы сумеем использовать любые проволочки и возражения налоговой инспекции в Вашу пользу, чтобы проверка прошла максимально гладко, с минимальными доначислениями и в срок.

Пользуемся заслуженным уважением у арбитражных судей

Для судей важно, кто именно отстаивает интересы сторон, сталкивался ли специалист с подобными вопросами раньше или «плавает по верхам». Нередко такой субъективный фактор сильно влияет на исход дела. Мы очень гордимся тем, что при рассмотрении спорных и неоднозначных ситуаций судьи нередко прислушиваются к нашему мнению, что не раз позволяло нам вносить свой вклад в формирование положительной судебной практики по различным налоговым спорам при обжаловании решений налоговых органов.

Даем гарантии успеха

Мы настолько уверены в своих силах, что Вы можете оплатить нашу работу уже после того, как будет достигнут результат.

Выигрываем дела различной сложности, обслуживая как небольшие фирмы, так и крупные компании

Несмотря на то, что среди наших клиентов немало всемирно известных компаний, мы особенно гордимся победами, которые одержали в секторе среднего и малого бизнеса. Оказывая услуги по на высочайшем уровне, мы ценим каждого клиента, и одинаково ответственно подходим к делу.

И еще с нами просто приятно работать!