Содержание

- Что происходит, если нет качественной управленки?

- Отличия управленческого учета от бухучета

- Стратегический управленческий учет — учет по целям

- От управления ликвидностью к управлению стоимостью

- Взаимосвязь финансовых и нефинансовых показателей

- Учетная политика против энтропии

- Цепочка создания ценности

- Дискуссия о роли и проблемах управленки

Что происходит, если нет качественной управленки?

- Теряются клиенты из-за нехватки данных.

- Бизнес упускает конкурентные преимущества.

- Выводы о стратегических ошибках совершаются «посмертно».

- Усилия бухгалтеров направлены на предотвращение налоговых рисков и учет материальных активов, управленческим учетом они не занимаются

- Процесс автоматизации похож на казино: чем больше надежд, тем сильнее огорчения.

Отличия управленческого учета от бухучета

Я думаю, что управленческий учет в разной степени полноты существует сейчас в каждой компании и функционирует тоже с разной степенью успешности. Но, если я вас попрошу написать в чат, что вы понимаете под управленкой — ответы будут разные. Поэтому давайте для начала посмотрим, какая все-таки разница между бухгалтерским и управленческим учетом.

Можно еще отметить, что бухучет идет от фиксации факта, а управленка — «сверху» и отражает: чего мы хотим добиться. Да, в управленке сначала мы планируем. Мы формируем в голове некую модель бизнеса, которая должна сработать и соответствовать нашим ожиданиям. Потом факт покажет: идем мы в ту сторону, в которую планировали идти, или мы движемся в другую сторону.

Плюс к бухгалтерскому учету, который подтверждает факт, в управленке мы подключаем все нефинансовые показатели — чтобы отследить, где у нас процессы неэффективны, где нам нужно что-то менять и каким образом нам все-таки прийти к тем задачам, которые мы перед собой поставили, либо, может быть, скорректировать нашу стратегию, такое тоже бывает.

Стратегический управленческий учет — учет по целям

Зачем нам нужен управленческий учет? Вообще, цель — это полнота и достаточность информации для принятия управленческих решений, а управленческие решения — это действия в рамках выбранной стратегии. Современный управленческий учет — это всегда отражение стратегических целей компании. Каким образом? Через оцифровывание этих целей и их взаимоувязку. Оцифровать, обозначить критерии достижения цели, показатели, сроки и так далее.

Здесь хочется немного остановиться на вопросе, что такое стратегия. Вспоминается «Алиса в Стране Чудес»:

— Скажите, пожалуйста, куда мне отсюда уйти?

— А куда ты хочешь попасть?

— Мне все равно — сказала Алиса.

Тогда все равно, куда и идти, — заметил Кот.

Поэтому стратегия — это, в первую очередь, выбор направления. Брюс Хендерсон, основатель «Boston Consulting Group», в свое время сформулировал стратегию как «выявление уникального преимущества».

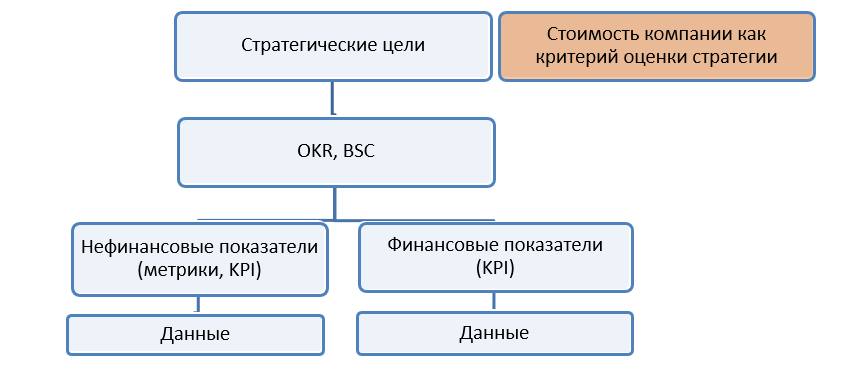

Каждая компания сама определяет для себя стратегию. Соответственно, давайте посмотрим на вот эту диаграмму «Декомпозиция стратегических целей: управляем тем, что можем измерить».

Итак, на вершину мы ставим стратегические цели. Стратегические цели могут декомпозироваться через различные модели — к примеру, Objectives Key Results (цели и ключевые результаты) или BSC — сбалансированную систему показателей. Наверное, многие уже пробовали эти модели на вкус. Вообще — хорошие инструменты, чтобы систематизировать стратегические цели. OKR — это, как правило, для активно развивающихся компаний, проектных команд, система сбалансированных показателей —для более регламентированных и устоявшихся компаний.

Далее уровнем ниже идут нефинансовые показатели (метрики и KPI) и финансовые показатели. И все это, естественно, происходит от начального уровня данных.

Оцифровывая цели, мы не говорим: «увеличить продажи, чтобы стать лидером рынка в производстве, к примеру, биоразлагаемой посуды». Мы обозначаем доли игроков на этом рынке и ставим себе конкретную цель, выражающуюся в конкретном объеме производства этой биоразлагаемой посуды. А для этого финансист должен рассчитать конкретный объем инвестиций, стоимость финансирования, величину затрат на производство, хранение, логистику и пр. Одновременно коммерсанты оценивают свои возможности подвинуть конкурентов либо предложить рынку новые продукты, увеличив продажи на Х единиц. Одновременно производственники должны сократить технологические простои, количество брака и т.д. Все это оценивается в цифрах, т. е. оцифровывается.

за помощью

От управления ликвидностью к управлению стоимостью

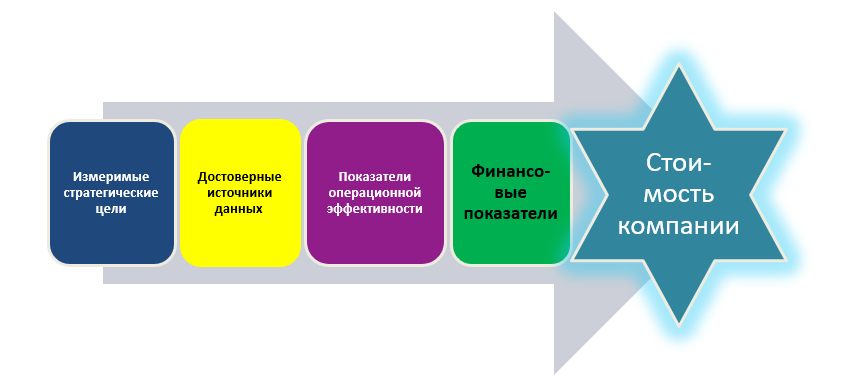

Попробуем ответить на вопрос, как именно «управленка» поможет нам оцифровать стратегические цели?

Для начала давайте вспомним, зачем создаются компании. Компании создаются учредителями, собственниками с целью получения прибыли. Инвесторы вкладывают в бизнес свои капиталы с целью заработать прибыль. Означает ли это, что прибыль — стратегическая цель?

Например, готова ли я, как потенциальный инвестор, вложить деньги в любую прибыльную компанию?

И здесь на сцену выходят показатели рентабельности вложенного (инвестированного) капитала.

Приведу такие факты:

На начало 2022 года капитализация (стоимость) компании Netflix составила 238 миллиардов долларов; капитализация «Газпром» составила 103 миллиарда долларов. Очевидно, что стоимость материальных активов у Газпрома выше, чем у Netflix, но стоимость компании ниже. Есть над чем задуматься...

С учетом подобных факторов финансовое управление трансформируется от управления ликвидностью и распределением ресурсов к управлению стоимостью.

Стоимость компании, опять же, по формулировке наших гуру (Boston Consulting Group) — это обобщенный показатель, включающий стоимость активов, обязательств, оценку потенциала роста, эффективность вложений, прогнозируемые коммерческие и финансовые риски, рыночную конъюнктуру, изменение стоимости денег во времени и, на что я очень хочу обратить внимание, это неосязаемые активы, то есть это все то, что отличает одни компании от других, и это то, что придает стоимость компании Netflix, в отличие от компании «Газпром».

И здесь мы переходим к технологии управления стоимостью компании, или Value Based Management, которая заключается в том, чтобы выявить ключевые факторы стоимости.

Обращаю ваше внимание, VBM — это не только для компаний, чьи акции торгуются на финансовом рынке. Это — философия ведения бизнеса. Далеко не все компании выпускают свои акции на открытый рынок. Все мы сталкивались с ООО (Общество с ограниченной ответственностью). Такие компании тоже продаются и покупаются, в них вкладывают деньги инвесторы. Например, несколько лет назад моя знакомая продала свой бизнес, школу раннего развития. Материальных активов там было минимум — учебные пособия, материалы для детского творчества. Но цена продажи значительно превышала стоимость материальных активов. Потому что цена продажи включала в себя уже наработанный пул клиентов, долгосрочную аренду удобно расположенного помещения, специфику учебного плана для детей и творческие занятия для их родителей. То есть то, что называется нематериальными (неосязаемыми) активами. И динамика этих нефинансовых показателей очень понравилась покупателю этого бизнеса.

Фактор стоимости, по определению McKinsey, это любая переменная, влияющая на стоимость компании. «Однако, чтобы факторной стоимостью можно было пользоваться, нужно установить их соподчиненность, определить, какой из них оказывает наибольшее воздействие на стоимость, и возложить ответственность за этот параметр на конкретных людей, участвующих в достижении целей организации».

Взаимосвязь финансовых и нефинансовых показателей

Финансовые показатели — объемы реализации, себестоимость, прибыль, соотношение собственных и заемных средств и т.п. Нефинансовые показатели — это все, что характеризует нашу операционную эффективность: количество клиентов, степень удовлетворенности покупателей, количество лидов и так далее.

Идея в том (вот здесь кроется ответ на вопрос — как управленка помогает оцифровать цели), что операционная эффективность может подтверждаться или не подтверждаться только через итоговые финансовые показатели. Так же, как аудитор подтверждает бухгалтерскую отчетность компании, финансовые показатели подтверждают операционную эффективность бизнеса. Прибыль, рентабельность инвестированного капитала, NPV — если речь идет о новом проекте.

Учетная политика против энтропии

И здесь очень важно сформулировать некие внутренние правила (политику управленческого учета), по которым рассчитываются финансовые показатели.

"Управленка— это достаточно гибко и свободно. Но в то же время свобода — это ответственность. И поэтому отсутствие регламентов, которые есть в бухгалтерском учете, приводит к достаточно печальным последствиям.

Я приведу несколько примеров из собственной практики. Например, производственный холдинг. Одно предприятие включило логистические расходы в переменные, другое предприятие включило эти же расходы в постоянные затраты, третье включило в переменные только транспортные услуги, а складские расходы оставило в постоянных. И что мы имеем на выходе? На выходе мы имеем несопоставимость показателей двух однородных юнитов и, как следствие, невозможность дальнейшего анализа их эффективности. Я думаю, те компании, кто приобретал различные активы — работающие предприятия, сталкивались с подобной проблемой.

Другой пример. Продуктовая розница. Руководитель направления отчитывается о перевыполнении плана по марже по мясу. Аплодисменты. И тут выясняется, что до этого покупали охлажденное мясо, а стали покупать замороженное. Соответственно, один килограмм замороженного мяса дешевле, а потери, связанные с разморозкой (то, что вытекает из этого мяса), списывались на неизвестные потери и в расчет маржи не попадали. Как следствие, фальсификация результата по продукту и новое управленческое решение — покупать все-таки охлажденное мясо.

И третий пример: Дистрибьюторская компания. Несколько каналов сбыта — розничные сети, HoReCa, мелкий опт. Валовая маржа по сетям — наивысшая из трех каналов. Но есть гипотеза, что эти продажи близки к убыточным. Проверяем гипотезу через корректное распределение косвенных расходов (применяем ABC). Гипотеза подтвердилась, но последующие управленческие решения были в сторону корректировки объемов, цен и отказа от убыточных контрактов.

Я привела эти примеры в качестве иллюстрации того, что происходит при отсутствии учетной политики. И это, конечно, не полный перечень.

Цепочка создания ценности

В свое время известный многим Майкл Портер уже обозначил некую цепочку создания ценности, где исследуется конкурентное преимущество. В цепочке Портера выделяются основные виды деятельности, создающие ценность для клиента, и вспомогательные звенья. Основные — те, которые создают ценность для клиента. Вспомогательные — это сервис основных функций.

Для того, чтобы выявить или разработать конкурентное преимущество компании, выделяется деятельность, которая является стратегически важной. Далее анализируются издержки на эту деятельность и выделяются потенциальные источники для дифференциации (отстройки от конкурентов).

Разумеется, для такой работы нужна сквозная аналитика — т.е. аналитика по уровням ЦФО (центров финансовой ответственности) до МВЗ (места возникновения затрат). В этом случае мы сможем оценивать операционную эффективность каждого юнита или ЦФО с помощью соответствующих финансовых показателей, сгруппированных в финансовые отчеты.

Это почти идеальная модель. А как в реальности?

Дискуссия о роли и проблемах управленки

Участники дискуссии:

Аркадьев Алексей — собственник и генеральный директор компании «Carbis», которая занимается автоматизацией ресторанного бизнеса.

Бальтер Татьяна — руководитель практики управленческого учета АКГ «Правовест Аудит»

Плеханова Василя — главный редактор CFO-cafe

ПЛЕХАНОВА В.:

— Как показывает опыт, у всех достаточно разное представление о том, что же такое «управленка». Вот поделитесь своим мнением на этот счет. Что «управленка» для вас?

АРКАДЬЕВ А.:

— На самом деле, как это ни смешно, вот в противовес всему, что рассказывала Татьяна, «управленка» для меня лично — это в итоге одна цифра — сколько я заработал за отчетный период. Ну, то есть примитивно, это то, что я, как владелец бизнеса, хочу знать. И понятно, что из этого сразу следует: а из чего эта цифра формируется, на чем я заработал, что я потратил. И вот, собственно, управленческий учет помогает мне разобраться в структуре доходов и расходов. Наверное, ни для кого не секрет, что три основных момента «управленки» — это ДДС (движение денежных средств), отчеты о прибылях и убытках и баланс собственно наших средств.

Я — самоучка, я начинал работать в ресторанах и проходил, собственно, путь самолично от подсчета прибыли, исходя просто из движения денежных средств (то есть деньги, которые к нам пришли в отчетном периоде, деньги, которые ушли, и разница — это то, что мы заработали), собственно, пришел к подсчету путем начисления, то есть пришел сам к необходимости отчета о прибылях и убытках, и в своей деятельности, и в своей компании, я всегда руководствовался в первую очередь этим отчетом. Потому что помимо денег, которые у нас в явном виде приходят и уходят, у нас есть обязательства. Вот, собственно, для меня «управленка» нужна в первую очередь для того, чтобы учитывать обязательства. Не только те деньги, которые я заработал, но и те деньги, которые мне стали должны за отчетный период. Не только те деньги, которые я потратил, но и те деньги, которые я должен буду отдать за отчетный период.

Вот у нас был ударный декабрь, когда многие рестораны привлекали дополнительный персонал на работу, — естественно, за декабрь у нас очень большой зарплатный фонд. В январе это далеко не так. Поэтому, если мы будем учитывать все по оплатам, и в январе в расходы считать ту зарплату, которую мы платим за декабрь, это будет не совсем корректно. Это же относится и к товарным запасам. То есть у нас выручка не пропорциональная, и было бы неправильно считать наши товары в убытки по оплате, потому что мы оплатить можем, во-первых, за предыдущие периоды, во-вторых, за товар, который куплен на реализацию на несколько месяцев. Поэтому правильнее считать, опять же, по конкретному списанию: вот у нас прошла такая-то выручка, вот у нас под нее ушло столько-то товара, это и есть наши реальные расходы. Как-то так. Для меня отличие «управленки» от бухгалтерского учета — в «управленке» я пытаюсь упростить. То есть это должна быть более-менее понятная, компактная структура, показывающая: на чем я зарабатываю и на что я трачу.

ПЛЕХАНОВА В.:

— Ну, фактически бухгалтерский учет — это фиксация фактов, а управленческий учет и отчетность позволяют вам спрогнозировать, сколько вы заработаете и какие у вас обязательства, чтобы не возникало кассовых разрывов. А вот интересно, до внедрения управленческого учета и отчетности у вас кассовые разрывы возникали?

АРКАДЬЕВ А.:

— Нет. Ну, это в первую очередь потому, что как раз я всегда считал, сколько я денег на самом деле заработал, и я не изымал в качестве прибыли просто остатки денег предприятия. Хотя вот когда я работал наемным сотрудником в ресторане, как раз мы сталкивались с ситуациями, когда владелец считал просто прибыль по остатку денег в кассе и изымал это как свою прибыль, просто остаток денег, потом ему приходилось эти деньги возвращать, потому что нужно было банально зарплату выплачивать. Но у меня в бизнесе — нет, такого не возникало. То есть я всегда учитывал в балансе своих средств, а сколько из этих средств я должен буду оплатить по моим обязательствам.

ПЛЕХАНОВА В.:

— То есть вы фактически управленческий учет вели изначально, пусть не на бумаге, но фактически с самого начала своего бизнеса вели этот управленческий учет интуитивно.

АРКАДЬЕВ А.:

— Да, именно так. Но я повторюсь: я к тому моменту уже несколько лет имел опыт построения отчетности для владельцев ресторанов, поэтому прямо с нуля мне начинать не пришлось, какое-то понимание у меня к тому моменту уже сформировалось, этот опыт мне помог. И да, хоть я не пользовался какой-то автоматизацией очень долгое время, я вел все в Excel, но вел все достаточно аккуратно. То есть при определенном объеме бизнеса, особенно когда ты сам этим занимаешься, вести можно хоть в Excel, хоть на бумаге, главное — чтобы понимали, что конкретно вы делаете.

ПЛЕХАНОВА В.:

— А в какой момент у вас возникла потребность в автоматизации?

АРКАДЬЕВ А.:

— Потребность на самом деле возникла примерно четыре года назад, когда мы стали очень сильно расти, и объем информации, который было необходимо ввести в управленческий учет, просто многократно вырос. Я долгое время держался за Excel, потому что это было очень привычно, очень понятно и так далее, но настал момент, когда у меня, для того чтобы ввести в Excel все данные за один месяц, уходило две недели. Понятно, что это я не с утра до вечера сидел, но, поскольку я занимался сам, время, которое я мог позволить тратить на это, помимо своей основной работы по управлению предприятием, это все становилось просто чудовищно долго. Поэтому мы пришли к автоматизации просто как к следующей необходимой ступени.

ПЛЕХАНОВА В.:

— А как вы думаете, когда компании стоит начинать вести управленческий учет и отчетность. То есть это при каких-то уже оборотах?

АРКАДЬЕВ А.:

— Нет, сразу, конечно, сразу. То есть управленческий учет нужно вести сразу, Да, когда вы маленькие и у вас, условно, кажется вам все понятно, и вот оно все на ладони, но, если вы не ведете сразу, однозначно в тот момент, когда вам это будет надо, именно необходимо, вам, скорее всего, будет не до этого, у вас просто не будет времени. И это же новая вещь достаточно, в которую нужно погрузиться, уделить внимание, понять, как что считается, как что происходит. Поэтому нет, начинать надо сразу. Потом что вы проскочите момент, когда вам это нужно, и вам придется догонять. Это очень плохо, вы тем самым рискуете бизнесом, по сути.

ПЛЕХАНОВА В.:

— Абсолютно с вами согласна, и, в принципе, восстанавливать прошедшие периоды будет очень трудоемко. То есть вместо того, чтобы расти, вы будете зациклены на том, чтобы восстанавливать данные.

Теперь давайте вернемся к автоматизации. Автоматизация автоматизации — рознь, и поделитесь своим мнением, что в вашем понимании «умная» автоматизация?

АРКАДЬЕВ А.:

— Это та автоматизация, которая позволяет минимизировать ручной труд. Я очень часто в своей работе сталкиваюсь с тем, что какие-то программы установлены, что-то делается... Но по факту иногда бывает так, что с помощью программ, наоборот, генерируется еще дополнительно очень большое количество ручного труда. То есть люди не должны обслуживать программы. Программа должна приносить пользу. Если мы пользуемся какой-то автоматизацией, она должна сокращать трудозатраты.

Ну, вот далеко ходить не надо. После того как мы перешли на «ФинГрад», у нас время, необходимое для внесения первички в программу устремилось просто к нулю. Потому что мы настроили интеграцию с 1С: все данные из 1С сразу попадают в «ФинГрад». Остается выполнить только минимальные телодвижения по начислению, и вот у тебя уже все готово. То есть это настолько драматически огромная разница между тем, что я делал вручную в Excel, и тем, что происходит сейчас, что это просто категоричная разница.

И еще важный момент. Нам необходим баланс между тем, какие показатели мы хотим видеть, и трудозатратностью на их получение. Мы вполне себе можем сказать: а я хочу видеть такой-то показатель, — а его нельзя автоматизировать, его нужно считать вручную. В таких случаях нужно серьезно задуматься над тем: а насколько нам необходимо видеть именно эти данные. И, может быть, мы их можем получить эмпирическим путем, или они в принципе только очень косвенно влияют. То есть все нужно взвешивать.

ПЛЕХАНОВА В.:

— Почему вы выбрали именно платформу «ФинГрад» и как долго внедряли у себя?

АРКАДЬЕВ А.:

— Выбор системы автоматизации — на самом деле это сложный момент. В первую очередь потому, что вам, для того чтобы оценить нормальность, приемлемость именно для вас какой-то системы, нужно ею попользоваться. Пока вы не получите пользовательский опыт, пока вы не поймете, насколько это удобно или неудобно, дать какую-то оценку невозможно. Рекомендации здесь действуют плохо: то, что удобно одному, может быть неудобно другому. Поэтому, по большому счету, чтобы принять правильное, взвешенное решение, нужно было бы каждую систему автоматизации попробовать, загрузить туда данные, поработать с этим какое-то время, но это невозможно, это нереально в принципе сделать работающему бизнесу. Поэтому я попробовал простые решения. Я не буду называть. Я не хочу никого ругать, то есть то, что не подошло мне, это не значит, что это плохой продукт, просто мне он не подошел, так или иначе. Поэтому «ФинГрад» мы выбрали не наугад, но просто потому, что «ФинГрад» работает с нашими клиентами, с ресторанами.

Мне показалось хорошей идеей попробовать «ФинГрад», потому что мы будем лучше разбираться в том, чем пользуются наши клиенты. Так как я сам ряду ресторанов помогаю делать управленческую отчетность, то, может быть, нам это поможет освоиться в «ФинГраде» и внедрить это в ресторан. Могу сказать, что по поводу «ФинГрада» мы не пожалели. Чтобы было понятно, я теперь вообще не касаюсь генерации непосредственно управленческой отчетности, то есть это делает сотрудник с минимальными затратами. Это оказалось возможно, во-первых, делегировать, а во-вторых, работа, которая была, она упростилась очень сильно. Поэтому я теперь только смотрю финальный отчет.

Внедрение прошло сравнительно быстро. Надо понимать, что это был, естественно, не день и не два, а это пару-тройку месяцев занимало. Но с точки зрения жизни бизнеса — это все равно крайне маленькие сроки. Потребность в автоматизации, если она у вас возникла, она никуда не денется. Она будет сегодня, завтра, через год, через два, через десять лет и так далее. Поэтому затраты, которые вы можете понести, — они несущественные с точки зрения бизнеса. Кроме того, вынужден признаться, к тому моменту, как мы ставили «ФинГрад», я имел уже огромный долг по отчетности, то есть в течение, по-моему, порядка года у меня не было сформировано отчетности, то есть там копился долг, и все это было просто катастрофа. Мы загрузили данные за прошедшие периоды без всяких проблем, очень быстро, и очень быстро получили отчетность, и это был, конечно, кайф.

С точки зрения внедрения «ФинГрада» нашим клиентам тут немножко ожидания не оправдались, потому что многие небольшие рестораны, достаточно простые, им, опять же, пока достаточно Excel. Многие находятся на том этапе, на котором я был несколько лет назад, когда Excel тебя в принципе устраивал. Почему нет? Выбор инструмента — это непростая штука. Все-таки, несмотря на то что подходы к управленческому учету могут быть разные, принципиально все всё равно позволяют считать те самые три момента: движение денежных средств, отчет о прибылях и убытках и баланс.

Принципиально ничего не отличается. Поэтому, если вы будете вести это в Excel и потом у вас возникнет потребность в автоматизации, вы можете переехать достаточно плавно. Поэтому здесь вопрос просто в трудозатратах и в том, насколько вы, опять же, готовы в это погружаться. Плюс автоматизации в том, что можно всю эту историю по внесению первичных данных сразу перевесить на программу и заниматься только анализом отчетности. Это, безусловно, плюс.

ПЛЕХАНОВА В.:

— С какой периодичностью вы отслеживаете показатели: поквартально, раз в полгода?

АРКАДЬЕВ А.:

— Помесячно.

ПЛЕХАНОВА В.:

— Помесячно? А насколько велика по габаритам эта отчетность? Просто среди финансистов всегда встает этот вопрос, то есть насколько досконально давать эту отчетность. Эта информация должна помещаться на одном листе А4 либо же более подробно какие-то моменты?

АРКАДЬЕВ А.:

— Пока я все это делал в Excel, я, опять же, стремясь находить баланс с трудозатратами, все стремился объединить, скажем так, всякие разные статьи доходов и расходов, чтобы не раздувать. У меня это умещалось на лист А4. Но штука в том, что когда вы переходите на автоматизацию, то уже нет необходимости себя ограничивать. Наоборот, ты понимаешь, что тебе детализировать расходы или приходы становится дешево. Ты можешь это делать фактически бесплатно, на тебя это не накладывает каких-то дополнительных трудозатрат.

Поэтому у тебя есть какая-то основная статья расходов и доходов, и дальше ты ее можешь детализировать более подробно. В общем, это круто, потому что у тебя становится гораздо больше показателей, которые ты начинаешь накапливать и которые ты в историческом периоде можешь анализировать. Поэтому, с моей точки зрения, начинать нужно, конечно, с чего-то простого, наглядного, чтобы вам это было легко охватить взглядом. Тот самый пресловутый лист А4 — это хорошо, потому что вы можете посмотреть и в принципе сразу одним взглядом увидеть всю структуру. Дальше в это нет никакой необходимости забираться.

Как только вам становится понятна эта отчетность и вам становится интересно, что там дальше кроется под другими показателями, вы можете совершенно спокойно детализировать и идти дальше вниз в «кроличью нору».

ПЛЕХАНОВА В.:

— Я кратко резюмирую то, о чем мы сегодня с вами поговорили. Фактически управленческий учет владелец бизнеса рекомендует вести с самого начала появления бизнеса, с самого начала, как он стартует. Управленческий учет базируется на бухгалтерском учете, но его нужно отслеживать. Управленческий учет нужно вести, чтобы понимать, какие у тебя обязательства и какие будут поступления в будущем, чтобы иметь возможность прогнозировать и анализировать, соответственно, изменение тех или иных показателей. Изначально можно вести управленческий учет в Excel, отчетность может быть небольшой, буквально в формате А4, и по мере развития бизнеса мы переходим уже к автоматизации, которая позволяет в принципе анализировать информацию более глубоко, скажем так, по мере необходимости.

АРКАДЬЕВ А.:

— Да, верно.

ПЛЕХАНОВА В.:

— Татьяна, Алексей нам с самого начала сказал, что для него с точки зрения управленческого учета очень важно понимать именно показатели прибыли. Есть ли в этом некое противостояние с тем, что вы нам говорили?

БАЛТЕР Т.:

— Естественно, все сначала думают о прибыли. Открыли компанию — считают прибыль. Но как только подключается сторонний инвестор, его начинает интересовать не только прибыль, а еще и возврат его инвестиций. Я сейчас проясню, что я имею в виду.

Поэтому прибыль — это, наверное, такое самое простое, то, что можно почувствовать на кончиках пальцев, особенно если у тебя есть один бизнес, а не несколько разных бизнесов. Мы имеем в виду и собственников, которые владеют несколькими бизнесами, сравнивают свои инвестиции денег и времени в разные бизнесы и отдачу от этих бизнесов. Поэтому я бы все-таки дополнила историю прибыли историей, связанной с инвестициями и стоимостью бизнеса.

Я знаю, в общем-то, немало таких сделок, когда, помимо неких материальных ресурсов, продаются именно возможности бизнеса, потенциал бизнеса. Именно поэтому в оценке бизнеса наиболее распространенным является метод дисконтированных денежных потоков, т.е. будущие доходы, который бизнес может сгенерировать.

Почему стоимостной подход — это философия ведения бизнеса? Когда мы думаем о стоимости, мы, соответственно, начинаем подкручивать не только наши внутренние возможности, связанные с управлением ресурсами. Мы улучшаем какие-то процессы, чтобы делать что-то лучше других, развивая свои неосязаемые активы. Поэтому, наверное, Netflix дороже Газпрома.

ПЛЕХАНОВА В.:

— Давайте продолжим тему связи между бухгалтерским учетом и управленческим учетом. Поскольку управленческий учет основан на бухгалтерском учете, то как нам быть уверенными в данных, на которых мы основываем управленческий учет, управленческую отчетность? Может ли здесь нам помочь как-то аудиторская проверка?

БАЛТЕР Т.:

— Я думаю, что это очень важно. Первичные корректные данные очень влияют на результат управленческой отчетности, потому что если есть бардак в бухгалтерском учете, то можно строить любые системы, можно настраивать различные инструменты BI, но мы получим красивую картинку абсолютно недостоверных показателей. Ведь изначально все-таки мы вытягиваем показатели из бухгалтерского учета. Бухгалтерский учет — это вход. Дальше идет трансформация. Мы можем в управленке это расшивать, смотреть в разрезах бизнес-направлений, проектов, как угодно, но, если бухгалтерские данные некорректны, мы просто в итоге будем сравнивать яблоки с апельсинами.

ПЛЕХАНОВА В.:

— Алексей, когда вы работаете с управленческой отчетностью, откуда у вас появляется вот эта вот уверенность, что данные абсолютно верны?

АРКАДЬЕВ А.:

— Хороший вопрос. Я, честно говоря, не знаю, как с этим справляются большие ребята, у которых прямо много контрагентов. Мне в этом плане немножко проще, потому что и в своем бизнесе, и в ресторанах, с которыми я работаю, здесь немножко проще. Я всегда знаю, кто из контрагентов мне платит. Я всегда знаю, кто из контрагентов, которым я плачу, какие услуги мне оказывает. Здесь помогает накопление, опять же, исторических данных, потому что у тебя плюс-минус очень большое количество расходов, вообще говоря, повторяется из месяца в месяц. Ты можешь просто отслеживать их и видеть, что они не поменялись, и, если они поменялись, то как-то на это сразу реагировать и, возможно, находить ошибку, что не так что-то разнесено.

Например, этого было очень много в декабре. Рестораны имеют обычно кредиторскую задолженность и поставщикам платят потом, то есть мы в декабре платим за ноябрь, но в декабре очень много было такого, что мы в декабре проплатили и за ноябрь, и за декабрь. Соответственно, по многим контрагентам у нас прошли как бы двойные оплаты, но из-за того, что мы считаем начислениями, а не по cashflow, не по движению денежных средств, то с этим у нас вопросов не возникло, а так само по себе, конечно, ты просто что-то видишь.

Как справляться с этим, когда объем данных становится настолько большим, что ты не в состоянии это отслеживать, я не знаю. Я надеюсь, что я до этого доживу, доработаю, тогда смогу с вами поделиться, но я думаю, что, опять же, это все приходит к тому, что все равно ты вынужден как-то укрупнять показатели, на которые ты упираешься, чтобы их можно было как-то отслеживать и понимать, что ты двигаешься в заданных рамках.

Опять же, полезно бывает делать план, то есть у тебя есть определенная планируемая прибыль. Она может исходить из плана отдела продаж или она может исходить из исторических данных, что типа в таком-то месте у нас обычно такая-то выручка или она настолько-то изменяется по отношению к предыдущему месяцу. Мы что-то прогнозируем. Дальше у нас есть постоянные расходы, которые от выручки не зависят: платеж за аренду или за вывоз мусора, еще что-нибудь такое. Есть платежи, которые у нас зависят от выручки — это оплата поставщикам за сырье, например. Соответственно, ты просто планируешь, и ты устанавливаешь себе в процентах допустимый диапазон. Потом ты можешь сразу смотреть, выбился ты из этого диапазона или нет. Если ты выбился, то дальше смотреть, детализируя, почему это произошло.

Просто хороший пример из ресторанки по поводу нефинансовых показателей, которые полезны в управленке. В ресторанах есть такое понятие, как заполняемость зала и средний чек. Вот, собственно, отслеживая эти параметры, как средний чек и заполняемость зала, мы можем отследить два момента. Если у нас заполняемость зала плохая, то мы недоработали по маркетингу, то есть мы недостаточно привлекаем клиентов, и нам нужно работать в этом направлении. Если у нас средний чек плохой, значит, у нас недорабатывают официанты, значит, опять же, нам нужно работать с официантами и делать упор в этом направлении.

ПЛЕХАНОВА В.:

— И с ценообразованием.

АРКАДЬЕВ А.:

— То есть мы не просто видим то, что у нас там упала выручка, мы недобрали до плана. Мы можем как раз по нефинансовым показателям проанализировать и понять, где у нас пошло проседание.

ПЛЕХАНОВА В.:

— Татьяна, зависит ли это от оборотов компании, и зависит ли от отрасли тот момент, когда следует начинать управленческий учет вести? Может, в этом плане ваше мнение отличается от Алексея?

БАЛТЕР Т.:

— Я думаю, что вряд ли я скажу что-то сильно отличное от того, что сказал Алексей, потому что практика показывает, что управленку лучше начинать вести сразу. Разумеется, для разного объема бизнеса и для специфики бизнеса существует разный набор отчетов и показателей, но некоторые вещи, такие как, например, планирование денежного потока — это просто must have. Во-первых, даже если бизнес, например, миллиардный, его расходы тоже миллиардные, а денег не хватает всегда. Поэтому вероятность кассового разрыва у миллиардного и у мелкого бизнеса примерно одинакова.

Никто не хочет оказаться вдруг в ситуации, когда у тебя просто нет денег для того, чтобы оплатить, к примеру, аренду. Ведь аренда обычно платится в начале месяца, а выручка придет в конце месяца — и такие простые вещи могут очень больно ударить по бизнесу. Планирование денег нужно для того, чтобы убедиться, что проект или компания генерирует денежный поток в любой момент времени в достаточном количестве.

Это конкретно управленка.

Также помимо движения денег я очень рекомендую с самого начала делать прогноз прибыли и убытков. Это то, что называется в английской терминологии profit&losses. Это некая модель функционирования бизнеса, которая именно помогает нам сформулировать некую идеальную модель без учета финансовых условий. Плановая калькуляция — что в принципе мы должны заработать, сколько, и что мы для этого должны потратить, для того чтобы выйти на плановую прибыль. Естественно, потом мы сможем уже по факту рассчитать маржу, операционную эффективность, рентабельность и так далее, но этот план желательно иметь.

И, когда мы говорим о трех китах — трех формах отчетов, давайте не забывать про управленческий баланс. Многие его игнорируют, но, когда бизнес активно растет, мы не всегда можем в моменте увидеть то, что происходит с нашими запасами, с кредиторкой, с дебеторкой. Многие контролируют по отдельности дебеторку и кредиторку, но понять взаимосвязь, почему, например, себестоимость сто рублей, а мы заплатили двести и при этом все равно должны поставщику?

Управленческий баланс как раз в состоянии ответить на такие вопросы, потому что, формируя управленческий баланс, мы как раз увидим структуру, динамику наших активов и обязательств и можем вовремя среагировать на то, что деньги где-то застряли, зависли, у нас увеличились запасы, которые мы не планировали. Это такая самая распространенная ситуация, наверное, когда ты вкладываешься в запасы больше, чем ты мог себе этого позволить, и тебе не хватает денег на текущие платежи. В результате уходишь, например, на факторинг, а это дополнительные издержки, дополнительные обязательства. Тебе их надо обслуживать, мониторить, у тебя растет штат, потому что кто-то должен с этим факторингом работать, то есть происходит нарастание снежного кома. Этого можно избежать, если бы мы могли четко анализировать, и, главное, оперативно оценить, достаточно ли у нас собственного капитала либо нам уже все-таки пора где-то занять денег. Что надо уже подсуетиться и, например, сходить в банк или к доброму дядюшке, который сможет нам одолжить несколько миллионов. Здесь, конечно, тоже очень важно — на что бы хотелось обратить внимание — что эти отчеты должны формироваться очень быстро, как чашка утреннего кофе.

Поэтому, поскольку мы говорим о смарт-управленке, о лучших практиках, я знаю, что есть сейчас на рынке игроки, которые занимаются гибкой автоматизацией, позволяя компании формировать эти три базовых отчета в исторически сжатые сроки. Практически каждый день ты можешь обновлять эту информацию и видеть у себя некое табло, по которому мониторишь ситуацию и видишь, где у тебя застряли деньги, какая у тебя прибыль и как это влияет на твой собственный капитал в балансе.

Причем, я думаю, не надо использовать высокие технологии там, где нужно забить гвоздь. Очень многие увлекаются сложными ERP-системами, тратят колоссальные деньги на внедрение этой ERP-системы, ожидая, что сейчас все заработает и сейчас будет полная картина со всех сторон, но проходит очень много времени, проходит иногда не один год, а ERP так полностью и не заработала, бизнес уже ушел вперед, и, как говорил Алексей, что уже потом, наоборот, приходится возвращаться обратно, для того чтобы восстановить ситуацию.

Поэтому я — сторонник того, чтобы делать здесь и сейчас то, что можно сделать, и потом уже допиливать. По принципу Паретто: 15% усилий тратится на 85% доходов. В автоматизации то же самое. Ты можешь потратить массу времени и денег, получить 15% из того, что ожидал. Поэтому я бы предлагала начинать все-таки с гибких настроек «здесь и сейчас», то есть сначала поймать какие-то большие провалы информации, а дальше уже нет пределов совершенству.

ПЛЕХАНОВА В.:

— Как собрать баланс, в какой системе, если без автоматизации, то есть мы можем это сделать в Excel?

БАЛТЕР Т.:

— В принципе можно это сделать в Excel. Конечно, многие делают это в Excel. Это просто нужно настроить формулы взаимосвязи трех отчетов: прибыли и убытки, кэш и баланс. Потому что в принципе это увязывается всегда. Это немножко, может быть, трудоемко, для того чтобы это работало в Excel. Плюс здесь появляется еще подводный камень — это нужно каждый раз обновлять эту информацию по кэшу и, как следствие, меняется дебеторка, кредиторка. Я бы все-таки, конечно, использовала гибкую автоматизацию для формирования управленческого баланса. Это один раз потратил время на то, чтобы сформулировать задачу, а дальше все уже считается автоматически, после каждой транзакции появляется управленческий баланс. Это гораздо более удобно, чем тратить время на проверку формул в Excel.

ПЛЕХАНОВА В.:

— Алексей, вы когда сделали в Excel, вы какие формы составляли? И сейчас у вас в «ФинГраде» какие?

АРКАДЬЕВ А.:

— Кстати, огромная проблема в Excel — это слетевшие формулы. Когда ты особенно не один работаешь с файлом, а у тебя еще кто-то работает, отслеживание того, чтобы там ничего не сбилось и так далее — это отдельная головная боль. Поэтому тут Excel с каких-то моментов начинает очень сильно проигрывать. Основной все-таки — это отчет о прибылях и убытках. Баланс тоже. Я абсолютно согласен с Татьяной, что деньги очень часто оказываются в товаре зарыты. У себя я отслеживаю складские запасы, и в ресторанах точно так же очень часто вопрос: «Мы заработали денег. А где же они?» Оказывается, что мы потратили все на закупку товара. Деньги как бы есть, но они лежат уже в товарном виде, в виде сырья, а не в виде живых денег. Поэтому такое тоже есть.

Движение денежных средств отслеживается само собой, то есть тут контроль за остатками денег на счетах просто ежедневный и происходит сам по себе, потому что ты с этим просто все время работаешь. Поэтому это как раз самая простая история. Опять же, тут от бизнеса зависит, и, возвращаясь к самому началу: есть ли зависимость необходимости управленческого учета от оборота, я скажу так: чем меньше у вас оборот, тем нужнее вам управленческий учет. Потому что я очень часто сталкивался с тем, что приходишь в большую компанию, в какой-то холдинг, и тебе кажется, у больших все должно быть отлично, хорошо и красиво, а оказывается, что там как раз бардак, и они себе могут позволить этот бардак за счет того, что они оперируют большими цифрами, у них большие обороты, у них большая прибыль.

Они могут себе позволить «заткнуть прореху деньгами». Маленькие компании этого не могут себе позволить. Если у вас выручка 100 тысяч рублей в месяц, вы должны очень четко себе представлять, на что у вас тратится, что вам приносит наибольшую прибыль, что вам, может быть, генерирует убытки. Из этого можно делать очень разнообразные выводы, потому что у меня, например, есть направление деятельности, которое у меня неприбыльное, но без него я не могу существовать, потому что оно нужно клиентам. Существование этого направления позволяет существовать и другим направлениям, которые уже непосредственно генерируют прибыль.

Пример из уже достаточно давней истории ресторанов. Когда рестораны вводили суши в меню, когда только пошел бум японской кухни по Москве, выяснилось, что суши очень прибыльная история, потому что суши-цех занимает очень мало места, требует очень мало электроэнергии, а генерирует очень хорошую прибыль сам по себе. Казалось бы, можно было бы сделать логичный вывод: «Давайте мы весь ресторан превратим в суши и будем получать офигенную прибыль». Естественно, это не так, потому что есть определенный предел по потреблению, и его тоже надо учитывать.

Поэтому понимание того, какое направление вам нужно качать больше, куда вам прилагать усилия — особо актуальная информация для небольших бизнесов. Вам кажется, что расходы несущественные, не так важно их отслеживать, но, если у вас маленькая выручка или маленькая прибыль, то есть обороты могут быть большие, а прибыль может быть маленькой все равно, отслеживать эти мелкие вещи становится тем более важнее. Поэтому я бы сказал, что небольшим предприятиям управленческий учет еще более важен, чем крупным.

Мой пример. Я раньше отслеживал поступление денег от клиентов по начислениям, то есть, даже если мне клиент еще не заплатил, но он мне должен денег, я это считал. Для меня это было важно, потому что я был небольшим, и мне было важно понять, сколько я заработал в отчетный период. Как только я вырос, я ушел от этого, и теперь я работаю только по фактическому движению денег. У меня пошла обратная ситуация. Мне не так важно, сколько я заработал в моменте, сколько у меня, может быть, уже большое количество обязательств, которые мне должны денег.

Если я их буду учитывать, как фактическое поступление, то есть начислять в отчете о прибылях и убытках, то я себе создам ложную картину. У меня еще денег нет, я их посчитал, а они неизвестно, когда придут, и тем самым я рискую попасть в кассовый разрыв. Когда я стал больше, мне, наоборот, стало важно прийти к факту, потому что слишком большие суммы начинают колебаться и могут меня подставить. Поэтому подход к управленке у вас может меняться со временем, и это нормально. Не надо придерживаться чего-то как догмы, догмы нет. В этом на самом деле огромный плюс управленки, что вы ее можете (в отличие от бухгалтерского учета) так, как вам удобно и понятно.

Я очень мало знаю владельцев, кто хорошо знаком с бухгалтерией. Для большинства, и для меня, честно говоря, тоже — это темный лес, то есть это прямо сложная тема, в которой сложно разбираться.

Формы, которые есть — устоявшиеся — они просто самые удобные. Это как раз баланс, отчет о прибылях и убытках и движение денежных средств. Просто это самые понятные формы. Но это не значит, что вы должны ими ограничиваться. Опять же, внутри них структура может быть совершенно разной, такой, как нужно вам.

ПЛЕХАНОВА В.:

— Абсолютно согласна с вами тоже, что нужно пользоваться теми преимуществами, которые дает нерегулирование управленческого учета и отчетности, и не всегда нужно изобретать велосипед. Можно брать за основу хорошие, работающие инструменты и их уже дорабатывать под себя.

Здесь несколько у нас комментариев от коллег как раз про большие компании и про достоверность бухучета и управленческого учета. «У больших компаний большие проблемы, — говорит Инна. — Причины связаны с тем, что управленческие решения принимают некомпетентные топы наверху, их изворотливость и перекладывание ответственности на других. Это становится причиной того, что показатели бухучета и управленческого учета не совпадают. В этом плане аудиторская проверка все выявит».

АРКАДЬЕВ А.:

— Кстати, это необязательно большие компании. Я сталкивался с фальсификацией данных в ресторанах, когда приходит управляющий и показывает вдруг хорошую прибыль, получает бонусы и потом уходит, а потом выясняется, что он показал эту хорошую прибыль просто за счет того, что он договорился с целой кучей поставщиков об отсрочке платежей. Реально он денег не платил, обязательства он не показывал, и, собственно, в его периоде все казалось очень хорошо, он минимизировал расходы. Но, когда он уходит, всплывают все эти обязательства и выясняется, что компания со всех сторон должна и что его период был, наоборот, не прибыльный, а очень даже убыточный.

Поэтому проблема с менеджментом, естественно, существует. Это та причина, по которой, я считаю, что владелец должен следить за показателями. Это разница между инвестором и владельцем, хотя, опять же, инвестор тоже должен следить за показателями, но владелец тем более должен следить за показателями и понимать, что у него происходит вообще в бизнесе, потому что как только вы перекладываете на топов, у топов совсем другие задачи. Поэтому тут есть риск попасть либо на некомпетентных людей, либо, в самой плохой ситуации, на людей, которые целенаправленно делают плохо.

просто аудит