О чем расскажет бухотчетность

Бухотчетность — лицо компании, это первое, с чем сталкивается потенциальный инвестор, компаньон, который рассматривает вопрос о сотрудничестве. Данные бухгалтерской отчетности анализируют и налоговые органы.

С 2019 года бухгалтерская отчетность предприятий и организаций стала общедоступной в связи с запуском сервиса от ФНС, который называется ГИР БО (государственный информационный ресурс бухгалтерской отчетности).

Помимо этого, любая информация о компании аккумулируется и хранится различными системами мониторинга контрагентов (SPARK, Контур.Фокус, Руспрофилем, Зачестныйбизнес и многими другими).

По показателям публичной бухгалтерской отчетности любой внешний пользователь может увидеть серьезно ли компания относится к ведению бухучета (основа финансового и налогового здоровья), а это значит, качественно ли выстроена учетная политика, эффективна ли система внутреннего контроля и так далее.

Даже отсутствие в составе бухгалтерской (финансовой) отчетности отдельных обязательных форм или их неправильное заполнение может говорить об уровне финансовой грамотности не только бухгалтерии, но и руководителя компании.

По отдельным показателям налоговый орган и контрагенты могут определить, рискует ли компания: использует ли оптимизационные схемы, дробит ли бизнес и т.п.

Например, о дроблении бизнеса может говорить информация об аффилированных лицах, о взаимозависимых компаниях, о количестве компаний, находящихся в группе, раскрываемая в текстовых пояснениях к бухгалтерскому балансу и отчету о финансовых результатах, которые являются обязательной составляющей бухгалтерской отчетности. А о применении схем — обороты между зависимыми компаниями, информация о которых также подлежит обязательному раскрытию в составе текстовых пояснений к бухгалтерскому балансу и отчету о финансовых результатах.

Уровень доверия и рейтинг компании, который может оценить абсолютно любой пользователь, рассчитывается в процентах (например, такая информация есть в расширенном сервисе Контур. Фокус) и говорит о том, готова ли компания к серьезным отношениям с инвесторами и потенциальными партнерами.

Для расчета рейтинга берут набор определенных критериев таких как:

- задолженность по налогам;

- сумма фактически уплаченных налогов;

- убыточность деятельности;

- оценка признаков банкротства;

- значение чистых активов;

- и др.

По показателям бухгалтерской отчетности можно провести достаточно полный финансовый анализ, например, оценить:

- структуру имущества и источники его формирования;

- стоимость чистых активов;

- финансовую устойчивость;

- финансовую устойчивость по величине излишка (недостатка) собственных оборотных средств ликвидности;

- соотношение активов по степени ликвидности и обязательств по сроку погашения;

- рентабельность;

- деловую активность (оборачиваемость);

- производительность труда;

- структуру баланса;

- кредитоспособность заемщика;

- вероятность банкротства и так далее.

Показатели бухгалтерской отчетности могут много сказать не только о действующем положении дел в компании, но и о ее будущем.

Практически все компании в той или иной степени пользуются услугами банков (получают кредиты, поручительство и т.п.). Другие компании привлекают активы в лизинг, третьи участвуют в тендерах на поставки товаров, работ или услуг.

И во всех перечисленных случаях, компании-контрагенты (банки, лизинговые компании, компании, осуществляющие закупки) прежде всего обращаются за информацией о компании-партнере, размещённой в открытых источниках, в том числе, в ГИР БО.

Поэтому каждая компания хочет, чтобы ее отчетность в глазах контрагентов и потенциальных инвесторов смотрелась привлекательно. Не секрет, что от того, правильно и полно ли сформированы показатели бухотчетности будут зависеть показатели деятельности компании, рассчитанные при проведении финансового анализа.

Но иногда из-за ошибок в бухучете и составлении отчетности компании сами искажают отчетность, выставляя компанию в невыгодном свете.

Руководитель отдела спецпроектов «Правовест Аудит», кандидат экономических наук

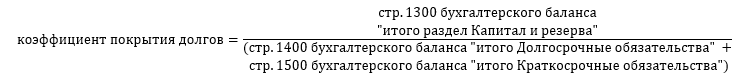

Например, если компания напутает в классификации кредитов и займов, может пострадать показатель, отражающий реальную оценку зависимости от внешних источников финансирования (коэффициент покрытия долгов) рассчитывается как отношение:

Так, например, в формировании итога раздела «Капитал и резервы» бухгалтерского баланса участвует нераспределенная прибыль (непокрытый убыток), при неправильном определении которой коэффициент покрытия долгов может выйти из нормативного значения. При занижении прибыли и коэффициент будет ниже.

А чем выше этот коэффициент, тем лучше.

Если ошибиться и не вовремя ввести в состав баланса те или иные активы, то структура баланса может стать неудовлетворительной, что приведет к значительному «перекосу» структуры баланса.

Например, компания, неправильно определила, что в состав НМА можно ввести исключительные права на ПО (программное обеспечение) и, вследствие некорректного составления первичных документов, решила, что отражение в составе НМА такого ПО будет произведено в следующем отчетном году.

Такое несвоевременное отражение занижает размер активов, которые так важны для получения кредитов и займов и приводит к искажению бухгалтерской отчетности. Поэтому ошибки в бухгалтерском учете компании могут сыграть ей плохую службу и даже обернуться определенными финансовыми потерями, в т.ч. из-за потери контрактов.

Но многие крупные компании не доверяют публичной бухгалтерской отчетности без аудиторского заключения, поскольку нет уверенности в квалификации и добросовестности сотрудников контрагента.

Руководитель отдела спецпроектов «Правовест Аудит», кандидат экономических наук

Например, нельзя исключить, что стоимость активов, отраженных в балансе завышена, в т.ч. из-за отсутствия обоснованного обесценения запасов. Активы «перегреты», отражены в недостоверной оценке и создают видимость наличия существенных активов в балансе. В итоге это может привести к заключению договоров с невыгодными условиями и рисками не получить их исполнение (например, залог запасов по той стоимости, которую компания не может получить в случае их реализации).

Именно поэтому большинство компаний, которые придерживаются финансового и налогового ЗОЖ, привлекают третье независимое лицо — аудитора.

Ведь о том, можно ли доверять контрагенту, безусловно, говорит и наличие аудиторского заключения к бухотчетности.

Поэтому зачастую компании, которые не подлежат обязательному аудиту, все равно проводят инициативный аудит и получают аудиторское заключение, если планируют сотрудничество с солидными компаниями (например, крупными лизинговыми, кредитными, инвестиционными компаниями). А они, как уже говорилось, просят предоставить аудиторское заключение, как независимое мнение, подтверждающее данные, отраженные в отчетности и ответственное отношение организации к своей финансовой репутации. Кроме того, аудиторы помогают скорректировать неточности, найти ошибки, резервы и дают рекомендации, как их исправить.

Хотите взглянуть на свою компанию со стороны? Обращайтесь к независимым аудиторам. В АКГ «ПРАВОВЕСТ Аудит» вы можете получить не только аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности и рекомендации по оптимизации учета, но и диагностику налоговых рисков, юридическую поддержку проверенного периода и финансовые гарантии на компенсацию доначислений пени и штрафов по проверенному нами периоду (страховка Ингосстрах).

К публичными данным о контрагентах необходимо обращаться всем налогоплательщикам. Перед тем как заключить сделку нужно убедиться, что контрагент сможет выполнить свои обязательства: он платежеспособен, а если и не сможет расплатиться, то он обладает активами, за счет которых можно будет произвести взыскания, ему не грозит банкротство, у него нет исполнительных производств и т.п. Кроме того, важно проверить контрагента на его «налоговую благонадежность». И в этом также может помочь публичная бухгалтерская отчетность и другие открытые данные.

«Налоговый» взгляд на контрагента

Сегодня бизнесу важно быть уверенным в своих контрагентах и не только во избежание рисков неисполнения договорных отношений, но и для налоговой безопасности компании и нивелирования риска финансовых потерь ее руководителей и собственников. Налоговые органы прекрасно вооружены автоматизированными системами с большим количеством данных о налогоплательщиках, способными быстро осуществлять риск-анализ компаний. При этом ФНС диктует свои правила безопасного в налоговом плане ведения бизнеса. Например, для вычетов НДС и учета расходов в целях налогообложения налогоплательщикам важно проявлять коммерческую осмотрительность при выборе контрагентов (письмо ФНС от 10.03.2021 года № БВ-4-7/3060@).

Что нам важно знать о контрагенте, а контрагенту о нас для минимизации претензий налоговых органов?

Нужно быть уверенным, что потенциальный бизнес-партнер не относится к так называемым техническим компаниям.

Советник налоговой службы РФ II ранга, ведущий юрист по налоговым и гражданско-правовым спорам «Правовест Аудит», эксперт при Палате общественных уполномоченных по защите прав предпринимателей в г. Москве

О наличии этих признаков может свидетельствовать, например, информация о среднесписочной численности, основных средств, о задолженности по налогам или отсутствие суммы уплаченных налогов вообще. Данную информацию можно «почерпнуть» на официальном сайте ФНС в сервисе «Прозрачный бизнес», где имеется и иная полезная информация для проверки чужой и своей компании, например:

- из ЕГРЮЛ и ЕГРИП с возможностью получения выписки из реестров;

- из Реестра дисквалифицированных лиц;

- из Единого реестра субъектов МСП с возможностью получения сведений из реестра;

- о многократном участии физического лица в организациях («массовый» учредитель, руководитель);

- об адресах, указанных при госрегистрации в качестве места нахождения несколькими компаниями («массовые адреса»);

- о специальных налоговых режимах, применяемых организациями;

- о суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности организации;

- сведения о налоговых правонарушениях организаций с указанием общего размера штрафа;

- о юридических лицах, не представляющих налоговую отчетность более года.

Стоит обратить внимание на суммы уплаченных налогов, полученных доходов и расходов, которые помогут с помощью «Налогового калькулятора» проанализировать налоговую нагрузку контрагента для выявления отклонения данного показателя от среднеотраслевого. Поскольку низкая налоговая нагрузка у контрагента может увеличить налоговый риск от сотрудничества с ним. При этом, только оценка налоговой нагрузки не может «говорить» о явной неблагонадежности потенциального бизнес-партнера, т.к., возможно, что он «вкладывается в расширение бизнеса», приобретая дорогостоящее оборудование, спецтранспорт и пр. (это стоит уточнить).

Налоговые органы, предъявляя претензии о «не проявлении должной степени осмотрительности» при выборе контрагента очень часто затрагивают вопрос о численности сотрудников в компании (трудовые ресурсы), оценивают возможность ведения полноценной предпринимательской деятельности и ставят под сомнение возможность исполнения договорных обязательств (письмо ФНС от 10.03.2021 года № БВ-4-7/3060@, от 16.09. 2021 года № АБ-4-20/13183@, Постановление АС Московского округа от 07.06.2021 года по делу № А40-139697/2020). Поэтому для подстраховки важно удостовериться в наличии достаточного количества работников у контрагента либо возможности привлечения третьих лиц для исполнения договорных обязательств (желательно, получить заверения от контрагента в письменном виде о «налоговой благонадежности» привлеченных им лиц, а если заранее станет известно о третьих лицах — целесообразно запросить договоры субподряда и иметь досье проверки третьих лиц).

Данные из бухгалтерского баланса публичной бухгалтерской отчетности, с которыми также можно ознакомиться на сайте ФНС, позволят оценить основные средства компании (материальные внеоборотные активы), если их очень «мало» либо они вовсе отсутствуют — есть повод задуматься о рисках претензий инспекции из-за отсутствия у бизнес-партнера необходимых материальных ресурсов и запросить у контрагента пояснения и документальные доказательства, например, договоры аренды транспортных средств и пр.

Также весьма полезно анализировать информацию о потенциальном контрагенте, имеющуюся на «просторах» сети Интернет, заглянуть на официальный сайт компании с целью оценки его «реальности» (серьезности ведения сайта, его обновления, предоставления информации о деятельности, товарах и пр.).

Кстати, сайты компаний предоставляют немало интересной информации налоговым органам, например о признаках «формального» дробления бизнеса «группы компаний» (единый бренд, руководство, адреса, телефоны, поставщики и покупатели и пр.), о неведении реальной деятельности (нерабочий сайт, недостоверная информация о местонахождении, контакты, по которым невозможно связаться с компанией и пр.).

Картотека арбитражных дел (kad.arbitr.ru) позволяет узнать о судебных делах контрагента и понять, не является ли он «типичным не исполнителем договорных обязательств», наличие иска на сумму равную либо превышающую сумму активов контрагента тоже должно насторожить, а возможно и приостановить решение о сотрудничестве до разрешения такого дела.

Мероприятия по проверке контрагентов и источниках с необходимыми данными можно перечислять достаточно долго, но важно отметить, что степень предъявляемых требований к выбору контрагента не может быть одинаковой для случаев ординарного пополнения МПЗ по разовым сделкам на несущественную сумму и в ситуациях, когда приобретается дорогостоящий актив, совершаются сделки на значительную сумму, либо привлекается подрядчик для выполнения существенного объема работ, либо сделка несет в себе несоразмерные риски ввиду возможного причинения убытков при ее неисполнении или ненадлежащим исполнении (Письмо ФНС от 10.03.2021 года № БВ-4-7/3060, Постановление АС Уральского округа от 04.08.2021 года по делу № А76-25957/2018). Поэтому в соответствующие локальные нормативные акты (положение, регламент проверки контрагентов) следует внести положения, подробно описывающие разные критерии стандарта и объема предпринимаемых действий по проверке контрагентов в зависимости от цены сделки, предмета сделки, объема работ и иных параметров.

Как видим, картина о конкретной компании начинается вырисовываться для инспекции и потенциальных бизнес-партнеров с данных отчетности о численности работников, уровне заработной плате, рентабельности и налоговой нагрузке (Приказ ФНС от 30.05.2007 года № ММ-3-06/333@). Чем ниже эти показатели, тем больше шансов отпугнуть контрагентов и привлечь внимание инспекции и получить «приглашение» на комиссию для пояснения таких отклонений от данных аналогичных налогоплательщиков (компаний с таким же видом и местом осуществления деятельности). А информация о наличии договорных отношений с техническими компаниями увеличивает шанс стать «счастливым» кандидатом на выездную проверку со всеми вытекающими приятностями в виде многомиллионных доначислений, длительными судебными процессами, уголовной и субсидиарной ответственностью.

Сейчас не является новостью, что налоговые долги компаний ФНС часто взыскивает с их должностных лиц (с руководителей, учредителей, бухгалтеров и др.), если сама компания не в состоянии расплатиться с бюджетом. Но и это не все. Налоговые доначисления учредитель компании может взыскать с руководителя в виде убытков, в т.ч. если речь идет о непроявлении осмотрительности при выборе контрагентов. Так, с руководителя организации было взыскано 43,8 млн руб. налоговых доначислений из-за сделок с «проблемными контрагентами», которые компании пришлось уплатить в бюджет после выездной проверки (Постановление АС ЗСО от 20.08.2021 года по делу № А70-13656/2019).

С целью снижения налоговых рисков компании и финансовых рисков ее должностных лиц рекомендуем:

- пересмотреть политику компании в части работы с контрагентами, имеющими «негативную налоговую характеристику»;

- скрупулезнее отбирать контрагентов, закрепив важные положения в локальных актах с подробным описанием критерия (объемов) их проверки контрагентов, в зависимости от характера сделок (например, исходя из предмета, цены сделки и других ее параметров);

- иметь подтверждения:

- возможности контрагента по исполнению сделки (сведения о штатной численности, основных средствах, о планируемых к привлечению субподрядчиках и их трудовых , материальных ресурсах и пр.);

- деловой репутации и опыта в соответствующей области (рекомендательные письма, информация в сети Интернет — интернет-сайт контрагента и пр.);

- проведения анализа показателей бухгалтерской и налоговой отчетности контрагента на предмет наличия активов, налоговой нагрузки и пр.;

- переписки с представителями контрагента (на этапе заключения и исполнения сделки);

- обстоятельств взаимодействия налогоплательщика (третьих лиц) с представителями контрагента в процессе уже исполнения сделки (например, следует сохранять сведения о транспортировке товаров со стороны контрагента либо сторонних перевозчиков — с информацией о маршрутах, номерах автотранспортных средств и пр.).

- ввести/усовершенствовать систему внутреннего контроля: ответственные сотрудники, положение (регламент) о договорной работе (проверке контрагентов), своевременное выявление налоговых рисков и пр.

- получить профессиональную помощь — провести налоговый аудит с гарантией и страховкой! Аудит должен быть полезным и выявлять налоговые риски для своевременного их нивелирования, в том числе по сделкам с контрагентами.

Аудиторское заключение и аудит проведенный не для «галочки» может принести дополнительные выгоды: увеличит рейтинг компании, минимизирует риски назначения выездной налоговой проверки и снизит внимание налоговых органов к компании, а также поможет выявить налоговые резервы. Кроме этого компания «Правовест Аудит» дает расширенные гарантии и юридическую защиту своим клиентам от претензий налоговых органов, в течение 3-х лет, следующих за проверенным аудиторами периодом.