Содержание

- Раздел 2. Налоговые агенты

- Раздел 3. Восстановление НДС

- Восстановление по недвижимости

- Восстановление при переходе на УСН с 2023 г.

- Получатели субсидий и бюджетных инвестиций на расходы

- Раздел 4. Нулевая ставка НДС при работе с новыми территориями РФ

- Раздел 7 декларации по НДС. Новые необлагаемые операции

Раздел 2. Налоговые агенты

Его заполняют организации и ИП, являющиеся налоговыми агентами по НДС.

С 1 октября 2022 года организации и ИП, приобретающие услуги в электронной форме у иностранных компаний (закрытый перечень этих услуг приведен в п.1 ст.174.2 НК РФ) стали налоговыми агентами по НДС, если местом реализации услуг является территория РФ. С этой даты иностранные компании, реализующие услуги в электронной форме, в т.ч. иностранные посредники с участием в расчетах, уплачивают НДС сами только в случае, если оказывают электронные услуги физическим лицам (не ИП) (п.2 ст.161 и п.3 ст.174.2 НК РФ в ред. Закона N 323-ФЗ, новый п.10.1 ст.174.2 НК РФ). До 1 октября 2022 года они должны были делать это и в случаях реализации электронных услуг организациям и ИП.

Из разъяснений ФНС и Минфина РФ следует, что при приобретении электронных услуг у иностранных компаний российские организации или ИП должны выполнять обязанности налогового агента по НДС независимо от факта регистрации иностранной компании в налоговых органах (Письмо Минфина России от 25.11.2022 г. N 03-07-08/115422). И только при приобретении «иных услуг» (не электронных) у иностранных организаций, которые зарегистрированы в качестве плательщиков НДС по электронным услугам в соответствии с п.4.6 ст. 83 НК РФ, покупатель вправе самостоятельно исчислять, удерживать и уплачивать НДС в бюджет РФ с учетом подхода, изложенного в письмах ФНС России от 24.04.2019 N СД-4-3/7937 и от 30.03.2022 N СД-4-3/3807@, т.е. выполнить обязанности налогового агента добровольно (Письмо ФНС России от 08.08.2022 г. N СД-4-3/10308@).

При приобретении электронных услуг у иностранных компаний с 1 октября 2022 г. в Разделе 2 декларации по НДС ФНС рекомендует указывать код 1011720 — операции, указанные в пункте 10.1 статьи 174.2 НК РФ (Письмо ФНС от 28.09.2022 г. N СД-4-3/12845@).

По-видимому, специальный код для электронных услуг, приобретаемых у иностранных компаний, необходим для того, чтобы налоговый орган понимал, по какой причине российский покупатель исполнил обязанности налогового агента по НДС, в т.ч. в случае, когда иностранная компания стоит на учете в налоговом органе РФ.

Обратите внимание, при приобретении у иностранных компаний иных (НЕ электронных) услуг и работ, или при приобретении у иностранных ИП любых услуг или работ, в т.ч. электронных, местом реализации которых является территория РФ, налоговым агентам следует указывать в строке 070 Раздела 2 декларации по НДС «обычные» коды:

- 1011712 — при расчетах деньгами (п.1 ст.161 НК РФ);

- 1011711 — при неденежной форме расчетов (п.1 ст.161 НК РФ).

Организациям или ИП, приобретающим электронные услуги у иностранных компаний необходимо учитывать «переходный» период. Так, ФНС разъяснила: если до 1 октября 2022 г. был перечислен аванс в счет оказания электронных услуг, а услуги оказаны после 1 октября 2022 г., обязанностей налогового агента не возникает. При этом покупатель вправе принять к вычету НДС, уплаченный в адрес иностранной организации, в прежнем порядке, который был установлен п. 2.1 ст.171 НК РФ до 1 октября 2022 г. (Письмо ФНС России от 08.08. 2022 г. N СД-4-3/10308@), т.е. на основании документов, полученных от «иностранца».

Но если электронные услуги были оказаны до 1 октября 2022 г., а оплата за них производится после 1 октября 2022 г., у покупателя возникают обязанности налогового агента по НДС на дату оплаты (Письмо Минфина России от 21.01.2015 N 03-07-08/1467).

Подробно об НДС по электронным услугам читайте в статье.

Новые сроки перечисления НДС в бюджет налоговыми агентами — по 1/3 удержанной суммы каждый месяц в срок — не позднее 28-го числа каждого месяца после окончания квартала будут применяться к выплатам, произведенным налоговыми агентами с 1 января 2023 года (п.1 ст.174 НК РФ).

ПРОСТО АУДИТ!

Раздел 3. Восстановление НДС

В этом разделе, как известно, отражаются суммы начисленного НДС по облагаемым операциям (кроме нулевой ставки НДС) и налоговых вычетов.

Четвертый квартал — налоговый период, в котором должны восстановить НДС три категории налогоплательщиков:

- собственники недвижимости, которую использовали в течение года в деятельности, не облагаемой НДС;

- те, кто с января следующего года переходят на УСН;

- те, кто в течение года получил бюджетную субсидию или инвестиции на «НЕконкретные» расходы и не вел учет затрат, произведенных за счет этих поступлений.

Восстановление по недвижимости

Обязанность по восстановлению НДС по недвижимости в 4-м квартале может возникнуть в отношении приобретенных или построенных объектов основных средств, в т.ч. морских судов, судов внутреннего плавания, судов смешанного (река — море) плавания, воздушных судов, а также двигателей к ним (п.2 ст.171.1 НК РФ). Все подробности в ст.171.1 НК РФ, мы лишь напомним основные принципы.

Сумма НДС, подлежащая восстановлению, рассчитывается исходя из одной десятой суммы налога, принятой к вычету, в соответствующей доле необлагаемых операций за соответствующий год и восстанавливается в течение 10 лет с момента начала амортизации объекта недвижимости. Доля определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, не облагаемых налогом, в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных (переданных) за соответствующий календарный год.

Налог не нужно восстанавливать, если основные средства полностью самортизированы или с момента ввода их в эксплуатацию у налогоплательщика прошло не менее 15 лет (п.3 и п.4 ст.171.1 НК РФ). До сих пор никто не знает, зачем в ст.171.1 НК РФ упоминаются «15 лет», если уже после 10 лет амортизации налог восстанавливать не нужно.

Приведем пример расчета.

У организации есть в собственности недвижимость (офис), которую начали амортизировать в налоговом учете в марте 2015 года, т.е. до 2025 года нужно «следить», будет ли она участвовать в необлагаемых операциях, чтобы восстанавливать НДС.

По этой недвижимости был принят к вычету НДС в сумме 2 000 000 руб.

В 2022 году недвижимость начала участвовать в необлагаемых операциях — реализация ценных бумаг и выдача денежных займов под проценты. Доля необлагаемых операций за 2022 год составила 2%.

НДС к восстановлению рассчитаем так:

Определим 1/10 от суммы НДС, ранее принятой к вычету:

2 000 000 (НДС, принятый к вычету по недвижимости) *1/10=200 000 руб.

Рассчитаем сумму НДС, подлежащую восстановлению:

200 000 (1/10) * 2% (доля необлагаемых операций за год) = 4 000 руб.

При этом сумма налога, подлежащая восстановлению, в стоимость данного имущества не включается, а учитывается в составе прочих расходов в соответствии со ст. 264 НК РФ (п.5 ст.171.1 НК РФ).

Отдельным объектом для восстановления НДС в «специальном порядке» является НДС, принятый к вычету при проведении модернизация (реконструкция) недвижимости (п.6 ст.171.1 НК РФ). За такими «неотделимыми улучшениями» недвижимости тоже нужно «наблюдать» 10 лет с момента начала амортизации модернизированной (реконструированной) недвижимости. Даже если с момента эксплуатации самой недвижимости прошло более 15 лет. Если недвижимость начнет участвовать в необлагаемых операциях, то в 4-м квартале соответствующего года нужно восстановить часть НДС, ранее принятого к вычету при проведении модернизации (реконструкции). НДС к восстановлению также рассчитывается в порядке, указанном выше.

Расчет суммы НДС, подлежащей восстановлению по собственной недвижимости и расходам на ее модернизацию (реконструкцию), производится в Приложении 1 к Разделу 3 декларации по НДС.

При восстановлении НДС в книге продаж и соответственно в Разделе 9 декларации по НДС регистрируют справку-расчет (п.14 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137 (далее — Правила ведения книги продаж)).

Восстановление при переходе на УСН с 2023 г.

При переходе на УСН с 1 января 2023 г. налогоплательщик обязан в декларации по НДС за 4-й квартал 2022 г. восстановить суммы НДС, принятые к вычету по товарам (работам, услугам), которые будут использоваться уже при применении УСН (пп. 2 п. 3 ст. 170 НК РФ).

По общему правилу налог восстанавливается в той же сумме, в которой он был принят к вычету (абз. 2 пп. 2 п. 3 ст. 170 НК РФ). Но по основным средствам (ОС) и нематериальным активам (НМА) налог восстанавливается в части, пропорциональной их остаточной (балансовой) стоимости без учета переоценки.

Восстановленный НДС включается в составе прочих расходов согласно ст. 264 НК РФ при исчислении налога на прибыль (абз. 3 пп. 2 п. 3 ст. 170 НК РФ).

При переходе на УСН особый порядок восстановления НДС по недвижимости, о котором мы говорили выше (ст.171.1 НК РФ) не применяется, поскольку он предполагает ежегодное представление декларации по НДС налогоплательщиками этого налога, а «упрощенцы» плательщиками НДС не являются. Поэтому при переходе на этот спецрежим восстановление НДС по всем основным средствам, в т.ч. недвижимости, производится в порядке, установленном пп. 2 п. 3 ст. 170 НК РФ, т.е. единовременно в периоде, предшествующем переходу на УСН (см. также Постановление Президиума ВАС РФ от 01.12.2011 N 10462/11, Письма Минфина России от 20.07.2021 N 03-07-11/57861, от 12.01.2017 N 03-07-11/536, Письмо ФНС России от 13.12.2012 N ЕД-4-3/21229).

Т.е. при переходе на УСН с 01.01.2023 г. НДС по собственной недвижимости должен быть восстановлен пропорционально ее остаточной стоимости.

В тоже время, Минфин РФ разъясняет, если на дату перехода с общей системы налогообложения на УСН плательщик использует объекты недвижимости (основные средства), с момента ввода которых в эксплуатацию у такого плательщика прошло более 10 лет, то отсутствует обязанность по восстановлению сумм НДС, принятых к вычету по объектам (Письмо Минфина России от 07.06.2022 N 03-07-10/53605). При этом Минфин РФ и налогоплательщик ссылались на ст.171.1 НК РФ.

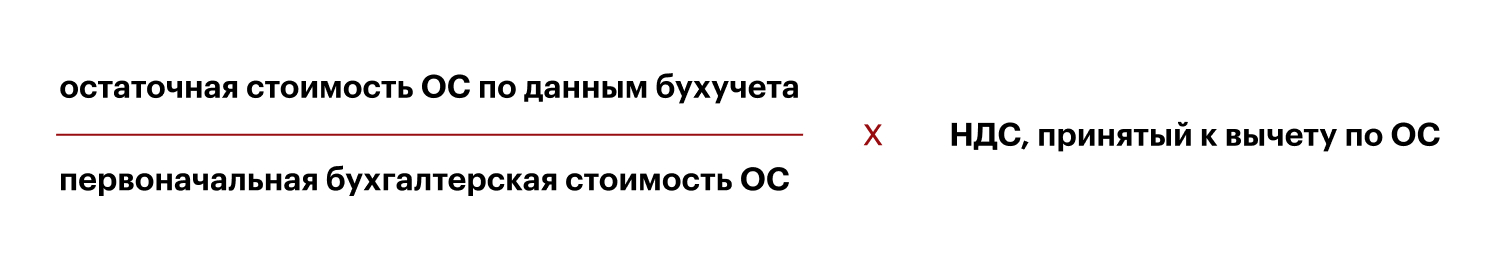

Сумма НДС, подлежащая восстановлению по ОС (НМА), рассчитывается по формуле:

Покажем на примере.

Первоначальная стоимость основного средства (ОС) — 1 000 000 руб.

Остаточная стоимость ОС — 100 000 руб.

НДС, принятый к вычету по ОС — 150 000 руб.

Сумма НДС, подлежащая восстановлению по ОС = 100 000/1 000 000*150 000=15000 руб.

При восстановлении НДС в книге продаж необходимо зарегистрировать счета-фактуры, по которым налогоплательщик когда-то принимал к вычету НДС в части восстанавливаемого налога (п.14 Правил ведения книги продаж).

Минфин РФ разъясняет (письмо Минфина России от 22.01.2020 г. N 03-07-11/3137), что в случае если у организации или ИП отсутствуют счета-фактуры в связи с истечением срока их хранения, исчисление НДС, подлежащего восстановлению, в т.ч. по основным средствам, производится с применением ставок НДС, действовавших в период применения налоговых вычетов. В этом случае, в книге продаж и разделе 9 декларации следует зарегистрировать справку бухгалтера.

Суммы НДС, подлежащие восстановлению, отражаются в строках 080 и 090 Раздела 3 декларации по НДС.

Получатели субсидий и бюджетных инвестиций на расходы

Прежде всего отметим, что НЕ нужно восстанавливать НДС по товарам (работам, услугам), в том числе основным средствам, нематериальным активам, имущественным правам, приобретенным за счет полученных с 1 января 2019 года из бюджетов бюджетной системы РФ субсидий и (или) бюджетных инвестиций на возмещение затрат, если документами о предоставлении указанных бюджетных средств предусмотрено финансирование затрат на оплату приобретаемых товаров (работ, услуг), имущественных прав без включения в состав таких затрат предъявленных сумм НДС (пп.2.1 и пп.7 п.3 ст.170 НК РФ, письма Минфина России от 6 мая 2019 г. N 03-07-11/32890, от 30 апреля 2019 г. N 03-07-11/31921, от 19 апреля 2019 г. N 03-07-11/28256).

Если же субсидия или бюджетные инвестиции получены с учетом компенсируемого НДС, то именно в четвертом квартале года должны восстановить НДС те налогоплательщики, у которых соблюдаются одновременно два условия:

- НЕ определены конкретные товары (работы, услуги), в том числе основные средства, нематериальные активы, имущественные права, на приобретение которых предоставляются указанные субсидии и (или) бюджетные инвестиции;

- налогоплательщик НЕ вел раздельный учет затрат, осуществляемых за счет субсидий и (или) бюджетных инвестиций, и затрат, осуществляемых за счет других источников.

Эти условия справедливы и при проведении капитального строительства и (или) приобретении недвижимого имущества за счет субсидий и (или) бюджетных инвестиций, полученных налогоплательщиком из бюджетов бюджетной системы Российской Федерации, с последующим увеличением уставного фонда государственных (муниципальных) унитарных предприятий или возникновением права государственной (муниципальной) собственности на эквивалентную часть в уставном (складочном) капитале юридических лиц.

Т.е. если налогоплательщик получил субсидии (бюджетные инвестиции) на предстоящие расходы и не потрудился показать, на какие именно товары (работы, услуги) он потратил бюджетные деньги, то входной НДС по приобретениям придется восстановить в 4-м квартале.

Для расчета суммы НДС, подлежащей восстановлению, берут суммы налога по товарам (работам, услугам), в том числе по основным средствам, нематериальным активам, имущественным правам, принятые к вычету в календарном году за кварталы начиная с квартала, в котором получены субсидии и (или) бюджетные инвестиции. Назовем этот период «расчетным периодом». Определяют долю НДС, подлежащую восстановлению.

Доля определяется как отношение суммы субсидий и (или) бюджетных инвестиций к общей величине совокупных расходов (с учетом входного НДС) на приобретение, производство и (или) реализацию товаров (работ, услуг), в том числе основных средств, нематериальных активов, имущественных прав, осуществленных в течение «расчетного периода».

Положительная разница между суммой субсидий и (или) бюджетных инвестиций и суммой расходов при расчете доли в текущем календарном году не учитывается и прибавляется к сумме субсидий и (или) бюджетных инвестиций для целей расчета доли в следующем календарном году.

Суммы налога, подлежащие восстановлению, не включаются в стоимость товаров (работ, услуг), в том числе основных средств, нематериальных активов, имущественных прав, а учитываются единовременно в составе прочих расходов в соответствии со ст. 264 НК РФ.

Приведем пример.

Организация получила субсидию из бюджета на компенсацию расходов (с учетом НДС) в сумме 500 000 руб. в 3-м квартале 2022 года. Раздельный учет расходов, произведенных за счет полученной субсидии, она не вела. Значит необходимо восстановить НДС в декларации за 4-й квартал 2022 года.

Поскольку субсидия получена в 3-м квартале, то в «расчетный период» для восстановления НДС войдет 3-й и 4-й квартал. Значит для расчета НДС, подлежащего восстановлению, необходимо посчитать сумму НДС, которую организация приняла к вычету в 3-м и 4-м квартале и сумму совокупных расходов за этот период.

Сумма вычетов НДС за 3-й и 4-й квартал составила 3 600 000 руб.

Сумма совокупных расходов за 3-й и 4-й квартал составила 24 000 000 руб.

НДС, подлежащий восстановлению в 4-м квартале 2022 года = 3 600 000* (500 000/24 000 000) = 75 000 руб.

При восстановлении НДС в этом случае в книге продаж и Разделе 9 декларации по НДС следует зарегистрировать счета-фактуры, на основании которых налогоплательщик ранее принимал к вычету НДС (в части суммы НДС, подлежащей восстановлению). Суммы НДС, подлежащие восстановлению, отражаются в строках 080 и 090 Раздела 3 декларации по НДС.

Раздел 4. Нулевая ставка НДС при работе с новыми территориями РФ

С 30 сентября 2022 года при определенных условиях временно применяется нулевая ставка НДС:

- при поставке товаров на территории ДНР, ЛНР, Запорожской и Херсонской области (далее — «новые территории») (новый пп.20 п.1 ст.164 НК РФ п.8 ст. 14 Закона N 443-ФЗ),

- по автоперевозкам со «старой территории» РФ на «новую территорию» РФ или в обратном направлении, т.е. если пункт назначения или пункт отправления находятся в ДНР, ЛНР, Запорожской или Херсонской области (за исключением международных перевозок, указанных в пп.2.1 п.1 ст.164 НК РФ) (новый пп.21 п.1 ст.164 НК РФ, п.8 ст. 14 Закона N 443-ФЗ).

В большинстве случаев нулевая ставка НДС будет применяться только в 4-м квартале 2022 года, т.к. по договорам, НЕ относящимся к «госконтрактам» (перечень «госконтрактов» приведен в пп.20 и пп.21 п.1 ст.164 НК РФ) для ее применения необходимо, чтобы отгрузка товаров или оказание услуг автоперевозки состоялись до 31 декабря 2022 года, а оплата за них в полном объеме поступила до 25 января 2023 года включительно.

Налоговая база по НДС при применении «временных нулевых» ставок возникает на дату отгрузки товаров или оказания услуг автоперевозки (п.1 ст.154, п.1 ст.167 НК РФ). Причем для подтверждения нулевой ставки НДС у налогоплательщиков нет 180 дней для сбора пакета документов как при отгрузке товаров на экспорт или по международным перевозкам (п.10 и п.154 и п.155 ст.165 НК РФ). Соответственно по отгрузкам товаров на новые территории РФ или при оказании автотранспортных услуг по перевозке товаров на новые территории или обратно в 4-м квартале 2022 года пакет документов, подтверждающих нулевую ставку НДС нужно представить одновременно с декларацией по НДС за этот период (п.10 ст.165 НК РФ).

Операции, облагаемые НДС по ставке 0%, отражают в Разделе 4 декларации по НДС.

До внесения изменений в Правила заполнения декларации по НДС при поставке товаров и на новые территории или оказании услуг автоперевозки, в строке 010 Раздела 4 декларации по НДС ФНС рекомендует указывать следующие коды операций (Письмо ФНС от 22.12.2022 года № СД-4-3/17394@):

| Код операции | При поставке товаров на новые территории РФ |

| 1011460 | Реализация товаров (НЕ указанных в п. 2 ст. 164 НК РФ, т.е. не включенных в перечень товаров, облагаемых по ставке 10%), предусмотренных государственным (муниципальным) контрактом либо соглашением, указанными в пп.20 п.1 ст.164 НК РФ. |

| 1011461 | Реализация товаров (указанных в п. 2 ст. 164 НК РФ, т.е. включенных в перечень товаров, облагаемых по ставке 10%), предусмотренных государственным (муниципальным) контрактом либо соглашением, указанными в пп.20 п.1 ст.164 НК РФ. |

| 1011462 | Реализация товаров (НЕ указанных в п. 2 ст. 164 НК РФ, т.е. не включенных в перечень товаров, облагаемых по ставке 10%), предусмотренных договором, указанным в пп.20 п.1 ст.164 НК РФ. |

| 1011463 | Реализация товаров (НЕ указанных в п. 2 ст. 164 НК РФ, т.е. не включенных в перечень товаров, облагаемых по ставке 10%), предусмотренных договором, указанным в пп.20 п.1 ст.164 НК РФ, по операциям с лицами, признаваемыми взаимозависимыми на основании статей 105.1 и 105.2 НК РФ. |

| 1011464 | Реализация товаров (указанных в п. 2 ст. 164 НК РФ, т.е. включенных в перечень товаров, облагаемых по ставке 10%), предусмотренных договором, указанным в пп.20 п.1 ст.164 НК РФ. |

| 1011465 | Реализация товаров (указанных в п. 2 ст. 164 НК РФ, т.е. включенных в перечень товаров, облагаемых по ставке 10%), предусмотренных договором, указанным в пп.20 п.1 ст.164 НК РФ, по операциям с лицами, признаваемыми взаимозависимыми на основании статей 105.1 и 105.2 НК РФ. |

| Код операции | При оказании услуг автоперевозки |

| 1011466 | Реализация услуг по перевозке товаров автотранспортными средствами, предусмотренных пп.21 п.1 ст.164 НК РФ. |

| 1011467 | Реализация услуг по перевозке товаров автотранспортными средствами, предусмотренных пп.21 п.1 ст.164 НК РФ, по операциям с лицами, признаваемыми взаимозависимыми на основании статей 105.1 и 105.2 НК РФ. |

Например, если в ДНР отгрузили строительные материалы по договору, не относящемуся к «госконтракту», НЕ взаимозависимому лицу, то в строке 010 Раздела 4 нужно указать код 1011462.

Также напомним, что при применении ставки НДС 0% необходимо вести раздельный учет входного НДС, относящегося к «нулевым» операциям. И это правило распространяется, в т.ч. на поставку товаров на новые территории, причем независимо от того к сырьевым или несырьевым товарам относятся поставки (п.3 ст.172 и п.10 ст.165 НК РФ). Вычеты НДС, относящиеся к «нулевым операциям» отражают в строке 030 Раздела 4 декларации по НДС.

Подробно о применении нулевой ставки НДС при поставке товаров и выполнении работ в ДНР, ЛНР, Запорожской и Херсонской областях читайте в статье.

Раздел 7 декларации по НДС. Новые необлагаемые операции

В ноябре 2022 года перечень операций, необлагаемых НДС, был дополнен новыми. Причем освобождения стали распространяться на прошлые периоды. ФНС сообщила, какие коды следует указывать в Разделе 7 декларации по НДС по «новым» необлагаемым операциям (Письмо ФНС от 22.12.2022 года № СД-4-3/17394@). Приведем их в таблице.

| Норма НК РФ | От НДС освобождаются (не подлежит налогообложению): | Начало применения | Код операции в Разделе 7 |

|---|---|---|---|

| пп.40 п.2 ст.149 НК РФ (введен Федеральным законом от 21.11.2022 г. N 443-ФЗ) | реализация имущества физическому лицу, доходы от получения которого не облагаются НДФЛ в соответствии с п. 93 ст.217 НК РФ, т.е. передача имущества мобилизованным, «контрактникам» и членам их семей, если имущество связано со службой. | 1 января 2022 | 1011218 |

| пп. 26.1 п. 3 ст. 149 НК РФ (введен Федеральным законом от 21.11.2022 г. N 443-ФЗ) | операции по уступке (переуступке) денежного требования кредитора по обязательствам, возникшим в связи с привлечением к ответственности в соответствии с законодательством РФ о несостоятельности (банкротстве) лиц, контролировавших кредитную организацию, лиц, контролирующих (контролировавших) должников кредитной организации, а также по исполнению указанными лицами обязательств перед каждым новым кредитором, получившим денежное требование на основании договора уступки. | 1 октября 2022 | 1011219 |

| пп. 29.1 п. 2 ст.149 НК РФ (введен Федеральным законом от 04.11.2022 N 431-ФЗ) | реализация услуг по доверительному управлению имуществом, составляющим ипотечное покрытие, оказываемых государственной управляющей компанией в соответствии с Федеральным законом от 11.11.2003 года N 152-ФЗ «Об ипотечных ценных бумагах». | 1 октября 2022 | 1011222 |

| пп. 41 п. 2 ст.149 НК РФ (введен Федеральным законом от 19.12.2022 N 523-ФЗ) | реализация работ (услуг), имущественных прав, выполняемых (оказываемых), передаваемых некоммерческими организациями в рамках реализации ими федеральных проектов, источником финансового обеспечения которых является субсидия из федерального бюджета, предоставленная на основании федерального закона о федеральном бюджете на текущий финансовый год и плановый период указанным организациям, которые определены этим федеральным законом как получатели субсидии. | 1 января 2019 | 1011220 |

НДС всегда под пристальным вниманием налоговых органов. Поэтому вы можете разделить ответственность с аудиторами и налоговыми юристами, проведя в «Правовест Аудит» комплексный аудит со страховкой от налоговых претензий и юридической защитой. Аудит проводится поэтапно в течение года, что позволяет своевременно исправлять ошибки и сдавать декларации без последующих корректировок.