Видеозапись

Таймкоды

Конспект

Содержание

- Охота за «раздробленным» бизнесом

- 17 признаков «дробления» бизнеса от ФНС

- ТОП-10 популярных претензий при обвинении в формальном дроблении бизнеса

- Взаимозависимость субъектов группы

- «Дробление» в целях сохранения права на налоговый «спецрежим»

- Фактическое управление деятельностью участников схемы одними лицами

- Единый административно-хозяйственный центр в ГК (управляющая компания)

- Общие вывески, сайты, обозначения, адреса, банки и пр.

- У подконтрольных лиц нет принадлежащих им основных и оборотных средств, кадровых ресурсов

- Разделение потоков «с НДС» и «без НДС»

- Перенос наценки на низконалоговый подконтрольный субъект

- Отсутствие деловой цели

- Существенное снижение налоговой нагрузки

- Незаконное применение УСН чревато большими штрафами

- Определение действительных налоговых обязательств при доказанной схеме «дробления»

- Выводы из практики

Охота за «раздробленным» бизнесом

Налоговые органы достаточно давно интересует деятельность групп лиц, которые:

- осуществляют один вид деятельности;

- являются взаимозависимыми;

- применяют налоговые «спецрежимы».

С 2017 года контроль за «сомнительными» группами усилился многократно и это ФНС никогда не скрывала.

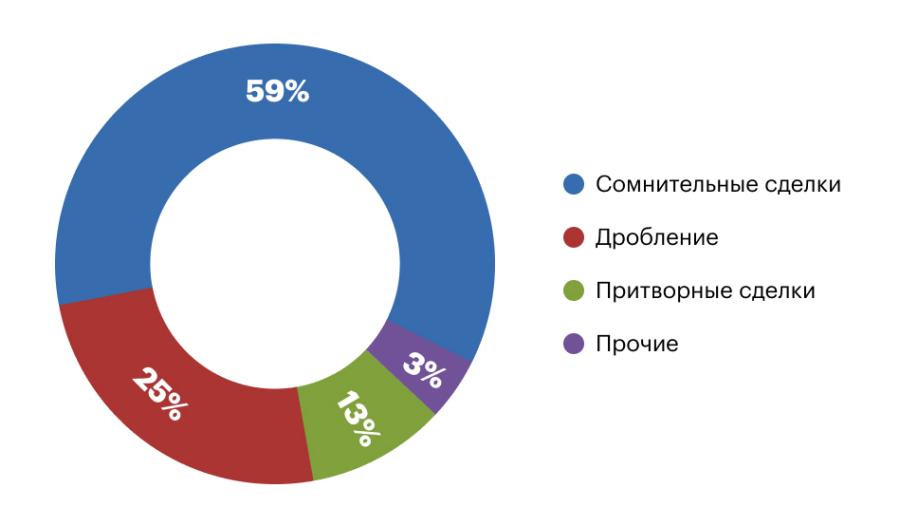

Сейчас споры о «дроблении» занимают второе место среди всех категорий налоговых споров, уступив лидирующее положение только спорам о получении необоснованной налоговой выгоды с участием «технических» контрагентов.

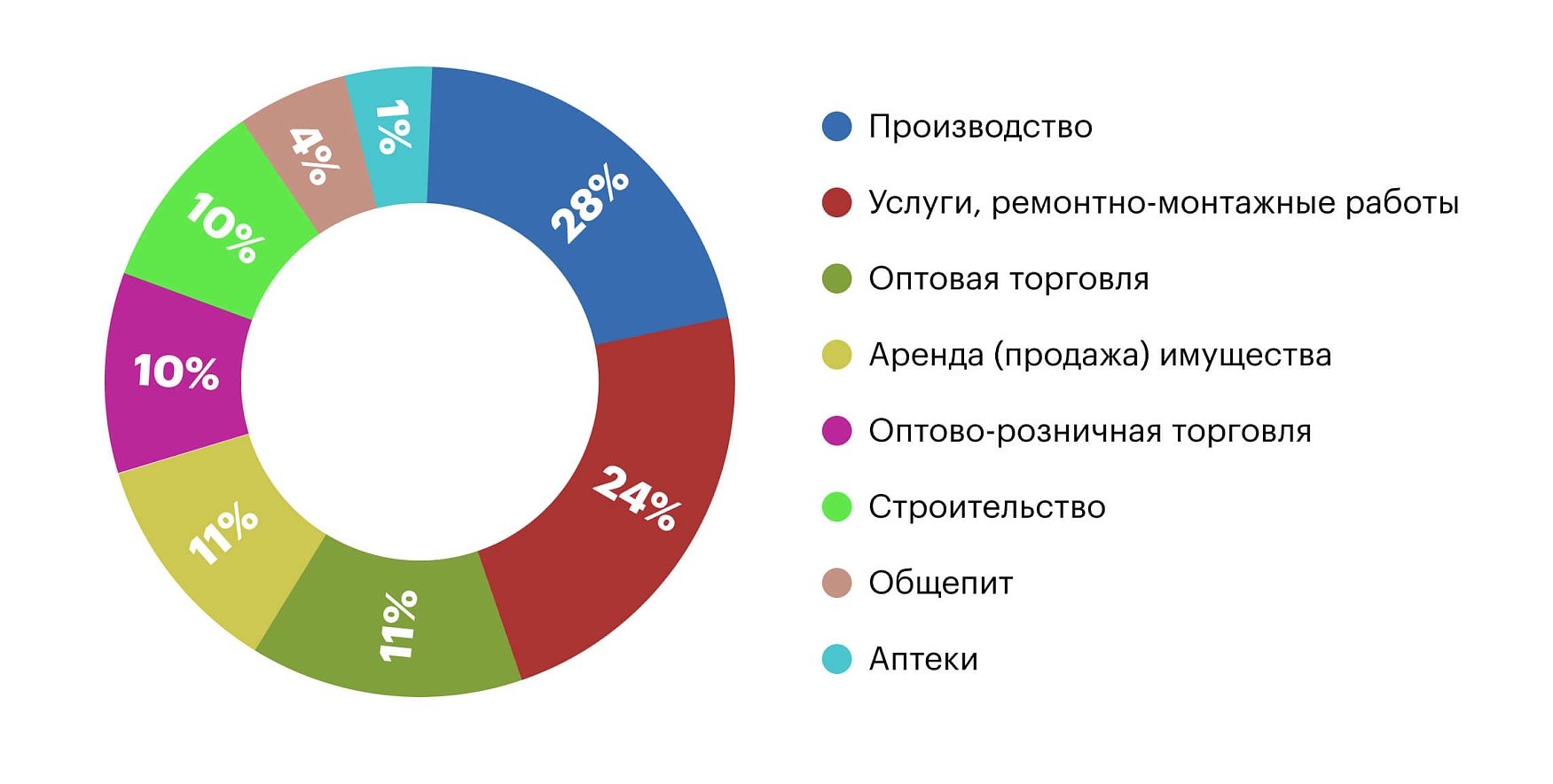

Чаще всего на практике в дроблении обвиняют компании в следующих «отраслях» деятельности:

Кстати, самого понятия «дробление бизнеса» нормы действующего налогового законодательства до сих пор не содержат. Некоторая расшифровка этого термина содержится в судебных актах и письмах ФНС. Например, ФНС указала, что «дробление бизнеса» — это распределение хозяйственной деятельности компаний на ряд более мелких, использующих налоговые спецрежимы с целью минимизации налоговой нагрузки. Причем отмечено, что первыми признаками умышленности являются имитационные (имитация деятельности нескольких компаний, фактически являющихся одним лицом) (Письмо ФНС от 13.07.2017 года № ЕД-4-2/13650@).

Охота за «дроблением» идет давно и надо признать, что вполне успешно. При этом следует отметить, что не всегда инспекторы обоснованно обвиняют бизнес в применении обсуждаемой налоговой схемы, «под раздачу» попадают и вполне добросовестные налогоплательщики, которые разделяя бизнес преследуют исключительно деловые цели. Примечательно мнение одного из судей КС РФ, высказанное еще в 2017 году: «налоговое законодательство допускает возможность выбора того или иного метода ведения бизнеса в рамках закона и однозначная квалификация дробления как налоговой схемы опасна и недальновидна» (Определение КС РФ от 04.07. 2017 года № 1440-О).

ФНС выпустила немало «ДСП-шных» и вполне открытых разъяснений и рекомендаций для инспекторов о том, на что следует особо обращать внимание при доказывании факта «дробления». Например, «при выявлении схем «дробления бизнеса» инспекторы обязаны оценивать, ведется ли налогоплательщиком и иными лицами соответствующая деятельность самостоятельно и на свой риск с использованием собственных достаточных трудовых, производственных и иных ресурсов.

При оценке деловой цели инспекция должна оценить, совершил бы налогоплательщик эту операцию исключительно по мотивам делового характера в отсутствие налоговых преимуществ. При выявлении схем «дробления бизнеса» доначисление производить так, как если бы не было нарушений. Причем должны выявляться действительные налоговые обязательства налогоплательщика с учетом, как вменяемых доходов, так и соответствующих расходов, вычетов по НДС, налогов, уплаченных в рамках специальных налоговых режимов" (Письмо ФНС от 10.03.2021 года № БВ-4-7/3060@).

На практике налогоплательщикам приходится нелегко, нужно:

- оспаривать многомиллионные доначисления,

- доказывать истинные деловые цели разделения бизнеса,

- аргументировать факты самостоятельности «участников группы»,

- подтверждать отсутствие «типичных негативных признаков, присущих схемам по «дроблению»,

- обращать внимание судов на недоказанность инспекторами применения «схемы».

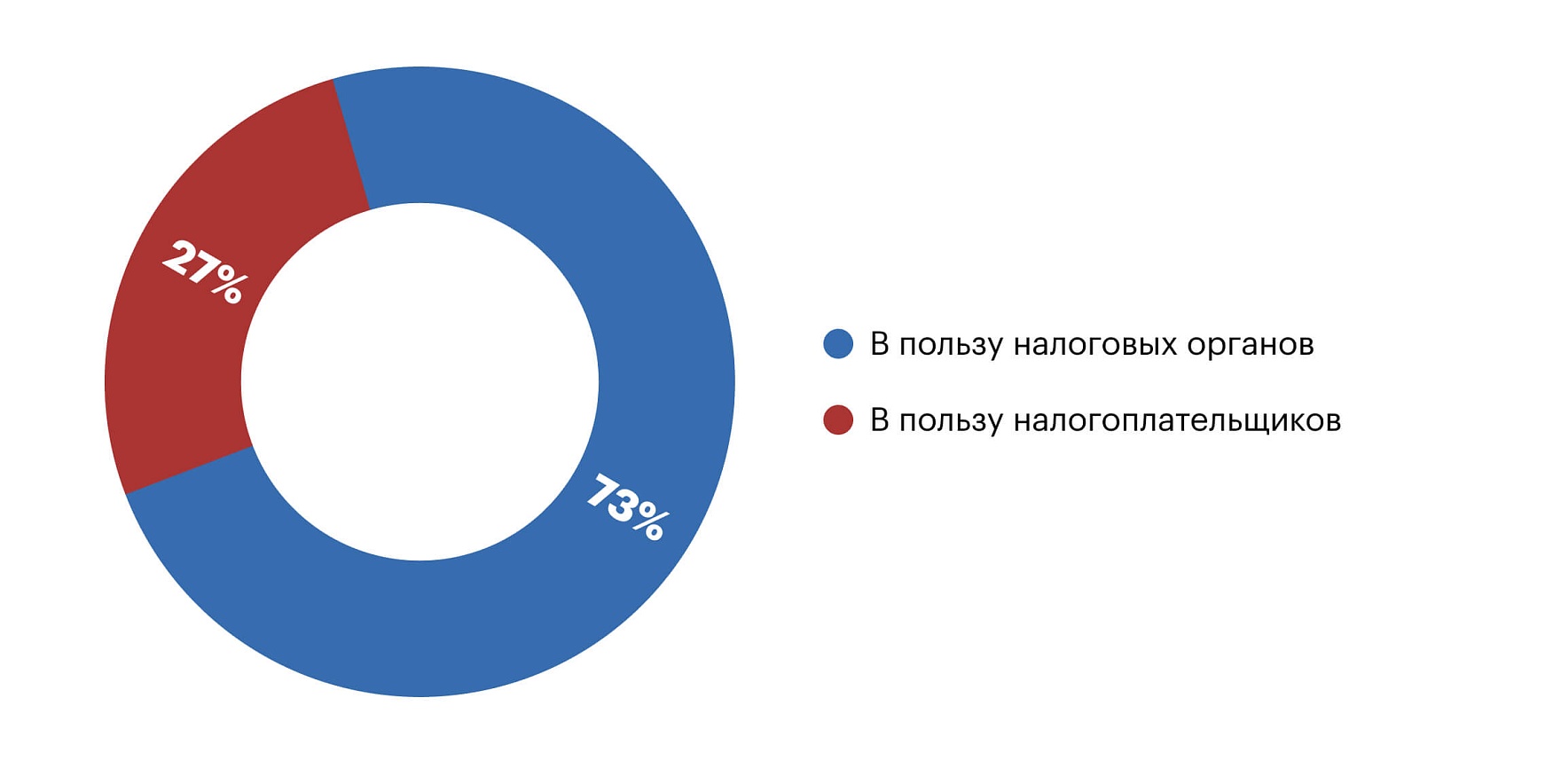

Если говорить о результативности налоговых споров о «фиктивном дроблении», рассматриваемых в судебном порядке, то здесь следует констатировать факт, что инспекции выигрывают часто.

Кто чаще выигрывает в налоговых спорах?

Поэтому при структурировании бизнеса надо:

- очень стараться учитывать все известные «плохие черты» раздробленного бизнеса и избегать их,

- обязательно иметь доказательства наличия деловой цели (причем не только «словесные», но и документальные),

- подтверждение самостоятельности всех участников и пр.

Поскольку и добросовестным компаниям при наличии споров с инспекцией придется доказывать «налоговую чистоту ведения бизнеса».