Содержание

Повторное истребование документов

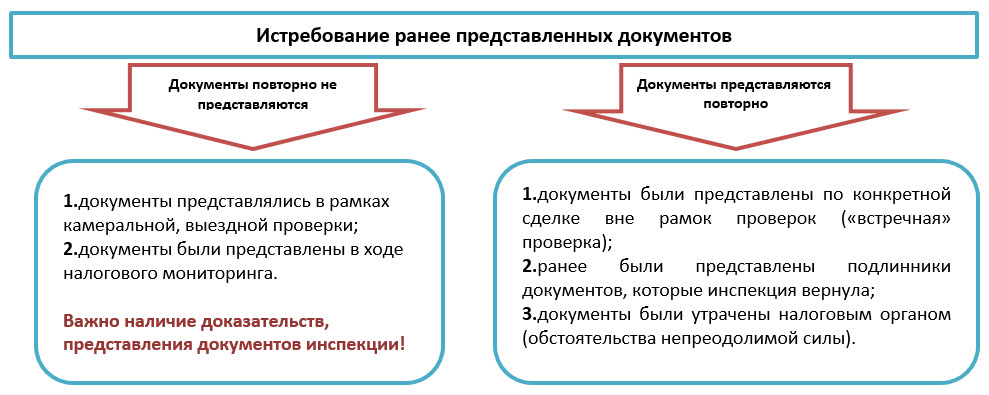

В ходе проведения налоговых проверок и иных мероприятий налогового контроля (например, истребование сведений относительно конкретной сделки) инспекция часто требует представить интересующие ее документы. Однако, представлять их налогоплательщик обязан не всегда. Так, не допускается истребование у проверяемого лица документов, копии которых ранее были представлены в налоговый орган (п. 5 ст. 93 НК РФ):

- при проведении камеральных или выездных налоговых проверок данного проверяемого лица,

- в ходе проведения налогового мониторинга (раздел V.2. НК РФ).

Данную позицию поддерживает и Минфин России (Письмо от 11.02.2015 № 03-02-07/1/5991).

Запрет на повторное истребование документов не распространяется на случаи представления налогоплательщиком документов вне рамок проведения налоговой проверки. То есть, НК РФ не установлено ограничение на повторное истребование у проверяемого лица документов, ранее представленных в налоговые органы в рамках запроса по конкретной сделке вне рамок проведения налоговых проверок — на основании п.2 ст. 93.1 НК РФ («встречная» проверка) (Письмо ФНС России от 04.12.2015 № ЕД-16-2/304).

Также ограничение на повторное истребование не распространяется на случаи, когда:

- документы ранее представлялись в налоговый орган в виде подлинников, возвращенных впоследствии проверяемому лицу,

- документы, представленные в налоговый орган, были утрачены им вследствие непреодолимой силы (чрезвычайных и непредотвратимых обстоятельств).

В перечисленных случаях копии истребуемых документов придется представить налоговому органу повторно.

Важно помнить, что отказывая налоговому органу в повторном представлении документов, необходимо иметь доказательства вручения запрашиваемых документов инспекции (например, сопроводительное письмо с отметкой налогового органа о получении и опись представленных документов).

В описи желательно указывать подробные сведения о представленных документах, позволяющие их идентифицировать (наименование документов, период, за который они представлены, количество страниц, общее количество представленных документов).

Ответственность за непредставление документов по требованию налогового органа

Отказ от представления налоговому органу истребуемых им документов или непредставление их в установленные сроки признаются налоговым правонарушением, за которое НК РФ предусмотрена ответственность.

| Варианты истребования документов | Срок предоставления документов | Ответственность за непредставление, несвоевременное представление документов |

|---|---|---|

| В рамках «встречной» проверки, которая проводится в связи с камеральной или выездной проверкой другого налогоплательщика | 5 рабочих дней со дня получения требования о представлении документов

|

10 000 руб.

(п.1 ст. 93.1 НК РФ, п.6 ст. 93.1, п. 2 ст. 126 НК РФ) |

| В рамках «встречной» проверки, которая проводится для получения документов, касающихся конкретной сделки | 10 000 руб.

(п.2 ст. 93.1 НК РФ, п.6 ст. 93.1, п.2 ст. 126 НК РФ) |

|

| В рамках камеральной или выездной проверки налогоплательщика | 10 рабочих дней со дня получения требования о представлении документов

(п.3 ст. 93 НК РФ) |

200 руб. за каждый непредставленный документ

(п. 1 ст. 126, п. 4 ст. 93 НК РФ). налоговый орган, проводящий проверку, вправе произвести выемку необходимых документов (абз.2 п. 4 ст. 93, ст. 94 НК РФ). |

Установление размера штрафа исходя из предположительного наличия у налогоплательщика хотя бы одного из числа запрошенных видов документов недопустимо (Определение Верховного Суда РФ от 04.02.2016 № 302-КГ15-19180 по делу № А33-2660/2015, Постановление АС Московского округа от 14.11.2016 по делу № А40-192074/15).

Также за непредставление в установленный срок в инспекцию документов может быть наложен административный штраф на должностных лиц компании — от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Уменьшение суммы штрафа

Если штрафа избежать не удалось, можно попытаться уменьшить его размер, в этом поможет наличие у компании смягчающих ответственность обстоятельств (ст.112, п. 3 ст. 114 НК РФ и п.16 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше чем в 2 раза по сравнению с размером, установленным НК РФ (п. 3 ст. 114 НК РФ, Письмо Минфина России от 16.02.2015 № 03-02-07/1/6889).

Согласно НК РФ обстоятельствами, смягчающими ответственность за совершение налогового правонарушения, признаются (п.1 ст. 112 НК РФ):

- совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

- совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

- тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

- иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

Указанный перечень смягчающих обстоятельств не является исчерпывающим (пп. 3 п. 1 ст. 112 НК РФ). Поэтому суд или налоговый орган по собственному усмотрению может признать смягчающими обстоятельства, не указанные в НК РФ.

Например, такие, как незначительный пропуск срока представления документов, большое количество запрашиваемых документов и относительно короткий срок для их представления, направление компанией в адрес инспекции писем (ходатайств) с просьбой о продлении срока исполнения требования (Постановления Девятнадцатого арбитражного апелляционного суда от 08.02.2016 № 19АП-6991/2015 по делу N А64-3671/2015, Арбитражного суда Поволжского округа от 23.03.2016 № Ф06-6932/2016 по делу № А12-19637/2015).

Итак, если инспекция повторно запрашивает ранее представленные ей документы, и они не относятся к вышеуказанным исключениям, компания вправе не исполнять такое требование налогового органа, направив ему письменное пояснение с приложением соответствующих доказательств.

На практике в процессе взаимодействия с налоговым органом часто возникают разногласия и далеко не всегда его претензии являются законными и обоснованными. Мы, как практикующие налоговые юристы, поможем максимально эффективно защитить интересы Вашей компании.

Способы первичного направления налоговым органом требований о представлении документов и варианты направления документов налогоплательщиком читайте в статье: «Представление документов по требованию налогового органа: шпаргалка для налогоплательщика».