Содержание

Общая картина пополнения бюджета

В прошлом году ФНС обеспечила 76% доходов бюджетной системы страны. Драйверами роста традиционно выступили НДС — поступления увеличены на 19%, или на 683 млрд. руб., и налог на прибыль — рост на 11%, или на 443 млрд. руб.

Налог на прибыль

Основной рост налоговых поступлений по налогу на прибыль организаций по основной ставке обеспечивает металлургическая отрасль (+63,0 млрд. руб.) и финансовый сектор (+30,0 млрд. руб.) в результате роста курса доллара и переоценки валютных обязательств, в том числе рыночных котировок ценных бумаг.

По налогу на прибыль при выполнении соглашений о разделе продукции нефти и газа поступления составили 179,4 млрд. руб., что в 1,9 раза больше 2018 года, в том числе за счет увеличения объемов добычи углеводородного сырья и роста стоимость нефти.

По налогу на прибыль с доходов, полученных в виде дивидендов поступления в 2019 году составили 346,0 млрд. руб., что на 27 % больше 2018 года, за счет роста доходности акций по эмитентам нефтегазового и финансового секторов экономики.

Таким образом, общий прирост поступлений налога на прибыль организаций на 443,1 млрд. руб. обусловлен:

- на 389,7 млрд. руб. (88%) — экономическими факторами;

- на 53,4 млрд. руб. (12%) — налоговым администрированием.

НДС

Рост поступлений на 683,2 млрд. руб. обеспечен за счет:

- экономических факторов: прирост поступлений по компаниям нефтегазового сектора, в т.ч. в связи с ростом средней цены на нефть на внутреннем рынке;

- законодательных факторов: (+ 262 млрд. руб.) в результате повышения основной ставки НДС;

- структурных и временных факторов: в том числе за счет:

- перехода ряда крупнейших налогоплательщиков на заявительный порядок возмещения (НДС и фактическое возмещение в I квартале 2018 года за два налоговых периода, а в I квартале 2019 года возмещение — за один налоговый период +43,7 млрд. руб.);

- прироста поступлений в банковском секторе за счет получения крупных агентских вознаграждений в IV квартале 2018 года и I квартале 2019 года в связи с заключением новых агентских договоров по страхованию +7,5 млрд. руб.;

- налогового администрирования (+118,0 млрд. руб.).

Выездные проверки

В 2019 году в целом по РФ было проведено всего 9 334 проверок, из них результативных −8 977 проверок (96,2% от общего количества). Доначислено налогов на общую сумму 212 млрд. руб., а также пеней и штрафов — 88,9 млрд. руб.

При этом доля организаций в этих значениях является определяющей: 7 909 эффективных проверок (88,1% от общего количества) на 296, 4 млрд. руб. доначисленных налогов, пеней и штрафов (98,5% от общей суммы).

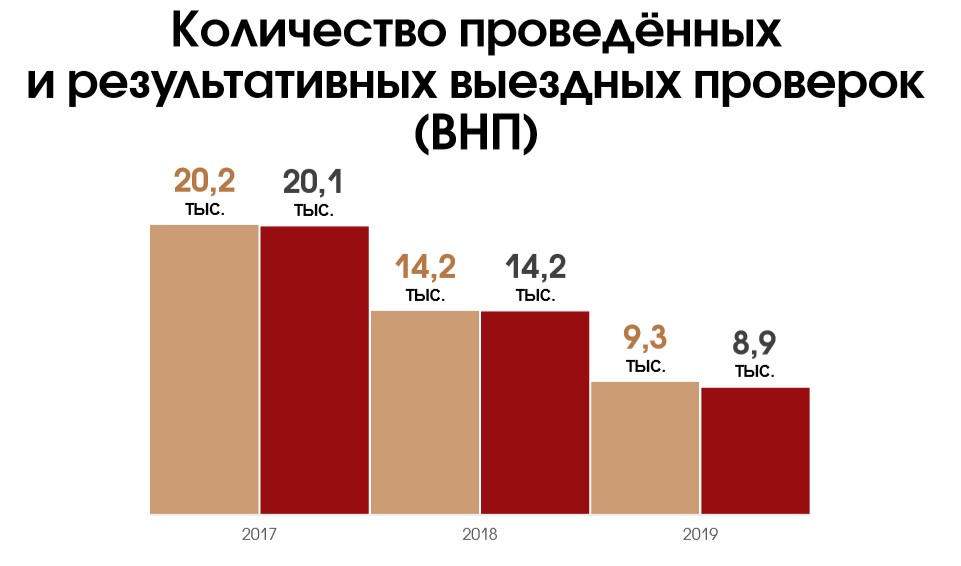

Следует отметить, что количество выездных проверок сокращается год от года:

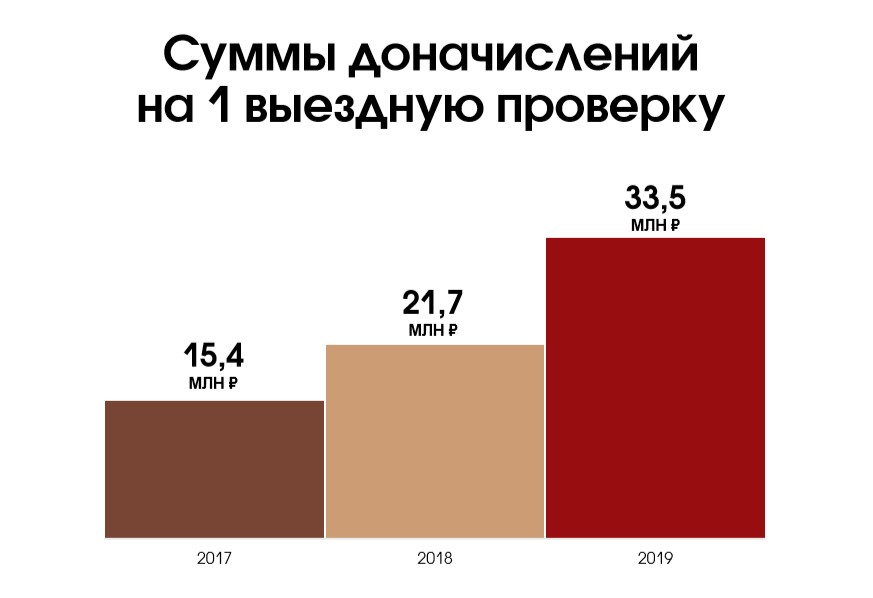

Уменьшение количества выездных проверок, несомненно, хорошая новость для налогоплательщиков, однако ложку дегтя добавляет тот факт, что суммы доначислений на 1 проверку на протяжении последних 3 лет продолжают неумолимо расти:

В частности, это связано с увеличением роли предпроверочного анализа, улучшающего качество планирования проверок, позволяющего заранее выявить «слабые налоговые зоны», «схематозы» и прочие «налоговые инфекции» у налогоплательщика, прикинуть примерную сумму возможных доначислений и определить целесообразность и эффективность проведения выездного контроля в отношении компании.

Снижение количества выездных проверок связано и с тем, что предпроверочный анализ позволяет в рамках комиссий по легализации налоговой базы настоятельно рекомендовать компаниям в добровольно-принудительном порядке подкорректировать свои налоговые обязательства в сторону их увеличения (например, заплатить НДС, налог на прибыль за налоговые грехи «того парня», контрагентов далеко не первого звена).

Советник государственной гражданской службы РФ II класса, руководитель направления налоговой практики и арбитражных споров

И этот факт подтверждает ФНС своим отчетом, согласно которому «предупреждение налогоплательщиков о налоговых рисках позволило избежать контрольных мероприятий, и налогоплательщики самостоятельно доплатили более 130,6 млрд. руб. без применения штрафных санкций».

Камеральные проверки

В 2019 году в РФ было проведено 62 802 102 проверки, по итогам 2 447 065 проверок (3,9% от общего количества) выявлены нарушения, повлекшие исчисление к доплате налогов на сумму 21,5 млрд. руб., а также пеней и штрафов — 16, 2 млрд. руб.

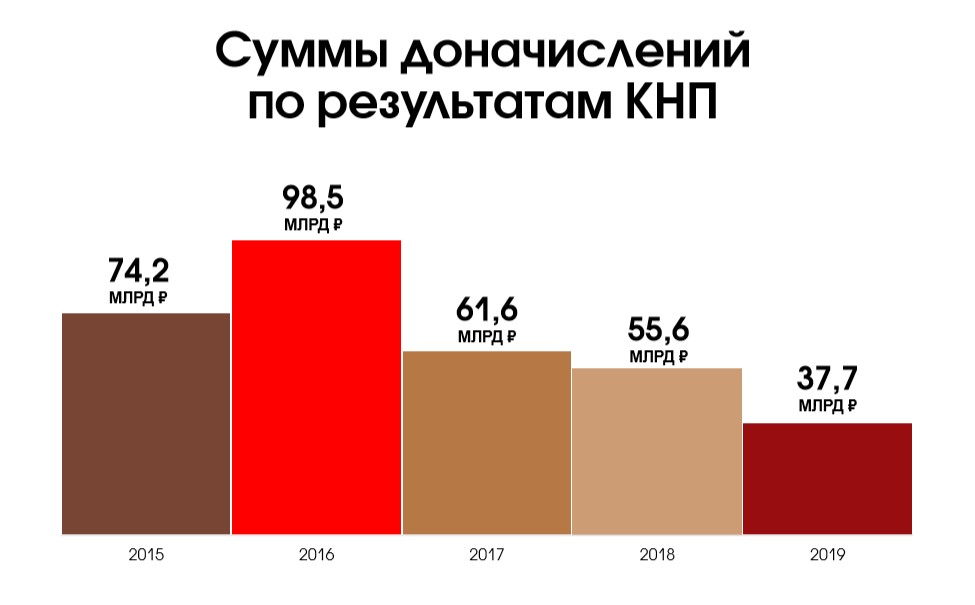

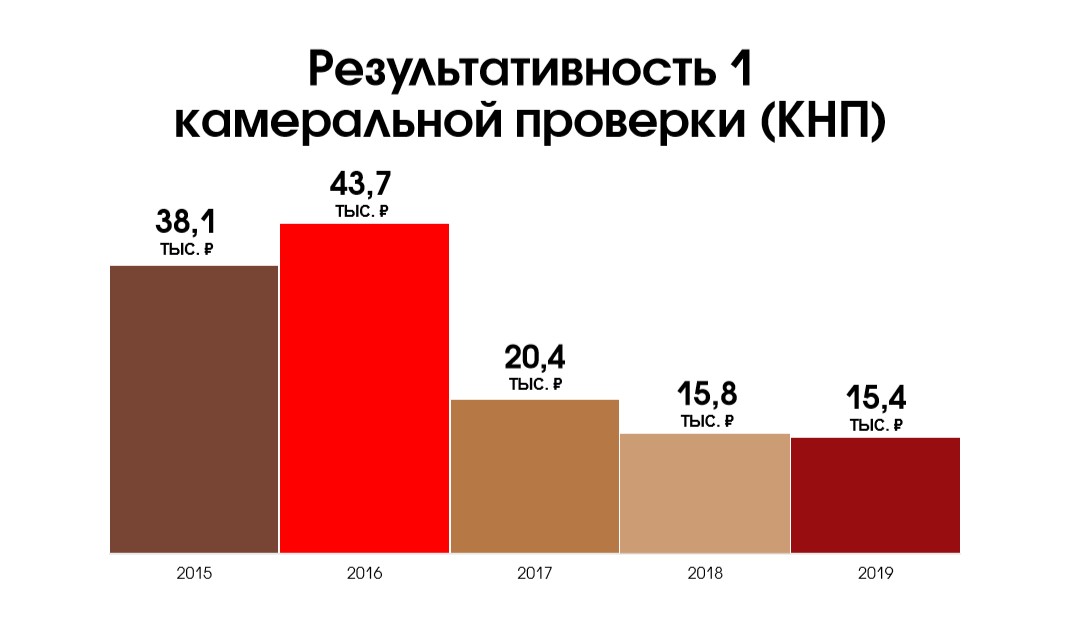

При этом, сравнение указанных значений с результатами камерального контроля за период с начала действия новых форм налоговых деклараций по НДС, позволивших налоговой службе более оперативно реагировать на нарушения налогового учета, демонстрирует снижение его результативности:

Данный эффект также может объясняться существенным ростом роли аналитической работы налогового органа и частым на практике добровольным или добровольно-принудительным уточнением налогоплательщиками своих обязательств перед бюджетом.

Как указано в докладе ФНС, конечной целью стратегии налоговой службы является неотвратимость наказания для тех, кто не соблюдает налоговое законодательство, и создание стабильной налоговой среды для добросовестных, «прозрачных» налогоплательщиков, с предоставлением им комфортных условий налогового администрирования и исполнения налоговых обязательств.

Таким образом, ФНС России обещает создать условия, когда налогоплательщику выгоднее платить, быть добросовестным, выстраивая деятельность для приобретения репутации, позволяющей иметь связи с такими же добросовестными контрагентами. Хочется надеяться, что добросовестным компаниям действительно будет легче жить и все свое внимание налоговая служба направит на недобросовестных. Время покажет, а пока на практике картина не всегда радужная для добросовестных, особенно в части НДС-разрывов из-за «сомнительных звеньев», которые не платят налоги. Тем не менее, быть честным, в том числе и в налоговом плане, использовать здоровое налоговое планирование и своевременно выявлять/исправлять ошибки и нивелировать налоговые риски бизнеса намного выгоднее и уж точно спокойнее, чем получать сомнительную и необоснованную налоговую выгоду от применения «схематозов», которые с каждым днем становятся все более заметными для ФНС.

Оспаривание результатов налоговых проверок

Все последние годы ФНС России констатирует свой тотальный успех в делах об оспаривании решений, действий и бездействия налоговых органов.

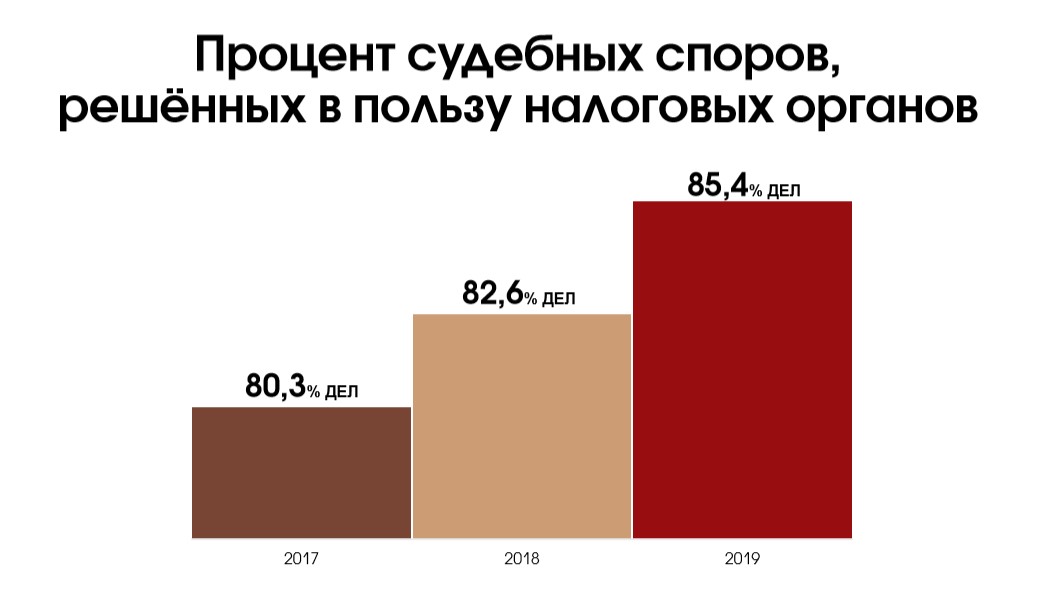

Так, согласно итоговому докладу о деятельности службы за 2019 год из общей суммы рассмотренных судами требований по всем спорам с налогоплательщиками в пользу налоговых органов было разрешено 85,4% дел. Напомним, что в 2017 году — 80,3%, в 2018 году — 82,6%.

При этом, по данным статистики федеральных арбитражных судов, рассматривающих большую часть дел об оспаривании ненормативных правовых актов налоговых органов и действий (бездействия) должностных лиц в 2018 и 2017 годах количество таких дел составило 12,1 и 12,0 тыс. соответственно. Сопоставление указанных значений с суммами доначислений по итогам налоговых проверок и их общим количеством свидетельствует о том, что более половины проверенных налогоплательщиков продолжает не соглашаться с пересмотром своих налоговых.

Также считаем, что наметившиеся в 2019 году расхождения в подходах судов и налоговой службы к применению знаменитой статьи 54.1 НК РФ, сменившей концепцию «необоснованной налоговой выгоды» в качестве наиболее распространенного основания для налоговых доначислений, скорее всего, будут только способствовать увеличению количества обращений налогоплательщиков за судебной защитой от налоговых претензий.

Налоговый контроль в Москве

Камеральные проверки

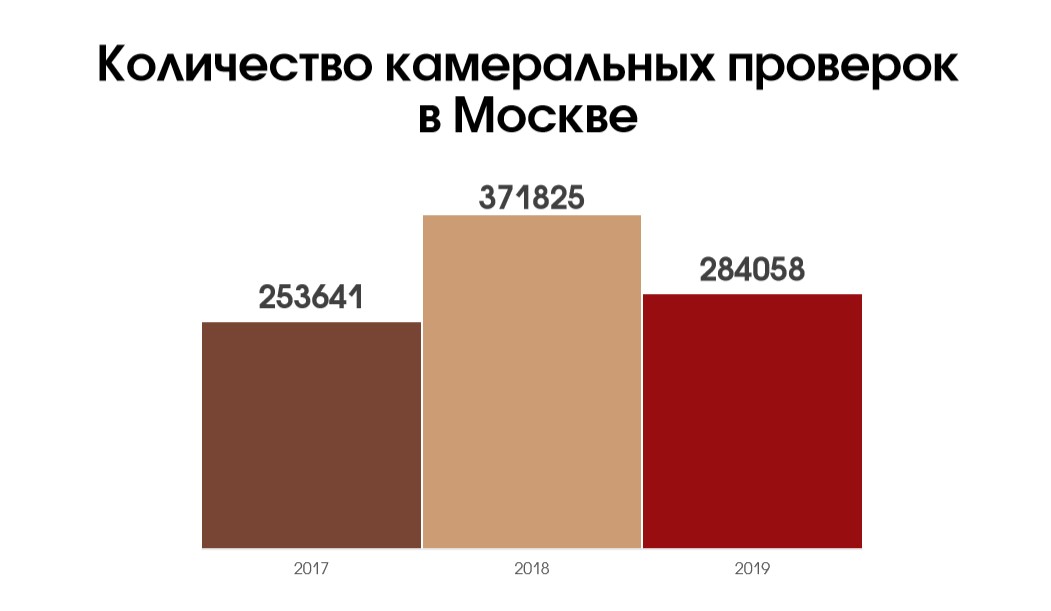

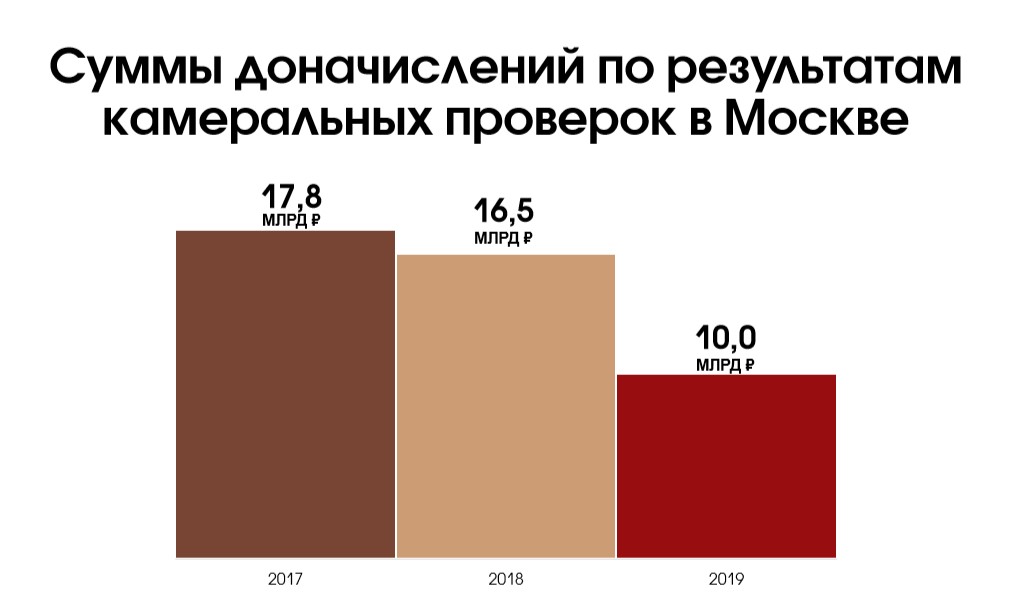

В 2019 году было проведено 7 818 316 проверок, по итогам которых только 284 058 проверки (3,6% от общего количества) выявили нарушения, повлекшие доначисление налогов на сумму 5,8 млрд. руб., а также пеней и штрафов на 4,2 млрд. руб. (35 160 руб. доначислений на 1 проверку). В 2017 году по результатам проверок доначислено 17,8 млрд. руб. (70 233 руб. доначислений на 1 проверку), в 2018 году — 16,5 млрд. руб. (44 349 руб. на 1 проверку).

Выездные проверки

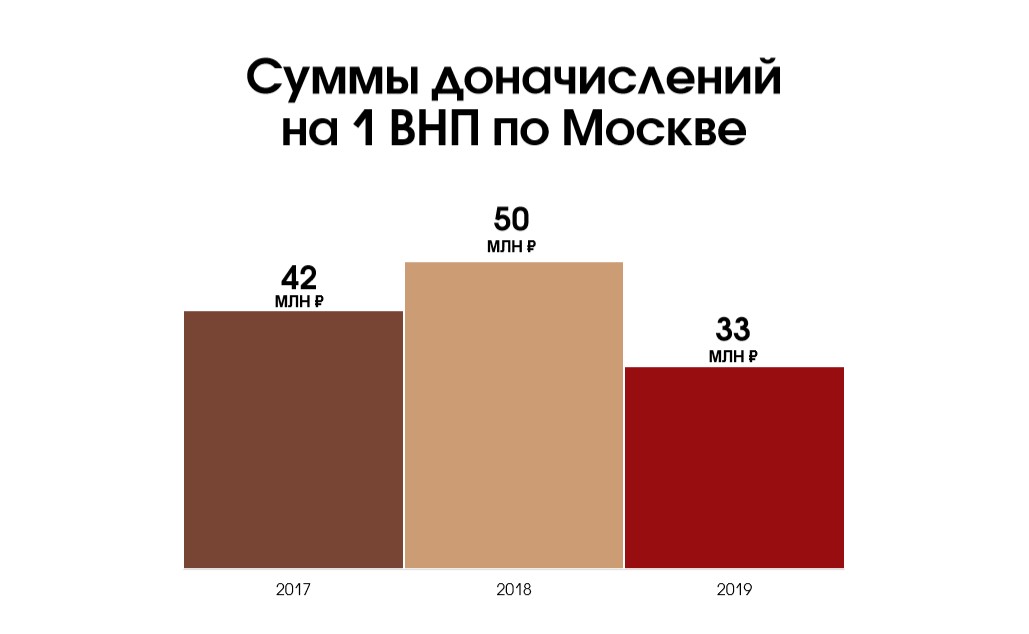

За год было проведено всего 1 622 проверки, из них 1 514 проверок (93,3% от общего количества) завершились доначислениями налогов на сумму 35,3 млрд. руб., а также пеней и штрафов на 15,1 млрд. руб. Средняя сумма доначислений на 1 ВНП — 33 млн.руб.

Доля организаций в этих значениях является определяющей: 1 456 эффективных выездных проверки (96,2%) на 50,2 млрд. руб. доначисленных налогов, пеней и штрафов (99,6%).

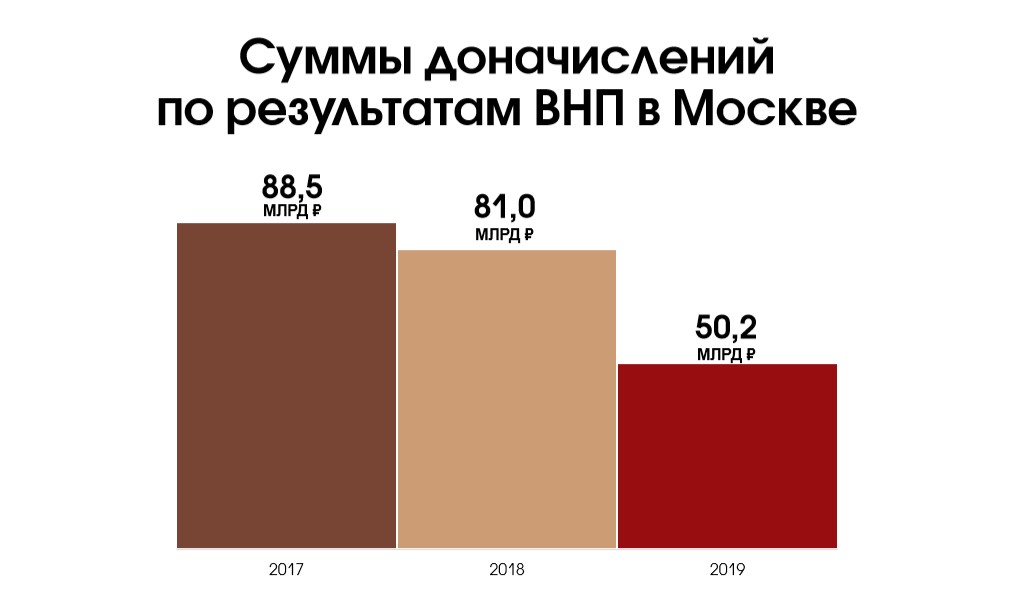

Кстати, в 2018 году была проведена 1 611 проверка с доначислениями на общую сумму 81,0 млрд. руб., 2017 год — 2 115 проверок на 88,5 млрд. руб.

Следует также отметить, что на конец 2019 года 276 материалов налоговых проверок были направлены в следственные органы (в 2018 и 2017 годах было направлено соответственно 662 и 521 материал).

Вот такой «пестрой» получилась картина налогового контроля в 2019 году. Думается, что ознакомившись с данными итогами ФНС, бизнесу есть о чем поразмыслить, перестроить свое отношение к налоговым рискам в своей деятельности, выбрав правильное направление в сторону налоговой безопасности компании и исключению оснований для налоговых доначислений, субсидиарной и уголовной ответственности собственников, руководителей и иных лиц компаний. Успешное и спокойное настоящее и будущее в налоговом ЗОЖе!

См. также: