Содержание

- Изменения у «экспортеров» и «перевозчиков» по ставке 0%

- Упрощен порядок подтверждения ставки 0%

- Новый порядок определения налоговой базы при неподтверждении ставки 0%

- Продлили возможность возмещать НДС в «упрощенном» заявительном порядке

- Обновленные правила освобождения от НДС услуг общепита

- Изменения у застройщиков

- Ставка НДС 10% на 2024 год по детским товарам

Что дает аудит в 2024 году и от чего защищает бизнес? >>

Изменения у «экспортеров» и «перевозчиков» по ставке 0%

Упрощен порядок подтверждения ставки 0%

С 1 января 2024 года упрощаются правила подтверждения нулевой ставки НДС у экспортеров товаров и налогоплательщиков, применяющих ставку 0% по услугам, связанным с перевозками речным и морским транспортом. Обновленный порядок будет применяться за налоговые периоды начиная с 1 января 2024 года (пп.3 ст.2 549-ФЗ), т.е., начиная с деклараций за 1-й квартал 2024 года.

Что меняется?

1) Экспортерам товаров НЕ нужно будет представлять бумажные документы одновременно с декларацией.

Подтверждать нулевую ставку НДС экспортеры будут электронным Реестром, куда включат информацию не только о декларациях на товары, но и информацию из контракта на поставку товаров ( НК РФ в ред. с 01.01.2024). А в случае экспорта товаров через посредников в электронный Реестр будет необходимо включить сведения из договора комиссии, договора поручения либо агентского договора налогоплательщика с комиссионером, поверенным или агентом и сведения из контракта на поставку товаров по поручению налогоплательщика ( НК РФ в ред. с 01.01.2024).

Представление электронных Реестров для подтверждения ставки 0% при экспорте товаров обязательно!!! (см. в т.ч. ).

2) При экспорте товаров в ЕАЭС можно не представлять не только документы на перевозку товаров в ЕАЭС, но и контракты на поставку товаров, если налогоплательщик представляет электронный перечень Заявлений о ввозе ( НК РФ в ред. с 01.01.2024).

В случае выявления несоответствия сведений из электронных Реестров сведениям, представленным Таможенной службой в ФНС, налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие «несоответствующие» сведения. Копии таких документов нужно будет представить в течение 30 календарных дней с даты получения соответствующего требования налогового органа.

Если не представить документы по требованию — обоснованность применения ставки 0 процентов в соответствующей части будет считаться неподтвержденной ( НК РФ в ред. с 01.01.2024 г.).

Также, как и прежде, налоговый орган вправе истребовать транспортные, товаросопроводительные и (или) иные документы, подтверждающие вывоз товаров за пределы ЕАЭС, если информация налогоплательщика противоречит информации, имеющейся у налогового органа ( НК РФ в ред. с 01.01.2024 г.).

3) Упрощен порядок подтверждения нулевой ставки НДС в случаях, связанных с морским и речным транспортом.

Для подтверждения нулевой ставки НДС:

- Не нужно проставлять отметки таможенных органов на поручении на отгрузку товаров (, , , НК РФ в ред. с 01.01.2024) в случаях, установленных пп.2.1, пп.2.5, пп.2.8 , 2.12 НК РФ при международной перевозке морским и речным транспортом, внутренним речным транспортом экспортируемых товаров, при оказании услуг в морских и речных портах, ледокольной проводке.

- 180 дней для сбора документов считают с даты оформления поручения на отгрузку товаров или коносамента ( НК РФ в ред. с 01.01.2024).

Если налоговый орган обнаружит несоответствие (отсутствие) сведений, указанных в поручении на отгрузку товаров в сведениях, предоставленных Таможенной службой, он отправит запрос в ФТС. И если ФТС не подтвердит разрешение на погрузку товаров и (или) вывоз товаров морским или речным судном, судном смешанного (река — море) плавания за пределы территории ЕАЭС, обоснованность применения налоговой ставки 0 процентов в отношении операций по реализации работ (услуг) в соответствующей части будет считаться неподтвержденной ( НК РФ в ред. с 01.01.2024 г.).

все победит

Новый порядок определения налоговой базы при неподтверждении ставки 0%

Изменения НДС в 2024 году касаются налогоплательщиков, применяющих ставку НДС 0%, у которых в соответствии с НК РФ есть 180 дней для сбора пакета документов.

При реализации товаров (работ, услуг), предусмотренных пп. 1, 2.1 — 2.8-1, 2.10, 2.13, 3, 3.1, 8, 9, 9.1 и 12 НК РФ, в частности, при реализации товаров в таможенной процедуре экспорта, по международным перевозкам и др. моментом определения налоговой базы, как и прежде, является последнее число квартала, в котором собраны документы, предусмотренные НК РФ.

Но, если документы (их копии), предусмотренные НК РФ, не собраны в течение сроков, указанных в НК РФ, с 1 января 2024 года моментом определения налоговой базы является последнее число квартала, на который приходится истечение соответствующего срока, указанного в НК РФ.

Т.е. если в течение 180 дней налогоплательщику не удастся собрать пакет документов, подтверждающих ставку 0%, налоговая база, облагаемая по ставке 20% или 10%, будет определена в текущем квартале. Соответственно, Раздел 6 будет включен в декларацию по НДС за квартал, в котором истекли 180 дней и не собраны документы. А значит, не придется вносить изменения в декларацию по НДС и представлять «уточненку» за период отгрузки товаров (работ, услуг), уплачивать недоимку и пени (сроки уплаты НДС в 2024 году не меняются).

Советник налоговой службы II ранга, руководитель отдела консалтинга, главный эксперт по бухучету и налогообложению «Правовест Аудит», аттестованный аудитор

Распространяется ли новый порядок определения налоговой базы на экспорт товаров в ЕАЭС?

Официальных разъяснений по данному вопросу пока нет. А из норм НК РФ и Приложения 18 к договору о ЕАЭС (далее — Протокол), определяющего порядок применения нулевой ставки НДС при экспорте товаров в ЕАЭС однозначные выводы сделать трудно.

Дело в том, что нулевая ставка НДС при экспорте товаров в ЕАЭС (реализации и вывозе товаров) в НК РФ выделена в отдельный НК РФ и он не указан в НК РФ, устанавливающем порядок определения налоговой базы при подтверждении или неподтверждении ставки 0%. Т.е. формально «новый» и «старый» порядок определения налоговой базы, приведенный в НК РФ, не распространяется на экспорт товаров в ЕАЭС.

В тоже время, в п.5 Протокола указано, что:

«Документы, предусмотренные пунктом 4 настоящего Протокола, представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров. При непредставлении этих документов в установленный срок суммы косвенных налогов подлежат уплате в бюджет за налоговый (отчетный) период, на который приходится дата отгрузки товаров, либо иной налоговый (отчетный) период, установленный законодательством государства-члена, с правом на вычет (зачет) соответствующих сумм НДС согласно законодательству государства-члена, с территории которого экспортированы товары.».

Приоритет имеет международный договор, т.е. Протокол. Протокол определяет за какой период нужно уплатить НДС в случае отсутствия пакета документов в установленный срок и в течение какого периода документы нужно представить в налоговую. Прокол не определяет сам момент возникновения налоговой базы при сборе документов или их отсутствии.

Минфин РФ разъясняет, что Протокол не устанавливает момент определения налоговой базы по НДС при экспорте товаров в ЕАЭС. В связи с этим при экспорте товаров с территории Российской Федерации на территорию ЕАЭС следует руководствоваться нормами НК РФ ( Минфина России от 06.09.2018 г. N 03-07-14/63738, от 04.09.2017 г. N , от 04.05.2016 г. N ).

Следуя этим разъяснениям, можно сделать вывод, что при экспорте товаров в ЕАЭС в 2024 году следует применять новую редакцию НК РФ, несмотря на то что НК РФ в нем не назван.

Ждем разъяснения Минфина РФ.

Продлили возможность возмещать НДС в «упрощенном» заявительном порядке

По общему правилу, если НДС в декларации к возмещению, налоговые органы принимают решение о возмещении налога после проведения камеральной проверки ( НК РФ). Но при возмещении НДС в заявительном порядке — сначала «деньги», и только потом — камеральная проверка ( НК РФ).

В 2022 и 2023 году налогоплательщики активно пользовались правом на заявительный порядок возмещения НДС без предоставления банковской гарантии и поручительства. Такой «эксперимент» должен был закончиться 1 января 2024 года. Но законодатели продлили «упрощенный» порядок возмещения НДС еще на 2 года — до 2025 года включительно ( НК в ред. с 01.01.2024)).

Напомним, возместить НДС в заявительном порядке без банковской гарантии и поручителей можно, если соблюдены одновременно следующие условия ( НК):

- на дату представления заявления о применении заявительного порядка налогоплательщик не находится в процессе реорганизации или ликвидации;

- в отношении налогоплательщика не возбуждено производство по делу о несостоятельности (банкротстве) в соответствии с законодательством Российской Федерации о несостоятельности (банкротстве).

В «упрощенном» заявительном порядке можно возместить ( НК РФ) сумму, не превышающую совокупную сумму налогов и страховых взносов (без учета сумм налогов, уплаченных в связи с перемещением товаров через границу РФ и в качестве налогового агента), уплаченную налогоплательщиком за календарный год, предшествующий году, в котором подается заявление о применении «упрощенного» заявительного порядка возмещения НДС.

Пример: если при представлении декларации по НДС за 4-й квартал 2023 года в 2024 году НДС к возмещению — 500 тыс. руб., а за весь 2023 год налогоплательщик уплатил в бюджет 700 тыс. руб. налогов, все 500 тыс. руб. можно возместить в заявительном порядке. Если за 2023 год было уплачено 300 тыс. руб. налогов, возместить в заявительном порядке без банковской гарантии и поручителей можно 300 тыс. руб., а 200 тыс. руб. можно получить после камеральной проверки или в заявительном порядке, но под банковскую гарантию или поручительство, предусмотренные и НК РФ.

Пишите заявление на возмещение НДС в заявительном порядке не позднее пяти рабочих дней со дня подачи налоговой декларации ( НК РФ) и получайте деньги на свой расчетный счет! Рекомендуемая форма Заявления направлена ФНС от 20.04.2023 г. N ЕА-4-15/5128@.

Обновленные правила освобождения от НДС услуг общепита

Услуги общественного питания (за некоторыми исключениями) через объекты общественного питания (рестораны, кафе, бары, предприятия быстрого обслуживания, буфеты, кафетерии, столовые, закусочные, отделы кулинарии при указанных объектах и иные аналогичные объекты общественного питания), а также вне объектов общепита по месту, выбранному заказчиком (выездное обслуживание) освобождены от НДС, но при соблюдении определенных условий ( НК РФ).

Соответствие этим условиям необходимо проверять перед началом каждого года.

Чтобы применять освобождение от НДС по услугам общепита в 2023 году нужно было выполнить одновременно 2 условия по итогам прошедшего (2022) года:

- сумма доходов, определяемых в порядке, установленном главой 23, 25 или 26.2 НК РФ, за календарный год, предшествующий году, в котором применяется освобождение (т.е. за 2022 год) не превысила в совокупности 2 млрд рублей;

- удельный вес доходов от реализации услуг общественного питания в общей сумме доходов за календарный год, предшествующий году, в котором применяется освобождение (т.е. за 2022 год) составил не менее 70 процентов. При этом доходы определяются в порядке, установленном главой 23, 25 или 26.2 НК РФ, т.е. по данным налогового учета.

ПРОСТО АУДИТ!

Для применения освобождения от НДС по услугам общественного питания в 2024 году, помимо двух вышеперечисленных условий по итогам 2023 года будет необходимо выполнить еще одно:

- среднемесячный размер выплат и иных вознаграждений по данным РСВ по итогам 2023 года (или за 9 мес. 2023 года, если не будет данных Росстата за год) должен быть не ниже размера среднемесячной начисленной заработной платы в каждом субъекте Российской Федерации, в налоговые органы которого представляются указанные расчеты (по ОКВЭД 56 «Деятельность по предоставлению продуктов питания и напитков» раздела I «Деятельность гостиниц и предприятий общественного питания») ( НК РФ, п. 18 ст. 10 Федерального закона от 02.07.2021 305-ФЗ).

Информация о размере среднемесячной начисленной заработной платы в соответствующем субъекте РФ размещается на сайте Росстата.

При отсутствии на начало налогового периода информации за год, предшествующий году, в котором применяется освобождение, до истечения указанного налогового периода используется аналогичная информация за первые 9 месяцев указанного календарного года.

В этом случае для целей применения освобождения учитывается наибольшее из значений среднемесячного размера выплат, начисленных физлицам: за календарный год, предшествующий году, в котором применяется освобождение, либо за первые девять месяцев календарного года, предшествующего году, в котором применяется освобождение.

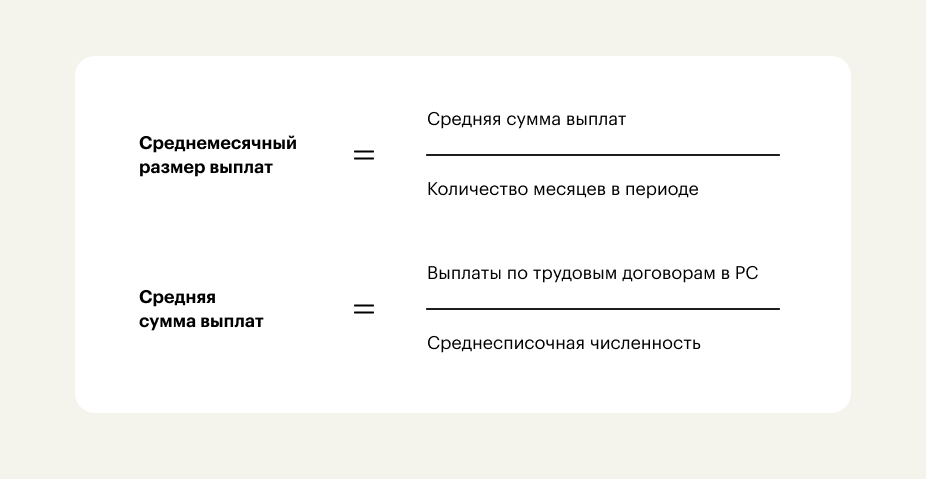

Среднемесячный размер выплат определяется путем деления средней суммы начисленных выплат и иных вознаграждений за указанный период на количество месяцев указанного периода, за которые начислялись указанные выплаты и вознаграждения в пользу физлиц по трудовым договорам. Величина средней суммы выплат и иных вознаграждений определяется путем деления суммы выплат и иных вознаграждений по трудовым договорам по данным из РСВ за год (9 месяцев) на показатель среднесписочной численности работников.

Формулы расчета среднемесячного размера выплат можно представить так:

Изменения у застройщиков

С 1 января 2024 г. уточнен порядок применения освобождения от НДС услуг застройщика по договорам участии в долевом строительстве, заключенным в соответствии с от 30 декабря 2004 года N 214-ФЗ. Нововведения будут применяться в отношении услуг застройщика при строительстве объектов недвижимости, разрешение на строительство которых получено в установленном порядке начиная с 1 января 2024 года (п.29 ст.13 389-ФЗ).

По «старым» разрешениям на строительство (полученным до 01.01.2024 г.), в отношении освобождения НДС нужно будет руководствоваться старой редакцией НК РФ.

Что меняется?

По «старым» разрешениям на строительство услуги застройщика при строительстве апартаментов не облагаются НДС по договорам с физлицами и организациями, если такие объекты, не являясь объектами производственного назначения, приобретаются для личного (индивидуального или семейного) использования ( Минфина России от 29.11.2022 г. N 03-07-07/116571).

А по «новым» разрешениям на строительство, т.е. полученным с 2024 года, услуги застройщика при строительстве апартаментов, т.е. жилья, в котором нельзя зарегистрироваться, облагаются НДС по любым договорам.

По «новым разрешениям на строительство» с 2024 года закрывается вопрос о налогообложении услуг застройщика при строительстве нежилых помещений и машино-мест в МКД, по договорам с организациями и ИП. Такие услуг не облагаются НДС.

По «старым разрешениям» вопрос об освобождении от НДС услуг застройщика по ДДУ на строительство нежилых помещений в МКД был неоднозначен. С одной стороны, многоквартирный дом (как здание в целом) является объектом непроизводственного (жилого) назначения независимо от наличия в нем нежилых помещений (Определения ВС РФ от 21.09.2016 г. N 302-КГ16-11410, от 22.07.2016 г. N 306-КГ16-4710, от 06.04.2017 г. N 308-КГ17-2206 г.). Поэтому услуги застройщика, оказываемые по договорам участия в долевом строительстве, предусматривающим передачу застройщиком участнику долевого строительства объекта по договору участия в долевом строительстве в виде нежилых помещений в многоквартирном доме, не подлежат налогообложению налогом на добавленную стоимость ( Минфина России от 27.07.2021 г. N 03-07-07/60002). С другой стороны, в случае, когда назначение нежилого помещения, находящегося в МКД было определено (например, нежилое помещение в многоквартирном доме, приобретенное организацией используется для оказания услуг (аптека) и изначально было предназначено для производственных целей), суд встал на сторону налогового органа, подтвердив правомерность обложения НДС услуг застройщика по ДДУ, заключенному с организацией (Определение ВС РФ от 05.07.2019 г. N 304-ЭС19-9435).

Ставка НДС 10% на 2024 год по детским товарам

С 1 января 2024 года в НК РФ расширен перечень товаров для детей, облагаемых НДС по ставке 10%. В частности, в него включены детские стулья, стульчики для кормления, манежи, велосипеды, удерживающие устройства для детей, предназначенные для использования в механических транспортных средствах, бутылочки, соски (включая пустышки), горшки, ванночки, горки для купания новорожденных.

Однако для того, чтобы применять ставку НДС 10% необходимо, чтобы коды товаров ОКПД2 или ТН ВЭД ЕАЭС были включены в Перечень кодов, утвержденный Постановление Правительства РФ ( НК РФ). В отношении детских товаров такой Перечень утвержден Правительства РФ от 31.12.2004 г. N 908 (далее-Перечень).

Изменения в части расширения списка детских товаров, облагаемых НДС по ставке 10%, были внесены в Перечень Правительства РФ от 08.12.2023 г. N 2084. Но такие поправки вступают в силу с 1 апреля 2024 года. Причем данным Постановлением не предусмотрено распространение его действия на прошлый период.

Поэтому, с одной стороны, при формальном применении Перечня в 1 квартале 2024 года получается, что новые товары для детей, включенные в НК РФ , но не упомянутые в Перечне, в этот период должны облагаться НДС по ставке 20% (Определение ВС РФ от 05.05.2022 г. N 303-ЭС22-7186 по делу N А24-3400/2021, Определение СК по экономическим спорам ВС РФ от 14.03.2019 N 305-КГ18-19119, Постановление Арбитражного суда Дальневосточного округа от 18.07.2022 г. N Ф03-3055/22 по делу N А24-5459/2021). Но, с другой стороны, новые детские товары прямо указаны в НК РФ с 1 января 2024 года, а значит их включение в Перечень только с 1 апреля 2024 года ущемляет права налогоплательщиков.

***

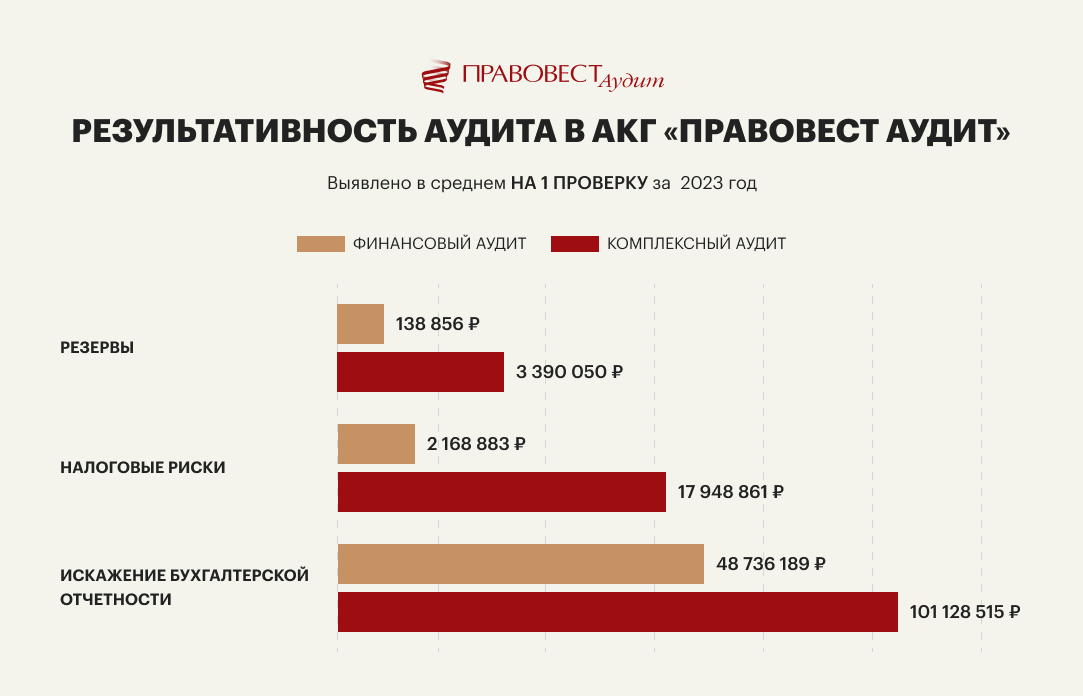

Мы рассмотрели только самые важные изменения учета НДС с 1 января 2024 года. Также бухгалтеру необходимо разобраться с поправками по другим налогам и взносам, с новым ФСБУ по учету нематериальны активов, которое стало обязательным с 2024 года и др. Для того, чтобы своевременно решать «горячие» вопросы и быть уверенным, что все нововведения учтены, проводите — аудит с углубленной проверкой налогового учета в несколько этапов. Он позволяет своевременно выявлять и исправлять ошибки, которые могут привести к доначислениям налогов. Результативность комплексного аудита выше, чем «стандартного» — финансового — когда основной упор делается на бухучет и отчетность, а налоги «очень ограниченно». Эффективен комплексный аудит и для поиска налоговых резервов.