Содержание

Кратко о 3-х формах отчетности

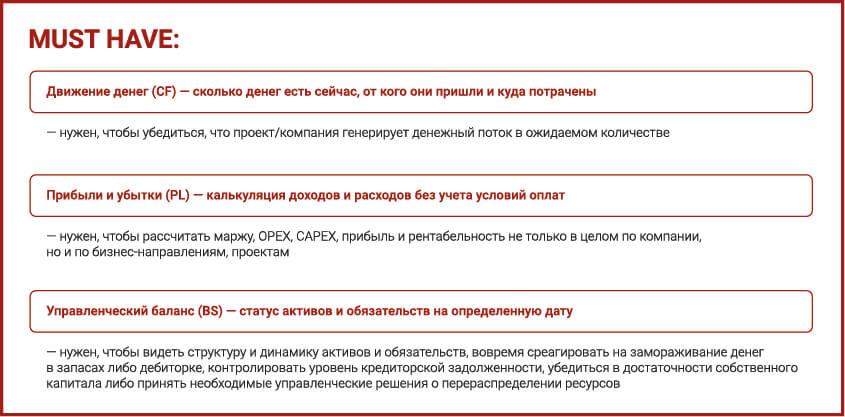

Почему мы говорим, что Отчет о движении денег, Отчет о прибылях и убытках, Управленческий баланс — это «must-have» — то, что должно быть в каждой компании? Первый отчет — Отчет о движении денег (Сash flow в английской версии): сколько денег есть сейчас, от кого они пришли и куда потрачены. Самое главное назначение этого отчета — это убедиться в том, что проект или компания генерирует денежный поток в ожидаемом количестве.

Второй отчет — Отчет о прибылях и убытках (Profit and Losses). Это некая модель бизнеса, калькуляция доходов и расходов без учета условий оплаты. Нужен этот отчет в управленческом учете в первую очередь для того, чтобы рассчитать маржу, OPEX (операционные расходы), CAPEX (капитальные издержки), прибыль и рентабельность не только в целом по компании, но и по бизнес-направлениям или проектам.

Третий отчет — Управленческий баланс (Вalance Sheet). Это статус активов и обязательств на определенную дату. Нужен он нам в управленческом учете, чтобы видеть структуру и динамику активов и обязательств, вовремя среагировать на замораживание денег в запасах либо дебиторке, а также контролировать уровень дебиторской задолженности, убедиться в достаточности собственного капитала либо принять необходимые управленческие решения о перераспределении ресурсов. Конечно, если мы говорим об умном подходе, а тема нашего сегодняшнего вебинара — это умный управленческий учет, здесь хочется упомянуть о необходимости иметь план, желательно на год крупными мазками, декомпозированный по месяцам, а для кого-то — по неделям, чтобы снизить степень неопределенности и избежать кассовых разрывов. Это как минимум.

ЗА ПОМОЩЬЮ

Отчет о движении денег

Итак, давайте рассмотрим пример на таком кейсе: компания открыла школу китайского языка. Параллельно с курсами компания еще имеет кафе-чайную, где, соответственно, слушатели и гости могут прийти попить чай. Как будет выглядеть отчет о движении денег?

Первое — это операционная деятельность. Раздел «Операционная деятельность» в отчете о движении денег — это информация о текущей деятельности компании (операционная и текущая — это одно и то же). Итак, мы видим поступления денег от курсов — 700 тысяч (неважно каких единиц), и выручка от кафе — это 300 тысяч.

Расходы по текущей деятельности. Первое — оплата товара. В нашем кейсе товар — это то, что продается в кафе-чайной. Это, видимо, чай, какое-то печенье и прочее. Также это аренда, расходы на оплату труда, реклама, прочие расходы, налог на прибыль.

Итого, мы видим сальдо по операционной деятельности, то есть разницу между поступлениями и расходами — 285 тысяч. Здесь необязательно сейчас запоминать эти цифры. Дальше я буду показывать, как между собой связываются эти цифры с цифрами отчета о прибылях и убытках и цифрами баланса. Остаток по операционной деятельности плюс 285 тысяч. Это означает, что мы находимся «в плюсе». Текущая операционная деятельность генерирует некоторый положительный денежный поток. Это однозначно лучше, чем отрицательный, но это, конечно, не панацея. Об этом мы будем говорить позже.

Итак, инвестиционная деятельность. Инвестиционная деятельность — это то, что не связано с текущей деятельностью, но то, что обеспечивает наш бизнес и его развитие. В нашей ситуации это приобретение оборудования — 500 тысяч. Соответственно, остаток по инвестиционной деятельности с минусом, потому что мы потратили деньги на инвестиционную деятельность, но никаких доходов от инвестиций в данный период времени не было, поэтому остаток отрицательный. Если мы сравниваем результат по текущей деятельности и результат по инвестициям, мы получим минус. Это означает, что нам денег не хватает.

Важно понимать, что остаток денег — это всегда цифра с плюсом, даже если мы вообще не платим ни по каким обязательствам. Итак, сравниваем текущую деятельность и инвестиционную, получаем минус. Денег нам не хватает, идем за кредитом. Получаем кредит — в нашем примере 280 тысяч. Итого положительный денежный поток — 65 тысяч.

Отчет о прибылях и убытках

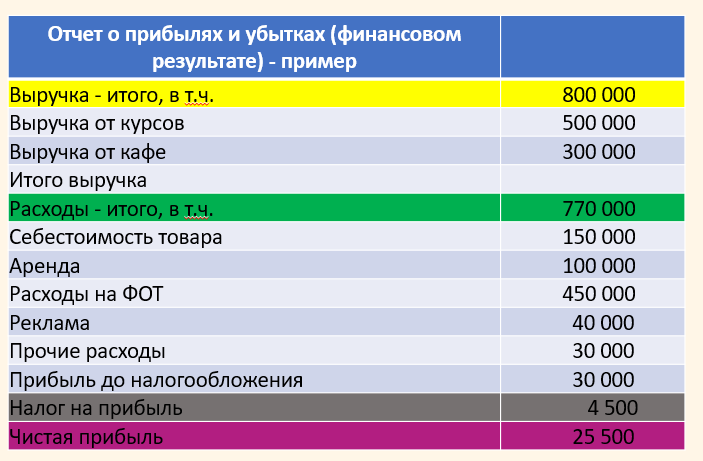

Следующий отчет — управленческий отчет о прибылях и убытках, или, как его еще принято называть, о финансовом результате, а в английской терминологии это profit and losses. Этот отчет — это некая модель бизнеса. Любой бизнес, прежде чем его кто-то затевает, предполагает примерную калькуляцию, как и сколько мы будем зарабатывать и какие издержки мы должны понести. Без учета авансов и предоплат, т.е. финансовых условий договоров.

Выручка — это сумма услуг, которые мы оказали, либо сумма товара, который мы реализовали, или продукции, которую мы произвели и реализовали. По-другому — это сумма счетов-фактур, которые мы выставили и ожидаем оплаты. Вопрос оплаты здесь пока не стоит. Поступление денег — это и авансы, и предоплата, то есть это совсем другая история.

Итак, возвращаемся к идеальной модели бизнеса, где есть выручка и расходы, где мы не думаем о финансовых условиях. Мы получили выручку от курсов — 500 тысяч, а от кафе — 300 тысяч. Итого — 800 тысяч. До этого в отчете cash flow мы видели миллион. Это означает, что нам пришла какая-то предварительная оплата. Как правило, когда проводятся курсы, всегда сначала мы их оплачиваем, а потом мы получаем эту услугу — обучение на курсах. Здесь мы видим первую разницу.

Дальше — расходы. Себестоимость товара. Себестоимость и сумма оплаты за товар тоже отличаются. В этом отчете мы видим не чистый денежный поток, а чистую прибыль, которая у нас возникла после начисления налога на прибыль.

Я хочу обратить внимание, что прибыль и убытки, как правило, никогда не совпадают с отчетом о движении денег, но тем не менее многие компании все равно любят сравнивать прибыль и убытки со статьями движения денег.

ПРОСТО АУДИТ

Почему не совпадают выручка и расходы в двух отчетах?

Давайте предположим другую историю, когда выручка равна поступлениям денег. Это происходит в следующих случаях. Первое — если все, что отгружено в периоде (в нашем примере это месяц), оплачено в этом же периоде. В рознице так и происходит. Как правило, ты приносишь товар на кассу, тут же пробивают чек, то есть момент отгрузки и оплаты совпадает, потому что в другом случае мы имеем дело с полученными предоплатами, с авансами, которые еще не денежные расходы, и так далее.

Второе — деньги успели прийти на расчетный счет или в кассу предприятия. Например, в рознице эквайринг — это всегда задержка, то есть у нас есть деньги в пути. Это уже момент несовпадения выручки и движения денег. Третье — компания работает без НДС, потому что иначе поступления денег включают НДС, а выручка, по общим правилам бухгалтерского учета, считается без НДС. Это очень важно понимать. Это основное отличие, наверное, между выручкой и поступлением денег.

Итак, по расходам. Расходы равняются платежам, если оплатили сырья или товара ровно столько, сколько списали на себестоимость. Если среди слушателей есть бухгалтеры, они сразу поймут, что это ситуация очень гипотетическая, потому что никогда не знаешь точно, сколько спишется на себестоимость и сколько денег придется на это потратить. Соответственно, второе — оплатили услуг за период ровно столько, сколько получили счетов, относящихся к этому периоду. Это тоже ситуация гипотетическая.

Почему я привожу эти примеры? Не для того, чтобы нарисовать некую идеальную модель, а для того, чтобы строить план по движению денег и понимать, где у нас разница с плановой моделью, куда у нас уходят деньги, где они зависают и так далее. Поэтому здесь, наоборот, «от обратного».

Итак, расходы были только в денежной форме. Например, мы не выдавали сотрудникам спецодежду, мы не кормили своих сотрудников обедами из нашего кафе, и так далее, то есть только денежные выплаты, и не покупалось ничего, относящегося к инвестиционной деятельности, то есть ни оборудования, ни ремонта крыши, ничего, все исключительно обслуживание текущей деятельности. Бухгалтеры, опять же, знают, что инвестиционная деятельность — это не расходы, не затраты, они не включаются в отчет о прибылях и убытках, но деньги на это уходят.

Поэтому в отчете о движении денег мы это показываем, а в прибылях и убытках мы это, как правило, не показываем. Соответственно, все, что касается кредитов, попадает в отчет о движении денег и не попадает в отчет о прибылях и убытках, это просто чужие деньги, не доходы и не расходы. То есть это еще одно очень серьезное отличие прибыли и убытков от движения денег.

Управленческий баланс

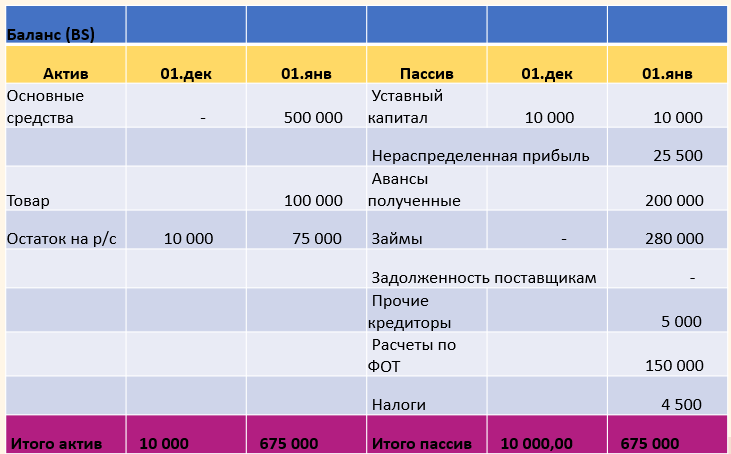

Для примера — форма баланса стандартная.

Я ее сократила насколько можно, потому что на следующем слайде будет более наглядно видно, как между собой взаимодействуют строки статьи отчета о движении денег, отчета о прибылях и убытках и строки баланса.

Взаимосвязь трех форм

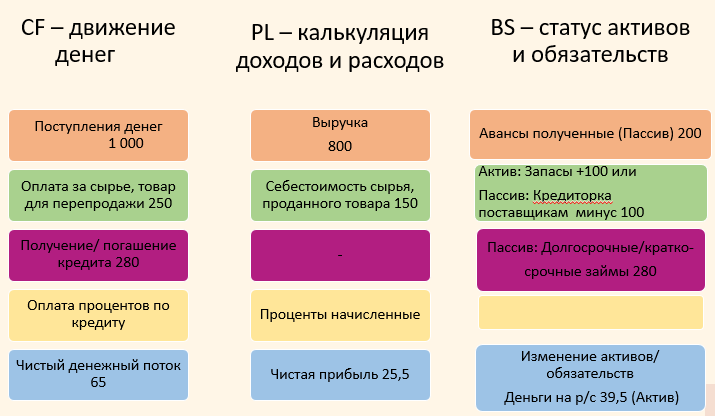

Итак, теперь рассмотрим, как эти три отчета, «три кита» соотносятся между собой. Я специально выделила разными цветами разные строки и одинаковым цветом то, что взаимодействует между собой.

Поступления денег — тысяча. Это мы видели в отчете о движении денег. Доходы и расходы. Выручка — 800 тысяч. Разница — 200 тысяч. Эта разница попадает в баланс, в строку «Авансы полученные», в пассив баланса. Это, по сути, означает, что мы выставили счетов-фактур за услуги на 800 тысяч, то есть реально мы оказали услуг на 800 тысяч, но получили денег больше с учетом того, что мы получили авансы от наших покупателей курсов, поэтому разница 200 тысяч. Это авансы полученные, пассив. Почему пассив? Потому что мы должны будем оказать эти услуги. Мы должны будем отработать эти деньги, которые мы получили от наших клиентов. Поэтому пассив 200 тысяч.

Следующее — оплата за сырье, товар для перепродажи. В отчете cash flow было 250 тысяч, но на себестоимость мы списали 150 тысяч. В нашем примере это означает, поскольку мы только начали работать, в кейсе про школу китайского языка, то есть в нашем примере это означает просто то, что мы купили товара с запасом, оплатили, соответственно, товара больше, для того чтобы у нас был запас, видимо, на новогодние праздники. Поэтому на себестоимость ушло 150, а оплатили 250. Разница в 100 рублей или 100 тысяч, или 100 миллионов — это увеличение актива баланса, это запасы.

На практике бывает иногда, например, что мы погасили задолженность нашим поставщикам, и, соответственно, заплатили больше, чем привезли в этом периоде. Тогда эти 100 попадут в кредиторку, в пассив, как уменьшение кредиторской задолженности. Давайте не будем усложнять себе жизнь и остановимся на том, что мы решили купить дополнительно товар и увеличить запасы, то есть у нас увеличился актив. Далее — получение или погашение кредита. В отчете cash flow мы увидели, что мы получаем кредит 280 единиц.

При этом в отчете о прибылях и убытках само по себе движение кредита не указывается — вот у меня здесь стоит прочерк — потому что, как мы уже говорили, это деньги чужие. Мы их просто взяли попользоваться и обязательно их отдадим. Поэтому здесь прочерк, но мы показываем в балансе, в пассиве долгосрочный либо краткосрочный заем — 280. Мы помним, что мы покупали оборудование, нам не хватило денег от нашей текущей деятельности. Поэтому мы пошли и заняли денег. Там уже зависит от условий договора, насколько мы их заняли: на короткий срок — тогда это краткосрочный, если это меньше полутора лет, а если это, может быть, на три-четыре года, то это уже будут долгосрочные займы. Это что касается займов.

Далее — проценты по кредиту. В нашем примере мы не платили проценты по кредиту. В cash flow я не ставила эту строчку, но в принципе ежемесячно, как правило, если компания берет кредит, она должна оплачивать проценты по кредиту. Одни компании ставят это в операционную деятельность, в текущую, а другие компании ставят это в финансовую деятельность. Это непринципиально. Главное, что это расходы, связанные с обслуживанием кредита. Поэтому они попадают в отчет о прибылях и убытках (profit and losses), проценты начисленные, то есть это стоимость привлечения денег. Это наши расходы.

Соответственно, если мы еще не оплатили эти проценты, в балансе это попадает также в расчеты по долгосрочным либо краткосрочным займам, либо, если мы оплатили эти проценты наконец на дату составления баланса, то тогда эти проценты у нас как обязательства не появляются, мы их уже погасили, а новые еще не начислили. Например, 31 числа мы гасим проценты и делаем баланс на 31-е. Поэтому здесь в моем примере ноль. Итогом всего этого мы имеем в отчете о движении денег чистый денежный поток — в моем примере это 65 единиц. Чистая прибыль в моем примере 25,5. Здесь мы уже видим разницу.

Мы помним, что у нас были предоплаты, с одной стороны, а с другой стороны, мы не платили налог на прибыль, хотя его начисляли. С третьей стороны, мы покупали больше товара, и так далее, то есть эта разница в результате сводится к некой финальной точке — это либо чистый денежный поток в cash flow, либо чистая прибыль в отчете о прибылях и убытках. Где мы ее увидим? Мы ее увидим в балансе, в строках «Изменение активов либо обязательств». В моем примере это просто деньги на расчетном счете — 39 500. Но также это может оказаться не только в деньгах, а это может оказаться в увеличении активов либо в уменьшении обязательств перед поставщиками, то есть в любой из статей.

На чем хотелось бы еще раз остановиться? Если, предположим, модель абстрактного человека, то прибыль и убытки — это некая система его внутренних органов. Человек нуждается в углеводах, в минералах, в белках и так далее. Доходы и расходы — это то, что обслуживает наши внутренние органы, всю нашу систему жизнедеятельности. Деньги — это кровеносная система, которая снабжает бизнес кислородом.

Баланс — это статус, такой чек-ап. Мы проходим диспансеризацию, мы сдали разные анализы, и по результатам мы получаем вердикт о том, в каком состоянии находится наш организм. Такую же роль играет в трехмерной модели отчетности управленческий баланс.

Косвенный метод ДДС

Еще на чем хотелось бы остановиться? Есть такая разновидность отчета о движении денег — это движение денежных средств косвенным методом. Это некий проверочный расчет, который тоже очень хорошо иллюстрирует взаимосвязь отчета cash flow, отчета о прибылях и убытках и баланса. Он делает это, наоборот, отталкиваясь от чистой прибыли. Мы берем для начала чистую прибыль, а потом делаем корректировки на приток и отток денежных средств, чтобы выйти в итоге на фактический остаток денег.

Я обращаю внимание, что важно помнить, что увеличение запасов и увеличение дебиторки — это всегда отток денежных средств, а уменьшение кредиторской задолженности — это всегда приток денежных средств. Получение кредитов — это, естественно, приток, а погашение кредитов — это отток.

Если мы будем помнить о том, изменение по каким статьям дает приток денег, а изменение по каким статьям дает отток денег, мы сможем легко построить этот проверочный отчет косвенным методом и сравнить. Например, в нашем примере чистая прибыль была 25 500. У нас есть отток денег в основные средства, инвестиции в оборудование, мы помним, 500. Чистая прибыль минус 500, например. У нас есть отток денег в увеличение запасов — это еще 100. Чистая прибыль минус 500, минус 100. Здесь мы запоминаем получившуюся цифру. В нашем примере это 25 минус 600, 25 500. Это отток денег.

Теперь смотрим приток денег на уровне статей баланса. Мы смотрим авансы полученные — 200, плюсом идут, займы полученные — 280, плюсом. Увеличение кредиторской задолженности прочим кредиторам — это еще пять тысяч. Увеличение задолженности по фонду оплаты труда и по налогам — это 150 плюс 4 500. Таким образом, это все увеличение — это приток денег. Если мы сложим все, что я перечислила, оттоки и притоки, мы получим некую цифру 65.

Таким образом, мы смотрим на остаток денег на расчетном счете и видим, что изменение остатка на расчетном счете составило тоже 65. Было 10, стало 75. Это означает, что все деньги мы нашли.

Вот таким нехитрым способом мы проверили себя. Мы проверили то, что мы учли все расходы, мы учли все обязательства, правильно заполнили наш баланс. Это на самом деле очень хороший, но достаточно трудоемкий способ для крупных компаний. Для компаний, у кого немного операций, я думаю, что этот способ может подойти для самопроверки.

Здесь очень важно правильно анализировать эти отчеты и, конечно, смотреть на планы, как они выполняются, потому что очень часто бывает такое, что вроде бы модель бизнеса предполагает прибыль, но на самом деле нам нужно все время вкладывать деньги и нам их не хватает. Вот эти три отчета — это некая приборная панель. Это мониторинг, который позволяет нам контролировать все, что происходит в бизнесе, с трех сторон, на уровне трехмерной модели.

консультацию

эксперта