Содержание

Что изменилось в 6-НДФЛ

Самое главное изменение — в 6-НДФЛ учтены поправки законодательства в части срока перечисления НДФЛ. Так, с 1 января 2024 года налоговые агенты уплачивают НДФЛ два раза за месяц:

- за период с 1 по 22 текущего месяца — не позднее 28 числа,

- с 23 по последнее число текущего месяца — не позднее 5 числа следующего месяца,

- с 23 по 31 декабря срок перечисления НДФЛ сохраняется в действующей редакции — не позднее последнего рабочего дня текущего года.

Поэтому в 6-НДФЛ предусмотрены 6 строк , в которых отражаются суммы удержанного налога -для каждого срока платежа в течение квартала.

Также в новой форме 6-НДФЛ структурированы показатели Раздела 1 и Раздела 2 для установления контролей корректности заполнения показателей. Это позволяет налоговым агентам проще самостоятельно отслеживать достоверность отчетности до момента представления ее в налоговый орган.

Общие правила заполнения и представления 6-НДФЛ

Налоговые агенты обязаны подавать в налоговую инспекцию по месту учета сведения о выплаченных физическим лицам доходах, как в денежной, так и в натуральной форме, исчисленных и удержанных налоговым агентом суммах НДФЛ по форме 6-НДФЛ ( НК РФ).

Несмотря на то, что весь удержанный НДФЛ уплачивается на единый налоговый счет в составе ЕНП, при наличии у организации обособленных подразделений, 6-НДФЛ формируется отдельно по каждому обособленному подразделению и предоставляется в налоговый орган по месту нахождения каждого обособленного подразделения.

В отчетность по итогам года (налогового периода) включаются справки о доходах физических лиц, суммах налога, исчисленных и удержанных налоговым агентом за налоговый период по каждому физическому лицу. Кстати, в новой форме 6-НДФЛ из справки исключена строка «Сумма налога перечисленная».

Сроки предоставления 6-НДФЛ с 1 января 2024 года НЕ изменились. За отчетные периоды: за 1 квартал, полугодие, 9 месяцев расчет представляется не позднее 25 числа месяца, следующего за отчетным периодом, по итогам налогового периода — не позднее 25 февраля следующего года. Если день сдачи выпадает на выходной, то крайний срок переносится на следующий рабочий день после выходного.

Соответственно 6-НДФЛ за 1 квартал нужно представить не позднее 25 апреля 2024 года.

При заполнении 6-НДФЛ нужно соблюдать следующие правила:

- В отчетности отражаются все доходы, выплаченные физическим лицам в денежной и натуральной форме, в отношении которых организация выступает в качестве налогового агента. Например: доходы от трудовой деятельности, от деятельности в рамках договоров гражданско-правового характера на выполнение работ (оказание услуг), договоров имущественного характера (аренда квартир, автомобилей и пр.), выплаты на бездоговорной основе (материальная помощь, подарки физическим лицам, не работающим в организации и т.п.).

- В 6-НДФЛ не отражается доход полностью освобождаемый от НДФЛ. Например: материальная помощь в связи со смертью смерти члена семьи, компенсация при увольнении по соглашению сторон не превышающая трех (шести) средних заработка, доход в рамках ГПХ, если услуга (работа) выполняется за пределами РФ и т.п. ( Минфина России от 12.11.2020 N 03-04-05/98636).

- должны соблюдаться технические правила:

- отчетность формируется исключительно в электронном виде, если налогоплательщиков 10 и более;

- форма не может содержать отрицательные значения;

- при отсутствии суммовых значений, надо вписать «0»;

- доходы указываются в рублях и копейках;

- суммы НДФЛ указываются в полных рублях, округляя по математическим правилам: более 50 коп. округлить до рубля, менее 50 коп. — отбросить.

Особенности заполнения Раздела 1 6-НДФЛ

В первом разделе отражаются обобщённые данные об обязательствах по уплате НДФЛ налоговым агентом.

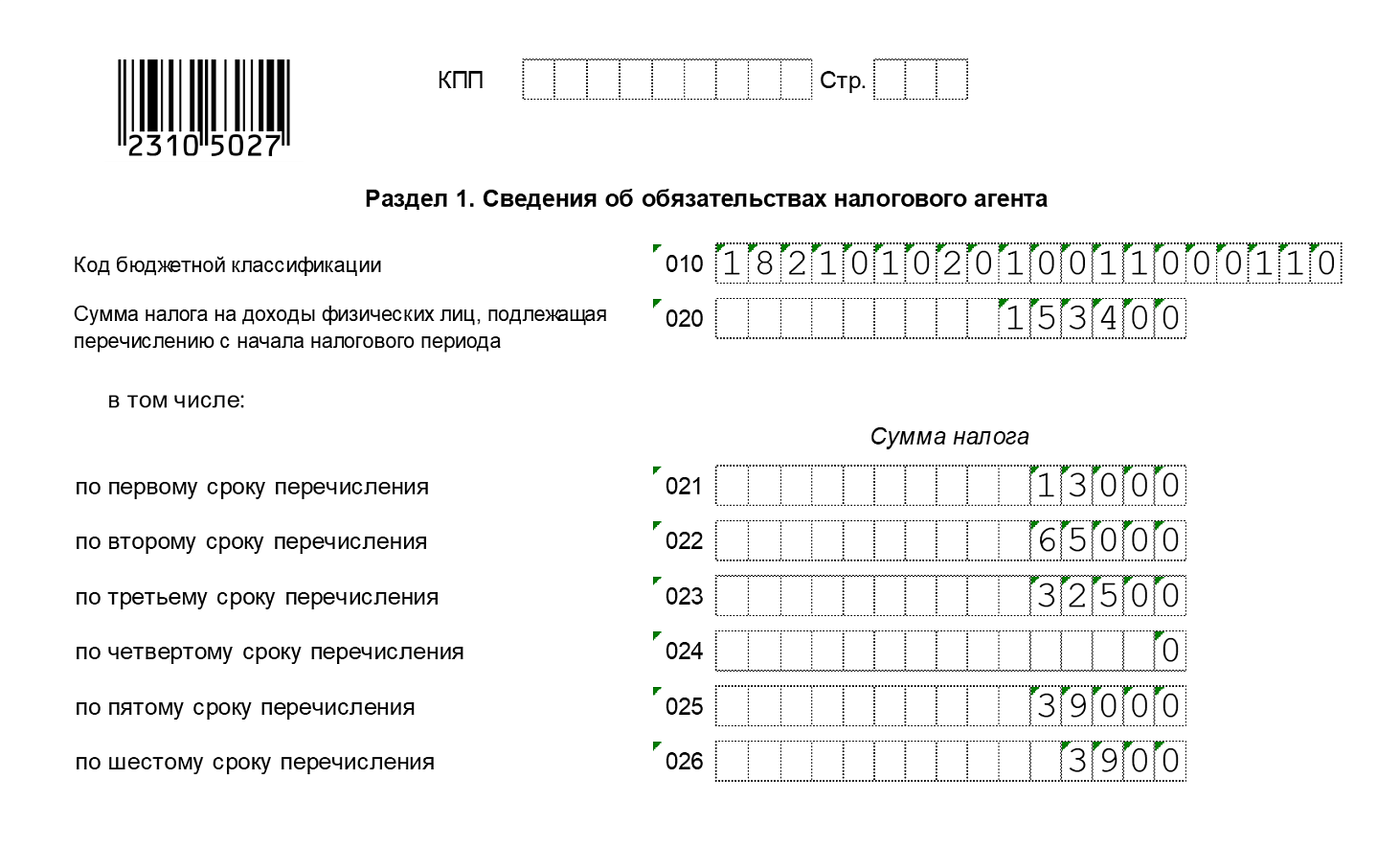

Первый раздел начинается со строки 010 в которой указывается код бюджетной классификации (КБК) для уплаты налога. Организация может зачислять ЕНП в счет уплаты НДФЛ на разные КБК. Например, если доход налогоплательщика в отчетном периоде превысил 5 миллионов рублей, то для повышенной ставки 15% предусмотрен свой КБК, отличный от КБК предусмотренного для ставки 13%. В этом случае в 6-НДФЛ нужно включить два раздела 1. В случае, если в отчетном периоде выплачивались дивиденды, то в 6-НДФЛ добавится еще один первый раздел. То есть, при формировании состава 6-НДФЛ в него нужно включить столько разделов 1, сколько различных КБК нужно указать для зачисления НДФЛ.

В строке 020 налоговый агент отражает обязательства по уплате налога на соответствующий КБК нарастающим итогом с начала года. А в стоках с 021 по 026 расшифровку НДФЛ по шести срокам перечисления в отчетном периоде. Таким образом, сумма строк с 021 по 026 отчетного периода будет равняться строке 020 только при предоставлении отчетности за 1 квартал.

При заполнении Расчета по итогам первого квартала 2024 года налоговый агент разобьет суммы удержанного НДФЛ в Разделе I по шести срокам платежа:

| Срок перечисления (номер строки) | Не позднее | НДФЛ, удержанный за период |

|---|---|---|

| Первый (021) | 29.01.2024 | С 01.01.2024 по 22.01.2024 |

| Второй (022) | 05.02.2024 | С 23.01.2024 по 31.01.2024 |

| Третий (023) | 28.02.2024 | С 01.02.2024 по 22.02.2024 |

| Четвертый (024) | 05.03.2024 | С 23.02.2024 по 29.02.2024 |

| Пятый (025) | 28.03.2024 | С 01.03.2024 по 22.03.2024 |

| Шестой (026) | 05.04.2024 | С 23.03.2024 по 31.03.2024 |

В целом за год сумма исчисленного и удержанного налога, подлежащая перечислению с начала налогового периода, указанная в строке 020, должна соответствовать сумме значений всех заполненных строк 021 — 026 за все отчетные периоды.

Аналогично по строке 030 нужно указать общую сумму НДФЛ, которая была возвращена физическим лицам. В строках 031-036 Раздела 1 6-НДФЛ указывают возвращенный НДФЛ в разрезе тех же сроков перечисления налога, что и в строках 021-026.

Например, в отчете за 1 квартал возвращенный НДФЛ показывают, если он возвращен в период:

- с 01.01 по 22.01 в стр. 031;

- с 23.01 по 31.01 в стр. 032;

- с 01.02 по 22.02 в стр. 033;

- с 23.02 по 29.02 в стр. 034;

- с 01.03 по 22.03 в стр. 035;

- с 23.03 по 31.03 в стр. 036.

Показатель строки 030 в первом квартале должен быть равен сумме показателей строк 031-036.

все победит

Давайте рассмотрим порядок заполнения Раздела I на примерах.

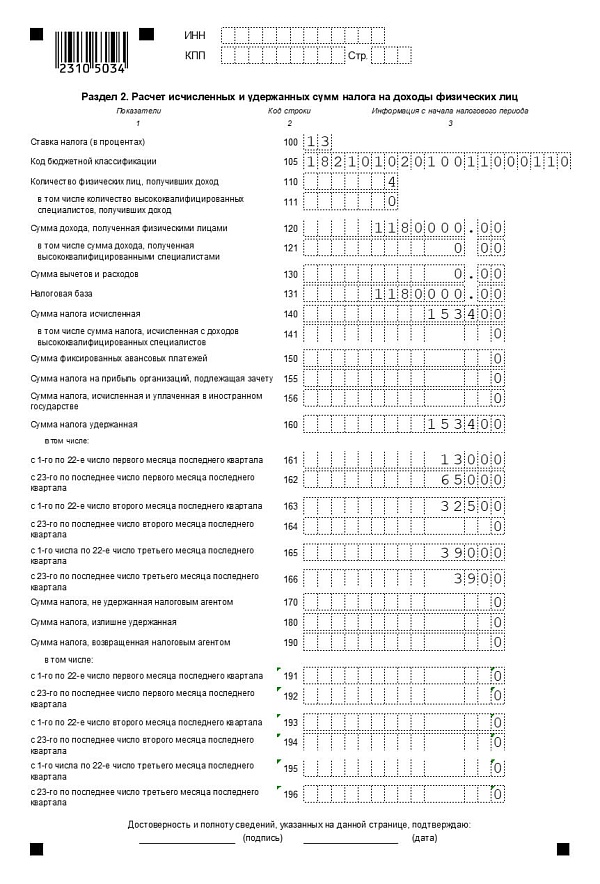

Условия примера: В 1 квартале произведены выплаты четырем налогоплательщикам и удержан НДФЛ:

20.01 — заработная плата за первую половину января 87 000 руб. (начислено 100 000 руб., удержан НДФЛ 13 000 руб.);

25.01 — премия за 2023 год 435 000 руб. (начислено 500 000 руб., удержан НДФЛ 65 000 руб.);

05.02 — заработная плата за вторую половину января 130 500 руб. (начислено 150 000 руб., удержан НДФЛ 19 500 руб.);

15.02 — дивиденды 5 200 000 руб. (начислено 6 000 000 руб., удержан НДФЛ 800 000 руб.: 650 000 руб. — НДФЛ по ставке 13%, 150 000 руб. — НДФЛ по ставке 15%);

20.02 — заработная плата за первую половину февраля 87 000 руб. (начислено 100 000 руб., удержан НДФЛ 13 000 руб.);

05.03 — заработная плата за вторую половину февраля 130 500 руб. (начислено 150 000 руб., удержан НДФЛ 19 500 руб.);

07.03 — премия к 8 марта 43 500 руб. (начислено 50 000 руб., удержан НДФЛ 6 500 руб.);

20.03 — заработная плата за первую половину марта 87 000 руб. (начислено 100 000 руб., удержан НДФЛ 13 000 руб.);

27.03 — отпускные 26 100 руб. (начислено 30 000 руб., удержан НДФЛ 3 900 руб.).

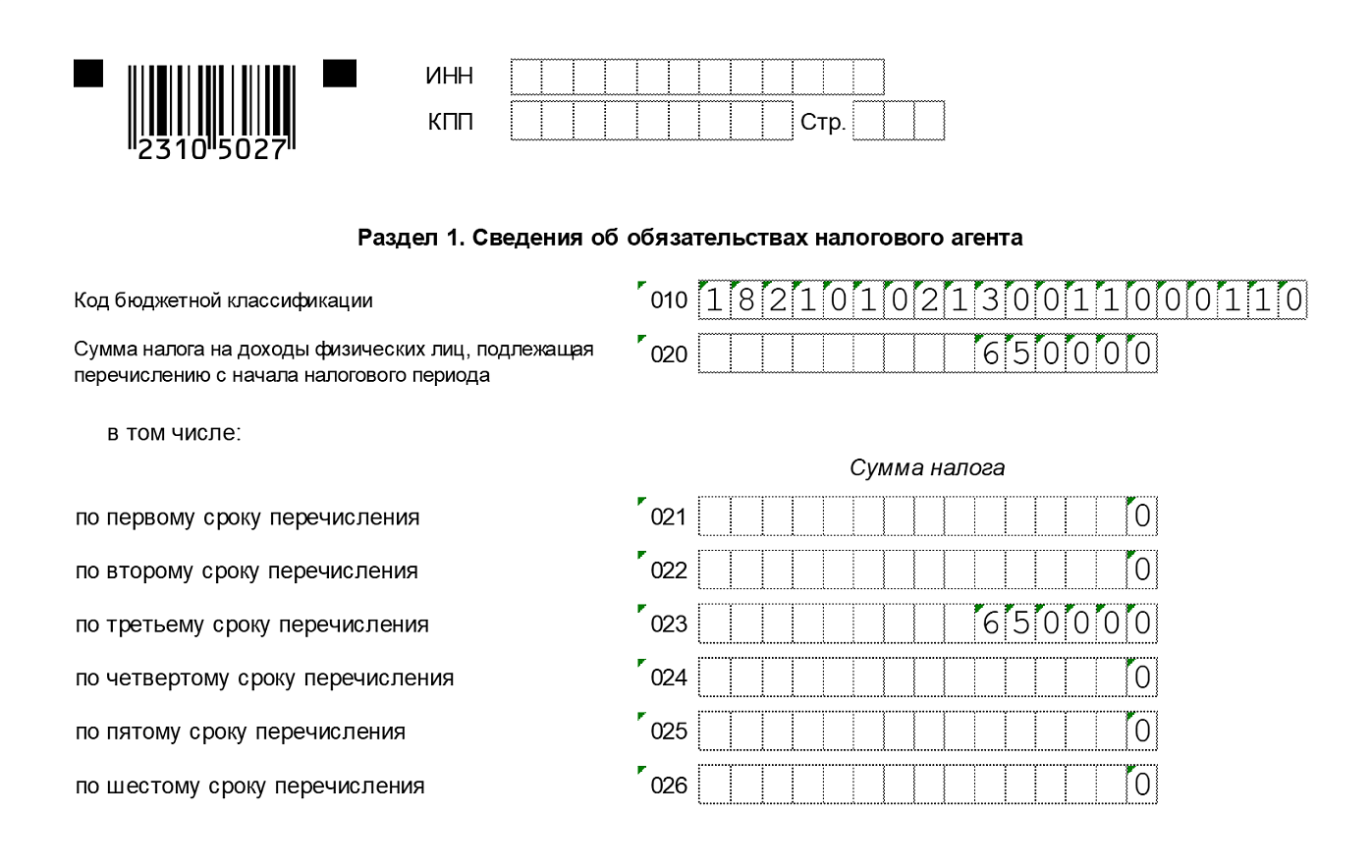

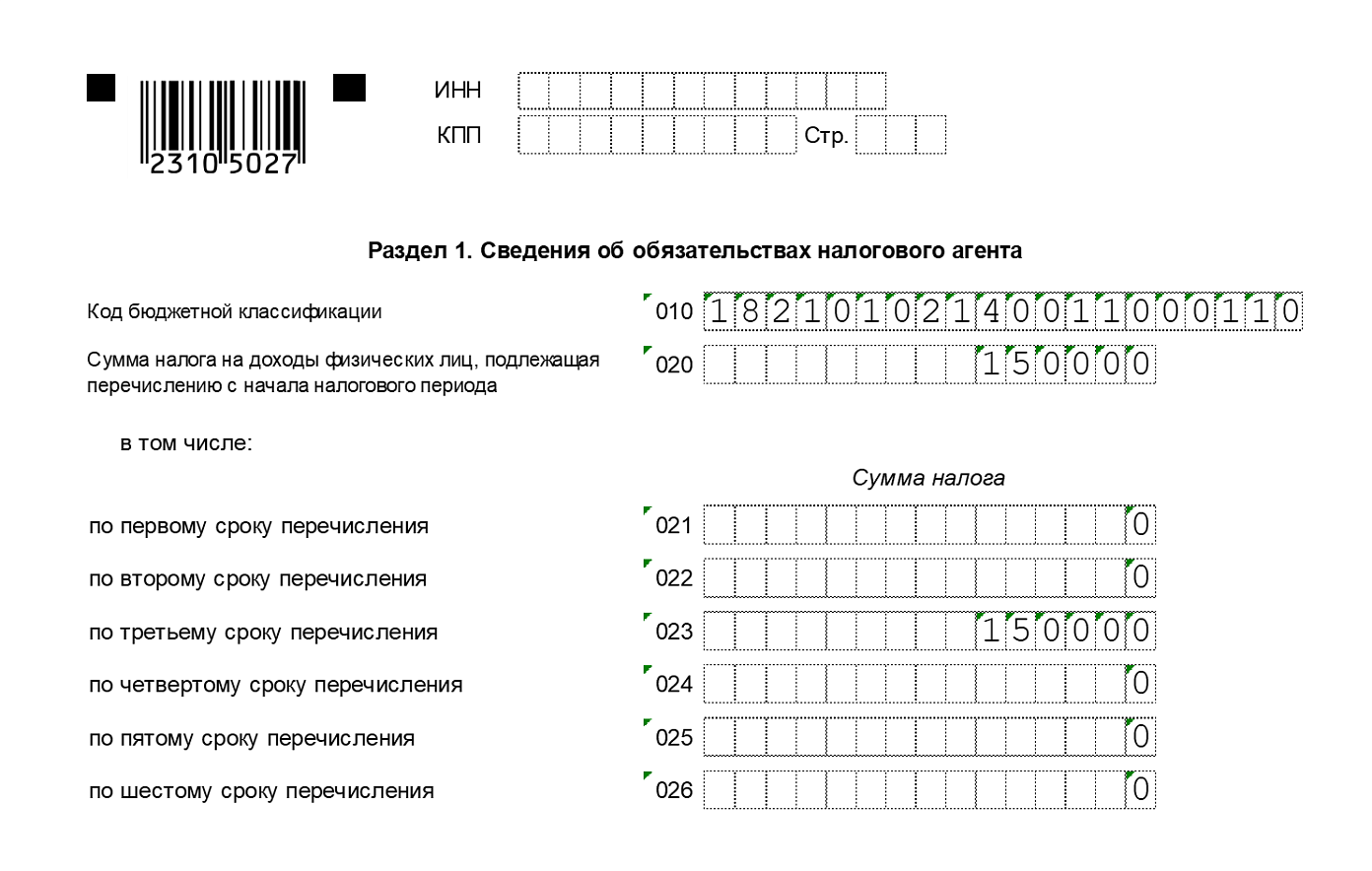

В данном примере, удержанный НДФЛ должен быть зачислен по трем КБК:

- НДФЛ по ставке 13% (далее в примере — «З»), удержанный с 01.01 по 31.03 по КБК 18210102010011000110;

- НДФЛ, удержанный по ставке 13% с дивидендов (далее в примере — «Д») с 01.01 по 31.03 по КБК 18210102130011000110;

- НДФЛ, удержанный по ставке 15% с дивидендов (далее в примере — «Д») с 01.01 по 31.03 по КБК 18210102140011000110.

Поэтому налоговому агенту необходимо включить в Расчет 3 Раздела 1 (по одному разделу на каждый КБК).

Кроме того, при заполнении Расчета по итогам первого квартала налоговый агент разобьет суммы удержанного НДФЛ в Разделе I по шести срокам платежа:

| Срок перечисления | Не позднее | НДФЛ, удержанный за период | Сумма удержанного НДФЛ |

|---|---|---|---|

| Первый | 29.01.2024 г. | с 01.01.2024 по 22.01.2024 | 13000 руб.-13% (З) |

| Второй | 05.02.2024 г. | с 23.01.2024 по 31.01.2024 | 65000 руб. −13% (З) |

| Третий | 28.02.2024 г. | с 01.02.2024 по 22.02.2024 | 22500 руб.-13%(З), 65000 руб. — 13% (Д), 150000 руб.-15% (Д) |

| Четвертый | 05.03.2024 г. | с 23.02.2024 по 29.02.2024 | Ничего не выплачивалось |

| Пятому | 28.03.2024 г. | с 01.03.2024 по 22.03.2024 | 39 000 руб. −13% (З) |

| Шестой | 05.04.2024 г. | с 23.03.2024 по 31.03.2024 | 3900 руб. −13% (З) |

Пример заполнения Раздела 1 для КБК по ставке 13% в отношении доходов от трудовой деятельности:

Пример заполнения Раздела 1 для КБК по ставке ставка 13% в отношении дивидендов:

Пример заполнения Раздела 1 для КБК по ставке 15% в отношении дивидендов:

Особенности заполнения Раздела 2 6-НДФЛ

Если НДФЛ удерживался по разным ставкам, зачислялся на разные КБК и налоговый агент включил в 6-НДФЛ несколько Разделов 1, то в 6-НДФЛ включается такое же количество Разделов 2.

В Разделе 2 определяется база для исчисления и удержания НДФЛ, исчисляется налог и указывается удержанный. Формируется Раздел 2 формы 6-НДФЛ нарастающим итогом с начала года. В отличии от старого порядка заполнения Раздела 2, в новой форме 6-НДФЛ удержанная сумма НДФЛ по стр.160 и возвращенная сумма НДФЛ по стр. 190 детализируется за последний квартал по срокам перечисления.

Продолжим наш пример и заполним Разделы 2 6-НДФЛ за 1 квартал.

Пример заполнения Раздела 2 для КБК по ставке 13% в отношении доходов от трудовой деятельности:

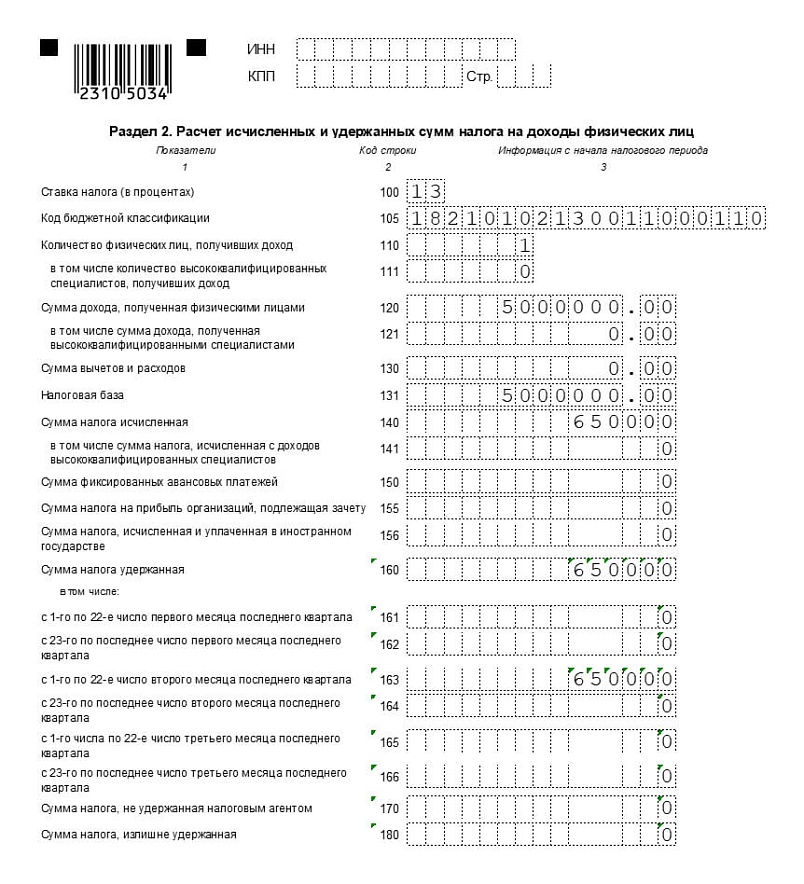

Пример заполнения Раздела 2 для КБК по ставке 13% в отношении дивидендов:

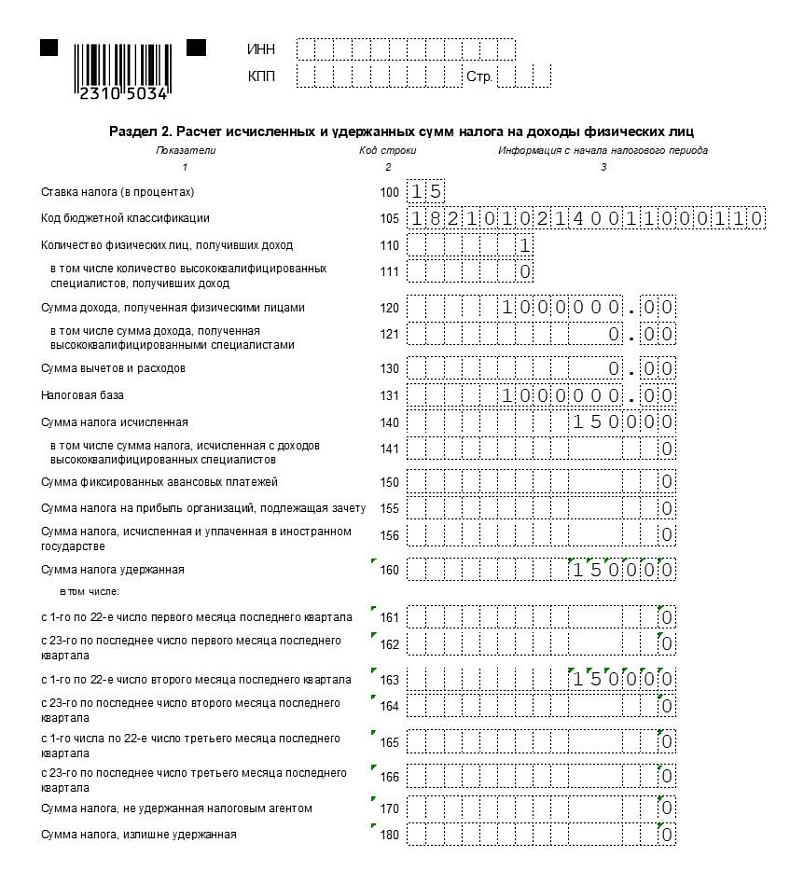

Пример заполнения Раздела 2 для КБК по ставке 15% в отношении дивидендов:

Ответственность за нарушения порядка оформления и сроков сдачи 6‑НДФЛ в 2024 году

Ответственность за нарушение сроков представления и порядка заполнения 6-НДФЛ с 2024 года не изменилась:

- За несвоевременную сдачу отчета по форме 6-НДФЛ организацию оштрафуют на 1 000 руб. за каждый месяц просрочки (п. 1.2 ст. 126 НК РФ).

- Руководителю компании могут выписать административный штраф на сумму 300–500 руб. (ч. 1 ст. 15.6 КоАП РФ).

- Если просрочка составит более 20 дней, чиновники вправе приостановить операции счет компании (пп.1 п.3 ст.76 НК РФ)

- Если в форме 6‑НДФЛ указаны недостоверные данные, штраф составит 500 руб. (п. 1 ст. 126.1 НК РФ).

- За сдачу отчета на бумаге вместо обязательного электронного вида налоговая выпишет штраф в размере 200 руб. (ст. 119.1 НК РФ).

***

Налоговое законодательство и формы отчетности корректируются постоянно. Не всегда удается вовремя во всем разобраться. Чтобы быть уверенным, что не пропустили важные поправки и отсутствуют ошибки, рекомендуем проводить (с углубленной проверкой налогового учета) в несколько этапов. Он обеспечивает поддержку экспертов и аудиторов в течение года и .