Содержание

Определяем продолжительность трудового отпуска

Главой 19 Трудового кодекса РФ (далее по тексту — ТК РФ) предусмотрено, что все работники имеют право на ежегодные отпуска с сохранение среднего заработка. Согласно ст.115 ТК РФ работникам предоставляются ежегодные отпуска с сохранением места работы (должности) и среднего заработка продолжительностью 28 календарных дней. Некоторым работникам предусмотрены удлиненные очередные отпуска, например, таким категориям как:

- работникам в возрасте до 18 лет предоставляется отпуск 31 календарный день (ст.267 ТК РФ);

- педагогическим работникам от 42 до 56 календарных дней (Постановление Правительства РФ от 14.05.2015 N 466);

- инвалидам всех групп инвалидности не менее 30 календарных дней (ст.23 Федерального закона от 24.11.1995 N 181-ФЗ);

- и т.д.

При этом работодатель вправе по своей инициативе увеличить продолжительность трудовых отпусков и иным категориям работников.

Составляем график отпусков

Отпуска предоставляются на основании графика трудовых отпусков, который утверждается не позднее, чем за две недели до наступления календарного года работодателем и обязателен как для работодателя, так и для работника (ст. 123 ТК РФ).

При составлении графика отпусков необходимо учесть пожелания работников, которые имеют право на отпуск в удобное для них время. К таким работникам относятся:

- несовершеннолетние работники (ст.267 ТК РФ);

- мужья в период нахождения их жен в отпуске по беременности и родам (ч.4 ст.123 ТК РФ);

- совместители, имеют право на отпуск в момент отпуска по основному месту работы (ст.286 ТК РФ);

- почетные доноры (п. 1 ч. 1 ст. 23 Закона N 125-ФЗ от 20.07.2012);

- работники, имеющие трех и более детей в возрасте до восемнадцати лет (ст.262.2 ТК РФ)

- и т.п.

Так как перечисленные выше работники имеют право на отпуск в удобное для них время у них необходимо уточнить, когда они планируют пойти в отпуск.

Если работник не подпадает под льготную категорию, работодатель вправе запланировать ему отпуск в любое время. Перед составлением графика отпусков сотрудники могут выразить свои пожелания. Их мнение учитывать не обязательно. Также в ТК РФ не указано, что работодатель обязан ознакомлять персонал с графиком отпусков (Письмо Минтруда России от 08.12.2020 N 14-2/ООГ-17785, Письмо Минтруда России от 09.12.2020 N 14-2/ООГ-17846, Письмо Минтруда России от 09.12.2020 N 14-2/ООГ-17854).

В графике отпусков необходимо указывать всех работников, которые на день его утверждения состоят с организацией в трудовых отношениях. В нем нужно отразить в том числе сведения о сотрудниках в отпуске с последующем увольнением. Так же в графике отпусков должны быть совместители, работники, работающие по срочному трудовому договору. Кроме того, включить в график следует и тех, кто постоянно работает дистанционно (Письма Минтруда России от 09.04.2020 N 14-2/В-395, от 27.03.2020 N 14-2/В-321, Роструда от 14.05.2021 N ПГ/12255-6-1, от 09.03.2021 N ПГ/03709-6-1).

Согласно ст.125 ТК РФ по соглашению сторон между работником и работодателем отпуск может быть разделен на части, но так, чтобы одна из частей разделенного отпуска была не менее 14 календарных дней. Оставшаяся часть отпуска делится на любые части. Однако, согласно разъяснениям чиновников, изложенным в Письме Федеральной службы по труду и занятости от 17.07.2009 № 2143-6-1, Письмо Минтруда России от 08.07.2021 N 14-2/ООГ-6477, работодатель, не вправе самостоятельно решить вопрос не только о разделении ежегодного оплачиваемого отпуска на части, но и о продолжительности этих частей. Этот вопрос решается только по соглашению сторон трудового договора. Данную норму следует учесть при составлении графика отпусков.

Если работодатель будет делить отпуск на части, то обязан уточнить у работника согласен ли он разделить отпуск. Порядка оформления такого соглашения в законе нет, поэтому работодатель может его определить, например, в локальном нормативном акте.

Если соглашения нет, отпуск работодатель обязан запланировать в графике и предоставить целиком (Письмо Роструда от 08.10.2024 N ПГ/19878-6-1, Письмо Роструда от 10.10.2024 N ПГ/19708-6-1).

График отпусков всегда внимательно проверяют сотрудники инспекции по труду. Если в организации его нет, за несоблюдение трудового законодательства на работодателя может быть наложено административное взыскание в соответствии со ст. 5.27 КоАП РФ. (Письмо Роструда от 20.12.2011 N 3683-6-1).

Если трудовые отношения заключены после утверждения графика отпусков, то отпуск предоставляется по правилам ст.122 ТК РФ. У таких работников право на отпуск возникает по истечении шести месяцев работы, а у некоторых и ранее (у беременных, несовершеннолетних, доноров и т.п.). По договоренности сторон отпуск может быть предоставлен и раньше шести месяцев всем категориям работников (ч. 2 ст. 122 ТК РФ). В данных ситуациях отпуск предоставляется на основании заявления работника. Срок подачи заявления на отпуск трудовым законодательством не установлен. Работодатель вправе установить разумный срок для подачи такими работниками заявления на ежегодный оплачиваемый отпуск. Это позволит работодателю своевременно оплатить указанные отпуска и не допустить нарушений прав работников (Письма от 27.02.2020 N 14-2/ООГ-1439, от 31.10.2019 N 14-2/ООГ-8456). Предлагается внести изменения в ст. 123 ТК РФ — установить, что в случае, если работодателем предусмотрена обязанность подачи работником заявления на ежегодный оплачиваемый отпуск, срок подачи такого заявления не может быть менее 5 и более 14 календарных дней (Проект федерального закона № 857355-8).

Оформляем отпуск: уведомление, приказ, заявление и др.

При приближении отпуска, несмотря на то, что пришло время отпуска по графику отпусков, о времени начала отпуска работодатель обязан каждого работника известить под роспись не позднее, чем за две недели до его начала (ст.123 ТК РФ). Это важная часть порядка предоставления отпусков. Уведомлять работников работодатель обязан даже если работники были ознакомлены с графиком отпусков (Письмо от 24.12.2020 N ПГ/59245-6-1). При этом, формы и способы уведомления работодатель определяет самостоятельно (письмо Роструда от 30 июля 2014 г. N 1693-6-1). Это могут быть отдельные извещения работникам, ознакомительные листы и ведомости и т.п.

Затем оформляется приказ о предоставлении трудового отпуска. Форму приказа можно использовать утвержденную Постановлением Госкомстата РФ от 05.01.2004 N 1. Так же можно использовать произвольную форму приказа на отпуск. С приказом на отпуск работник знакомиться под роспись.

Писать заявление на отпуск по графику не нужно. Заявление потребуется только в случае, если отпуска в графике не было. Например, при предоставлении трудового отпуска работнику, принятому в текущем году. Либо если отпуск используется с согласия работодателя не по графику.

В табеле учета рабочего времени дни отпуска отражаются кодом «ОТ» или «09».

Рассчитываем средний заработок

Согласно статьи 114 ТК РФ за работником сохраняется средний дневной заработок при любом режиме работы и при любой системе оплаты труда. Средний заработок сохраняется на все календарные дни отпуска.

В число календарных дней отпуска не включаются праздничные дни, установленные ст.112 ТК РФ. Праздничные дни просто увеличивают время отдыха (ст.120 ТК РФ).

Средний заработок для отпускных определяется по правилам ст.139 ТК РФ, а особенности определения среднего заработка прописаны в Положении, утвержденном Постановлением Правительства РФ от 24.04.2025 N 540 (далее — Положение № 540)).

Формула расчета среднего дневного заработка:

Справочно:

- расчетный период — 12 месяцев перед месяцем, в котором работнику предоставлен отпуск, расчетный период может быть менее 12 месяцев, если отпуск предоставляется менее, чем через 12 месяцев у нового работодателя;

- 29,3 — среднемесячное количество календарных дней.

Если в расчетном периоде присутствуют месяцы, не полностью отработанные, то среднемесячное количество календарных дней, нужно определить расчетным путем:

Средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах.

В средний заработок при расчете отпускных включаются все виды выплат, которые предусмотрены системой оплаты труда у данного работодателя (п.2 Положения № 540):

- зарплата;

- начисленные доплаты и надбавки за особые условия труда;

- различные доплаты и надбавки (за выслугу лет, вредные условия труда, мастерство, за знание иностранного языка и т.п.);

- все виды премий, предусмотренные Локальными нормативными актами или трудовым договором;

- прочие начисления не зависимо от источника выплаты.

Не участвуют в исчислении среднего заработка выплаты социального характера, не связанные с трудовой деятельностью работника, например: материальная помощь, оплата питания, проезда, обучения и т.д. (п.3 Положения № 540).

Учет премий при начислении отпускных

Зачастую работодатели выплачивают работникам премии за различные показатели: по итогам работы за определенный период (месяц, квартал, год и т.д.), за выполнение заданий, объем работ, единовременные премии за личные показатели или к праздничным и юбилейным датам.

Премии будут участвовать при определении среднего заработка при условии, что они предусмотрены системой оплаты труда, то есть каким-либо локальным нормативным актом: положением об оплате труда, положением о премировании, коллективным договором либо иным локальным актом.

При определении среднего заработка премии участвуют в расчете с учетом особенностей, установленных п.15 Положения, утвержденного Постановлением Правительства РФ от 24.04.2025 N 540.

Премии и вознаграждения по итогам месяца участвуют фактически начисленные в расчетном периоде, не зависимо за какой период они начислены.

Но при расчете учитывается не более одной выплаты за одни и те же показатели за каждый месяц расчетного периода.

Премии и вознаграждения за период работы, превышающий один месяц, также участвуют при определении среднего заработка, если были начислены в расчетном периоде. При этом не важно за какой именно период они начислялись.

Например:

Сотрудник уходит в отпуск в июле 2026 года. Расчетный период для определения среднего заработка будет с июля 2025 года по июнь 2026 года. В июле 2025 года сотруднику начислена премия за 2 квартал 2025 года. Так как факт начисления премии июль 2025 года попадет в расчетный период данная премия будет участвовать при определении среднего заработка.

Данные премии будут учитываются в зависимости от продолжительности периода, за который они начислены если период, за который они начислены, не превышает продолжительность расчетного периода, то учитываются премии, фактически начисленные в расчетном периоде за каждый показатель, а если период, за который они начислены, превышает продолжительность расчетного периода, то премии учитываются в размере месячной части за каждый месяц расчетного периода.

Например:

Сотрудник уходит в отпуск в июле 2026 года. Расчетный период для определения среднего заработка будет с июля 2025 года по июнь 2026 года. В январе 2026 года была начислена премия за успешное выполнение проекта, срок выполнения которого приходился на июль 2024 года по декабрь 2025 года. Получается, что премия начислена за период 18 месяцев, а средний заработок определяется из расчетного периода 12 месяцев. В данном случае начисленную премию нужно учесть при определении среднего заработка в месячной части, то есть разделить на 18 и умножить на 12.

Премии и иные вознаграждения по итогам работы за год учитываются в полном объеме независимо от времени начисления вознаграждения, то есть они не обязательно должны быть начислены в 12-ти месяцах расчетного периода. Премии участвуют начисленные по итогам работы за предшествующий календарный год.

Если премия за год начислена после начала отпуска, отпускные нужно пересчитать с учетом годовой премии и доплатить (Письмо Роструда от 03.05.2007 N 1253-6-1).

Некоторые организации премируют работников к юбилейной дате или празднику. Такие выплаты можно учесть при расчете отпускных, если выполнены необходимые условия: подобные премии предусмотрены системой оплаты труда и начислены в расчетном периоде. Соответствующее разъяснение содержится в Письме Минтруда России от 05.07.2021 N 14-3/ООГ-6234, Письме Минтруда России от 03.08.2016 N 14-1/ООГ-7105, Минздравсоцразвития России от 13.10.2011 N 22-2/377012-772.

Выплачиваем отпускные

Согласно ст.136 ТК РФ отпускные выплачиваются не позднее, чем за три календарных дня до начала отпуска. То есть учитываются в этих трех календарных днях, как рабочие, так и нерабочие — праздничные и выходные — дни.

Например:

Если сотрудник уходит в отпуск с понедельника, то выплатить ему деньги вы должны накануне в четверг или раньше (Письмо Минтруда России от 05.09.2018 N 14-1/ООГ-7157).

Для срока выплаты отпускных неважна продолжительность отпуска. Даже если происходит оформление трудового отпуска на один-два дня отпускные все равно нужно выплатить не позднее, чем за три дня до его начала.

Отзываем из отпуска, делаем перерасчет отпускных

Отзыв из ежегодного основного оплачиваемого отпуска допускается только с согласия работника, причем неиспользованная часть отпуска должна быть предоставлена по выбору работника в удобное для него время в течение текущего рабочего года или присоединена к отпуску за следующий рабочий год (ст. 125 ТК РФ и п. 37 Постановления Пленума Верховного Суда РФ от 17.03.2004 N 2).В связи с какими обстоятельствами допускается отзыв из отпуска, законодательно не установлен, работодатель вправе такой перечень определить самостоятельно.

Более того часть 3 ст. 125 ТК РФ устанавливает запрет на отзыв из отпуска работников в возрасте до 18 лет, беременных женщин и работников, занятых на работах с вредными и (или) опасными условиями труда даже при наличии их согласия.

В случае, если работник не подпадает под льготную категорию и согласен на отзыв из отпуска, то необходимо сделать перерасчет. Нужно удержать с работника отпускные или нет будет зависеть от периода, когда он будет использовать оставшуюся часть отпуска.

Если отзыв из отпуска на короткий срок и работник сразу после отзыва будет использовать оставшуюся часть отпуска, то не нужно удерживать отпускные в случае, если использование отпуска приходится на тот же месяц в котором начался отпуск.

Например:

Работник находится в отпуске с 2 по 15 июля 2026 года. С письменного согласия работника его отозвали из отпуска на неделю раньше, то есть с 9 июля. Работник решил до использовать отпуск с 16 июля. В данном примере за период с 9 по 13 июля работнику будет начислена заработная плата, а с 16 по 22 июля сохранен средний заработок. Размер среднего заработка не изменится, так как расчетный период для определения среднего заработка не поменялся.

Приведенный выше пример очень часто встречается если в период отпуска работник заболевает, а после выздоровления использует отпуск, приходящийся на время временной нетрудоспособности.

Если при отзыве из отпуска оставшаяся часть отпуска будет использоваться в другом месяце, то необходимо сделать перерасчет, так как средний заработок будет определяться из другого расчетного периода.

Отражаем отпускные в бухучете

Согласно ПБУ 8/2010 все организации, кроме тех, кому можно вести упрощенный учет, обязаны создавать в бухучете резерв на оплату отпусков. Резерв отражает обязательства перед работниками по оплате отпусков на отчетную дату (п. 15 ПБУ 8/2010). Его нужно создавать минимум раз в год на 31 декабря.

ПБУ 8/2010 не определяет порядок расчета оценочного обязательства по отпускам, поэтому каждая организация должна его закрепить Учетной политикой по бухгалтерскому учету.

Одним из способов, который используют организации (самый простой способ) это зарезервировать на следующий год сумму, которая потрачена на отпускные и страховые взносы с них в текущем году. Но в таком случае обязательство на 31 декабря будет сильно отличаться от реальной суммы. Занижена, если планируется повышение заработной платы или расширение штата. Завышена, если не должны работникам так много отпускных.

Второй способ позволит отразить в отчетности более достоверные данные. Однако он очень трудоемкий в подсчете. При данном способе нужно посчитать, сколько не отгулянных дней отпуска есть у каждого работников на отчетную дату. Определить средний заработок на отчетную дату и умножить его на количество не отгулянных отпусков. Полученную сумму отпускных умножить на тариф страховых взносов.

Третий способ также не даст достоверную картину по обязательствам о не отгулянных отпусках. При данном способе нужно фонд оплаты труда за 12 месяцев перед отчетной датой нужно разделить на 12 месяцев и 29,3 и разделить на количество работников. Полученный средний дневной заработок умножить на количество дней неиспользованного отпуска по всем работникам и далее умножить на тариф страховых взносов. Данный способ не даст достоверной суммы, если в организации по должностям очень отличается размер оплаты труда.

Полученный резерв отнесите на счета затрат — это и будут оценочные обязательства по отпускам.

- Д 20 (26,44) — К 96 — начислен резерв на оплату отпусков

В периоде, когда отпуска будут использоваться, их нужно относить не на прямую на счета затрат, а уменьшать сформированный резерв. - Д 96 — К 70 — Начислены отпускные за счет резерва

- Д 96 — К 69 — Начислены взносы на сумму отпускных за счет резерва

Так как резерв определяется приблизительно, на весь год его может не хватить. Тогда относите отпускные и страховые взносы напрямую на счета затрат.

Налоговый учет отпускных

К расходам на оплату труда в целях гл. 25 НК РФ относятся, в частности, расходы на оплату труда, сохраняемую работникам на время отпуска, предусмотренного законодательством РФ (п. 7 ч. 2 ст. 255 НК РФ).

Что касается периода отражения отпускных в расходах по налогу на прибыль, то необходимо руководствоваться п. 1 ст. 272 НК РФ, согласно которому расходы, принимаемые для целей налогообложения, признаются в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и учитываются на основании положений ст. ст. 318 — 320 НК РФ. Аналогичной позиции придерживается Минфин России в Письме от 25.10.2016 N 03-03-06/2/62147.

С другой стороны, п. 4 ст. 272, п. 7 ч. 2 ст. 255 НК РФ позволяют сумму отпускных учесть в целях налога на прибыль на дату начисления.

***

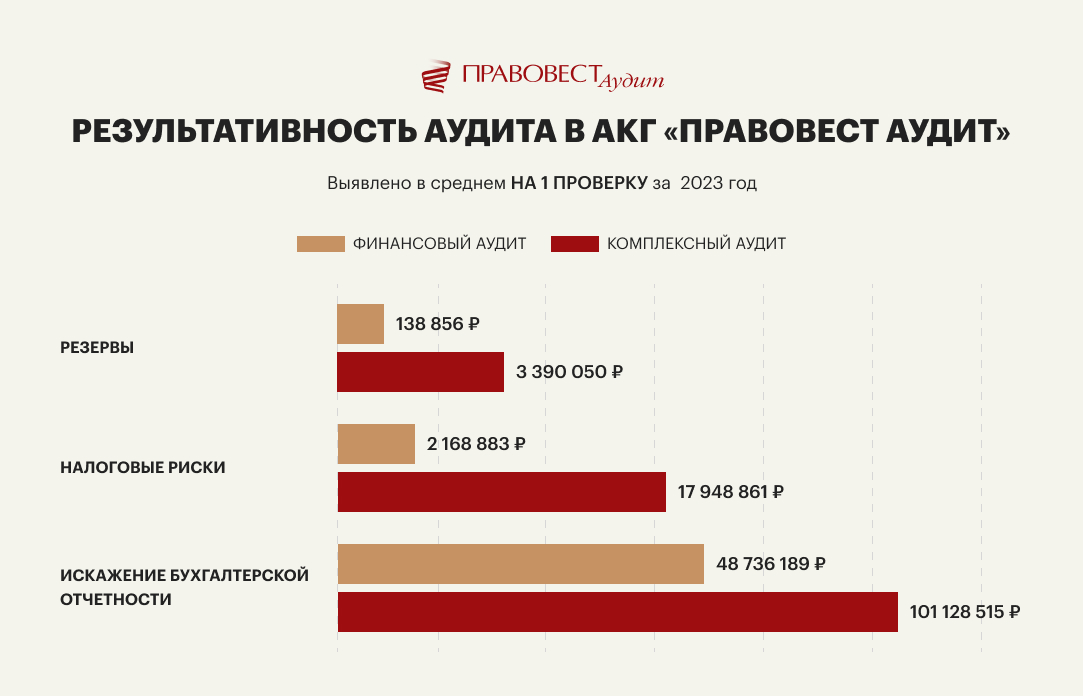

Для своевременного выявления ошибок в налогах и контроля рекомендуем проводить (с углубленной проверкой налогового учета в несколько этапов). Кстати, результативность такого аудита гораздо выше, чем эффект от «обычного» финансового аудита, что подтверждается статистикой.

При этом, аудит не только спасает компанию от налоговых доначислений, но и снижает персональные риски руководителя/бухгалтера («субсидиарка», «уголовка»).