Судите сами: за два года после введения в оборот новой формы налоговой декларации по НДС не осталось, наверное, ни одного плательщика НДС, который бы не получил обращение налогового органа, основанное на сведениях, полученных с помощью АСК «НДС». Теперь в рамках камеральных налоговых проверок, налоговые органы максимально оперативно реагируют на любые расхождения в исчислении НДС и способны без специальных запросов проводить первичный анализ налогоплательщиков на наличие налоговых рисков.

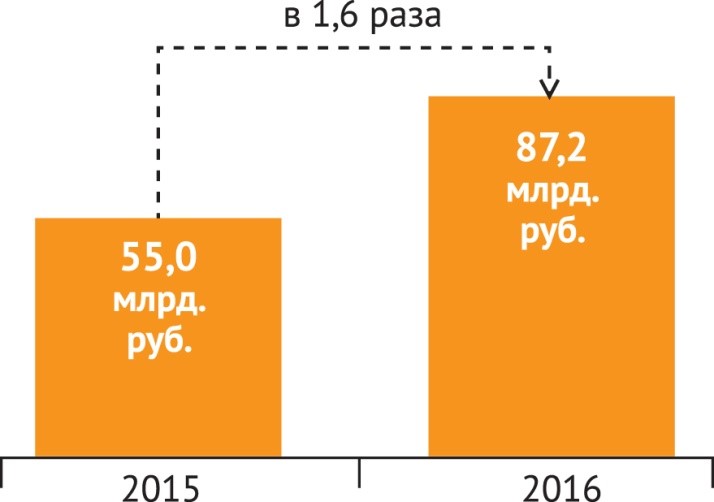

Следствиями охвата контрольными мероприятиями, проводимыми в текущем режиме, большего числа налогоплательщиков стали увеличение суммы доначислений по результатам камеральных налоговых проверок в 1,6 раза:

| Камеральные налоговые проверки: рост в 1,6 раза, в млрд. руб. |

|

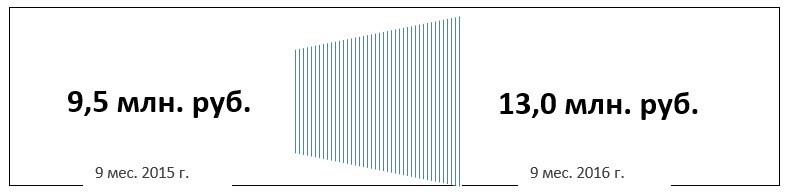

При этом, хотя и сократилось количество выездных налоговых проверок (на 13,4%), их эффективность выросла на 37% в сумме доначислений на одну проверку: с 9,5 млн. руб. в 2015 году до 13 млн. руб. в 2016 году.

Кроме того, улучшение межведомственного информационного взаимодействия и заключение соглашений о межгосударственном обмене данными привели к тому, что теперь налоговики работают не в одиночку, а действуют рука об руку с правоохранительными органами, таможней, банками и иностранными компетентными органами. В результате финансово-хозяйственная деятельность каждого налогоплательщика становится объектом тотального налогового контроля.

Между тем не всегда результатом такого контроля становится доначисление налогов лицу, допустившему их неуплату. К сожалению, практикуемый налоговыми органами подход к проверке правильности налогообложения конкретного лица через исследование всей последовательности сделок приводит к тому, что налоговые претензии, вытекающие из злоупотреблений в сфере налогообложения со стороны контрагента или даже третьих лиц, предъявляются добросовестному налогоплательщику.

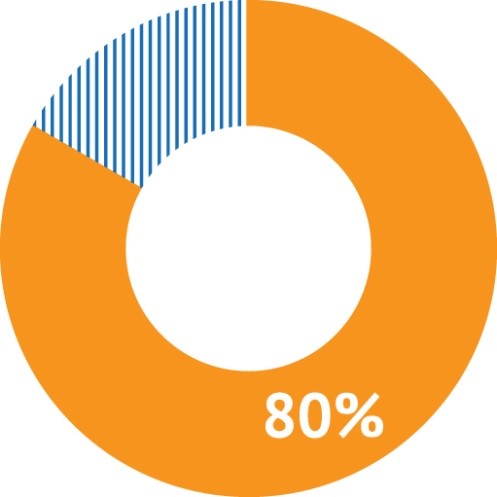

При этом такие обычные средства, призванные доказывать должную осмотрительность при выборе контрагента, как получение его учредительных документов и налоговой отчетности, не гарантируют успешную защиту. О негативном для налогоплательщиков тренде говорит удельный вес сумм требований по налоговым спорам, удовлетворенных судами (за девять месяцев 2016 года) в пользу бюджета:

| 80% судебных требований в пользу государства за 9 мес. 2016 г. |

|

Несмотря на то, что в двух последних рассмотренных налоговых спорах (дела №№ А40-71125/2015 и А40-120736/2015) Верховный Суд Российской Федерации напомнил, что НК РФ не предусматривает возможности возложения на налогоплательщика ответственности за нарушения налогового законодательства со стороны контрагентов или третьих лиц, из судебных постановлений следует, что доначисления в обоих случаях были признаны незаконными только ввиду доказанности налогоплательщиками реальности спорных операций и проявления должной осмотрительности и осторожности при выборе контрагентов.

Стоит отметить, что Федеральная налоговая служба проводит в последние годы работу по «зачистке» единого государственного реестра юридических лиц от фактически недействующих организаций, а также фирм с недостоверной информацией об их руководителях, учредителях, адресах и пр. Но, имея в виду, что даже действительный характер таких сведений не исключает вероятность «манипулирования» контрагентом своим налогообложением, быть абсолютно уверенным в отсутствии для налогоплательщика связанных с этим рисков практически невозможно. Поэтому вопрос о способах проверки контрагентов, которые могли бы считаться достаточными в смысле должной осмотрительности и осторожности, остается актуальным.

В Приказе от 30.05.2007 №ММ-3-06/333@ «Об утверждении концепции системы планирования выездных налоговых проверок» Федеральная налоговая служба перечислила следующие признаки, свидетельствующие о высокой степени риска квалификации подобного контрагента налоговыми органами как проблемного (или «однодневки»), а сделки, совершенные с таким контрагентом, сомнительными:

- отсутствие личных контактов руководства (уполномоченных должностных лиц) сторон сделки при обсуждении условий, а также при подписании договоров;

- отсутствие документального подтверждения полномочий руководителя компании-контрагента, копий документа, удостоверяющего его личность;

- отсутствие документального подтверждения полномочий представителя контрагента, копий документа, удостоверяющего его личность;

- отсутствие информации о фактическом местонахождении контрагента, а также о местонахождении складских и/или производственных и/или торговых площадей;

- отсутствие информации о способе получения сведений о контрагенте (нет рекламы в СМИ, нет рекомендаций партнеров или других лиц, нет сайта контрагента и т.п.)

- отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ.

С учетом этих указаний большинство налогоплательщиков ввели для себя в систему получение от потенциальных партнеров документов, удостоверяющих их правовой статус (свидетельства о регистрации, уставы, выписки из ЕГРЮЛ, решения и приказы о назначении руководителя). Но невозможность непосредственных контактов с контрагентом из-за территориальной удаленности, большого количества заключаемых сделок и по другим объективным причинам предполагает от налогоплательщика принятие дополнительных мер к проверке такого лица.

В настоящее время открытые сведения об организации и лице, выполняющем обязанности его единоличного исполнительного органа, можно получить с помощью сервиса Федеральной налоговой службы «Риски бизнеса: проверь себя и контрагента» (https://egrul.nalog.ru/), состоящего из нескольких разделов:

- сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских) хозяйств;

- сведения о юридических лицах и индивидуальных предпринимателях, в отношении которых представлены документы для государственной регистрации, в том числе для государственной регистрации изменений, вносимых в учредительные документы юридического лица, и внесения изменений в сведения о юридическом лице, содержащиеся в ЕГРЮЛ;

- сообщения юридических лиц, опубликованные в журнале «Вестник государственной регистрации» о принятии решений о ликвидации, о реорганизации, об уменьшении уставного капитала, о приобретении обществом с ограниченной ответственностью 20% уставного капитала другого общества, а также иные сообщения юридических лиц, которые они обязаны публиковать в соответствии с законодательством Российской Федерации;

- сведения, опубликованные в журнале «Вестник государственной регистрации» о принятых регистрирующими органами решениях о предстоящем исключении недействующих юр.лиц из ЕГРЮЛ;

- поиск сведений в реестре дисквалифицированных лиц;

- юридические лица, в состав исполнительных органов которых входят дисквалифицированные лица;

- адреса, указанные при государственной регистрации в качестве места нахождения несколькими юридическими лицами;

- сведения о лицах, в отношении которых факт невозможности участия (осуществления руководства) в организации установлен (подтвержден) в судебном порядке;

- сведения о юридических лицах, связь с которыми по указанному ими адресу (месту нахождения), внесенному в ЕГРЮЛ, отсутствует;

- сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчетность более года;

- сведения о физических лицах, являющихся руководителями или учредителями (участниками) нескольких юридических лиц.

Кроме того, благодаря сервису «Система информирования банков о состоянии обработки электронных документов» (https://service.nalog.ru/bi.do) налогоплательщик может удостовериться в отсутствии в отношении контрагента действующих решений о приостановлении операций по банковским счетам.

Источниками дополнительной информации, возможной к учету при выборе контрагента, также могут служить Единый федеральный реестр сведений о фактах деятельности юридических лиц (http://www.fedresurs.ru/), Банк данных исполнительных производств Федеральной службы судебных приставов (http://fssprus.ru/iss/ip), Картотека арбитражных дел (http://kad.arbitr.ru/), Реестр недобросовестных поставщиков (http://zakupki.gov.ru/epz/dishonestsupplier/quicksearch/search.html).

В случае осуществления контрагентом лицензируемой деятельности, либо деятельности, предполагающей его членство в саморегулируемой организации, проверка актуальности таких сведений также должна быть проведена с помощью интернет-сервисов, администрируемых соответствующими лицензирующими органами и СРО.

Проверку с помощью перечисленных баз данных рекомендуется осуществлять не только до заключения договора, но и в процессе его исполнения, что в случае появления сведений, «порочащих» контрагента, позволит налогоплательщику оперативно отреагировать на изменившуюся обстановку.

Однако получение на основании открытых сведений представления о контрагенте как о реальном хозяйствующем субъекте все-таки не дает уверенности в том, что при исчислении налогов он не допускает злоупотреблений, которые, как показывает правоприменительная практика, могут откликнуться доначислениями в отношении его деловых партнеров. Обусловлено это тем, что раскрытие информации, касающейся бухгалтерского и налогового учета, в отношениях между сторонами хозяйственного договора считается недопустимым вмешательством в частные дела.

Но, тем не менее опосредованным способом убедиться в добросовестном поведении контрагента как налогоплательщика может считаться факт его аудиторской проверки, направленной не только на необходимую корректировку налогового и бухгалтерского учета контрагента, но и дополнительно характеризующую его как реального и ответственного хозяйствующего субъекта.

|

Вариант решения — аудит контрагентов! |

Мы, как практикующие налоговые юристы, всегда окажем профессиональную поддержку и законную защиту в спорах, чтобы вы и ваша компания имели возможность получить наилучший результат.