Содержание

- 1. Неверное определение срока обращения активов и обязательств

- 2. Некорректный расчёт резерва по сомнительным долгам

- 3. Отсутствие инвентаризации активов и обязательств

- 4. Отсутствует контроль заполнения строк бухгалтерской отчетности

- 5. Не проведена проверка материальных ценностей на предмет обесценения, не создан резерв под обесценение запасов

- 6. Отражение дебиторской и кредиторской задолженности развернуто при отсутствии оснований

- 7. Неприменение ФСБУ 25/2018 «Бухгалтерский учет аренды»

- 8. Некорректное отражение недвижимости в отчётности

- 9. Учет в составе НМА объектов с нулевой остаточной стоимостью

- 10. Не сформировано и не отражено оценочное обязательство по предстоящей оплате отпусков

Обратите внимание, уже принят новый ФСБУ 4/2023 «Бухгалтерская отчетность организации», который будет введён с 1 января 2025 года. Поэтому для корректного формирования сравнительных показателей в будущем, его УЖЕ надо учесть при подготовке отчётности за 2024 год.Подробнее об особенностях формирования годовой отчётности за 2023

Перед перечислением ошибок напомним, что бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету. Итак, вернемся к ошибкам, которые наиболее часто встречаются в нашей аудиторской практике.

1. Неверное определение срока обращения активов и обязательств

Ошибка: в бухгалтерском балансе активы и обязательства отражены без учета их срока обращения. Наибольшее замешательство у бухгалтеров обычно вызывает отражение финансовых вложений.

В бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные (п. 19 ПБУ 4/99).

Активы и обязательства в балансе представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные.

Под краткосрочными финансовыми вложениями понимаются вложения на срок до одного года включительно. Активами, в которые инвестируются денежные средства организации, могут быть ценные бумаги других предприятий и организаций, финансы на срочных депозитных счетах кредитных организаций, выданные процентные займы и др. Такие активы характеризуются как наиболее легко реализуемые.

Очень часто ошибки возникают при разнесении показателей между долгосрочными и краткосрочными активами/обязательствами. Это не только искажает строки отчётности (баланс), но и влияет на финансовые показатели компании. Например, на коэффициент ликвидности.

ПРИМЕР 1. Организация выдала процентный заем. В соответствии с условиями договора срок займа 5 лет. На момент формирования отчетности до окончания срока погашения займа осталось менее 12 месяцев на отчетную дату. Организация при составлении отчетности (баланса) не анализировала сроки возврата займа, что привело к некорректному отражению данного актива в составе долгосрочных, тогда как его необходимо было отразить в составе краткосрочных.

Таким образом, были искажены строки Бухгалтерского баланса 1170 «Финансовые вложения» (раздел I баланса) и 1240 «Финансовые вложения» (раздел II баланса).

Аналогичные ошибки возникают и при классификации обязательств по полученным займам (кредитам) и/или прочими обязательствами перед контрагентами. Соответственно искажаются строки Бухгалтерского баланса 1410 «Заемные средства» (раздел IV баланса) и 1510 «Заемные средства» (раздел V баланса).

2. Некорректный расчёт резерва по сомнительным долгам

Ошибка: организацией не анализируется дебиторская задолженность на предмет создания резерва по сомнительным долгам. Это влечёт завышение строки 1230 «Дебиторская задолженность» в Бухгалтерском балансе. Часто клиентами не отслеживается срок перехода дебиторской задолженности в разряд сомнительной дебиторской задолженности, или некорректно обосновывается отнесение действующей задолженности в разряд сомнительной.

Напомним, что согласно п. 70 Положения по бухучету N 34н сомнительной признается дебиторская задолженность, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

В составе как дебиторской, так и кредиторской задолженности, часто устанавливаются контрагенты, расчеты с которыми не производятся долгое время.

ПРИМЕР 2: По состоянию на 30.06.24 в учете организации отражена дебиторская задолженность по контрагенту N, возникшая в 2023 году, срок погашения которой наступил также в 2023 году. При этом отсутствуют акты сверок, деловая переписка, гарантийные письма и/или иные обоснования, позволяющие полагать о погашении данной задолженности в ближайшее время. По данным открытых источников в отношении юридического лица N в деле о несостоятельности (банкротстве) введено наблюдение с декабря 2023. Т.е. вероятность погашения долга минимальна. При этом резерв по сомнительной задолженности не создан.

По мнению аудитора, в данном примере, у организации нет оснований не признавать сомнительной задолженность указанного дебитора, и как следствие, возникает обязанность формирования резерва по сомнительным долгам.

Такое нарушение влечет искажение следующих строк бухгалтерской отчетности:

- завышение строки 1230 «Дебиторская задолженность» и занижение на аналогичную сумму строки 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса;

- занижение строки 2340 «Прочие расходы» и как следствие завышение строк 2300 «Прибыль (убыток) до налогообложения» и 2400 «Чистая прибыль» отчета о финансовых результатах.

Напоминаем, что ответственность за организацию бухгалтерского учёта лежит на руководителе организации. Но при этом ведение учёта остаётся на главном бухгалтере.

3. Отсутствие инвентаризации активов и обязательств

Ошибка: организацией не проведена инвентаризация активов и обязательств. Следует отметить, что на основании проведенной инвентаризации (по фактическому наличию активов и обязательств) составляется годовой бухгалтерский баланс. Статьи бухгалтерской отчетности, составляемой за отчетный год, должны подтверждаться результатами инвентаризации активов и обязательств (п.38 ПБУ 4/99 «Бухгалтерская отчетность организации»).

Отсутствие надлежащим образом оформленных результатов инвентаризации перед составлением годовой бухгалтерской отчетности влечет за собой модификацию аудиторского заключения (отрицательное мнение), поскольку не дает возможности аудитору убедиться, что руководством организации предприняты все меры для формирования отчетности на основании достоверных данных.

Помимо этого, непроведение инвентаризации, а также неоформление ее результатов надлежащим образом, могут свидетельствовать о рисках хищений и/или утери активов по прочим причинам, а также потерь от несвоевременного выявления сомнительных долгов или просроченной кредиторской задолженности, что может повлечь финансовые потери или банкротство организации.

ПРИМЕР 3: В ходе проведения аудита было установлено, что инвентаризация дебиторской и кредиторской задолженности не оформлена надлежащим образом, отсутствуют акты сверок с некоторыми контрагентами.

Сверку с контрагентами необходимо проводить перед составлением годовой/ промежуточной, бухгалтерской отчетности. Эти суммы включаются в инвентаризационную опись «ИНВ-17», как «подтвержденные» или «не подтвержденные» контрагентами, и служат основанием для формирования показателей бухгалтерского баланса. Безусловно, этот бланк используется, если организация приняла решение использовать унифицированные формы, утвержденные Госкомстатом.

Составление акта по форме ИНВ-17 начинается с оформления справки к акту. В нем отражаются данные об имеющейся задолженности организации перед контрагентами и о задолженности контрагентов перед организацией, то есть данные о расчетах:

- с банками и другими кредитными организациями;

- с бюджетом по налогам и взносам;

- с покупателями;

- с поставщиками;

- с подотчетными лицами;

- с работниками;

- с другими кредиторами и дебиторами.

ПРОСТО АУДИТ!

На основании справки к акту уже составляется сам акт по форме ИНВ-17. Акт составляется в 2-х экземплярах, подписывается ответственными лицами инвентаризационной комиссии. Один экземпляр акта передается в бухгалтерию, другой остается в комиссии.

В справке отражаются данные о каждой задолженности в разрезе контрагентов, в частности, указываются:

- наименование дебитора/кредитора;

- за что задолженность и дата ее начала;

- сумма задолженности с указанием, является она дебиторской или кредиторской;

- реквизиты документов, подтверждающих задолженность (наименование, дата, номер).

Справку к акту подписывает бухгалтер, тем самым подтверждая правильность заполнения справки.

Даже если организация уже применяет ФСБУ 28/2023 «Инвентаризация», то и в этом случае следует оформить документы о характере задолженности и обязательств перед контрагентами.

Отсутствие документов, подтверждающих проведение инвентаризации дебиторской и кредиторской задолженности, может привести к модификации аудиторского заключении (с оговоркой/отрицательное) в случае существенности сумм в части невозможности для аудитора подтвердить достоверность строк 1230 «Дебиторская задолженность» и 1520 «Кредиторская задолженность» бухгалтерского баланса.

4. Отсутствует контроль заполнения строк бухгалтерской отчетности

Ошибка: выявлено массовое искажение строк Отчета о движении денежных средств. В частности, в нем выявляются следующие ошибки:

- заполнение без исключения сумм НДС;

- заполнение без разделения потоков по разделам (например, приобретение ОС должно отражаться в инвестиционной деятельности, получение и/или погашение займов — в финансовой);

- не соответствие остатка на конец каждого отчётного периода данным бухгалтерского баланса;

- развернутое отражение суммы возврата покупателю в прочих платежах при отражении поступлений в строке поступления от покупателей/заказчиков.

Напоминаем, что формирование строк Отчета о движении денежных средств (ОДДС) производится на основании ПБУ 23/2011 «Отчёт о движении денежных средств».

ПРИМЕР 4: В организации большинство платежей отражались в ОДДС по строкам прочих платежей, без разнесения на соответствующие строки. Многие платежи «забывали» отражать. Также в Отчёте о движении денежных средств отражались внутренние движения по расчётным счетам, что не предусмотрено законодательством. Дополнительно выявлено некорректное отражение в Отчете о движении денежных средств перечисленных в бюджет сумм страховых взносов по заработной плате работников организации. Данные суммы отражены по строке 4129 «Прочие платежи» ОДДС.

Минфин России (Письма от 22.01.2016 N 07-04-09/2355 и от 29.01.2014 N 07-04-18/01) рекомендует отражать данные платежи в разделе «Денежные потоки от текущих операций» по группе статей «в связи с оплатой труда работников» (по строке 4122 ОДДС).

Бывает, что глаз бухгалтерии «замыливается» и внешние аудиторы выступают в роли «свежего взгляда» со стороны. Внутри Организаций иногда просто не проводится контроль заполнения строк отчётности перед её сдачей (по принципу «программа сама так считает»).

5. Не проведена проверка материальных ценностей на предмет обесценения, не создан резерв под обесценение запасов

Ошибка: организацией (основной вид деятельности — торговля), на отчетную дату перед составлением годовой бухгалтерской отчетности не проведена оценка материальных ценностей на предмет обесценения, резерв под обесценение товаров не создан. При этом по данным учета в остатках числятся позиции, движения по которым отсутствует более 9 месяцев при оборачиваемости в целом по организации не более 3 месяцев.

В соответствии п. 28 ФСБУ 5/2019 «Запасы» для целей бухгалтерского учета запасы коммерческой организации, а также используемые в приносящей доход деятельности запасы некоммерческой организации оцениваются на отчетную дату по наименьшей из следующих величин (если иное не установлено пунктами 32 — 35 ФСБУ 5/2019):

- фактическая себестоимость запасов;

- чистая стоимость продажи запасов, определяемая в соответствии с пунктом 29 ФСБУ 5/2019.

Превышение фактической себестоимости запасов над их чистой стоимостью продажи считается обесценением запасов. Признаками обесценения запасов могут быть, в частности:

- моральное устаревание запасов,

- потеря ими своих первоначальных качеств,

- снижение их рыночной стоимости,

- сужение рынков сбыта запасов.

В случае обесценения запасов организация создает резерв под обесценение в размере превышения фактической себестоимости запасов над их чистой стоимостью продажи. При этом балансовой стоимостью запасов считается их фактическая себестоимость за вычетом данного резерва. В случае, если чистая стоимость продажи запасов, по которым признано обесценение, продолжает снижаться, балансовая стоимость таких запасов уменьшается до их чистой стоимости продажи путем увеличения резерва под обесценение. В случае, если чистая стоимость продажи запасов, по которым признано обесценение, повышается, балансовая стоимость таких запасов увеличивается до их чистой стоимости продажи путем восстановления ранее созданного резерва (но не выше их фактической себестоимости) (п. 30 ФСБУ 5/2019).

Величина обесценения запасов признается расходом периода, в котором создан (увеличен) резерв под их обесценение (п. 31 ФСБУ 5/2019).

Неформирование резерва под обесценение запасов может привести к завышению строк 2120 «Себестоимость продаж» (2350 «Прочие расходы») и соответственно занижению строк 2300 «Прибыль (убыток) до налогообложения», 2400 «Чистая прибыль» отчета о финансовых результатах, а также завышение строк 1210 «Запасы» и 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса с завышением валюты баланса в части активов и пассивов на соответствующие суммы. При существенности суммы искажения данное нарушение (ошибка) может повлечь модификацию аудиторского заключения (оговорка или отрицательное).

6. Отражение дебиторской и кредиторской задолженности развернуто при отсутствии оснований

Ошибка: организацией допускались нарушения в виде не проведения зачета полученного аванса в счет исполнения обязательств покупателя по оплате отгруженных товаров.

ПРИМЕР 5: В результате аудита выявлено, что в учете организации в рамках одного договора отражены дебиторская задолженность в сумме оплаченного аванса за предстоящую поставку товаров и, одновременно, кредиторская задолженность за поставленные товары. Зачет аванса в счет погашения долга за товары не произведен. При этом договор не содержит каких-либо специальных условий по зачету аванса в счет поставки и в назначении платежа при перечислении аванса не была указана конкретная спецификация. Т.е. учет авансов следовало вести по договору в целом. Поэтому не зачтя аванс в счет оплаты поставленных товаров компания совершила ошибку.

В соответствии с п.3 ст.319.1 ГК РФ, если иное не предусмотрено законом или соглашением сторон, в случаях, когда должник не указал, в счет какого из однородных обязательств осуществлено исполнение, преимущество имеет то обязательство, срок исполнения которого наступил или наступит раньше, либо, когда обязательство не имеет срока исполнения, то обязательство, которое возникло раньше.

Поэтому полученный по договору аванс считается исполнением обязательств по оплате реализованных товаров, т.е. засчитывается в счет исполнения обязательств по оплате товаров в хронологическом порядке их реализации.

В результате данного нарушения произошла ошибка — искусственное завышение строк 1230 «Дебиторская задолженность» и 1520 «Кредиторская задолженность» Бухгалтерского баланса, что повлекло также искажение валюты баланса актива и пассива на аналогичные суммы.

Отдельно хочется обратить внимание на ситуацию расчетов с бюджетом в связи с введением ЕНС. В случае, если не осуществляется контроль за зачетом произведенных платежей ЕНП (дебиторская задолженность), отражаемых на ЕНС, и кредиторской задолженности по начисленным налогам, при формировании бухгалтерского баланса, организации допускают ошибку, показывая развернуто дебиторскую и кредиторскую задолженность, что приводит к искажению соответствующих статей баланса.

для выездной

проверки

7. Неприменение ФСБУ 25/2018 «Бухгалтерский учет аренды»

Ошибка: организация не применяла ФСБУ 25/2018 в части договоров аренды, помещения по которым сдаются в субаренду. Срок договора более 12 месяцев.

ФСБУ 25/2018 применяется сторонами договоров аренды (субаренды), а также иных договоров, положения которых по отдельности или во взаимосвязи предусматривают предоставление арендодателем, лизингодателем, правообладателем, иным лицом за плату арендатору, лизингополучателю, пользователю, иному лицу имущества во временное пользование (п. 2 ФСБУ 25/2018).

Факт неприменения положений ФСБУ влечет модификацию аудиторского заключения (с оговоркой или отрицательное) либо по качественному признаку (если достоверно определить сумму искажения не предоставляется возможным), либо по сумме существенного искажения (если аудитор произведет пересчет и выявит существенное влияние на строки отчетности).

8. Некорректное отражение недвижимости в отчётности

Ошибка: основной вид деятельности у организации по ОКВЭД — 68.20.2 — «Аренда и управление собственным или арендованным нежилым недвижимым имуществом». В бухгалтерском балансе Организация отразила данные активы в строке 1150 «Основные средства», тогда как для них может быть использована строка 1170 «Доходные вложения в материальные ценности» или может быть введена дополнительная строка «Инвестиционная недвижимость». В пояснениях к бухгалтерскому балансу и отчету о финансовых результатах не раскрыта информация, позволяющая внешним пользователям, однозначно определить, что активы, отраженные в составе основных средств, относятся к инвестиционной недвижимости.

Обращаем внимание на пп. «а» п. 45 ФСБУ 6/2020 «Основные средства» согласно которому в бухгалтерской (финансовой) отчетности раскрывается с учетом существенности информация о балансовой стоимости отличных от инвестиционной недвижимости основных средств и инвестиционной недвижимости на начало и конец отчетного периода.

С 2022 года понятие «доходные вложения в материальные ценности» применительно к недвижимости не используется — в связи с введением понятия «инвестиционная недвижимость». Она учитывается в порядке, установленном ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения».

Таким образом, данное нарушение, привело к искажению строк бухгалтерского баланса без искажения валюты баланса — аудиторское заключение может быть модифицировано (с оговоркой) в связи с завышением строки 1150 «Основные средства» и не отражением информации (занижение) об инвестиционной недвижимости по отдельной строке бухгалтерского баланса, а также в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах.

9. Учет в составе НМА объектов с нулевой остаточной стоимостью

Ошибка: в учете организации в составе НМА отражены объекты с нулевой остаточной стоимостью, несмотря на продолжающееся их использование.

Некорректность данной позиции чётко описана в разделе «Описание проблемы» Рекомендации Р-155/2023-КпР «Переход на ФСБУ 14/2022 «Нематериальные активы».

Ежегодный пересмотр срока полезного использования НМА и корректировка ежемесячно начисляемой в будущих периодах амортизации (как изменение оценочных значений) были обязанностью организации в период применения ПБУ 14/2007 «Учет нематериальных активов» (п. 27 ПБУ 14/2007).

Если организация не выполняла требования ПБУ 14/2007 и игнорировала факты, свидетельствующие о необходимости увеличения срока полезного использования НМА, то имеют место бухгалтерские ошибки, которые подлежат обязательному исправлению в порядке, установленном ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (п. п. 2, 4 ПБУ 22/2010).

Вариант 1: в общем случае, для корректного перехода на новый ФСБУ 14/2022 «Нематериальные активы» рекомендуем предварительно выявить и исправить ошибки в бухгалтерском учете, пересчитав по правилам «старого» ПБУ 14/2007 «Учет нематериальных активов» начисленную амортизацию и остаточную стоимость НМА на дату перехода.

Вариант 2: в то же время Фонд «НРБУ «БМЦ» предлагает пересчитать начисленную амортизацию и скорректировать остаточную стоимость НМА в рамках альтернативного способа перехода на новый Стандарт (без пересчета сравнительных показателей отчетности). При таком подходе амортизацию за периоды до перехода на ФСБУ 14/2022 следует определить, исходя из срока полезного использования, пересмотренного по правилам ФСБУ 14/2022, и отразить корректировку в учете с отнесением на нераспределенную прибыль (п. п. 1, 3, 5, 7 Рекомендации Р-155/2023-КпР «Переход на ФСБУ 14/2022 «Нематериальные активы»).

Пример: в учете организации по состоянию на 31.12.2023 числится полностью самортизированный НМА первоначальной стоимостью 1.080.000 руб. По оценкам организации на дату перехода на ФСБУ 14/2022, он будет использоваться еще 10 лет, ликвидационная стоимость НМА равна 0. К моменту перехода он уже использовался 60 месяцев. В таком случае за периоды, прошедшие до перехода, должна быть начислена амортизация в размере 360.000 руб. ((1.080.000 руб. / (60 мес. + 10 лет x 12 мес.)) x 60 мес.), а не 1.080.000 руб.

Таким образом, надо сделать корректировку: Дт 05 Кт 84 на сумму 720.000 руб. и отразить информацию на начало отчетного периода (конец периода, предшествующего отчетному) по строкам 1110 «Нематериальные активы» и 1370 «Нераспределенная прибыль (непокрытый убыток)» (п.8 Рекомендации Р-155/2023-КпР «Переход на ФСБУ 14/2022 «Нематериальные активы»).

Про корректный переход и правила применения нового ФСБУ 14/2022 читайте в материалах круглого стола Светланы Бобовниковой:

10. Не сформировано и не отражено оценочное обязательство по предстоящей оплате отпусков

Ошибка: в учете организации не отражено оценочное обязательство по предстоящей оплате отпусков. Фактически на любую отчетную дату по каждому из сотрудников (если он не находится в этом месяце в отпуске) всегда есть дни неотгулянного отпуска.

Обязательство по оплате предстоящих отпусков согласно ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» является оценочным обязательством, т.к. выполняются все условия его признания.

ПБУ 8/2010 не предусматривает специального порядка для расчета величины такого обязательства, поэтому порядок разрабатывается организацией самостоятельно с учетом положений ПБУ 8/2010 и закрепляется в учетной политике организации. Кроме этого, организация может воспользоваться Методическими рекомендациями МР-1-КпТ «Оценочные обязательства по расчетам с работниками», принятыми Комитетом БМЦ по толкованиям 09.09.2011.

Таким образом, оценочные обязательства по предстоящей оплате отпусков, отраженные в бухгалтерском учете на счете учета резервов предстоящих расходов (п. 8 ПБУ 8/2010), следует отразить по строке «Оценочные обязательства» бухгалтерского баланса (кредитовое сальдо по счету 96 «Резервы предстоящих расходов»).

Данное нарушение может повлечь завышение строки 1370 «Нераспределенная прибыль (непокрытый убыток)» и занижение строки 1540 «Оценочные обязательства» бухгалтерского баланса.

В случае существенности суммы искажения (или если определить достоверно сумму искажения невозможно — по качественному признаку) аудиторское заключение может быть модифицировано (с оговоркой).

Подробнее про ликвидационную стоимость, амортизацию, срок полезного использования и проверку на обесценение см. в видео.

Качественное формирование бухгалтерской отчетности позволяет собственникам владеть достоверной информацией:

- о величине нераспределенной прибыли, что влияет непосредственно на величину дивидендов,

- о возможной стоимости компании в случае принятия решения о продаже компании полностью или о продаже доли для привлечения инвестора.

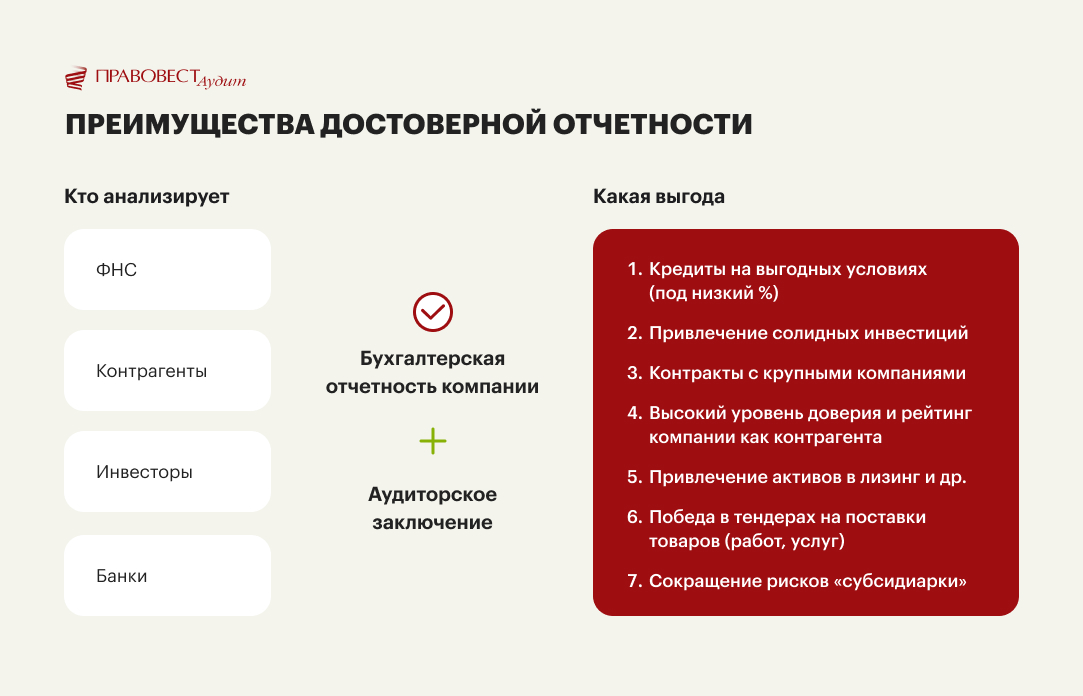

Бухгалтерская отчетность сегодня находится под пристальным вниманием ФНС, контрагентов, а в некоторых случаях еще и банков, а также инвесторов. Достоверная отчетность без ошибок, подкрепленная аудиторским заключением, дает множество преимуществ — высокий уровень доверия к компании, дешевые кредиты и многое другое.

Соответственно, бухгалтерская отчетность с ошибками может привести не только к модифицированному аудиторскому заключению, но и к потере доверия к компании, ее инвестиционной непривлекательности и др. негативным последствиям, в т.ч. к личной субсидиарной, материальной и уголовной ответственности руководителя и собственников компании.

Не будем забывать, что незаконная налоговая «оптимизация» и другие «налоговые ошибки» также приводят к серьёзным потерям. «Средние» чеки выездных налоговых проверок неуклонно растут (по Москве уже 99 млн. за 1 полугодие 2024 (на 14% больше аналогичного периода 2023 года) и это только на одну компанию в среднем), уголовная и субсидиарная ответственность руководителя/бухгалтера из-за налоговых долгов компании, увы, стала реальностью.

Самой лучшей профилактикой ошибок является — он не только выявляет искажения бухгалтерской отчетности, но и помогает обнаружить все, даже несущественные налоговые риски и резервы. По нашей аудиторской статистике результативность комплексного аудита гораздо выше результативности «обычного» аудита бухгалтерской отчетности.

Аудиторское

Заключение