Содержание

- Что такое система прослеживаемости товаров?

- Что меняется по НДС?

- Как изменится форма счета-фактуры?

- Всем нужно дополнять счета-фактуры графами для прослеживаемых товаров?

- Можно ли по непрослеживаемым товарам выписывать счет-фактуру по старой форме?

- Как заполнять новую строку 5а в счете-фактуре?

- Что поменялось в корректировочных счетах-фактурах?

- Что еще меняется по НДС с 1 июля

Что такое система прослеживаемости товаров?

С 1 июля 2021 года начнут действовать положения о национальной системе прослеживаемости (Соглашение о механизме прослеживаемости товаров, ввезенных на таможенную территорию Евразийского экономического союза (заключено в г. Нур-Султане 29.05.2019, ратифицировано Федеральным законом от 02.12.2019 № 386-ФЗ)). Государство будет отслеживать «судьбу» некоторых импортных товаров, ввезенных на территорию РФ. Если говорить проще, будут считать, чтобы на территории РФ не было реализовано больше товаров, чем официально ввезено из-за рубежа, бороться с контрабандой товаров, неуплатой НДС и пошлин. Например, если по одной таможенной декларации ввезли партию из 100 мониторов для компьютера (прослеживаемые товары), «перепродавцам» не удастся продать несколько тысяч мониторов на территории РФ, ссылаясь в документах на одну эту таможенную декларацию. Каждая ввезенная партия будет отслеживаться.

Пока (на 25.06.2021) перечень товаров, подлежащих прослеживаемости с 1 июля 2021 года, не установлен. Но есть проект Постановления Правительства РФ от 02.04.2021 об утверждении данного перечня.

В соответствии с проектом Постановления Правительства РФ к прослеживаемым товарам будут относиться:

- холодильники, морозильники,

- автопогрузчики, бульдозеры, экскаваторы,

- стиральные машины,

- мониторы, проекторы, приемники телевизионные,

- транспортные средства промышленного назначения,

- коляски детские, детские сиденья (кресла) безопасности.

В Перечне приведены коды ТН ВЭД ЕАЭС и ОКПД 2. Т.е., чтобы понять, относятся ли реализуемые/приобретенные товары к прослеживаемым, необходимо знать код товара. Например, в Перечень включены мониторы, проекторы и телевизионные приемники с кодами ТН ВЭД — 8528 и ОКПД2-26.20.17, 26.40.20, 26.40.34.

Если организация ввезла или реализует моноблок с кодом ТН ВЭД ЕАЭС — 8471 41 000 9, то данный товар к прослеживаемым товарам не относится, поскольку в Перечне его нет (по крайней мере, если в проект Перечня не будут внесены изменения).

Что меняется по НДС при введении прослеживаемости товаров?

Во-первых, при реализации прослеживаемых товаров с 1 июля 2021 года отменяется возможность не выставлять счета-фактуры в адрес неплательщиков НДС (пп.1 п.3 ст.169 НК РФ в ред. с 01.07.2021).

Во-вторых, по прослеживаемым товарам налогоплательщики НДС обязаны выставлять счета-фактуры только в электронной форме. За исключением следующих случаев (п.1.1, 1.2. п.3 ст.169 НК РФ в ред. с 01.07.2021):

- Реализация товаров физическим лицам для личных, семейных, домашних и иных не связанных с предпринимательской деятельностью нужд, а также налогоплательщикам налога на профессиональный доход.

- Реализация товаров в соответствии с таможенной процедурой экспорта (реэкспорта).

- Реализация с территории РФ на территорию другого государства — члена ЕАЭС.

Более того, с 1 июля 2021 года по прослеживаемым товарам все организации и ИП, в т.ч. неплательщики НДС обязаны обеспечить получение счетов-фактур в электронной форме по телекоммуникационным каналам связи через оператора ЭДО. Поэтому официально приобрести прослеживаемые товары без ЭДО организации и ИП не смогут.

Также отметим, что всем участникам оборота прослеживаемых товаров нужно будет оформлять УПД в электронном виде (по операциям, не облагаемым НДС, УПД оформляется с функцией первичного документа, по облагаемым операциям — с функцией первичного документа и счета-фактуры). Такие правила предусмотрены п.13 Проекта Постановления Правительства РФ «Об утверждении Порядка функционирования национальной системы прослеживаемости товаров» (далее — Проект Порядка функционирования системы прослеживаемости).

Информацию о прослеживаемых товарах продавцы, покупатели и другие участники оборота товаров будут отражать в Отчете по прослеживаемым товарам и (или) в декларации по НДС (п. 2.3 ст.23 НК РФ).

Таким образом, с 1 июля 2021 года весь документооборот по прослеживаемым товарам (отчеты, первичные документы и счета-фактуры) будет осуществляться только в электронном виде (п.1.1, 1.2. и пп.1 п.3 ст.169 НК РФ в ред. с 01.07.2021).

Контролировать всю отчетность по прослеживаемым товарам уполномочена ФНС. С 1 июля 2021 года налоговые органы будут сверять данные о прослеживаемых товаров из отчетов, документов, содержащих реквизиты «прослеживаемости» и деклараций по НДС организаций и ИП. В рамках камеральных проверок они смогут истребовать документы, относящиеся к «прослеживаемости», если найдут противоречия между имеющимися данными (новый п.8.9 ст. 88 НК РФ).

И наконец, в связи с введением системы прослеживаемости товаров с 1 июля счета-фактуры дополняются новыми реквизитами (п.5, п.5.2 ст.169 НК РФ в ред. с 01.07.2021), изменяются формы счетов-фактур, книги продаж, покупок, журналов полученных и выставленных счетов-фактур (Постановление Правительства РФ от 26.12.2011 г. № 1137 в ред. Постановления Правительства РФ от 02.04.2021 г. № 534 — далее Постановление № 1137), порядок выставления и получения счетов-фактур в электронном виде (Приказ Минфина России от 5 февраля 2021 г. № 14н), а начиная с отчетности за третий квартал — форма и электронный формат декларации по НДС (Приказ ФНС России от 26.03.2021 № ЕД-7-3/228@).

для выездной

проверки

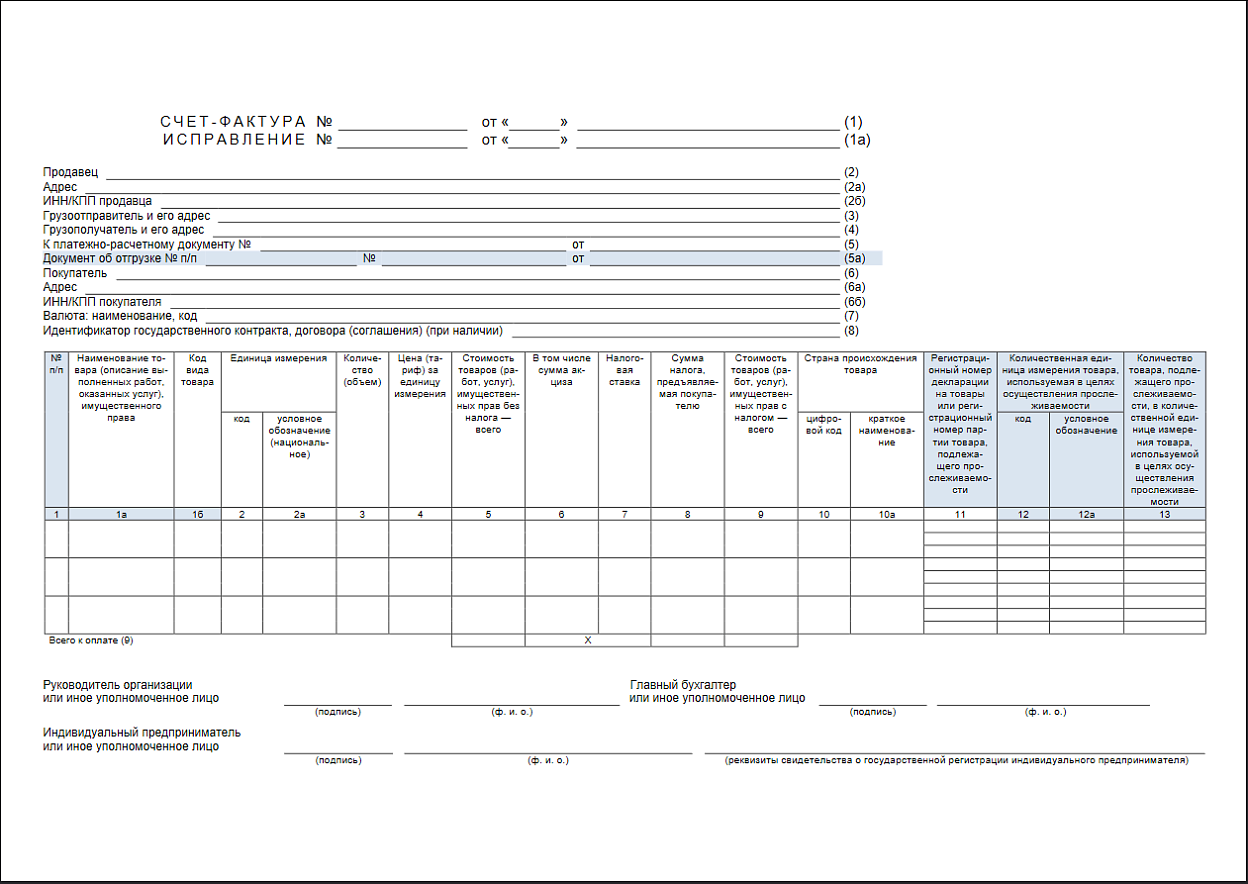

Как изменится форма счета-фактуры с 1 июля 2021 года?

Изменения в счетах-фактурах можно разделить на две группы: изменения для всех и изменения для налогоплательщиков, реализующих товары, подлежащие прослеживаемости.

Дополнения для продавцов прослеживаемых товаров.

1) Переименовали графу 11 счета-фактуры и изменился порядок ее заполнения.

Новое название графы 11 «Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости» должно быть в счете-фактуре у всех налогоплательщиков, но порядок ее заполнения меняется только по прослеживаемым товарам.

В графе 11 счета-фактуры по НЕпрослеживаемым товарам, местом происхождения которых территория РФ не является, по-прежнему, указывают регистрационный номер таможенной декларации.

Но по товарам, подлежащим прослеживаемости, в графе 11 нужно указывать — регистрационный номер партии товара, подлежащего прослеживаемости (РНПТ).

Импортеры товаров присваивают РНПТ партии товаров самостоятельно. РНПТ состоит из регистрационного номера таможенной декларации и порядкового номера товара в таможенной декларации или регистрационного номера заявления о выпуске товаров до подачи декларации на товары и порядкового номер товара, подлежащего прослеживаемости, в соответствии с заявлением о выпуске товаров до подачи декларации на товары (пп.1 и пп.2 п.2 Проекта Порядка функционирования системы прослеживаемости).

Если прослеживаемые товары ввозятся из стран ЕАЭС, то импортеры получат РНПТ после представления в налоговый орган Уведомления о ввозе товаров на территорию РФ. Его представляют в течение 5 рабочих дней с даты принятия к учету прослеживаемых товаров (п.25 Проекта Порядка функционирования системы прослеживаемости).

Перепродавцы прослеживаемых товаров указывают в счетах-фактурах на прослеживаемые товары РНПТ из документов, полученных при их приобретении.

Если прослеживаемые товары были приобретены до 1 июля 2021 года или после этой даты, но у физических лиц, самозанятых или в иных случаях, установленных ФНС (когда отсутствует РНПТ), то РНПТ следует получить в налоговой инспекции (п. 28 и 29 Проекта Порядка функционирования системы прослеживаемости). Для этого необходимо направить Уведомление об остатках прослеживаемых товаров.

Кстати, четких сроков, в течение которых организации или ИП обязаны представить такое Уведомление не установлено. Представители ФНС устно разъясняют, что это нужно сделать до реализации прослеживаемых товаров. Аналогичные выводы следуют из п.28 Проекта Порядка функционирования системы прослеживаемости.

2) Также в счете-фактуре с 1 июля появятся дополнительные графы (12, 12а, 13), в которых будут указывать: количественную единицу измерения товара и количество товара, подлежащего прослеживаемости. Их заполняют только продавцы прослеживаемых товаров.

Пока Проект Постановления, утверждающий Перечень прослеживаемых товаров предусматривает только одну единицу измерения — «штуки», код 796.

Если в одном счете-фактуре указывают прослеживаемые товары из разных партий, то продавцу нужно будет заполнить столько подстрок граф 11-13, сколько кодов РНПТ будет указано в счете-фактуре по конкретному наименованию прослеживаемых товаров.

К сведению! Ошибки при заполнении граф с 11-13 по прослеживаемым товарам (РНПТ, код и количество прослеживаемых товаров) и даже отсутствие таких реквизитов, не являются основанием для отказа в принятии к вычету НДС (п.2 ст.169 НК РФ в ред. с 01.07.2021).

Всем нужно дополнять счета-фактуры графами для прослеживаемых товаров?

Если организация или ИП отгружает товары, НЕ подлежащие прослеживаемости или выставляет счета-фактуры на работы или услуги в электронном виде, то строки 12, 12а, 13 формируются, но не заполняются. Кстати, в «авансовых» счетах-фактурах «прослеживаемые» данные (графы 11-13) также остаются пустыми.

При составлении счетов-фактур на бумажном носителе на «непрослеживаемые» товары, работы или услуги эти графы не формируются (п.2.2 Правил заполнения счета-фактуры, утв. Постановлением № 1137 (далее — Правил заполнения счета-фактуры)). Это означает, что бумажный счет-фактура с 1 июля 2021 года по — прежнему может иметь 11 граф. Но, если бухгалтерская программа будет формировать «полные» счета-фактуры с графами для прослеживаемых товаров, то такая форма бумажного счета-фактуры тоже будет правильной. Дело в том, что возможность дополнения счета-фактуры «лишними» реквизитами, не изменяющими обязательную форму счета-фактуры, прямо предусмотрена Правилами его заполнения (п.9 Правил заполнения счета-фактуры).

Можно ли по непрослеживаемым товарам выписывать счет-фактуру по старой форме?

Нет, поскольку форма счета-фактуры утверждается Постановлением Правительства (п.8 ст.169 НК РФ) и она изменилась. Помимо граф по прослеживаемым товарам, в форму счета-фактуры внесены и другие нововведения «для всех».

Форма дополнена новой графой, в которой указывают порядковый номер записи — это графа 1, а прежние графы 1 и 1а, в которых указывают наименования и код вида товаров стали графами 1а и 1б соответственно.

Также в счете-фактуре появится новая строка 5а. В ней указывают реквизиты «отгрузочных» документов, применительно к каждому порядковому номеру записи в счет-фактурной части.

Кроме того, как уже говорилось, изменится название графы 11. Т.е. формально форма счета-фактуры, утвержденная Постановление Правительства, с 1 июля 2021 года поменялась для всех налогоплательщиков, а не только для продавцов прослеживаемых товаров. Поэтому с 1 июля 2021 года счета-фактуры нужно выставлять по новой форме (со строкой 5а, графой 1 (N п/п) и новым названием графы 11).

Обратите внимание! С 1 июля 2021 года универсальные передаточные документы (УПД) с функцией счета-фактуры необходимо изменить, скорректировав их «счет-фактурную» часть в соответствии с обновленной формой счета-фактуры (Письмо ФНС от 17.06.2021 г. № ЗГ-3-3/4368@ «О рассмотрении обращения»). Также следует «модернизировать» форму УКД с функцией «первички» и корректировочного счета-фактуры.

Как заполнять новую строку 5а в счете-фактуре?

Данная строка заполняется только в «отгрузочных» счетах-фактурах.

К сожалению, подробных указаний по ее заполнению, Правила заполнения счета-фактуры не содержат. Единственный оговоренный нюанс: «в случае одновременного отражения нескольких документов, подтверждающих поставку (отгрузку) товаров (выполнение работ, оказание услуг), передачу имущественных прав, в этой строке указываются номера и даты таких документов через разделительный знак »;" (точка с запятой)".

Но представители ФНС, правда, пока устно, разъясняют, как это можно сделать на практике. Рассмотрим заполнение строки 5а счета-фактуры на примерах.

- Если в счете-фактуре несколько наименований товаров (работ, услуг), отгруженных по одному первичному документу, например, 5 порядковых номеров, отгруженных по накладной № 437 от 01.07.2021, то в строке 5а нужно указать: Документ об отгрузке N п/п 1-5 № 437 от 01.07.2021.

- Если в счете-фактуре несколько наименований товаров (работ, услуг), например, два, отгруженных по разным документам: № 1 — картофель, отгружен по товарной накладной № 437 от 01.07.2021 и № 2 -морковь, отгружена по товарной накладной № 438 от 01.07.2021. В строке 5а счета-фактуры будет указано: Документ об отгрузке N п/п 1 № 437 от 01.07.2021; 2 № 438 от 01.07.2021.

- Если выставляется УПД с функцией первичного документа и счета-фактуры, то в строке 5а следует повторить реквизиты счета-фактуры.

Например, счет-фактура № 5678 от 02.07.2021 г. и в нем указано лишь одно наименование товаров (работ, услуг), то строку 5а счета-фактуры можно заполнить так:

Документ об отгрузке N п/п 1 № 5678 от 02.07.2021 г.

все победит!

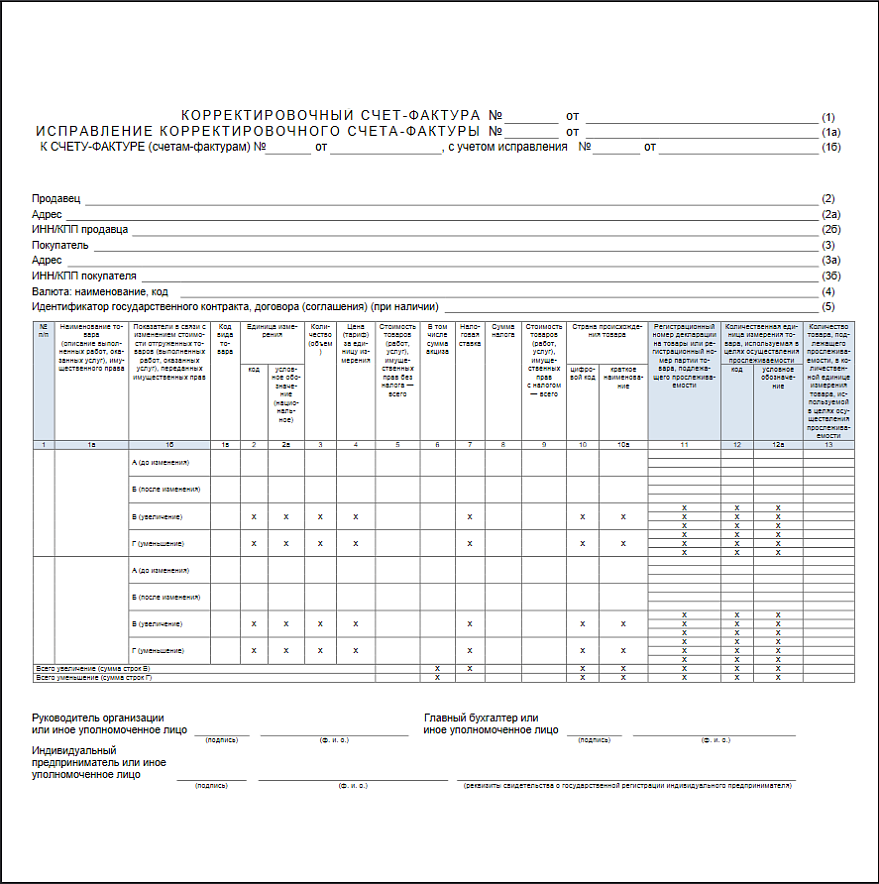

Что поменялось в корректировочных счетах-фактурах?

В форму корректировочного счета-фактуры тоже добавили новую графу — порядковый номер записи (графа 1) и графы для прослеживаемых товаров (графы 12-13).

Но в отличии от «обычного» счета-фактуры в корректировочных счетах-фактура с 1 июля в графе 1 «N п/п» нужно указывать порядковый номер товаров (работ, услуг) из «первоначального» счета-фактуры.

Например, при отгрузке товаров в счете-фактуре было указано 3 наименования товаров, а теперь изменяется стоимость или количество отгруженного товара, указанного в счете-фактуре в графе «N п/п» под № 2, то в корректировочном счете-фактуре на изменение стоимости товара № 2, в графе 1 нужно будет указать цифру «2».

Данные для заполнения граф 11-13 в корректировочном счете-фактуре нужно взять из первоначального счета-фактуры.

Например, товары, подлежащие прослеживаемости, были отгружены до 01.07.2021 года (по «старой» форме счета-фактуры), в графы 12-13 «переносить» нечего, их следует оставить незаполненными.

К сведению! При составлении корректировочного счета-фактуры на бумажном носителе на товары, не подлежащие прослеживаемости, работы, услуги, имущественные права графы 12 и 13 не формируются (п.7 Правил заполнения корректировочного счета-фактуры, утв. Постановлением № 1137). Значит, бумажный корректировочный счет-фактура может состоять из 11 граф. Но, как и бумажный «обычный» счет-фактура с 1 июля 2021 года он должен быть составлен по обновленной форме (с графой 1 — «N п/п» и переименованной графой 11). «Лишние» графы в корректировочном счете-фактуре тоже не являются ошибкой (п.8 Правил заполнения корректировочного счета-фактуры).

просто аудит

Что еще меняется по НДС с 1 июля

Изменения касаются налогового контроля и десятипроцентной ставки НДС.

С 1 июля появится еще одно основание для признания декларации по НДС несданной.

Декларации по НДС, не соответствующие контрольным показателям, утвержденным ФНС, не будут считаться представленными (п.5.3 и п.5.4 ст. 174 НК РФ в ред. Федерального закона от 23.11.2020 N 374-ФЗ).

Налоговая служба утвердила такие контрольные соотношения Приказом от 25.05.2021 № ЕД-7-15/519@.

Ничего «страшного» в них нет. В основном будут сопоставляться общие суммы начислений и вычетов по разделам декларации с данными из разделов 9 и 8, т.е. с суммами из книги продаж и книги покупок.

Если представленная декларация не пройдет контрольные соотношения, ФНС направит налогоплательщику Уведомление о признании налоговой декларации по НДС непредставленной. На исправление ошибок дается 5 рабочих дней с даты направления Уведомления. Если в течение этого срока представить исправленную декларацию, то декларация по НДС будет считаться сданной в день, когда налогоплательщик представил «изначальную» декларацию.

Также с 1 июля 2021 будет официально установлено право налогоплательщика представлять в качестве пояснения об операциях (имуществе), по которым применены налоговые льготы, реестр подтверждающих документов в электронной форме (п. 6 ст. 88 НК РФ, в ред. Федерального закона от 23.11.2020 № 374-ФЗ).

Напомним, до этой даты налогоплательщики могли представлять электронные реестры, подтверждающие льготы по НДС в соответствии с Письмом ФНС от 12.11.2020 г. № ЕА-4-15/18589 «О направлении формата реестра документов по льготе по НДС».

Форма и порядок заполнения такого реестра, а также формат и порядок его представления в электронной форме утверждается ФНС России.

Уже есть проект Приказа об утверждении Реестров льгот по НДС, налогу на имущество, транспортному и земельному налогу. Но пока налоговая служба направила для использования в работе с 1 июля 2021 года только рекомендуемые формы и электронные форматы Реестров по НДС и налогу на имущество. Они приведены в Письме ФНС от 11.06.2021 № ЕА-4-15/8244@.

Напомним, в случае представления электронного Реестра документов, подтверждающих льготы, объем истребуемых налоговым органом документов для подтверждения льгот будет значительно меньше (см. Письмо ФНС от 12.11.2020 № ЕА-4-15/18589).

Также с 1 июля 2021 года будет уточнено, что пояснения, представляемые в электронном виде при проведении камеральной налоговой проверки декларации по НДС, не будут считаться представленными, если они направлены не по формату, установленному ФНС (п.3 ст.88 НК РФ в ред. Федерального закона от 09.11.2020 № 371-ФЗ).

Перечень товаров, облагаемых НДС по ставке 10% с 1 июля будет дополнен (Постановление Правительства РФ от 27.04.2021 № 656 вносит изменения в Постановление Правительства РФ от 31.12.2004 № 908).

В него будут включены:

«03.21.30.000. Ракообразные немороженые, являющиеся продукцией рыбоводства»;

«10.20.12. Печень и молоки рыбы свежие или охлажденные»;

«10.20.16. Печень и молоки рыбы мороженые»;

«10.20.31.110. Ракообразные морские мороженые».

Как видим, изменений много. И, к сожалению, некоторые из них из-за неоднозначности законодательства будет непросто применить на практике.

Чтобы чувствовать себя увереннее и иметь гарантированную профессиональную поддержку экспертов, аудиторов и юристов при возникновении вопросов, проводите системный комплексный аудит с неограниченным консалтингом и страховкой от налоговых претензий. Тогда все изменения в НК РФ и даже новые ФСБУ применять будет легко, а отчетность компании будет составлена безупречно.