Содержание

Допрос бухгалтера: поиск умысла

На практике любая выездная налоговая проверка сопровождается допросами свидетелей (ст. 90 НК РФ). Это стало нормой и допрос главного бухгалтера совсем не редкость. С учетом свидетельских показаний выстраивается «обвинительная линия» компаний в совершении налоговых правонарушений и выносятся решения с многомиллионными доначислениями. Кроме того, формируется «досье» для их передачи следственным органам с целью проверки. При наличии должной «фактуры» будет возбуждено уголовное дело по налоговым преступлениям. И главные бухгалтеры зачастую фигурируют в таких делах в качестве лиц, виновных в совершении налогового преступления.

Субъектом преступлений, связанных с уклонением от уплаты налогов (ст. 199, 199.1, 199.2 УК РФ), могут быть как главный, так и рядовой бухгалтер и даже лицо без должности, но фактически выполняющее функции бухгалтера в компании (постановление Пленума ВС РФ от 23.12.2006 года № 64).

Советник налоговой службы РФ II ранга, ведущий юрист по налоговым и гражданско-правовым спорам «Правовест Аудит»

То есть, допрос главного бухгалтера и допрос бухгалтера организации случается нередко. И их вполне могут обвинить в умышленной неуплате налогов, соучастии в налоговых преступлениях. В связи с этим, обращаем Ваше внимание на Методические рекомендации, доведенные до налоговых и следственных органов Письмами Следственного комитета РФ от 03.07.2017 года № 242/3-32-2017 и ФНС от 13.07.2017 года № ЕД-4-2/13650@. Эти Методические рекомендации появились еще в 2017 году, но вполне актуальные и сейчас. Они касаются исследования и доказывания фактов умышленной неуплаты или неполной уплаты сумм налога. Налоговым органам предложен алгоритм выявления фактов, свидетельствующих об умышленной неуплате налогов.

Так, например, признаками, свидетельствующими об умысле в неуплате налогов являются:

- согласованность действий группы лиц, нацеленная на минимизацию налогов, фиктивность хозяйственных операций;

- установленные факты подконтрольности фирмы-однодневки налогоплательщику (выданные доверенности, IP-адреса, телефоны, использование имущества, рабочей силы налогоплательщика);

- факты имитации хозяйственных связей;

- запутанные и сложные операции, которые продолжаются во времени и повторяются, в обычной хозяйственной жизни такие операции не применяются;

- прямые доказательства противоправной деятельности: обнаружение печатей фирм-однодневок на территории налогоплательщика, наличие «черной бухгалтерии».

Заведомо ложные сведения как признак умысла бухгалтера

Включение в налоговую декларацию или в иные документы заведомо ложных сведений — это умышленное указание в них любых не соответствующих действительности данных об объекте налогообложения, расчете налоговой базы, наличии налоговых льгот или вычетов и любой иной информации, влияющей на по правильное исчисление и уплату налогов и сборов.

Включение в налоговую декларацию или иные обязательные для представления документы заведомо ложных сведений может выражаться

- в умышленном неотражении в них данных о доходах из определенных источников,

- объектов налогообложения,

- в уменьшении действительного размера дохода, искажении размеров произведенных расходов, которые учитываются при исчислении налогов (например, расходы, вычитаемые при определении совокупного налогооблагаемого дохода).

К заведомо ложным сведениям могут быть также отнесены не соответствующие действительности данные о времени (периоде) понесенных расходов, полученных доходов, искажение в расчетах физических показателей, характеризующих определенный вид деятельности, при уплате единого налога на вмененный доход и т.п.

Советник налоговой службы РФ II ранга, ведущий юрист по налоговым и гражданско-правовым спорам «Правовест Аудит»

В НАЛОГОВОМ СПОРЕ

Допрос бухгалтера: вопросы

В Методических рекомендациях приведен перечень вопросов, задаваемых должностными лицами налогового органа руководителям и иным работникам компании.

Советуем ознакомиться с вопросами главному бухгалтеру, особенно, если необходимо самостоятельно подготовиться к процедуре допроса в налоговом органе.

Перечень типичных вопросов бухгалтеру:

- Что входит в ваши должностные обязанности?

- Вы исполняли аналогичные обязанности ранее?

- Кто занимается подбором поставщиков, субподрядчиков для ООО «1»?

- Как происходит поиск контрагентов, какими источниками информации вы пользуетесь при выборе контрагентов?

- Кто выступает инициатором заключения договора с поставщиками, от кого исходит предложение о работе с конкретным поставщиком?

- Какая ответственность предусмотрена в вашей организации при установлении поставщика?

- Знаком ли вам лично руководитель организации-контрагента, при каких обстоятельствах, когда вы познакомились?

- Какие работы (услуги) выполняла организация-контрагент для вас, какие товары поставляла?

- Ранее эта организация оказывала для вас подобные услуги, выполняла работы, поставляла товары?

- Какие действия вы предпринимали для установления деловой репутации организации-контрагента?

- Кто дает указание для подготовки проектов договоров?

- В случае необходимости у кого вы спрашиваете контактные данные партнера?

- В организации существуют какие-либо регламентирующие документы по документообороту?

- Кто несет ответственность за качество поставляемых ТМЦ (ГСМ, запчасти и др.), услуг (транспортных и др.), работ (субподряд)?

- Назовите программу, которая используется для учета ТМЦ.

- Как у вас в компании организован документооборот с момента поступления документа от поставщика до момента принятия товаров (работ, услуг) к бухгалтерскому учету и отражения в бухгалтерской программе?

- Кто имеет доступ к базам «1С:Бухгалтерия», «1С:Торговля», «1С:Склад»?

- Кто отвечает за сохранность ТМЦ, кто ведет учет, какими внутренними документами происходит списание ТМЦ для своих подразделений для производства работ?

- Укажите должностное лицо, визирующее документы, которые вы оформляете.

- Перечислите наименования документов, которые вы оформляете.

Подробно о допросе налогового органа читайте в .

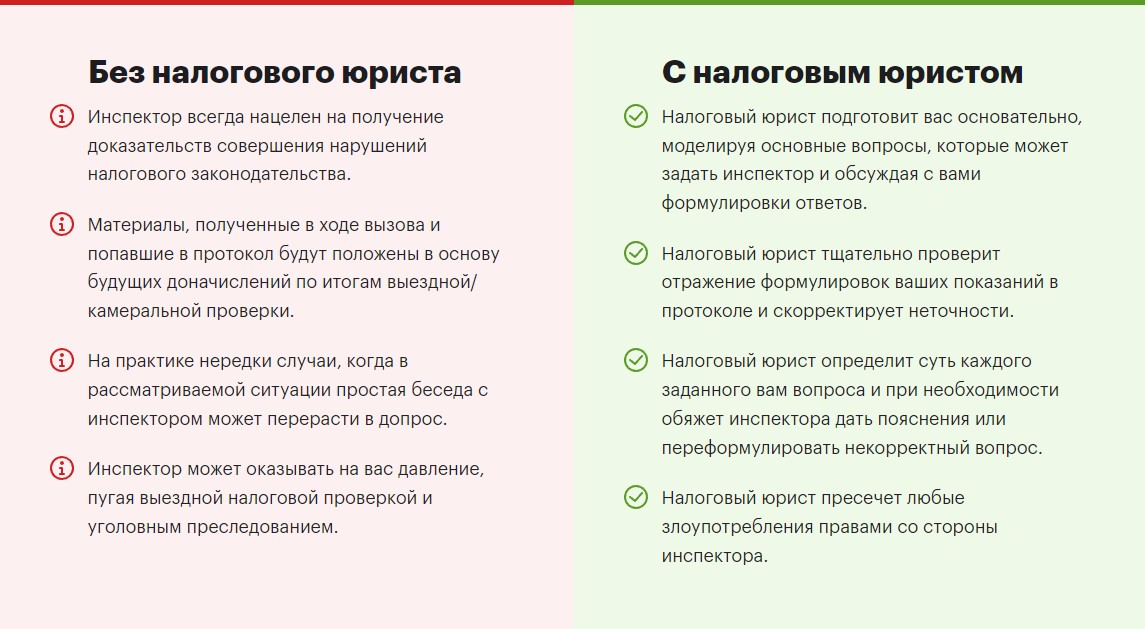

Практика доказала, что к допросам надо очень серьезно готовиться чтобы не навредить компании и себе. Вопросы, которые мы перечислили — это только небольшая часть солидного списка вопросов, которые задаются бухгалтерам в ходе допросов, причем неоднократно и в разных интерпретациях. Поэтому важность профессиональной помощи налоговых юристов при подготовке к допросам, сопровождение на допросах — доказана практикой.

Необходимо контролировать сам процесс допроса и пресекать незаконные действия налоговых инспекторов, защищая компании и свидетелей — бухгалтеров. Скрупулезно вчитываться в протокол допроса, не упуская важных деталей и неоднозначных формулировок, которые могут сыграть против компании-налогоплательщика и допрашиваемого лица.

Юристы компании «Правовест Аудит» имеют большой успешный опыт в и готовы помочь вам пройти эту процедуру уверенно и без досадных ошибок.