Итоги 2023 года. Общие суммы выявленных рисков, резервов и искажений

К сведению!

Налоговые риски — это суммы налогов и взносов, которые может доначислить налоговая инспекция, если проведет налоговую проверку.

Налоговые резервы — это суммы налогов и взносов, которые компания переплатила в бюджет или могла бы возместить из бюджета (например, НДС), а также суммы налогов, уплату которых можно отложить или уменьшить, если применить преференции, установленные НК РФ.

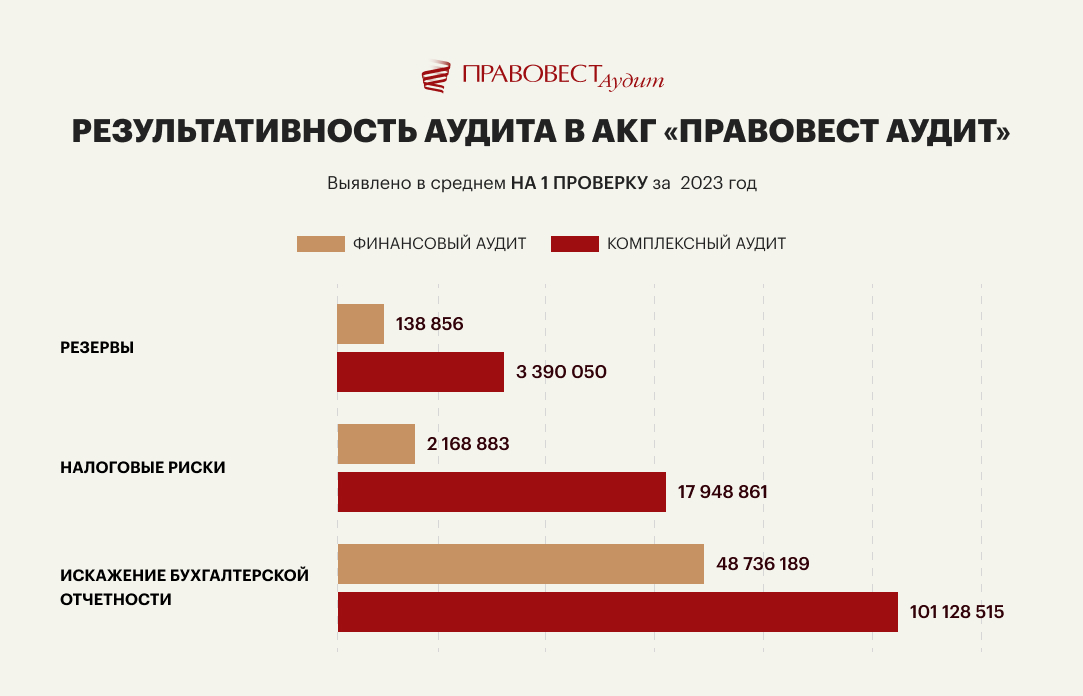

Итоги нашей статистики за 2023 год в очередной раз показали, что по выявлению налоговых рисков комплексный аудит в 8 раз эффективнее классического финансового аудита, а по выявленным налоговым резервам — более чем в 24 раза.

В среднем на 1 проверку комплексного аудита приходится почти 18 млн выявленных налоговых рисков. Причем большинство из них можно устранить, составив или восстановив документы, подтверждающие расходы и их экономическую обоснованность, представив уточненные декларации и т.п. Даже в случае, когда для исправления ошибки придется доплатить налоги — компания все равно в «выигрыше», т.е. минимум — это «экономия» на штрафе (20%), если налоговый орган сам увидит ошибку и доначислит налоги, а максимум — это идеальная налоговая отчетность, которая не привлекает внимание налоговых органов, а значит минимизирует риск назначения налоговой проверки, потери времени и нервов руководителей компании и финансовой службы.

Чем объясняются такие результаты?

Комплексный аудит со — это не только проверка бухгалтерской отчетности. Особое внимание аудиторы уделяют данным налогового учета, оцифровывают налоговые риски, а эксперты и налоговые юристы предлагают способы их минимизации, выявляют налоговые резервы.

Эффективность комплексного аудита с углубленной проверкой налогового учета можно объяснить несколькими факторами:

- Выборка первичных документов и договоров при проведении комплексного аудита намного больше, чем при «классическом» аудите;

- Финансовый аудит выявляет только существенные ошибки в налогах, способные исказить бухгалтерскую отчетность.

Практика показала, что для «налогового спокойствия» компании и ее руководителей необходимо знать о всех возможных ошибках и упущениях. Ведь «несущественные» ошибки, которые привели к неуплате налогов (для крупной компании несущественная ошибка может составлять несколько миллионов!) в общей сумме за несколько лет могут сложиться в значительные налоговые доначисления. А для возбуждения уголовного дела за неуплату налогов достаточно, чтобы компания не уплатила налоги в сумме 15 млн руб.

Т.е. устранение налоговых рисков в среднем на 18 млн руб. при комплексном аудите— это не только устранение рисков компании, но и личная безопасность руководителей и собственников бизнеса, в т.ч. минимизация рисков уголовной ответственности за неуплату налогов.

ТОП-3 крупных налоговых рисков по первому этапу аудита за 2023 год

В октябре-декабре 2023 года многие компании уже провели первый этап аудита за 2023 год, чтобы сразу исправить возможные ошибки и сэкономить время в «горячий период» в феврале-апреле при проведении заключительного этапа аудита. Поэтапный аудит важен и для минимизации налоговых рисков, постоянного их контроля.

| № | Описание | Сумма, руб. |

|---|---|---|

| 1. | Вычет НДС по авансу у покупателя в отсутствии договора, содержащего условия о предоплате. Одно из условий для вычета НДС с перечисленной предоплаты — наличие в договоре условия о предоплате (п.9 ст.172 НК РФ). Если такого условия нет (Постановление АС ЗСО от 15.11.2023 года по делу № А70-814/2023) или соответствующий договор отсутствует, а предварительная оплата перечисляется на основании счета, то налог по перечисленной предварительной оплате (частичной оплате) к вычету не принимается (Письмо Минфина России от 06.03.2009 № 03-07-15/39). В целях максимального снижения возможных налоговых рисков по НДС в части налоговых вычетов, рекомендовано прямо предусмотреть в договорах с поставщиками товаров условие о перечислении предоплаты. |

33 000 000 |

| 2. | Риск доначисления налога на прибыль из-за исключения расходов на премирование сотрудников, поскольку в компании не утверждены показатели премирования и порядок определения размера премий. Это самое «популярное» нарушение налогоплательщиков по налогу на прибыль. При отсутствии документов, подтверждающих экономическую обоснованность премий, не соблюдается одно из требований п.1 ст.252 НК РФ для признания расходов в целях налога на прибыль. Помимо самих видов стимулирующих выплат организации следует установить четкие условия (основания) назначения каждого конкретного вида поощрения. Кроме того, необходимо располагать документами, подтверждающими, что такие условия фактически выполнены премируемыми сотрудниками. |

22 871 389 |

| 3. | Риск доначисления налога на прибыль и штрафов из-за отсутствия документов, подтверждающих реальность рекламных расходов. Организацией учтены для целей налогообложения прибыли расходы на услуги по изготовлению аудиозаписи рекламного ролика для трансляций в размере 50 млн руб. (рекламный ролик был необходим для рекламы одного конкретного мероприятия) и затраты на рекламные услуги по изготовлению и раздаче рекламных флаеров (30 млн руб.). При этом отсутствуют эфирные справки аудиотрансляций и отчеты о количестве заказанных и розданных флаеров. Т.е. не подтверждена экономическая обоснованность расходов на создание рекламного ролика и фактическое оказание рекламных услуг по изготовлению и раздаче флаеров. Рекомендовано восстановить необходимые документы. |

19 200 000 |

В ТОП-3 налоговых рисков, выявленных при проведении первого этапа аудита в октябре-декабре 2023 года, попали случаи, когда отсутствуют необходимые документы:

- подтверждающие экономическую обоснованность расходов

- и их фактическое осуществление,

- а также условия, необходимые для вычета НДС.

Но эти риски можно нейтрализовать, восстановив необходимые документы (составив дополнительные соглашения к договорам о необходимости перечисления предварительной оплаты, восстановив документы, подтверждающие реальное проведение рекламной акции и трансляцию рекламного ролика, уточнив положение о премировании сотрудников и восстановив служебные записки руководителей подразделений о соблюдении сотрудниками условий для их премирования и т.п.). А значит, удастся избежать налоговых доначислений. И опять вложения в аудит окупятся.

Кроме того, идеальная отчетность и уверенность, что в учете все в порядке, позволяет без опасений воспользоваться налоговыми преференциями.

ТОП-3 крупных налоговых резерва по итогам первого этапа аудита за 2023 год

| № | Описание | Сумма, руб. |

|---|---|---|

| 1. | Не применена ставка НДС 0% при экспорте товаров — выявлена возможность заявить вычет 20% НДС в текущем периоде. В результате ошибки в счетах — фактурах, составленных в 1-м квартале 2023 года при отгрузке товаров на экспорт, неверно указана ставка налога 20%, в то время как правильная ставка при экспорте товаров — 0%. Компании рекомендовано, внести исправления в выставленные счета-фактуры, т.е. указать ставку НДС 0%. Поскольку документы, подтверждающие ставку 0% не были собраны и представлены в налоговый орган одновременно с соответствующей декларацией по НДС в течение 180 дней, компании следует представить уточненную декларацию по НДС за период отгрузки товаров на экспорт (т.е. за 1-й квартал 2023 года), отразив начисление НДС по ставке 20% в Разделе 6 декларации и уменьшив налоговую базу по НДС, облагаемую по ставке 20%, в Разделе 3 декларации. НДС, исчисленный по ставке 20% в Разделе 6 уточненной декларации, можно будет принять к вычету при подтверждении нулевой ставки НДС, например, в декларации за 4-й квартал 2023, представив одновременно с декларацией пакет документов, подтверждающих нулевую ставку. |

11 083 245 |

| 2. | Не заявлен вычет НДС, исчисленный при получении предоплаты, «закрывшейся» отгрузкой — выявлена возможность уменьшить начисления НДС по прошлым периодам. Право на вычет НДС, исчисленного при получении предоплаты, возникает с даты отгрузки товаров (работ, услуг) в размере налога, исчисленного со стоимости отгруженных товаров, работ и услуг, в оплату которых подлежат зачёту суммы ранее полученных авансов (п. 8 ст. 171, п. 6 ст. 172 НК РФ). По мнению Минфина РФ, «переносить» вычет «авансового» НДС нельзя. Аудиторы обнаружили, что в учете компании отражен НДС, исчисленный с предоплаты, но кредиторской задолженности (незакрытых авансов) нет. Компания не приняла к вычету НДС на дату отгрузки. Эту ошибку можно исправить, представив уточненные декларации по НДС и соответственно увеличив положительное сальдо по ЕНС. |

742 123 |

| 3. | Не учтены проценты по кредиту в «налоговых» расходах — выявлена возможность уменьшить сумму налога на прибыль, исправив ошибку. Компания из-за сбоя в бухгалтерской программе не начислила и не отразила в расходах, учитываемых в целях налога на прибыль, проценты по кредиту в 2023 году. Такую ошибку можно исправить в декларации за 2023 год, увеличив сумму расходов и уменьшив сумму налога по итогам года. |

194 023 |

ТОП-3 крупных искажений бухгалтерской отчетности по итогам первого этапа аудита за 2023 год

| № | Описание | Сумма, руб. |

|---|---|---|

| 1. | Дебиторская задолженность по контрагенту, в отношении которого введена процедура наблюдения в соответствии с Законом о банкротстве, не включена в сумму резерва сомнительных долгов. Формирование резерва сомнительных долгов в бухгалтерском учете — обязанность организации. Сомнительной признается дебиторская задолженность, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями. |

741 240 543 |

| 2. | В бухгалтерском балансе на 30.09.2023 некоторые активы и обязательства отражены без учета их срока обращения (расходы будущих периодов, арендные обязательства, проценты по займам). Пунктом 19 ПБУ 4/99 установлено, что в бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные. Организации рекомендовано при составлении годовой бухгалтерской отчетности отразить активы и обязательства в зависимости от срока их обращения (погашения). |

205 465 234 |

| 3. | Существенное завышение строки Бухгалтерского баланса 1230 «Дебиторская задолженность» и строки 1520 «Кредиторская задолженность» на суммы незачтенных авансов. В бухгалтерском учете НЕ отражен зачет авансов, полученных от покупателей в счет оплаты реализованных товаров (между счетами 60.02 и 60.01). Рекомендуем внести изменения в учет для корректного отражения данных в бухгалтерской отчетности. |

181 855 234 |

Наша аудиторская практика показывает, что ошибки в учете в большинстве случаев возникают по банальной причине — из-за постоянной загруженности бухгалтерии «текучкой»: нет времени отследить многочисленные изменения законодательства и посмотреть «новым взглядом» на «обычные» операции (всегда так делали, а почему именно так никто не помнит). В ходе аудита могут быть выявлены технические ошибки в настройке бухгалтерской программы, а иногда просто сотрудник мог заблуждаться о порядке отражения тех или иных операций в учете и т.п.

Аудиторы помогают компании посмотреть на учет «со стороны», предлагают исправить недочеты. После проведения аудита руководство, как правило, высоко оценивает огромный объем работы, который несет на себе финансовая служба, и ее авторитет и значимость растет. Ведь именно порядок в учете защищает компанию от налоговых рисков, а ее руководителей от материальной, субсидиарной и уголовной ответственности.

Аудит помогает сотрудникам финансовой службы и руководителям компании чувствовать себя уверенно и безопасно. Но при выявлении налоговых рисков и резервов эффективность комплексного аудита с углубленной проверкой налогового учета в разы выше эффективности финансового аудита. Поэтому все больше компаний выбирают проведение комплексного аудита со «».

Кстати, если вы уверены в налоговом учете почти на 100%, но все-таки сомневаетесь в отражении каких-либо конкретных ситуаций или участков, можно дополнить техзадание на «обычный» аудит проверкой только тех участков или операций, которые вызывают опасения. Например, аудиторы могут углубленно проверить только НДС или только расходы по налогу на прибыль.