Содержание

- Трансформация налогового контроля: что в зоне риска и как работают «внепроверки»

- Что с «выездным» контролем?

- Банкротство за налоговые долги

- Уголовные дела по налоговым составам

- Можно ли предотвратить риск назначения проверки?

- Камеральный контроль в кейсах

- Сопоставление личных доходов и расходов руководителей

- Налоговая реформа – 2025

- Рост налоговых ставок

- НДФЛ при продаже акций и долей

- Рост страховых взносов для МСП

- Тренды в аудите 2024

Трансформация налогового контроля: что в зоне риска и как работают «внепроверки»

Начнем с бодрящих цифр налогового контроля из официальных данных ФНС (ф.2-НК), чтобы была понятна реальная картина и основные векторы работы налоговых органов.

Что с «выездным» контролем?

Когда налоговые органы назначают выездную проверку в отношении компании- это означает, что доначислений избежать вряд ли получится. Инспекторы уже знают «проблемные зоны» бизнеса, возможные суммы доначислений — главное добыть недостающие доказательства и все оформить должным образом. Предпроверочный анализ позволяет вычислить многие нарушения вне проверки и собрать часть доказательств уже на этой стадии контроля. Кстати, по данным известного отчета ФНС ф. 2-НК в 2023 году и 1 полугодии 2024 результативность выездных проверок составила 97 %.

Действительно, средние «налоговые чеки» вполне солидные. Этот факт и Счетная палата РФ при проверке деятельности ФНС за 2023 год. Отметив, что размер доначислений настолько велик, что зачастую бизнесу проблематично уплатить их в бюджет и ФНС все чаще выступает инициатором банкротства компаний-должников.

Банкротство за налоговые долги

Явно виден рост в 2,2 раза банкротных дел с участием налоговых органов уже в 1полугодии 2024 года по сравнению с аналогичным периодом 2023 года.

Как Счетная палата РФ по состоянию на 01.01.2024 года количество дел о банкротстве с участием ФНС составило 366 000, из них — 35 000 организаций. За 2023 год количество дел о «налоговом» банкротстве увеличилось на 21,4 %.

На процедуру банкротства нужны деньги, но даже если их нет — это не препятствие для взыскание налогового долга с контролирующих должника лиц (КДЛ). Вне рамок банкротства ФНС, конкурсные управляющие подают иски о взыскании налогового долга компании с КДЛ. Которыми чаще всего признаются руководители компаний, но может стать таковым и бухгалтер.

Горячие кейсы по личной ответственности

Уголовные дела по налоговым составам

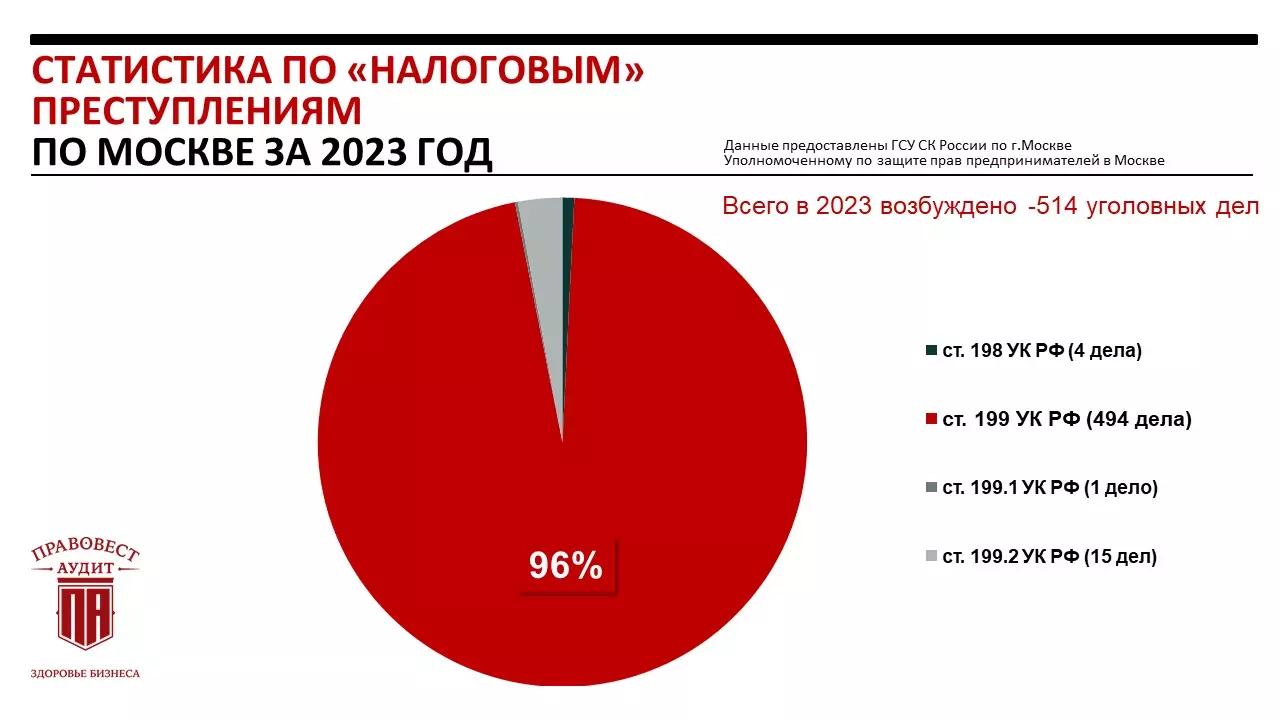

Суммы доначислений более 18,75 млн руб. за три финансовых года подряд — это риск передачи материалов выездной проверки в правоохранительные органы для выявления признаков совершения уже налогового преступления. Как правило, фигурантами уголовных дел, связанных с неуплатой компанией налогов, выступают руководители, а то и главбухи. Счетная палата РФ и здесь привела любопытные цифры — при отсутствии оплаты доначислений по результатам выездных проверок в следственные органы в 2023 году было направлено 3 000 материалов и возбуждено 1400 уголовных дел. Что касается столицы, то тут в 2023 году было возбуждено 514 уголовных дел по налоговым составам и большая из них по ст. 199 УК РФ (неуплата, неполная уплата налогов).

Поэтому важно — не доводить дело до выездной налоговой проверки. Ведь это не только серьезные финансовые проблемы бизнеса (может быть вплоть до банкротства), но и личные уголовные и инфе финансовые риски и («субсидиарка», взыскание убытков собственниками и пр.).

для выездной

проверки

Можно ли предотвратить риск назначения проверки?

Конечно возможно, если уделять должное внимание налогам компании, например:

- все законодательные новеллы и применять их на практике;

- своевременно выявлять налоговые ошибки и исправлять их. В том числе с привлечением профессионалов для получения ;

- при принятии управленческих решений, связанных с налогами — учитывать возможные налоговые последствия для компании и ;

- применять законные способы для снижения налоговых обязательств (налоговые преференции).

Налоговые органы активно используют риск-ориентированный подход для отбора претендентов на выездные проверки. Практика показывает, что в фокус особого внимания и под выездные проверки попадают те компании, где есть налоговые схемы, ошибки, различного рода упущения и в целом к налогам и связанным с ними рисками относятся очень «прохладно».

Все зависит от самого бизнеса — насколько его руководящий состав бережно относится к налоговому здоровью компании и принимает эффективные меры для исключения риска назначения «царицы доначислений» — выездной проверки.

Кстати, ФНС держит курс на «внепроверочное» пополнение бюджета. Свидетельством того — частые вызовы руководства компаний в инспекции для дачи пояснений и конечно для побуждения бизнеса к доплате, причем не только из-за наличия проблемных контрагентов. Статистика ФНС гласит об успехах такого «мероприятия», ведь 55 % налоговых поступлений в рамках контрольно-аналитической работы в 2023 году были именно за счет добровольных доплат бизнеса. Думается, что и в 2024 году это работает не менее эффективно.

Почему бизнес «уточняется»? Конечно, есть компании, использующие различного рода «схемотехники» и они бояться выездных проверок — здесь все понятно. Но есть и другая категория бизнеса- которая уточняет свои налоговые обязательства на «всякий случай» из-за неуверенности в том, что у них все в порядке с налогами и опасается, что при назначении выездной проверки финансовые риски могут быть гораздо больше. Т.е. уверенность в налоговом порядке в компании дает возможность избегать «уточнений», если на то нет оснований.

Также важна и проактивность добропорядочных в налоговом плане компаний, верность их действий и оперативность в реагировании на мероприятия налогового контроля, истребование документов и информации, и требования «уточниться» — это позволяет выстроить верный диалог с налоговыми органами, доказать свою добросовестность и готовность отстаивать свои законные права и интересы. На практике такой подход позволяет снизить градус риска, а возможно, поможет избежать повышенного интереса к деятельности компании.

Камеральный контроль в кейсах

Многие схемы и ошибки инспекторы сейчас вполне успешно раскрывают и в ходе камеральных проверок. Доначисления и здесь немаленькие. Приведем несколько свежих кейсов из судебной практики:

1. Раскрыта зарплатная схема

В ходе «камералки» 6-НДФЛ инспекторы выявили факт занижения компанией уплаченных сумм НДФЛ. Компания оказывала «охранные услуги» и запрос в Росгвардию позволил установить, что из 52 сотрудников, компания отразила в расчетах только 21. Допросы сотрудников показали, что со многими трудовой договор не заключался или оформлялся через полгода и более, часть зарплаты выплачивалась «налом».

Анализ данных расчетного счета компании показал, что 45% расходов составляют операции по снятию наличных денежных средств и совершаются в одни и те же числа каждого месяца директором и его замом. Анализ движения денежных средств по банковским картам руководителей компании и сотрудников -выявил периодическое перечисление денег сотрудникам.

Суды поддержали инспекторов.

Постановление АС ПО от 28.06.2024 года по делу № А49-3680/2023

2. Вычислили схему дробления

Итог «камералки» декларации по УСН — доначисления более 12 млн руб. ИП заключил договоры франшизы с близкими родственниками и знакомыми лицами. ИП утверждал, что «структура» была реализована, чтобы сохранить и развить бизнес, самому уйти со временем в онлайн-торговлю.

Что не понравилось налоговому органу и судам:

- Один вид деятельности.

- Введение новых ИП в бизнес (их регистрация как ИП) являлось поэтапным в целях исключения достижения предельной суммы выручки, при которой налогоплательщик теряет право применять ПСН и УСН.

- Торговля осуществлялась группой на тех же торговых точках под одним брендом, по тем же адресам, с использованием ККТ, зарегистрированной на ИП.

- Платежей за использование ТЗ не было.

- Сайт содержит информацию о деятельности магазинов всех ИП. Все расходы несет ИП.

- После появления новых ИП выручка проверяемого ИП снизилась в 4-5 раз. Постановление АС УО от 17.07.2024 года по делу № А76-18734/2023

Сопоставление личных доходов и расходов руководителей

Кстати, сейчас инспекторы могут вполне сопоставлять доходы и расходы руководителей, когда есть подозрения в «налоговых махинациях». Например, ситуация, когда руководитель (чаще руководитель-собственник бизнеса) просит бухгалтера выдать ему денег «под отчет», но их не возвращает, а тратит на личные нужды. Это несомненно риск. Вот пример из практики.

Компании доначислили НДФЛ 14 млн руб. в отношении подотчетных сумм, выплаченных руководителю.По результатам анализа карточек по счету 71 «Расчеты с подотчетными лицами» было установлено, что руководителю систематически выдавались денежные средства под отчет независимо от того, отчитался он за суммы, полученные ранее, или нет.

Авансовые отчеты руководителем не составлялись, приказы на выдачу денег под отчет не издавались.

Выдаваемые денежные средства не были израсходованы на нужды общества и фактически не возвращались руководителем в кассу.

Анализ финансового и имущественного положения руководителя показал превышение в проверяемом периоде расходов руководителя (приобретение дорогостоящей недвижимости) над суммой полученных им «официальных» доходов.

Суды поддержали налоговый орган — схема по выводу в личное пользование денежных средств руководителю применялась исключительно в целях уменьшения налоговых обязательств по НДФЛ.

Постановление АС СЗО от 07.05.2024 года по делу № А26-2858/2023

Прозрачность бизнеса — это одна из основных тенденций сегодня.

Один из примеров этого — налоговый мониторинг. Это своего рода онлайн контроль за налоговой жизнью бизнеса (со своими плюсами). Пока он касается крупного бизнеса, но пороги снижаются. И возможно, что они будут снижаться до того, что любой величины бизнес станет соответствовать критериям для «подключения» к налоговому мониторингу. В целом мы идем к полному цифровому налоговому контролю (возможно, что совсем скоро налоги будут взиматься в момент транзакций), уже многие документы, используемые в деловом обороте бизнеса переведены в «цифру», отчетность стала «электронной». Полная прозрачность бизнеса — это вполне не долгосрочные планы. Поэтому для налоговой и персональной безопасности — важно иметь налоговый порядок в бизнесе.

Налоговая реформа – 2025

Рост налоговых ставок

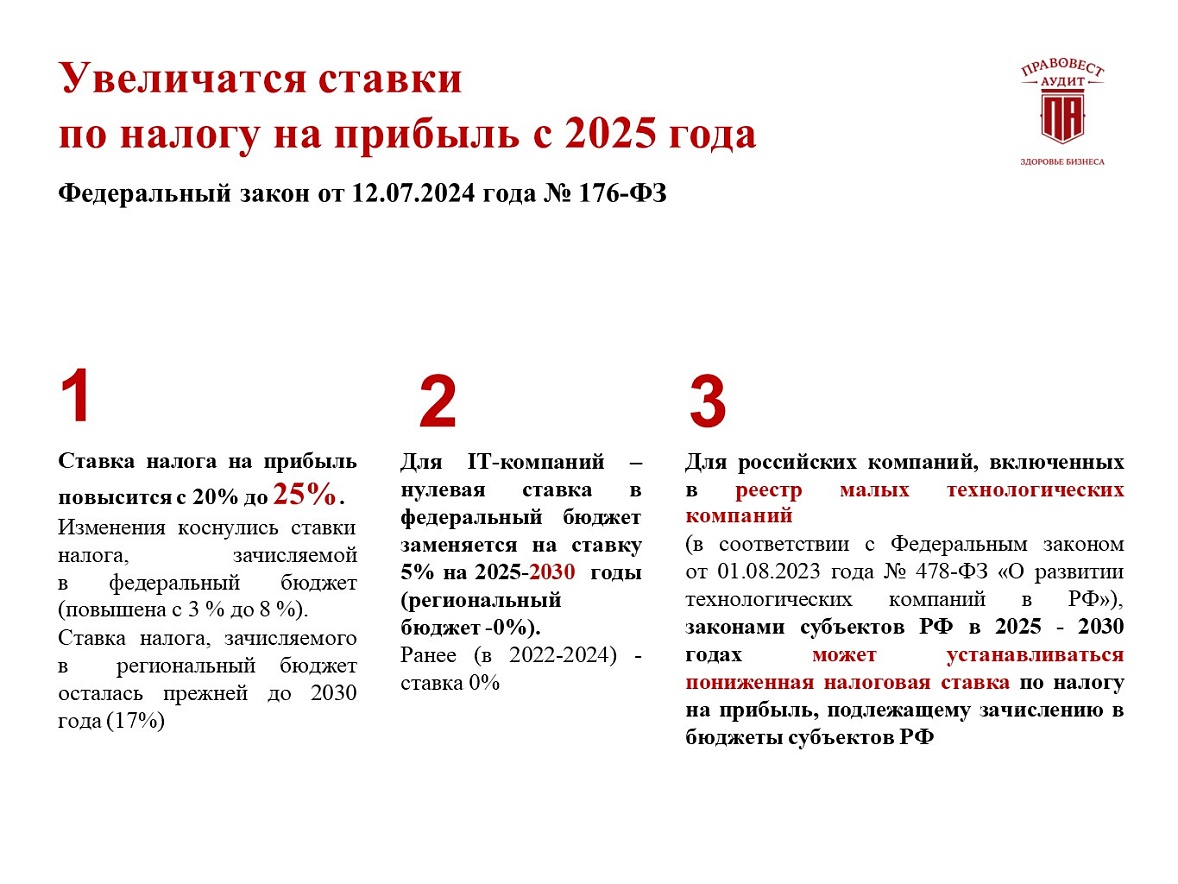

«Ветер налоговых перемен» коснулся почти всех. Увеличиваются ставки налогов. Это не только налог на прибыль (ставка увеличилась с 20% до 25%) и НДФЛ с пятиступенчатой прогрессивной шкалой ставок. Повышаются акцизы, НДПИ, госпошлина.

Для IT компаний льготная ставка по налогу на прибыль пока в этом году — 0%. Со следующего года уже 5% и будет она действовать 2025 до 2030 года.

Для субъектов из реестра малых технологических компаний будут предусматривать, возможно, пониженные ставки налога на прибыль. Из хорошего еще — федеральный инвестиционный налоговый вычет. У нас есть региональный, а с 2025 года появится и федеральный.

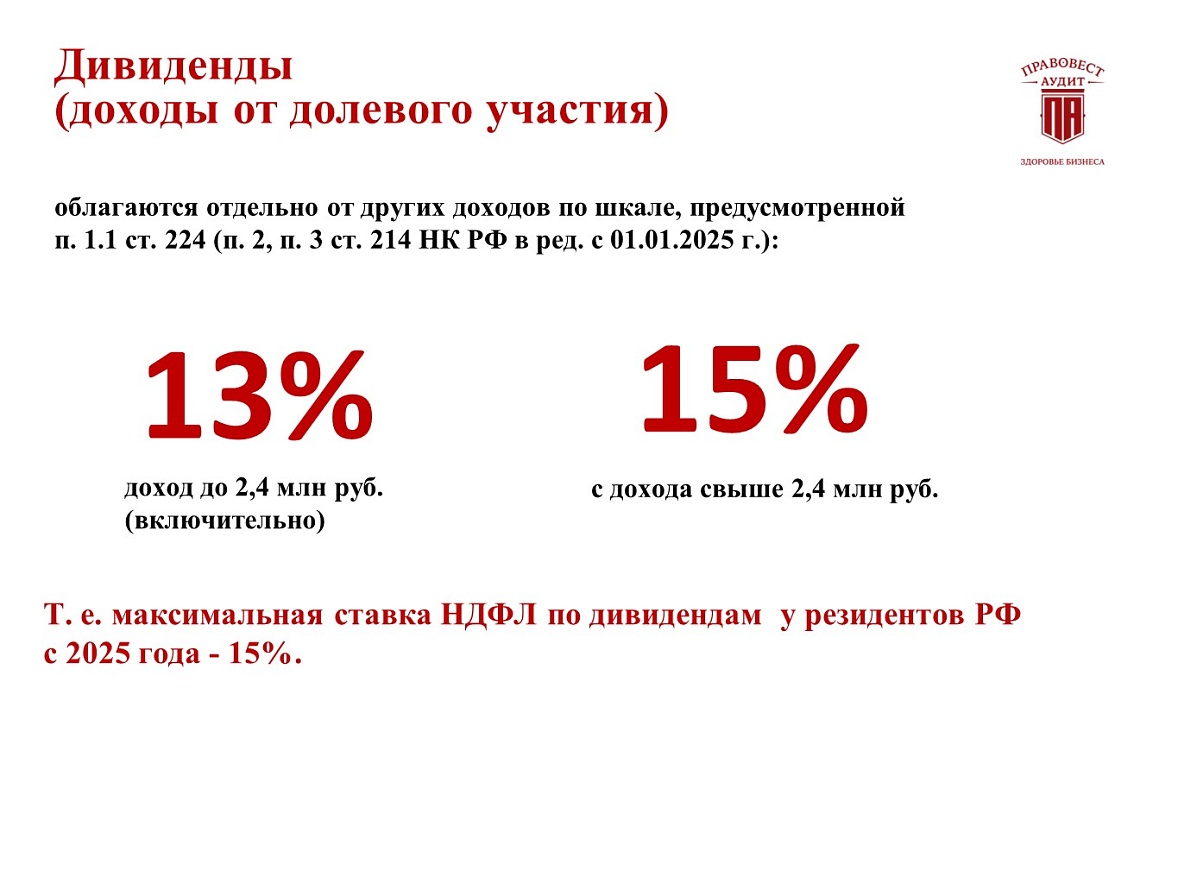

НДФЛ — пятиступенчатая прогрессивная шкала ставок. Здесь многих интересуют дивиденды- подпадают ли они под эту пятиступенчатую шкалу или нет. Здесь отельная шкала ставок — двухступенчатая — 13 % и 15%. То есть максимальная шкала НДФЛ по дивидендам у резидентов с 2025 года — 15%. И зависит она от размеров дивидендов.

НДФЛ при продаже акций и долей

Нерезиденты. Здесь бизнес несколько возмутился, потому что инвестиционную привлекательность это снизило. У нас получается, что при реализации акций нерезидентом, которыми он владел более 5 лет или облигациями — более 1 года — вне зависимости от срока владения с 2025 года придется платить НДФЛ.

Освобождения от НДФЛ для нерезидентов не будет даже при «долгом» владении акциями, облигациями.

Для резидентов вводится необлагаемый лимит (50 млн) для освобождения от НДФЛ доходов от продажи бизнеса, которым владели не менее 5 лет.

Доходы от реализации долей (ценных бумаг), которые принадлежат физлицу-резиденту не менее 5 лет, а также от продажи (погашения) некоторых акций, облигаций российских организаций, инвестиционных паев, принадлежащих резиденту более года, — будут освобождаться от НДФЛ в пределах 50 млн руб. (п.п. 17.2, НК РФ).

Например, если доход налогового резидента от продажи долей или акций (при сроке владения от 5 лет) составил менее 50 млн — налог платить будет не надо. С превышения — придется заплатить. То же самое по акциям, облигациям.

Рост страховых взносов для МСП

Субъекты малого и среднего предпринимательства будут платить больше страховых взносов. С 01.01.2025 года для МСП меняются не в лучшую сторону условия для начисления страховых взносов по льготной ставке в размере 15%.

Лимит зарплаты, по достижению которого МСП может платить страховые взносы по льготному тарифу, повысят с 2025 года до 1,5 минимальных размеров оплаты труда (МРОТ).

Т.е. льготную ставку по взносам (15%) можно будет применять в отношении выплат, превышающих 1,5 МРОТ, а не с 1 МРОТ (как сейчас).

Кстати, в 2025 году МРОТ составит 22 440 руб., поэтому «льготный тариф» взносов будет применяться к заработной плате, превышающей 33 660 руб.

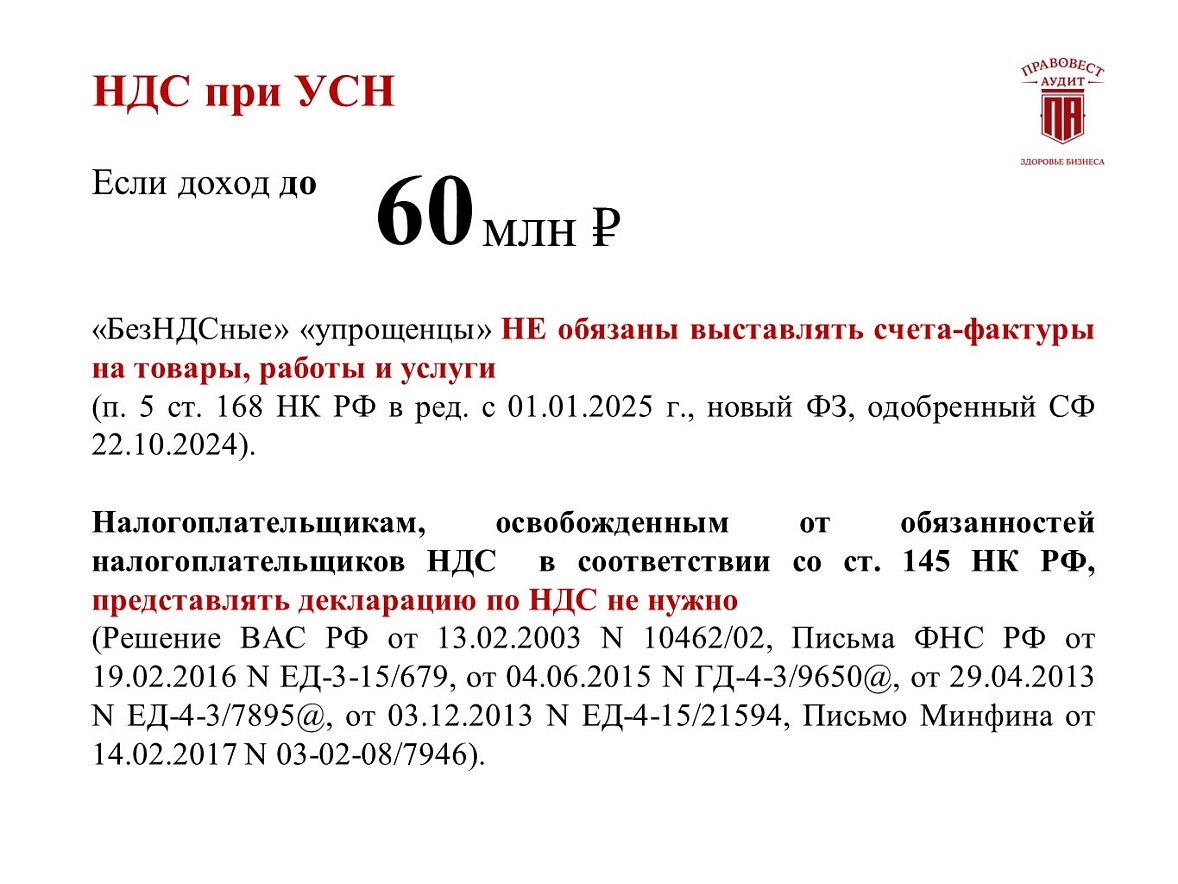

Те компании, которые имеют доход за 2024 год более 60 тыс. руб. с 2025 года становятся плательщиками НДС.

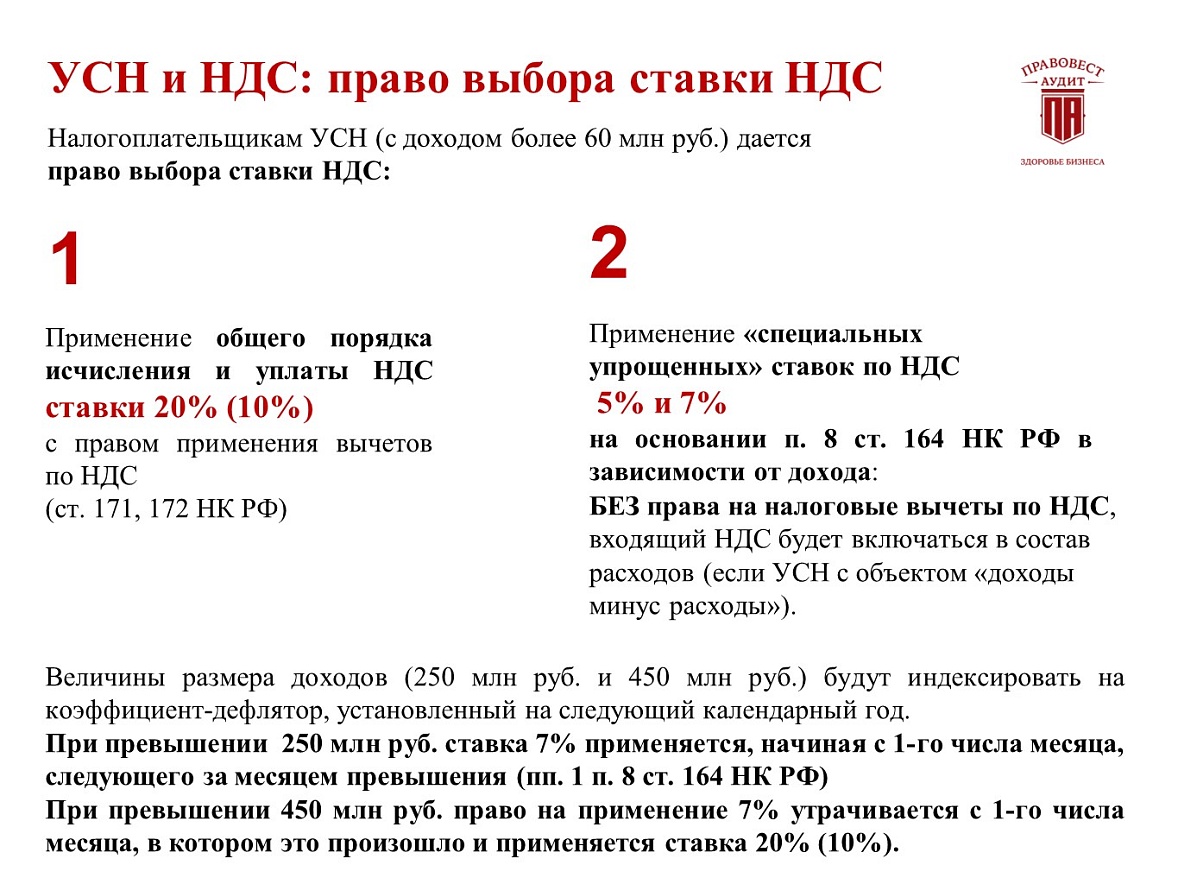

Важный вопрос: какую ставку выбрать? 20% — классический вариант, либо пониженные ставки (5 % и 7% в зависимости от размера дохода).

Важно помнить при выборе ставок, что пониженные ставки применяются БЕЗ права на налоговые вычеты по НДС, входящий НДС будет включаться в состав расходов (если УСН с объектом «доходы минус расходы»).

Тренды в аудите 2024

С учетом серьезных налоговых изменений, трансформацией и усилением налогового контроля, ведущих к увеличению налоговых рисков бизнеса, а следовательно и личных рисков руководителей и бухгалтеров — растет и спрос на аудит с фокусом внимания на налоги компаний. Руководители хотят быть уверенными, что в их бизнесе все в порядке, в т.ч. с налогами. Ведь сейчас очень актуально следующее равенство:

налоговые ошибки и упущения=налоговые доначисления=личные риски руководящего состава компании

Своевременное выявление налоговых рисков позволяет управлять ими- оперативно принимать решения по их снижению или полному нивелированию. А это эффективная защита не только бизнеса от налоговых доначислений, но и от персональных рисков в виде уголовной, субсидиарной ответственности, рисков взыскания собственниками убытков (налоговых доначислений, невозмещенного НДС).

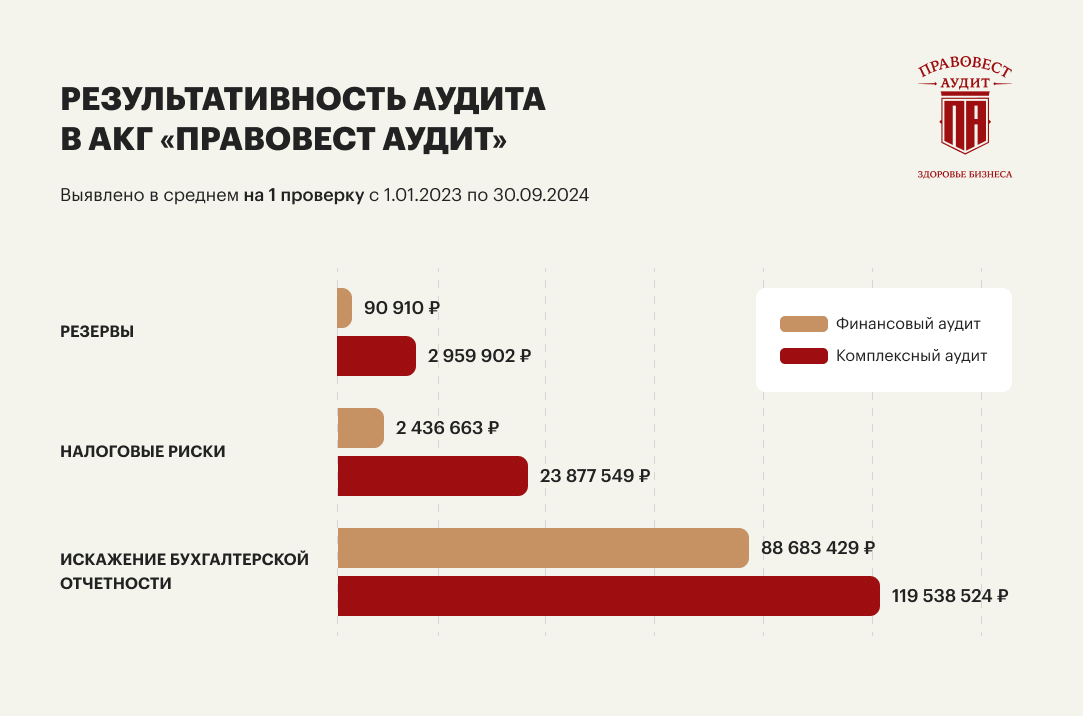

Практика показывает, что комплексный аудит с особым акцентом на налоговые риски выявляет ошибки стоимостью в десятки миллионов рублей, позволяя вовремя принять меры для недопущения повышенного внимания со стороны налоговых органов (в т.ч. в рамках выездных проверок).

Сегодня независимый аудит стал необходимостью для бизнеса и руководителя, который хочет обезопасить себя от . Особенно ценят аудит с гарантией защиты от налоговых претензий и расширенной страховкой.

Три способа защиты руководителя от претензий в 2024 году

Кстати, «Правовест Аудит» по итогам аудита выдаёт не только аудиторское заключение и расширенные юридические и финансовые гарантии бизнесу, но и сертификат руководителю, главному бухгалтеру, финансовому директору о прохождении аудита. Данный документ подтверждает квалификацию и соблюдение законодательства в части ведения достоверного учета и отчетности. И может пригодиться при защите руководителей и бухгалтеров от личной ответственности.

Материалы других спикеров бизнес-встречи:

Личные риски собственника и руководителя 2024-2025:

Как настроить эффективное взыскание задолженностей в 2024-2025:

Эффективные инструменты контроля персонала:

Кибербезопасность для бизнеса: шаги собственника и руководителя для защиты данных и соблюдения законодательства:

ПРОСТО АУДИТ!