Содержание

Признание договоров займа контролируемыми сделками

Компании, входящие в одну корпоративную структуру (группу), как правило, являются взаимозависимыми. Как мы писали , по общему правилу проценты по кредитам и займам учитываются в доходах/расходах в размере фактических процентов по договору. Но в отношении контролируемых сделок и контролируемой задолженности перед иностранными взаимозависимыми лицами есть ограничения.

Перечень условий, при которых лица признаются взаимозависимыми указан в НК РФ, в т. ч. когда:

- доля прямого и (или) косвенного участия одной организации (лица) в другой составляет более 25%;

- доля прямого и (или) косвенного участия одного и того же лица в каждой организации составляет более 25%.

Если соблюдаются суммовые и иные дополнительные критерии, займы между взаимозависимыми лицами могут быть признаны контролируемыми сделками.

Для российских взаимозависимых организаций суммовым критерием для признания сделок контролируемыми является годовая сумма дохода больше 1 млрд руб. При этом еще должно быть выполнено хотя бы одно из условий, предусмотренных НК РФ. Вот некоторые из них:

- одна из сторон сделки применяет ЕСХН или является плательщиком НДПИ;

- стороны сделки применяют разные ставки по налогу на прибыль организаций и др.

Для иностранных взаимозависимых организаций суммовым критерием для признания сделки контролируемой является годовая сумма дохода в 120 млн руб. по всем сделкам с этим «иностранцем» ( НК РФ).

Обратите внимание! К сделкам с взаимозависимыми лицами также приравниваются сделки с иностранными лицами, зарегистрированными в офшорах ( НК РФ). Их перечень утвержден Приказом Минфина РФ 15.06.2023 № 86н.

С 1 июля 2023 года в Перечень включены, в т.ч. европейские страны, например, Швейцария, Германия, Испания, Италия, Кипр и др., а также Канада, США и Япония, всего 91 государство.

При признании сделок с «офшорами» контролируемыми, фактическая взаимозависимость сторон неважна. Такие сделки будут признаваться контролируемыми, если объем доходов за год превысит 120 млн руб.

Советник налоговой службы II ранга, руководитель отдела консалтинга, главный эксперт по бухучету и налогообложению «Правовест Аудит», аттестованный аудитор

В целях квалификации сделок в качестве контролируемых, в суммы «годового дохода» включают доходы, рассчитанные по правилам главы 25 «Налог на прибыль организаций» ( НК РФ). В отношении доходов по выданным/полученным займам в расчет доходов принимается только величина процентов, полученных (подлежащих получению) по указанным договорам, в соответствии с порядком их признания для налога на прибыль ( Письма Минфина России от 16.08.2013 г. N 03-01-18/33535).

Перечень сделок, НЕ относящихся к контролируемым, приведен в НК РФ.

Например, не признаются контролируемыми: сделки, сторонами которых являются участники одной и той же консолидированной группы налогоплательщиков. Беспроцентные займы между взаимозависимыми российскими организациями тоже не являются контролируемыми ( НК РФ).

все победит

Правила учета доходов и расходов по контролируемым сделкам (займам)

Напомним, как определяются доходы и расходы по договорам займа, признанным контролируемой сделкой: процентная ставка сравнивается с интервалом предельных значений (лимитов), который рассчитывается по правилам и НК РФ.

В доходах признается сумма начисленных процентов по фактической ставке, если фактическая ставка больше минимального значения интервала.

В расходах признается сумма начисленных процентов по фактической ставке, если фактическая ставка меньше максимального значения интервала.

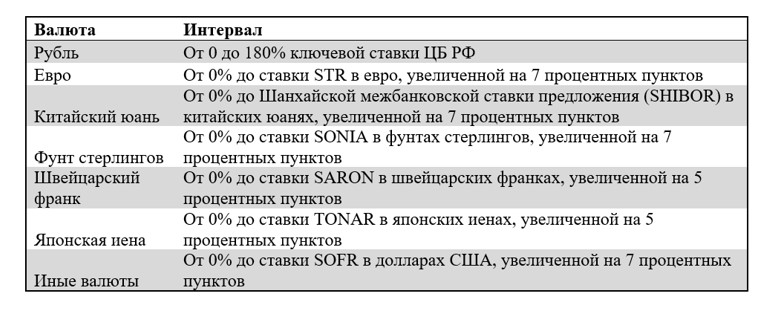

Интервалы предельных значений процентных ставок по долговым обязательствам, оформленным в рублях и иностранной валюте в 2022-2023гг.:

При предоставлении беспроцентного займа стороной которого является взаимозависимое иностранное лицо (в т.ч. невзаимозависимое лицо, зарегистрированное в офшоре), сделка признается контролируемой при превышении суммового критерия в 120 млн руб. за год всем сделкам с этим иностранным лицом ( НК РФ). Причем «тело займа» в 120 млн не включается. Однако учитывая, что по контролируемым сделкам интервал «налоговых доходов», указанных в п.1.1. НК РФ в 2023 году, начинается от 0%, беспроцентные займы выданные/полученные от иностранных лиц в рублях и иностранной валюте соответствуют этому интервалу. А значит, у иностранного заимодавца, выдавшего беспроцентный заем, в любом случае налогооблагаемого дохода в 2023 году не возникает.

Для неконтролируемых сделок с участием иностранной организации, когда имеет место выдача процентных или беспроцентных (низкопроцентных) займов за счет ранее привлеченных кредитных средств, налоговые риски для займодавца будут такими же, как и для займов с участием только российских компаний: необходимо подтвердить экономическую обоснованность привлечения займа.

Предельная величина процентов по контролируемой задолженности

Контролируемой задолженностью признается непогашенная задолженность российской организации по займу перед взаимозависимым иностранным лицом, если оно прямо или косвенно (в общем случае более 25%) участвует в деятельности организации или с взаимозависимыми лицами взаимозависимых «иностранцев» иностранной организации. Полный перечень случаев, когда задолженность считается контролируемой приведен в НК РФ.

Если размер контролируемой задолженности налогоплательщика более чем в 3 раза (для банков и организаций, занимающихся лизинговой деятельностью, — более чем в 12,5 раза) превышает разницу между суммой активов и величиной обязательств этого налогоплательщика (собственный капитал) на последнее число отчетного (налогового) периода, налогоплательщику необходимо определить предельную величину процентов, которую можно отнести на расходы ( НК РФ). На практике такой порядок называют «правилом тонкой капитализации».

Обратите внимание!

В 2022 — 2023 гг. по контролируемой задолженности, возникшей до 01.03.2022, определены особые правила расчета предельной величины процентов, которые можно учесть в расходах по налогу на прибыль ( Федерального закона от 26.03.2022 N 67-ФЗ):

- величину контролируемой задолженности в иностранной валюте определяют по курсу Банка России на последнюю отчетную дату отчетного (налогового) периода. При этом курс не должен превышать значение на 01.02.2022;

- на последнее число периода собственный капитал рассчитывается без учета положительных (отрицательных) курсовых разниц, которые могут возникнуть из-за разницы курса по сравнению с показателем на 01.02.2022.

Для расчета «норматива процентов» нужно фактически начисленные проценты разделить на коэффициент капитализации, рассчитанный на последнюю дату отчетного (налогового) периода ( и НК РФ). Проценты по контролируемой задолженности в части, не превышающей предельный размер, учитываются во внереализационных расходах ( НК РФ). А «сверхнормативные» суммы процентов приравниваются к выплаченным дивидендам и не включаются в расходы, учитываемые в целях налогообложения. Если на конец отчетного (налогового) периода величина собственного капитала организации отрицательна, то проценты по займу не учитываются в составе расходов при формировании налоговой базы по налогу на прибыль организаций (предельные проценты равны нулю) ( Минфина России от 03.09.2020 N 03-03-06/1/77288). В случае изменения коэффициента капитализации в последующем отчетном периоде или по итогам налогового периода по сравнению с предыдущими отчетными периодами предельный размер процентов, включенный в состав расходов, по контролируемой задолженности за предыдущий отчетный период изменению не подлежит ( НК РФ).

В случае, когда «сверхнормативные проценты» выплачиваются иностранной организации, применяется ставка 15% или ставка (освобождение), предусмотренная соглашением об избежании двойного налогообложения в отношении дивидендов ( НК РФ, Минфина России от 03.09.2020 N 03-03-06/1/77288, от 27.12.2017 N , см. Постановление Арбитражного суда Поволжского округа от 04.02.2020 N Ф06-38592/2018 по делу N А55-31640/2017).

К сведению! С 08 августа 2023 года приостановлены ряд соглашений об избежании двойного налогообложения, в т.ч. в части налогообложения дивидендов, в т.ч. с Кипром, Германией, Испанией, США, Канадой, Великобританией и др. Подробно .

Расчет норматива процентов по контролируемой задолженности производится как в отношении сделок, признаваемых в соответствии с НК РФ контролируемыми сделками ( НК РФ), так и в отношении сделок не признаваемых таковыми ( Минфина России от 3 сентября 2020 г. N 03-03-06/1/77288).

Обратите внимание! Если при делении размера собственного капитала на сумму контролируемой задолженности полученный результат не превышает 3 (12,5 для банков и лизинговых компаний), то в расходах можно учесть всю сумму начисленных процентов с учетом ограничений, установленных НК РФ (в части контролируемых сделок), т.е. «норматив» и «дивиденды» не рассчитываются.

Учет процентов по контролируемым сделкам и контролируемой задолженности вызывает немало вопросов. Минимизировать налоговые риски поможет и страховкой от налоговых претензий.

ПРОСТО АУДИТ!