Почему руководители бизнеса отдают предпочтение комплексному аудиту

Сентябрь — «низкий сезон» в аудите. В этот период обычно проходит инициативный аудит или первый этап обязательного аудита (проверяют отчетность по итогам полугодия, чтобы устранить методологические ошибки, вовремя их исправить, сэкономив время в «горячий» отчетный сезон). Сентябрь 2023 года не стал исключением. Но из статистики видно, что большинство клиентов выбрали комплексный аудит — аудит с углубленной проверкой налогового учета. Почему? Ответ очевиден — посмотрите результаты аудиторских проверок!

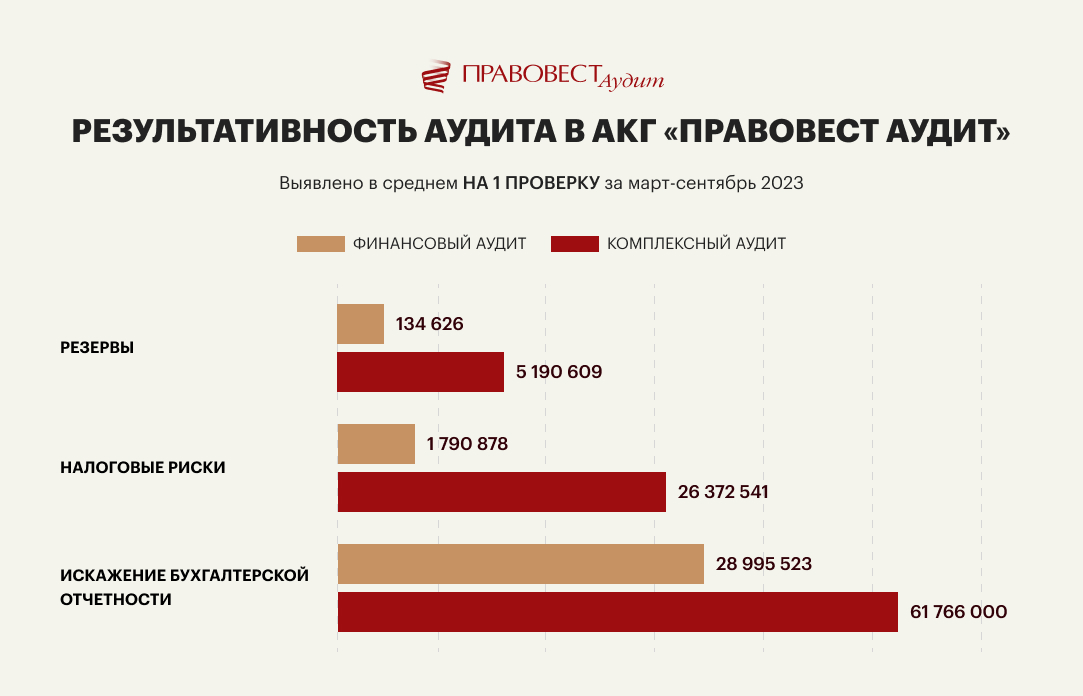

Наша аудиторская статистика по итогам проверок, проведенных в марте-сентябрь (7 месяцев) показала, что комплексный аудит почти в 15 раз эффективнее, чем классический финансовый аудит выявляет налоговые риски и более, чем в 38 раз — эффективнее при поиске налоговых резервов.

Комплексный аудит — это не только проверка бухгалтерской отчетности. Особое внимание аудиторы уделяют данным налогового учета, оцифровываю налоговые риски, а эксперты и налоговые юристы предлагают способы их минимизации, выявляют налоговые резервы.

Как видим, после проведения комплексного аудита компания в среднем может «сэкономить» на налогах более 5 млн руб., т.е. вложения в аудит вернутся сторицей. Но самое главное — это информация о налоговых рисках, которые можно устранить, чтобы не привлекать внимание налоговых органов и избежать выездной налоговой проверки.

В среднем при проведении комплексного аудита на 1 проверку налоговые риски составляют более 26 млн руб. А при «классическом» аудите −1,8 млн руб. И это не потому, что клиенты по финансовому аудиту допускают меньше ошибок в налоговом учете. Такое отличие можно объяснить несколькими факторами:

- Выборка первичных документов и договоров при проведении комплексного аудита намного больше, чем при «классическом» аудите;

- Финансовый аудит выявляет только существенные ошибки в налогах, способные исказить бухгалтерскую отчетность. При этом «несущественные» ошибки, которые привели к неуплате налогов (для крупной компании несущественная ошибка может составлять несколько миллионов!) в общей сумме за несколько лет могут сложиться в значительные налоговые доначисления. А для возбуждения уголовного дела за неуплату налогов достаточно, чтобы компания не уплатила налоги в сумме 15 млн руб.

Налоговый контроль с каждым годом усиливается. Например, средние доначисления по выездной налоговой проверке в Москве по итогам полугодия выросли до 95 млн руб.

Поэтому руководители и бухгалтеры хотят быть уверенными, что в налоговом учете все идеально. Решение этой задачи — комплексный аудит со . Но можно дополнить техзадание на «обычный» аудит проверкой только тех участков или операций, которые вызывают опасения. Например, аудиторы могут углубленно проверить только НДС или только расходы по налогу на прибыль.

Общие суммы выявленных рисков, резервов и искажений

| Сентябрь 2023 | Вид аудита | Итого | |

|---|---|---|---|

| Комплексный Аудит | Финансовый Аудит | ||

| 11 проверок | 8 проверки | 19 проверок | |

| Искажения бухгалтерской отчётности | 912 320 000 | 336 569 000 | 1 248 889 000 |

| Налоговые риски | 80 238 000 | 13 608 000 | 93 846 000 |

| Выявленные резервы | 832 000 | - | 832 000 |

| Средняя сумма на 1 проверку, руб. | |||

| Искажения отчётности | 82 938 182 | 42 071 125 | х |

| Налоговые риски | 7 294 364 | 1 701 000 | х |

| Выявленные резервы | 75636 | х | х |

В сентябре средняя сумма выявленных налоговых рисков при проведении комплексного аудита на 1 проверку составила 7,2 млн руб., а при проведении «классического» аудита — всего 1,7 млн руб. Также при комплексном аудите обнаружено, что клиенты могли бы уплатить в бюджет налогов меньше на 832 тыс. руб., но не воспользовались такими налоговыми резервами. При проведении финансового аудита задача по выявлению налоговых резервов перед аудиторами не ставится, поэтому сумма налоговых резервов в сентябре — 0 руб.

ТОП-3 крупных налоговых рисков

| № | Описание | Сумма, руб. |

|---|---|---|

| 1. | Риск доначисления налога на прибыль из-за исключения расходов на премирование сотрудников, поскольку в компании не утверждены показатели премирования и порядок определения размера премий. Это самое «популярное» нарушение налогоплательщиков по налогу на прибыль. При отсутствии документов, подтверждающих экономическую обоснованность премий, не соблюдается одно из требований п.1 ст.252 НК РФ для признания расходов в целях налога на прибыль. Помимо самих видов стимулирующих выплат организации следует установить четкие условия (основания) назначения каждого конкретного вида поощрения. Кроме того, необходимо располагать документами, подтверждающими, что такие условия фактически выполнены премируемыми сотрудниками. |

52 709 359 |

| 2. | Риск исключения из состава внереализационных расходов 2022 года «лишних» сумм отрицательных курсовых разниц от переоценки требований и обязательств в иностранной валюте. В 2022 году отрицательные курсовые разницы учитывались в налоговом учете в обычном порядке, а положительные курсовые разницы от переоценки требований и обязательств учитывались в доходах только на дату их погашения. Однако Минфин РФ в Письме от 22.12.2022 г. N 03-03-10/126074 разъяснил, что по требованиям и обязательства в иностранной валюте числящимся на 31.12.2022 года, налогоплательщикам следует пересчитать суммы отрицательных курсовых разниц за 2022 год, включив в расходы только разницу, на которую отрицательные разницы превысили сумму положительных. Позиция Минфина не бесспорна, но, если налогоплательщик не принял ее во внимание, есть риски возникновения споров с налоговыми органами и доначисления налога на прибыль. Подробно об учете курсовых разниц в 2022 году . |

2 330 457 |

| 3. | Риск доначисления налога на прибыль из-за отсутствия документов, подтверждающих представительские расходы. У организации отсутствуют отчеты по представительским расходам. Материалы с логотипом организации переданы по Требованию-накладной сотруднику. Но документов, подтверждающих, что эти рекламные материалы были переданы представителям других организаций, участвующих в переговорах в целях установления и (или) поддержания взаимного сотрудничества или участников, прибывших на заседания совета директоров (правления) или иного руководящего органа налогоплательщика, нет (п.2 ст.264 НК РФ). |

480 000 |

В ТОП-3 налоговых рисков в сентябре 2023 года опять попали премии сотрудникам, на которые нет документов, обосновывающих необходимость их выплаты. Но этот риск можно нейтрализовать, восстановив необходимые документы (утвердив положение о премировании сотрудников, восстановив служебные записки руководителей подразделений о соблюдении сотрудниками условий для их премирования и т.п.). Также можно восстановить документы по представительским расходам, когда компания ведет учет всех своих мероприятий и встреч с контрагентами. А значит, удастся избежать налоговых доначислений. И опять вложения в аудит окупятся.

Кроме того, идеальная отчетность и уверенность, что в учете все в порядке, позволяет без опасений воспользоваться налоговыми преференциями.

К сведению!

Налоговые резервы — это суммы налогов и взносов, которые компания переплатила в бюджет или могла бы возместить из бюджета (например, НДС), а также суммы налогов, уплату которых можно отложить или уменьшить, если применить преференции, установленные НК РФ.

В числе выявленных налоговых резервов в сентябре традиционно суммы НДС, которые налогоплательщики отложили на более поздний период, чтобы не нарушать безопасную долю вычетов в декларации по НДС. Но когда «нечего бояться», можно пройти процедуру возмещения НДС из бюджета и пополнить оборотные средства компании возвращенными суммами налогов.

ТОП-3 крупных искажений бухгалтерской отчетности

| № | Описание | Сумма, руб. |

|---|---|---|

| 1. | Не подтверждена задолженность контрагентов по дебиторской и кредиторской задолженности актами сверок. |

836 488 152 |

| 2. | Организация не применяет ФСБУ 25/2018 в части договоров аренды, помещения по которым сдаются в субаренду. Не отражено право пользования активом в составе основных средств и обязательства по аренде в составе долгосрочной кредиторской задолженности. Нарушен п. 2 ФСБУ 25/2018, согласно которому настоящий Стандарт применяется сторонами договоров субаренды. |

94 234 672 |

| 3. | Некорректное отражение в Отчете о движении денежных средств оплаченных страховых взносов по заработной плате работников. Данные суммы отражены по строке 4129 «Прочие платежи» ОДДС. Но в письмах Минфина России от 22.01.2016 N 07-04-09/2355 и от 29.01.2014 N 07-04-18/01 рекомендуется отражать данные платежи в разделе «Денежные потоки от текущих операций» по группе статей «в связи с оплатой труда работников» (по строке 4122). |

68 014 169 |

Найденные суммы налоговых рисков, резервов и искажений бухгалтерской отчетности не говорят о том, что финансовая служба компании работает плохо. У ошибок могут быть разные причины: «глаз замылился» (всегда так делали, а почему именно так никто не помнит), из-за постоянной загруженности не было времени отследить многочисленные изменения законодательства, технические ошибки в настройке бухгалтерской программы, просто заблуждение сотрудника о порядке отражения тех или иных операций в учете и т.п. Аудиторы помогают компании посмотреть на учет «со стороны», предлагают исправить недочеты. А когда ошибки исправлены и есть уверенность, что теперь в учете полный порядок, компании и руководителям не грозят налоговые риски — авторитет и значимость финансовой службы растет.

Финансовый или комплексный аудит в любом случае помогает сотрудникам финансовой службы и руководителям компании чувствовать себя уверенно и безопасно. Но при выявлении налоговых рисков и резервов эффективность комплексного аудита в разы выше эффективности финансового аудита. Поэтому все больше компаний, выбирая аудит «голосуют» за проведение комплексного аудита.