Содержание

- Что такое камеральная проверка

- Когда проводится камеральная проверка?

- Регламент проведения камеральной налоговой проверки

- Полномочия налогового органа при проведении камеральной проверки

- Срок проведения камеральной проверки

- Особенности исчисления сроков камеральной проверки декларации по НДС

- Результаты камеральной налоговой проверки

- Как пройти камеральную проверку без опасений

Что такое камеральная проверка

Камеральная налоговая проверка проверка входит в состав основных мероприятий налогового контроля и представляет собой проверку соблюдения налогоплательщиком (плательщиком взносов, налоговым агентом) налогового законодательства на основе представленных им декларации (расчета) или заявления о получении налоговых вычетов в упрощенном порядке и имеющихся у налогового органа данных / документов. Проверка проводится по месту нахождения налоговой инспекции (в отличие от выездной налоговой проверки, в рамках которой осуществляется выезд проверяющих в офис проверяемого налогоплательщика).

Камеральная налоговая проверка расчета финансового результата инвестиционного товарищества проводится налоговым органом по месту учета участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета (абз. 2 п. 1 ст. 88 НК РФ).

Порядок, сроки и особенности проведения проверки регулируются ст. 88 Налогового кодекса РФ. Также инспекция в ходе проведения проверки учитывает рекомендации по проведению камеральных проверок, выпущенные вышестоящим налоговым органом (например, в Письмах ФНС от 16.07.2013 №АС-4-2/12705 «О рекомендациях по проведения камеральных налоговых проверок», от 27.07.2018 №ММВ-20-15/85@ «О сокращении сроков камеральной проверки» налоговых деклараций по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию и др.).

Глубина камеральной проверки строго ограничивается данными представленной декларации / расчета как в отношении проверяемого налога, так и в отношении периода проверки. Инспекция ни при каких обстоятельствах не сможет попутно проверить иной налог (не тот, по которому представлена декларация (расчет, заявление)) или охватить период за пределами того, по которому отчитался налогоплательщик.

Полномочия инспекции в ходе проведения камеральной проверки также существенно ограничены законодательством. Подробнее об этом мы поговорим ниже.

Когда проводится камеральная проверка?

Камеральная налоговая проверка проводится по факту подачи организацией, индивидуальным предпринимателем, физическим лицом налоговой декларации (налогового расчета), заявления о получении налоговых вычетов в упрощенном порядке в инспекцию. Никаких дополнительных условий для начала проверки не требуется.

Периодичность проведения камеральных налоговых проверок определяется сроками сдачи налоговых деклараций (расчетов) в соответствии с Налоговым кодексом РФ.

Возможна ситуация, когда камеральная проверка будет проведена, даже если налоговая декларация не представлена. Речь идет о совершении физическим лицом операций с недвижимостью, по которым он должен отчитаться перед налоговой инспекцией — получение недвижимости в дар или ее продажа. Даже если физическое лицо вопреки своей обязанности не представит декларацию 3-НДФЛ, налоговая инспекция все равно проведет камеральную проверку по факту совершения указанных выше операций. Контроль будет осуществляться с использованием документов и иных данных о налогоплательщике и полученных им доходах, которые имеются в распоряжении у инспекции. Предварительная сумма налога к уплате будет рассчитана с помощью системы ПК АИС «Налог-3» (п. 1.2 ст. 88 НК РФ, Письмо ФНС России от 08.07.2021 №ЕА-4-15/9587@). Срок проверки в таком случае составит 3 месяца со дня, следующего за днем истечения срока уплаты налога по соответствующим доходам. По требованию инспекции налогоплательщик должен будет в течение 5-и дней представить пояснения по предмету проверки. При этом в письме от 21.09.2023 №БВ-4-9/12150 ФНС России указала, что решение, принятое налоговым органом в результате камеральной налоговой проверки в такой ситуации может быть отменено при представлении налогоплательщиком документов, подтверждающих право на уменьшение полученного от продажи имущества дохода на расходы, связанные с его приобретением. Если налогоплательщик представит 3-НДФЛ в период такой проверки, то проверка будет прекращена и начнется новая на основании представленной декларации.

Ведущий юрист налоговой практики, специалист по налоговому консультированию

Налоговый кодекс РФ предусмотрел также, что камеральная налоговая проверка не проводится по декларациям (расчетам) за налоговые (отчетные) периоды, в которых был проведен налоговый мониторинг (новая форма удаленной проверки отчетности налогоплательщика). Однако есть исключение. При досрочном прекращении налогового мониторинга менее чем через три месяца со дня представления отчетности, камеральная проверка будет проведена. При этом срок ее проведения будет исчисляться со дня, следующего за днем досрочного прекращения мониторинга (п. 1.1. ст. 88 НК РФ).

Также не проводится камеральная налоговая проверка специальных деклараций, поданных физическими лицами в рамках «амнистии капиталов» (в соответствии с Федеральным законом от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации») (п. 1 ст. 88 НК РФ).

Регламент проведения камеральной налоговой проверки

Итак, вы отчитались по налогу или взносам, и камеральная налоговая проверка началась.

Срок камеральной проверки отсчитывайте с момента получения декларации (расчета) инспекцией. Условно можно выделить 2 этапа камеральной налоговой проверки: автоматизированный контроль и углубленная проверка.

Первый этап осуществляется автоматически информационной системой налоговых органов, без участия сотрудников инспекции. Декларации / расчеты проверяются по контрольным соотношениям (сопоставимость данных, внесенных в различные строки декларации, или соответствие данных нормативно закрепленным показателям (например, соответствие средней зарплаты в организации средней зарплате в регионе, зарплаты сотрудников размеру МРОТ и пр.), показатели сопоставляются с другими данными отчетности самого налогоплательщика или его контрагентов (Письмо ФНС от 16.07.2013 №АС-4-2/12705).

На данном этапе, в частности, анализируются следующие данные:

- соблюдение сроков представления декларации (расчетов);

- соответствие показателей представленной декларации показателям отчетности налогоплательщика/ документам, информации, имеющимся у налоговой инспекции (п. 3 ст. 88 НК РФ).

Если система обнаружит расхождения, несоответствия, инспекция перейдет к углубленному этапу проверки, к которому уже подключаются сотрудники инспекции. На этом этапе проверяющие запрашивают у налогоплательщика пояснения или документы, используют иные способы налогового контроля, разрешенные Налоговом кодексом РФ.

В отдельных ситуациях углубленная проверка возможна и в том случае, когда расхождения не выявлены, однако налоговому органу важно особенно внимательно проверить все обстоятельства в целях проверки правильности налогового учета. В частности, углубленная проверка проводится при представлении декларации с суммой НДС к возмещению или при заявлении налоговых льгот. Налоговый орган, как правило, истребует документы, подтверждающие вычеты/ право на льготы.

К декларациям по НДС и Расчету по страховым взносам особые требования.

В случае, если показатели декларации по НДС не соответствуют контрольным соотношениям, утвержденным Приказом ФНС России от 25.05.2021 №ЕД-7-15/519@, декларация считается непредставленной (п 5.3 ст. 174 НК РФ).

О несоответствии декларации контрольным соотношениям инспекция сообщит по ТКС не позднее дня, следующего за днем получения декларации. Если в течение 5 рабочих дней налогоплательщик представит правильно заполненную декларацию, то она будет считаться представленной в день представления «неформатной» декларации (п.5.4 ст.174 НК РФ).

На устранение несоответствий в Расчете по страховым взносам (например, если показатели по физическим лицам не совпадают с общей суммой) страхователю тоже дается 5 рабочих дней с даты направления налоговым органом уведомления об ошибках в электронной форме (10 рабочих дней — с даты направления такого уведомления на бумажном носителе) (п. 7 ст. 431 НК РФ). Расчет с ошибками не считается представленным. Но при своевременном их устранении датой представления Расчета будет день подачи «ошибочного» РСВ .

ПРОСТО АУДИТ!

Полномочия налогового органа при проведении камеральной проверки

Полномочия инспекции в ходе камеральной проверки существенно ограничены положениями Налогового кодекса РФ. Проверяющие могут проводить следующие мероприятия налогового контроля:

- истребование у проверяемого лица документов исключительно в прямо установленных Налоговым кодексом РФ случаях (п. 7 ст. 88 НК РФ);

- истребование у проверяемого налогоплательщика пояснений как письменных, так и посредством вызова в инспекцию (пп. 4 п. 1 ст. 31, п. п. 3, 6, 8.8 ст. 88 НК РФ);

- «встречные» проверки, т.е. направление запроса на информацию, документы контрагентам проверяемого лица (ст. 93.1 НК РФ);

- осмотр помещений, территорий, документов и предметов в допустимых законодательством случаях (п. 1 ст. 92 НК РФ). ФНС России в рекомендациях по истребованию документов (информации) (п. 1.5 Письма от 26.06.2023 N СД-4-2/8096@) указала, что приоритетным является истребование документов у проверяемого лица, истребование документов у его контрагента осуществляется в случае невозможности истребовать документы у проверяемого лица либо в случае обоснованных сомнений относительно полученных у проверяемого лица документов. На практике налоговые органы достаточно часто обращаются к «встречным проверкам» в целях установления обстоятельств (данные первичных документов), положенных в основу налогового учета налогоплательщика;

- допрос свидетелей (пп. 12 п. 1 ст. 31, п. 1 ст. 90 НК РФ). На допрос может быть вызвано любое физическое лицо, которое, по мнению проверяющих, может рассказать об обстоятельствах, имеющих значение для проводимой камеральной проверки (за исключением тех лиц, которые не могут давать показания в силу прямого указания п. 2 ст. 90 НК РФ). Отказаться от допроса по причине нежелания или не обладания информацией свидетель не вправе. Для вызова на допрос свидетелю направляют повестку (письма Минфина России от 18.10.2019 N 03-02-08/80594, ФНС России от 17.07.2013 N АС-4-2/12837 (п. 5.1)). По результатам проверки оформляется протокол. Перед дачей показаний свидетеля должны предупредить об ответственности за отказ или уклонение от дачи показаний, дачу заведомо ложных показаний;

- назначение экспертизы (пп. 11 п. 1 ст. 31, п. 1 ст. 95 НК РФ, п. 5 Письма ФНС России от 29.12.2012 N АС-4-2/22690). Отметим, что какого — то конкретного перечня оснований для проведения экспертизы НК РФ не устанавливает. Как правило, экспертизу назначают, если необходимо решить задачу, требующую специальных знаний, к примеру, установить подлинность документов или определить рыночную стоимость товаров (работ, услуг) и т.д. О назначении экспертизы выносится постановление, в котором указываются основания для ее назначения, фамилия эксперта и название экспертной организации, вопросы эксперту и передаваемые ему материалы (п. 3 ст. 95 НК РФ).

Истребование пояснений

Инспекция отправляет проверяемому лицу требование о представлении пояснений в следующих случаях:

В ходе проверки декларации, расчета обнаружила ошибки, противоречия, несоответствия иным данным, имеющимся у инспекции (данное право не распространяется на камеральную проверку заявления о получении налоговых вычетов в упрощенном порядке) (п. 3 ст. 88 НК РФ). В требование о представлении пояснений проверяющие должны указать, какие ошибки, противоречия были выявлены. В запросе проверяющие могут также предложить налогоплательщику скорректировать отчетность.

При подаче пояснений будьте внимательны к соблюдению требований к формату их подачи. Так, в частности, пояснения к налоговой декларации по НДС обязательно подавать в электронной форме по формату, утвержденному приказом ФНС России от 16.12.2016 N ММВ-7-15/682@. В случае несоблюдения установленного формата (например, при подаче пояснений в бумажном виде) налогоплательщика могут оштрафовать за непредставление пояснений, несообщение налоговому органу сведений (ст. 129.1 НК РФ). Однако отметим, что такой штраф есть шанс оспорить в суде, если инспекция фактически приняла пояснения. Так, в одном из недавних дел арбитражный суд отменил назначенный налогоплательщику штраф за представленные в ходе камеральной проверки декларации по НДС пояснения «не по формату». Суд принял во внимание, что пояснения были представлены налогоплательщиком в срок, и налоговый орган их принял во внимание (проверка была завершена, налоговых правонарушений не было установлено) (Постановление АС Волго-Вятского округа от 03.10.2023 по делу № А28-10382/2022).

Обратите внимание! Направление требования о представлении пояснений до составления акта налоговой проверки, не свидетельствует об обнаружении налоговым органом искажений и ошибок, приводящих к занижению подлежащей уплате суммы налога.

Поэтому если после получения требования о представлении пояснений вы установили, что действительно в отчетности есть искажения в сумме налога (взноса), их можно устранить, представив «уточненку», предварительно уплатив недоимку и соответствующие пени. Тогда штраф за неуплату налога (взноса) компании не грозит. Такой вывод подтвердила и ФНС России в письме от 21.02.2018 №СА-4-9/3514@.

При этом, если вы считаете, что основания для подачи уточненной декларации отсутствуют (искажений в налоговом учете нет), то вы направляете соответствующие пояснения налоговому органу. Для усиления своей позиции к таким пояснениям целесообразно приложить подтверждающие документы. Инспекция в обязательном порядке рассмотрит такие пояснения и документы (п. 5 ст. 88 НК РФ).

- При проверке декларации (расчета), в которой налогоплательщиком отражена налоговая льгота — об операциях, по которым такая льгота применена. Причем в качестве пояснений налогоплательщик может представить электронные реестры документов, подтверждающих льготы, по формату, утвержденному ФНС (п. 6 ст. 88 НК РФ). Пока утверждены электронные реестры документов для подтверждения льгот по НДС и налогу на имущество (Приказ ФНС от 24.05.2021 № ЕД-7-15/513@).

- При проверке декларации по налогу на прибыль, в которой заявлен инвестиционный налоговый вычет согласно ст. 286.1 НК РФ — по вопросу применения инвестиционного налогового вычета (п. 8.8 ст. 88 НК РФ).

для выездной

проверки

Истребование документов

Перечень случаев, когда инспекция вправе запрашивать у вас налогоплательщика документы, проводя камеральные проверки, НК РФ закрепил в ст. 88. Список является закрытым. Выйти за его пределы, проверяющие не могут.

Обратите внимание! В определенных случаях Налоговый кодекс РФ предусматривает обязательство налогоплательщика представить документы вместе с декларацией (т.е. без какого — либо требования от инспекции). К примеру, при подтверждении нулевой ставки НДС при экспорте товара вместе с налоговой декларацией нужно подать документы по перечню, установленному п. 10 ст. 165 НК РФ.

В представленной ниже таблице разберем ситуации, когда проверяющие вправе потребовать у налогоплательщика представить документы.

| Основание | Документы, которые вправе истребовать инспекция | Норма НК РФ |

|---|---|---|

| В налоговой отчетности заявлены налоговые льготы. | Документы, подтверждающие право на льготу. Определение налоговых льгот приведено в ст.56 НК РФ — это преимущества, предоставляемые отдельным категориям налогоплательщиков по сравнению с другими налогоплательщиками. Поэтому, если освобождение или льготные ставки, могут применять любые налогоплательщики, например, освобождение от НДС операций по выдаче займов, то истребование документов «по льготе» неправомерно (См., например, п.14 Постановления Пленума ВАС от 30.05.2014 г. N 33). | п. 6 ст. 88 НК РФ |

Представлена уточненная налоговая декларация (расчет):

|

|

п. 8.3 ст. 88 НК РФ |

| Представлена налоговая отчетность по налогам, связанным с использованием природных ресурсов. | Документы, являющиеся основанием для исчисления и уплаты таких налогов. | п. 9 ст. 88 НК РФ |

| Проводится камеральная налоговая проверка по консолидированной группе налогоплательщиков. | Копии документов, которые должны представляться с налоговой декларацией по налогу на прибыль организаций по консолидированной группе налогоплательщиков в соответствии с главой 25 НК РФ, в том числе относящиеся к деятельности иных участников проверяемой группы. Требование направляется ответственному участнику группы. | П. 11 ст. 88 НК РФ |

| Налоговая декларация представлена налогоплательщиком — участником регионального инвестиционного проекта, по налогам, при исчислении которых были использованы налоговые льготы, предусмотренные для участников региональных инвестиционных проектов НК РФ и (или) законами субъектов. | Сведения и документы, подтверждающие соответствие показателей реализации регионального инвестиционного проекта требованиям к региональным инвестиционным проектам и (или) их участникам, установленным НК РФ и (или) законами субъектов РФ. | п. 12 ст. 88 НК РФ |

| Инспекция выявила несоответствие сведений о прослеживаемых товарах. | Счета-фактуры, первичные и иные документы по операциям с прослеживаемыми товарами. | п. 8.9 ст. 88 НК РФ |

| Участником договора инвестиционного товарищества представлена налоговая декларация (расчет) по налогу на прибыль, НДФЛ. | Данные о периоде его участия в договоре и его доле прибыли. | п. 8.2 ст. 88 НК РФ |

| Представлена налоговая декларация по налогу на прибыль, в которой заявлен инвестиционный налоговый вычет согласно ст. 286.1 НК РФ. | Первичные и иные документы, подтверждающие правомерность применения такого налогового вычета. | п. 8.8 ст. 88 НК РФ |

| Представлен расчет по страховым взносам. | Сведения и документы, подтверждающие обоснованность отражения сумм, не подлежащих обложению страховыми взносами, и применения пониженных тарифов страховых взносов. | п. 8.6 ст. 88 НК РФ |

| Налоговая отчетность по НДС | ||

| В декларации по НДС выявлены противоречиях в данных и установлено, что они привели к занижению налога к уплате. | Счета-фактуры, первичные и иные документы, относящиеся к «противоречивым» операциям. | п. 8.1 ст. 88 НК РФ |

| Налогоплательщик представил декларацию по НДС с суммой налога к возмещению. | Документы, подтверждающие налоговые вычеты. | п. 8 ст. 88 НК РФ |

| Налоговая декларация по НДС представлена иностранной организацией, оказывающей услуги в электронной форме и стоящей на учете в налоговом органе. | Документы (информацию), подтверждающие, что местом оказания услуг в электронной форме признается территория РФ и иные сведения о таких услугах. | п. 8.5 ст. 88 НК РФ |

| Выявлены противоречия в данных налоговой декларации по НДС, в которой заявлены налоговые вычеты в отношении реализованных товаров, по которым иностранцу была выплачена компенсация (в рамках системы tax-free) (п. 4.1 ст. 171 НК РФ). | Документы, подтверждающие правомерность применения указанных налоговых вычетов. | п. 8.7 ст. 88 НК РФ |

| Налоговая отчетность по акцизам | ||

| Представлена налоговая декларация по акцизам, в которой заявлены налоговые вычеты в соответствии со ст. 200 НК РФ в связи с возвратом покупателем налогоплательщику ранее реализованных подакцизных товаров (за исключением алкогольной и (или) подакцизной спиртосодержащей продукции). | Первичные и иные документы, подтверждающие возврат подакцизных товаров и правомерность применения указанных налоговых вычетов, за исключением документов, ранее представленных в налоговые органы по иным основаниям. | п. 8.4 НК РФ |

| Представлена налоговая декларация по акцизам в связи с возвратом налогоплательщиком — производителем алкогольной и (или) подакцизной спиртосодержащей продукции этилового спирта поставщику — производителю этилового спирта. | ||

| Представлена налоговая декларации по акцизам, в которой заявлены налоговые вычеты сумм акциза, уплаченных при ввозе подакцизных товаров на территорию РФ, и в дальнейшем использованных в качестве сырья для производства подакцизных товаров. | ||

Аудиторское

Заключение

Требование о представлении документов инспекция вправе направить в любой день в пределах срока камеральной проверки. Если вы получили требование в последний день срока, на него все равно необходимо ответить.

Обратите внимание! Если вы понимаете, что не можете собрать и представить все запрошенные документы, информацию в обозначенный в требовании срок (например, в связи с их большим объемом), направьте в инспекцию не позднее следующего дня после получения требования соответствующее уведомление. В нем укажите причины невозможности представить документы в срок, а также обозначьте срок, в который вы сможете документы направить. Получив уведомление, налоговый орган вправе продлить срок, однако это не является его обязанностью. Поэтому даже направив уведомление, целесообразно стараться представить документы (или хотя бы их часть в определенный в требовании в срок). Решение о продлении или отказе в нем инспекция принимает в течение двух рабочих дней со дня получения уведомления. При этом отказ в продлении налоговый орган не должен каким-либо образом аргументировать (п. 5 ст. 93.1, ФНС России от 04.12.2015 №ЕД-16-2/304).

Ведущий юрист налоговой практики, специалист по налоговому консультированию

Важно помнить, что полномочия налоговой инспекции в рамках проведения камеральной проверки, в том числе по истребованию документов, ограничены. В частности, пункт 7 ст. 88 НК РФ прямо закрепляет, что при проведении камеральной налоговой проверки «налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено настоящей статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено нормами НК РФ». Налоговый орган должен соблюдать принцип законности налогового администрирования и недопустимости избыточного налогового контроля, что не позволяет ему выходить за пределы установленных НК РФ ограничений.

Поэтому при получении требования от инспекции в рамках проведения проверки, в первую очередь, проверьте, находится ли оно в пределах, установленных законом или налогоплательщик вправе его не выполнять. Особенно важно это выяснить, если объем истребуемых документов велик, и вы не успеете их представить, если захотите выполнить «незаконную просьбу» налоговой инспекции. Для оценки требований налогового органа лучше обратиться к налоговым юристам.

Также добавим, что при камеральной проверке вы можете добровольно, по собственной инициативе предоставить налоговому органу документы в подтверждение своей позиции. Например, это целесообразно сделать при подаче уточненной декларации с уменьшенной суммой налога к уплате.

Осмотр помещений, документов, предметов

Проведение данного мероприятия возможно только при проведении камеральной проверки декларации по НДС, а также деклараций неплательщиков НДС (по УСН, ЕСХН, единой (упрощенной) декларации) в следующих ситуациях (п. 1 ст. 92 НК РФ):

- в декларации заявлена сумма НДС к возмещению;

- выявлены противоречия декларации по НДС или расхождение показателей с данными отчетности контрагентов, которые приводят к занижению налога к уплате или завышению налога к возмещению;

- выявлены несоответствия между сведениями, содержащимися в декларации (отчете об операциях с прослеживаемыми товарами), и сведениями в отчете об операциях с такими товарами, представленном другим налогоплательщиком.

Перед проведением осмотра налоговый инспектор должен предъявить мотивированное постановление о проведении осмотра, а также служебное удостоверение (п. 1 ст. 92, п. 1 ст. 91 НК РФ). Налоговый кодекс РФ не устанавливает порядок вручения такого постановления и не закрепляет обязанность налогового органа предварительно уведомлять налогоплательщика о проведении осмотра.

Осмотр производится в присутствии как минимум двух понятых, которыми могут быть любые не заинтересованные в результатах проверки физические лица. Должностные лица налоговой инспекции не могут быть понятыми (п. 3 ст. 92, ст. 98 НК РФ). Также инспекция может привлекать для проведения осмотра независимого специалиста.

Налогоплательщик, помещение которого осматривается, или его представитель также вправе участвовать в осмотре. В необходимых случаях при осмотре производятся фото- и киносъемка, видеозапись, снимаются копии с документов или осуществляются другие действия (п. 4 ст. 92 НК РФ).

Оформление результатов осмотра осуществляется посредством протокола по форме, утвержденной Приказом ФНС России от 07.11.2018 №ММВ-7-2/628@, с которым обязательно должен быть ознакомлен каждый участник. При несогласии с содержанием протокола, налогоплательщик вправе отразить их в замечаниях (п. 5 ст. 92, п. п. 3, 4 ст. 99 НК РФ).

Отметим, что перечень оснований для проведения осмотра в ходе камеральной налоговой проверки является закрытым. Ни в каких других случаях налоговый орган произвести осмотр не вправе. Если все же вопреки запрету инспекция проведет осмотр вашей территории без наличия законных оснований и использует доказательства, полученные в ходе такого осмотра, при вынесении решения о привлечении к ответственности, вы имеете право требовать исключения полученного доказательства из пула доказательств, положенных в обоснование выводов решения. При этом если это доказательство является ключевым, то его исключение может привести к отмене решения налогового органа и отраженных в нем доначислений. Так произошло, к примеру, в споре, рассмотренном в Арбитражном суде Центрального округа (постановление от 26.12.2017 по делу №А54-223/2017). Суд установил, что в основу оспариваемого решения инспекции по результатам камеральной налоговой проверки декларации по ЕНВД было положено доказательство, полученное в ходе осмотра. При этом при проведении камеральной проверки налоговой декларации ЕНВД осмотр в порядке ст. 92 НК РФ недопустим. Следовательно, решение налогового органа о привлечении налогоплательщика к ответственности является недействительным как основанное на доказательстве, полученном с нарушением закона.

Срок проведения камеральной проверки

По общему правилу срок проведения камеральной налоговой проверки — 3 месяца со дня подачи декларации или расчета (п. 2 ст. 88 НК РФ). Исключение предусмотрено для деклараций по НДС. Сколько будет длиться камералка декларации по НДС, рассмотрим ниже.

Отметим, что по общему правилу (кроме проверки деклараций по НДС) ни продление, ни приостановление сроков проверки не допускается.

Момент начала исчисления срока определяется датой поступления налоговой декларации/ расчета в инспекцию. Минфин России и ФНС России разъясняют, что такой порядок исчисления сроков определяется тем, что камеральную проверку нельзя начать раньше, чем декларация поступит в инспекцию. Поэтому срок камеральной проверки возможно исчислить только со дня поступления декларации в налоговую инспекцию (п. 2.2 Письма ФНС России от 16.07.2013 №АС-4-2/12705, письмо Минфина России от 22.12.2017 N 03-02-07/1/85955).

Обратите внимание! При определении соблюдения налогоплательщиком срока подачи декларации, установленного НК РФ, во внимание принимается не срок ее поступления в инспекцию, а дата отправки налогоплательщиком. Иными словами, если вы отправили декларацию по почте в последний день срока, она будет считаться поданной в срок. При этом срок камеральной проверки начнет течь с даты ее получения инспекцией.

Если дата окончания придется на выходной (нерабочий) день, то днем окончания проверки будет ближайший рабочий день (п. 7 ст. 6.1 НК РФ). При этом повторно камеральную проверку одной и той же декларации (расчета, заявления) инспекция провести не вправе.

Если до завершения камеральной налоговой проверки будет подана уточненная декларация, то срок проверки начнет течь заново. Налоговый орган прекратит проверку первичной декларации и начнет новую проверку уточненной декларации (п. 9.1 ст. 88 НК РФ).

Если инспекция признает уточненную декларацию непредставленной, то она возобновит проверку ранее поданной декларации. (п. 9.1 ст. 88 НК РФ).

К сожалению, нарушение инспекцией предельных сроков проверки, не сможет стать основанием для отмены итогового решения по проверке (п. 14 ст. 101 НК РФ, Письмо ФНС России от 25.01.2021 №СД-4-2/778@, п. 3 Письма Минфина России от 23.03.2018 № 03-02-07/1/18400). Однако, если проверка длится слишком долго, т.е. превышает установленный НК РФ срок, у вас есть возможность подать жалобу на действия проверяющих в вышестоящий налоговый орган и потребовать прекратить проверку (ст. 137, п. 1 ст. 138 НК РФ).

В частности, это может быть актуально для ситуаций, когда в налоговой декларации заявлен НДС к возмещению и прошло больше трех месяцев со дня представления декларации (т.е. максимально допустимая длительность проведения камеральной проверки даже с учетом права налогового органа на продление), однако инспекцией не принято решение о возмещении НДС или решение об отказе в возмещении НДС.

все победит

Другая ситуация: за пределами трехмесячного срока камеральной проверки, инспекция направляет организации требование о представлении документов / пояснений. В этом случае, вы также можете обжаловать такие действия инспекции в вышестоящий налоговый орган. Отметим, что при получении требования за пределами проверки, налогоплательщик также вправе не отвечать на него. Более того, документы, истребованные за пределами сроков проверки, не могут быть учтены при рассмотрении материалов проверки и вынесении решения (п. 4 ст. 101 НК РФ, п. 27 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Также инспекция не сможет сослаться в решении по результатам проверки на отсутствие документов, которые были ей истребованы за пределами сроков. Получив требование за пределами срока проверки, в целях фиксации допущенного инспекцией нарушения целесообразно направить в инспекции мотивированный отказ от представления документов в связи с незаконностью направленного требования.

Внимание! В некоторых случаях инспекция может вынести решение о проведении дополнительных мероприятий налогового контроля. Такое решение принимается, если при рассмотрении материалов проверки инспекции недостаточно доказательств для того, чтобы сделать вывод о наличии или отсутствии в действиях налогоплательщика нарушений законодательства о налогах и сборах (п. 6 ст. 101 НК РФ).

Отметим, что при проведении камеральных проверок дополнительные мероприятия налогового контроля назначаются очень редко, тем не менее важно помнить, что, если документы запрашиваются в рамках дополнительных мероприятий, налогоплательщик обязан их представить. К примеру, в деле №А55-7123/2018, рассмотренном Арбитражным судом Поволжского округа, налогоплательщик отказался представить документы по требованию инспекции (договор, счета-фактуры, товарные накладные, акты приемки-сдачи работ (услуг), акты сверки расчетов, доверенность), сославшись на истечение срока камеральной проверки. В то же время, суд встал на сторону налогового органа, установив, что документы были истребованы в рамках дополнительных мероприятий налогового контроля, о чем было вынесено соответствующее решение.

Советник государственной гражданской службы РФ II класса, руководитель налоговой практики и арбитражных споров

Обратите внимание! Если до окончания камеральной налоговой проверки будет представлена уточненная декларация, то камеральная проверка и, соответственно, срок проверки начнет течь заново (п. 9.1 ст. 88 НК РФ).

Особенности исчисления сроков камеральной проверки декларации по НДС

Камеральная проверка декларации по НДС имеет свои особенности.

Во-первых, для нее установлен сокращенный срок — два месяца (п. 2 ст. 88 НК РФ). У инспекции есть право его продлить до 3-х месяцев в случае выявления признаков налоговых нарушений (п. 2 ст. 88 НК РФ).

Во-вторых, если в декларации заявлена сумма НДС к возмещению, то у «благонадежных» налогоплательщиков проверка может быть проведена в сжатые сроки — за один месяц. Для этого должен быть соблюден ряд условий. Условия и порядок проведения такой сокращенной проверки закреплены Письмом ФНС России от 06.10.2020 №ЕД-20-15/129.

Среди обязательных условий:

- не представлено заявление о применении заявительного порядка возмещения НДС;

- налогоплательщик относится к низкому, среднему либо неопределенному уровню риска (по данными ПП «Контроль НДС»);

- в предшествующий период подтверждено возмещение НДС более 70 % от суммы налога, заявленной к возмещению;

- более 80% вычетов по НДС от общей суммы заявленных вычетов приходится на контрагентов низкого, среднего либо неопределенного уровней риска, при этом не менее 50% суммы налоговых вычетов относится к контрагентам, указанным в налоговой декларации за предшествующий налоговый период;

- сумма уплаченных налогов за три года (36 месяцев), предшествующих периоду проверяемой декларации, превышает сумму налога заявленной к возмещению из бюджета по такой декларации (расчет суммы налогов осуществляется с учетом письма ФНС России от 23.07.2010 №АС-37-2/7390).

Если все эти условия соблюдены и не выявлены признаки налоговых нарушений, решение о возмещении НДС может быть принято в месячный срок. При этом данный месячный срок определяется со дня истечения предельного срока, установленного для представления декларации (т.е. 25 числа месяца, следующего за налоговым периодом), а не с даты фактического представления или получения декларации инспекцией.

Если по истечении одного месяца налоговым органом будут выявлены ошибки, противоречия, признаки нарушений налогового законодательства, то срок проверки будет увеличен до общего срока — 2 месяца с правом продления до 3-х месяцев.

Вы можете прочитать подробную Инструкцию по возмещению НДС из бюджета.

В-третьих, для иностранных организаций, которые являются плательщиками «налога на Google» (оказывающей услуги в электронной форме) установлен специальный увеличенный срок — 6 месяцев со дня представления такой иностранной организацией налоговой декларации НДС.

В-четвертых, камеральная налоговая проверка на основе заявления о получении налоговых вычетов в упрощенном порядке по общему правилу проводится в течение 30 календарных дней со дня представления такого заявления.

Результаты камеральной налоговой проверки

Если по результатам проверки нарушений не выявлено, то об окончании проверки налогоплательщику не сообщат, т.к. составление каких-либо документов по нерезультативным «камералкам» не предусмотрено. Исключением является ситуация, когда по результатам проверки инспекция сама должна совершить какие-либо действия, например, возместить НДС. В таком случае выносится соответствующее решение (о возмещении налога).

Если же проверяющие установят нарушения налогового законодательства, они фиксируют их в Акте камеральной налоговой проверки. Акт камеральной проверки составляется в течение 10 рабочих дней после окончания проверки.

Налогоплательщик, в свою очередь, наделен правом представить возражения на акт в месячный срок после его получения и впоследствии лично принять участие в рассмотрении материалов налоговой проверки (п. 5 ст. 88, п. п. 1, 6 ст. 100 НК РФ).

Далее по результатам рассмотрения материалов КНП и возражений инспекция, как правило, принимает окончательное решение по камеральной проверке (о привлечении или об отказе в привлечении к налоговой ответственности). В исключительных случаях инспекция может предварительно назначить дополнительные мероприятия налогового контроля, если проверяющим не хватает данных для принятия итогового решения. Срок таких мероприятий не может превышать месяц. Как уже говорилось, на практике по камеральным проверкам такое решение принимают редко.

Решение, вынесенное по итогам КНП, налогоплательщик вправе обжаловать в вышестоящий налоговый орган, а затем в суд.

Вышестоящим налоговым органом для налоговой инспекции является региональное управление (УФНС), для регионального управления — межрегиональная (специализированная или окружная) инспекция. Так, к примеру, для ИФНС по г. Москве вышестоящим налоговым органом будет УФНС России по г. Москве.

Как и зачем обжаловать решения налоговых органов читайте в статье.

В ряде случаев проведение камеральной проверки прекращается из-за признания поданной декларации (расчета) непредставленной. В частности, это может случиться при установлении следующих обстоятельств (п. 4.1 ст. 80 НК РФ):

- подписание налоговой декларации (расчета) неуполномоченным лицом;

- дисквалификация на момент подписания декларации физического лицо, имеющего право без доверенности действовать от имени налогоплательщика, или внесение в ЕГРЮЛ записи о недостоверности сведений об указанном лице;

- смерть физического лица ранее даты подписания налоговой декларации (расчета) усиленной квалифицированной электронной подписью этого физического лица;

- неустранение в пятидневный срок несоответствий показателей представленной налоговой декларации по НДС контрольным соотношениям, утвержденным ФНС (п 5.3 ст. 174 НК РФ).

- неустранение в пятидневный срок ошибок в расчете по страховым взносам (п. 7 ст. 431 НК РФ);

Если декларация признана непредставленной, проверка прекращается в день направления вам соответствующего уведомления (п. 9.1 ст. 88 НК РФ). Если непредставленной будет признана уточненная декларация инспекция возобновит проверку ранее представленной первичной декларации.

Как пройти камеральную проверку без опасений

С проведением камеральной налоговой проверки сталкивается каждый налогоплательщик, когда представляет налоговую декларацию (расчет). Для того чтобы проверка прошла легко, важно не только корректно и внимательно заполнять отчетность, но и понимать свои права как налогоплательщика, а также ограничения полномочий налогового органа. Аудиторы и налоговые юристы «Правовест аудит» всегда готовы помочь составить безупречную отчетность, при которой не стоит опасаться камеральной проверки.

Идеальным решением для минимизации налоговых рисков будет проведение комплексного аудита со страховкой от налоговых претензий и юридической поддержкой проверенного периода или проведение налогового аудита.

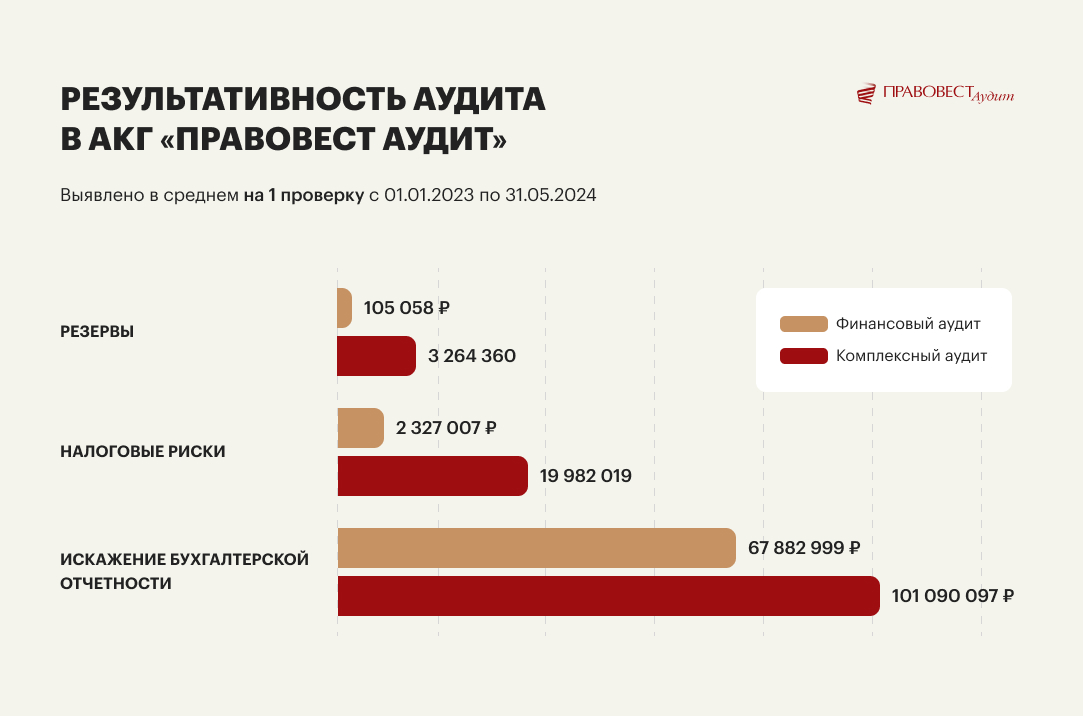

Результативность комплексного аудита гораздо выше результативности «стандартного» финансового аудита, когда проверяют только бухучет и отчетность, без «фокуса» на налоги:

Аудит проводится в несколько этапов в течение года, что позволяет сразу исправлять возможные ошибки, без представления «уточненок». А это экономит:

- деньги, которые компания не тратит на штрафные санкции, если налоговые органы сами обнаружат ошибки и сделают доначисления по результатам камеральной проверки;

- время на представление пояснений и документов, а также на составление возражений по акту камеральной проверки;

- нервы руководителей и работников финансовой службы компании.

Кроме того, аудиторы подскажут, какими преференциями НК РФ может воспользоваться налогоплательщик и как.

Довольно часто компании не хотят использовать льготы и другие варианты законной оптимизации (например, амортизационную премию по налогу на прибыль, возмещение НДС из бюджета и т.п.), опасаясь пристального внимания налоговых органов в рамках камеральной проверки. Иногда бухгалтер идет на встречу просьбе инспектора, самостоятельно доначисляя своей компании налог на прибыль или НДС, соблюдая в т.ч. безопасную долю вычетов или норму рентабельности в отрасли. Как правило, такое случается, когда нет юридической поддержки и уверенности в отсутствии ошибок в учете. Т.е. излишняя осторожность может обернуться для компании потерей оборотных средств, которые были изъяты в бюджет в виде «излишне уплаченных» налогов.

При проведении комплексного аудита и следовании представленным рекомендациям, можно не опасаться налоговых органов и проведения налоговых проверок. Идеальная отчетность не интересует инспекторов, а при применении законных преференций «трудности» камеральной проверки будут ограничены формальным представлением пояснений и документов.

Если же после проведения комплексного аудита или налогового аудита налоговые органы обнаружат основания для доначисления налогов, наши налоговые юристы будут оспаривать такие решения. При неудачном исходе дела, компания «Ингосстрах» заплатит клиенту пени и штрафы — компенсирует действительный ущерб.

Налоговые юристы «Правовест Аудит» имеют большой опыт защиты прав налогоплательщиков. Мы оказываем услуги по сопровождению камеральных и выездных налоговых проверок, представляем интересы компаний в налоговых органах и судах, помогаем возместить НДС. При проведении аудита налоговые юристы и эксперты в области налогообложения могут подключиться к проверке для решения сложных вопросов.

Разделите ответственность с аудиторами, юристами и экспертами. Получите мощную налоговую и юридическую поддержку!

ПРОСТО АУДИТ!