Содержание

Что такое «налоговая нагрузка» и зачем ее определять?

Налоговая нагрузка — это расчетный показатель, который показывает, какая часть выручки компании (индивидуального предпринимателя) приходится на уплату налогов в бюджет.

Налоговая нагрузка бывает двух видов:

- абсолютная;

- относительная.

Абсолютная налоговая нагрузка рассчитывается в рублях и определяет, сколько налогов компания заплатила за определенный период.

Пример 1. За 2-й квартал 2022 г. ООО «Ромашка» заплатило в бюджет налогов в общей сумме 35 млн руб. Этот показатель не интересует налоговые органы, но имеет значение для бизнеса (может быть учтен, к примеру, в бизнес-планах и / или при формировании бюджета на год).

Относительная налоговая нагрузка определяет процентное отношение налоговых обязательств компании к ее выручке. Иными словами, показатель демонстрирует, какую часть выручки компания «тратит» на уплату налогов.

Пример 2. Относительная налоговая нагрузка ООО «Ромашка» за 2-й квартал 2022 года составила 15 %. Это означает, что 15 % выручки ООО «Ромашка» использовало для уплаты налогов. Именно этот показатель интересует налоговые инспекции.

Ежегодно ФНС России рассчитывает и публикует в открытом доступе налоговую нагрузку для разных видов экономической деятельности. Данные среднеотраслевые показатели налоговой нагрузки являются отметкой, на которую ориентируются налоговые органы, как на уровень, которому должны соответствовать налогоплательщики, осуществляющие определенный вид деятельности.

Так, если показатель налоговой нагрузки конкретного налогоплательщика ниже, чем показатель по отрасли, который определен ФНС России, то субъект хозяйствования автоматически попадает в «зону риска», т.е. привлекает повышенное внимание инспекции и может быть включен в план выездных налоговых проверок на предстоящие годы (на это указала и ФНС России в п. 2 приказа ФНС от 22.09.10 № ММВ-7-2/461@, в разделе 4 Концепции системы планирования выездных налоговых проверок, утвержденной Приказом от 30.05.2007 №ММ-3-06/333@).

Конечно, низкий уровень налоговой нагрузки не обязательно свидетельствует о том, что налогоплательщик нарушил нормы налогового законодательства. Часто он обоснован объективными обстоятельствами хозяйственной деятельности. Например, имело место превышение расходов над доходами в период строительства объекта (до того, как он начал приносить прибыль) и, соответственно, образовался низкий уровень налоговой нагрузки в этот период).

Однако сам факт показателя налоговой нагрузки ниже среднеотраслевого с большой степенью вероятности привлечет повышенное внимание к деятельности компании (индивидуального предпринимателя) со стороны инспекции.

При этом, как правило, инспекция не назначает сразу выездную налоговую проверку. Первым этапом идет так называемый «предпроверочный анализ». Инспекция может вызвать генерального директора компании на налоговую комиссию, где попросить разъяснить причины такой низкой налоговой нагрузки. Если налогоплательщик сможет представить инспекции убедительные доказательства того, что низкий уровень налоговой нагрузки вызван объективными причинами, а налогоплательщик является добросовестным, то инспекция может принять решение об отсутствии необходимости включения его в план выездных налоговых проверок.

Как рассчитать налоговую нагрузку и оценить ее уровень?

Среднеотраслевые показатели, и порядок расчета налоговой нагрузки являются открытыми. Компания может самостоятельно рассчитать свой уровень нагрузки, сравнить его со среднеотраслевым и с учетом этого определить риск потенциальной налоговой проверки.

Итак, чтобы рассчитать налоговую нагрузку компания / индивидуальный предприниматель должны:

- определить оборот (выручку) за период (как правило, год);

- определить количество налоговых обязательств за этот период;

- рассчитать процент, который составляют налоговые обязательства в выручке налогоплательщика.

Данные для расчета показателей берутся из налоговых деклараций (в части уплаченных налогов) и бухгалтерского учета организации (в части расчета выручки). При этом при определении выручки учитываются не только доходы от реализации, но и прочие доходы.

Обратим внимание на правила, которые важно учитывать при расчете налоговой нагрузки:

1) оборот включает выручку организации по данным бухгалтерского учета. В сумму выручки не включаются суммы НДС и акцизов (письмо ФНС России от 29.06.18 № БА-4-1/12589@);

2) при определении суммы уплаченных налогов учитывается также НДФЛ (письмо ФНС России от 29.06.18 № БА-4-1/12589@);

3) страховые взносы при расчете налоговой нагрузки не учитываются, т.к. не являются налогом (ст. 12 — 15 и 18.1 НК РФ);

4) при расчете налоговой нагрузки не учитывается НДС на товары, ввозимые на территорию Российской Федерации, и таможенные пошлины (письмо Минфина России от 11.01.2017 № 03-01-15/208);

5) уровень налоговой нагрузки рассчитывается в отношении организации в целом (включая обособленные подразделения).

Полученный показатель и будет относительной налоговой нагрузкой компании (индивидуального предпринимателя) за определенный период.

Следующим этапом налогоплательщику следует сравнить полученные данные со средним показателем налоговой нагрузки по соответствующему виду экономической деятельности, актуальным на текущий момент. Показатели предыдущего года, как правило, не позднее 5 мая закрепляются в Приложении № 3 к Приказу ФНС России от 30.05.2007 №ММ-3-06/333@ (в обновленной редакции), а также публикуются в открытом доступе на сайте ФНС. В настоящее время опубликованы показатели налоговой нагрузки за 2021 год.

- Если рассчитанный компанией показатель налоговой нагрузки ниже, чем установленный показатель по отрасли, то компания привлекает повышенное внимание инспекции и может быть включена в план выездных налоговых проверок.

- Если рассчитанный компанией показатель равен среднему показателю по отрасли или выше, то он является «безопасным», т.е. по данному критерию у компании не возникает риска попадания в план выездных налоговых проверок (но налогоплательщика могут включить в план по другим критериям, о них расскажем ниже).

Возможны ситуации, когда компания (индивидуальный предприниматель) осуществляет вид деятельности, для которого не рассчитан среднеотраслевой показатель налоговой нагрузки. В таком случае, компания, в первую очередь, смотрит данные в целом по отрасли своей деятельности. Если же данных по отрасли также нет, то компания ориентируется на уровень налоговой нагрузки, в целом по РФ. Такие выводы следуют из письма ФНС от 22.08.2018 № ГД-3-1/5806@.

Чтобы рассчитать налоговую нагрузку для компаний / предпринимателей на УСН, необходимо определить сумму перечисленного единого налога за год и иных налогов (в частности, НДФЛ), а также рассчитать какой процент эта сумма определяет в доходах компании.

При этом для компаний на УСН налоговая нагрузка может быть значительно ниже, чем для организаций на общем налоговом режиме. На это указала и ФНС в информации, опубликованной на сайте. При этом налоговая служба подчеркнула, что существенное различие в уровне налоговой нагрузки обусловлено ключевой особенностью упрощенной системы налогообложения, направленной на развитие малого бизнеса — заменой уплаты НДС и налога на прибыль единым налогом по более низким ставкам.

Пример расчета налоговой нагрузки

Пример 3. ООО «Ромашка» осуществляет деятельность в области розничной торговли. Выручка ООО «Ромашка» за 2021 год составила 500 млн руб. без НДС.

Также в 2021 согласно данным налоговых деклараций организация исчислила и заплатила в бюджет следующие налоги:

- налог на прибыль организаций в сумме 4 млн руб.;

- НДС в сумме 2 млн руб.;

- НДФЛ в сумме 1 млн руб.;

- земельный налог в сумме 500 тыс. руб.;

- налог на имущество организаций в сумме 700 тыс. руб.

Налоговая нагрузка организации за 2021 год составит: 1,64 % ((4 000 000 + 2 000 000 + 1 000 000 + 500 000 + 700 000) / 40 000 000 × 100%).

Среднеотраслевая нагрузка для вида экономической деятельности «торговля розничная, кроме торговли автотранспортными средствами и мотоциклами» в 2021 года составила 4,5 %. Таким образом, у ООО «Ромашка» выявлен низкий уровень налоговой нагрузки, что создает риск попадания организации в план выездных налоговых проверок и проведения в отношении него мероприятий «предпроверочного» контроля.

просто аудит

Что еще может стать «поводом» для выездной проверки?

Низкая налоговая нагрузка является только одним из критериев, по которому компания может оценить свою деятельность с точки зрения рисков включения в план выездных налоговых проверок.

Всего ФНС России в разделе 4 Концепции системы планирования выездных налоговых проверок, утвержденной Приказом от 30.05.2007 №ММ-3-06/333@, выделила 12 критериев, наличие которых влечет попадание налогоплательщика в «зону риска». К таким критериям кроме низкой налоговой нагрузки также относится:

- отражение налогоплательщиком в бухгалтерской или налоговой отчетности убытков на протяжении нескольких налоговых периодов (в течение 2-х и более календарных лет);

- отражение в налоговой отчетности значительной суммы налоговых вычетов (доля налоговых вычетов от суммы начисленного с налоговой базы налога равна либо превышает 89% за период 12 месяцев);

- опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг). Несоответствие темпов роста расходов по сравнению с темпом роста доходов по данным налоговой отчетности и данным финансовой отчетности.

- выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте Российской Федерации;

- неоднократное приближение к предельному значению установленных Налоговым кодексом Российской Федерации величин показателей, предоставляющих право применять налогоплательщикам специальные налоговые режимы;

- отражение индивидуальным предпринимателем суммы расхода, максимально приближенной к сумме его дохода, полученного за календарный год.

- построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами-перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели).

- непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности, и (или) непредставление налоговому органу запрашиваемых документов, и (или) наличие информации об их уничтожении, порче и т.п.;

- необеспечение в нарушение сохранности данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов;

- неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика в связи с изменением места нахождения («миграция» между налоговыми органами).

- значительное отклонение уровня рентабельности по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности по данным статистики.

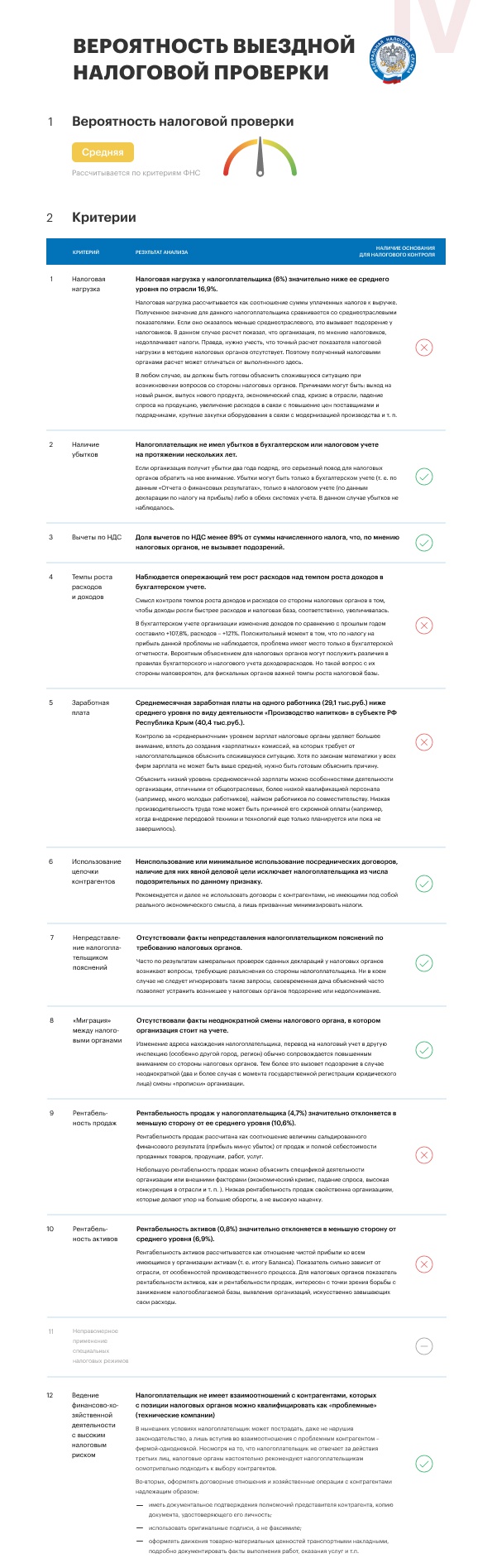

Наши аудиторы, осуществляя анализ деятельности компаний, рассчитывают вероятность выездной налоговой проверки с учетом совокупности перечисленных выше критериев, а также дают рекомендации, как подготовиться к предпроверочному анализу и минимизировать риски проведения выездной налоговой проверки. Для наглядности приведем несколько выдержек из аудиторского отчета:

для выездной

проверки