Содержание

Критерии для обязательного аудита в 2025 году

Почему уже пора начинать аудит за 2025 год —

В Федеральном законе от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности» (далее — Закон № 307-ФЗ) приводятся критерии обязательного аудита.

Закон № 307-ФЗ не дает закрытого списка: какие компании подлежат обязательному аудиту? Ситуации, когда аудит является обязательным, также предусматриваются и в других законах федерального уровня. На это прямо указано в ст. 5 Закона № 307-ФЗ.

Например, если вы видите, что доходы за 2023 год или активы вашей компании в отчетности на 31.12.2023 года превысили указанные пределы, то вам необходимо провести аудиторские процедуры для подтверждения бухгалтерской отчетности за 2024 год.

И соответственно, если доходы за 2024 год или активы вашей компании в отчетности на 31.12.2024 года превысили указанные пределы, то вам необходимо провести аудит отчетности за 2025 год.

Некоторые полагают, что раз речь идет о проверке бухгалтерской отчетности, то доходы, соответственно, берутся из бухгалтерского учета. Однако это ошибочное мнение. Доход определяется по данным налогового учета. В расчет принимаются доходы, полученные по всем осуществляемым видам деятельности и применяемые по всем налоговым режимам. Так, для организаций на ОСН -по правилам главы 25 Налогового Кодекса «Налог на прибыль организаций»: суммируются строки 010 и строки 020 Листа 02 годовой Декларации по налогу на прибыль. В расчете участвуют все виды доходов, включая и внереализационные.

Но законодательством предусмотрены не только суммовые критерии. В разъяснениях Минфина подчеркивается, что даже если отчетность подлежит обязательному аудиту по одному основанию, но освобождена от обязательного аудита по другому основанию, организация все равно должна провести аудит этой отчетности (ч. 1.1 ст. 5 Закона N 307-ФЗ; Информационное сообщение Минфина России от 25.07.2023 N ИС-аудит-64).

Например, обязательный аудит:

- всех публичных акционерных обществ регламентирован п. 3.1 ст. 88 Федерального закона «Об акционерных обществах»;

- банков, их групп и холдингов регламентируется ст. 42 Федерального закона «О банках и банковской деятельности»;

- страховщиков регламентируется ст. 29 Закона об организации страхового дела в РФ и др.

Пример 1: Непубличное акционерное общество в 2024 и 2025 году является застройщиком жилого комплекса на основании договоров долевого участия в соответствии с Федеральным законом от 30.12.2004 № 214-ФЗ. При этом по критериям оно подходит под СМП (налоговый доход за прошлый период — 60 млн руб., валюта баланса — 300 млн руб., а средняя численность персонала — 92 человека), но ему все равно придется проаудировать годовую отчетность за 2024 и 2025 год, т.к. проведение обязательного аудита застройщиков предусмотрено федеральным законом от 30.12.2004 № 214-ФЗ

Если сомневаетесь, правильно ли решили, что аудит для вас обязателен/не обязателен, волнуетесь не закреплен ли в каком-то законодательном акте новый критерий как раз «под вашу компанию» — обратитесь к аудиторам. Они помогут сориентироваться.

ПРОСТО АУДИТ!

Нужно ли проходить аудиторскую проверку, если она не необязательна

Компаниям, чьи показатели позволяют отказаться от проведения обязательного аудита, стоит задаться вопросом, целесообразно ли поддаваться соблазну отсутствия «обязаловки» и отказываться от аудита?

То, что обязательный аудит для малого бизнеса больше не требуется по законодательству, не означает его бесполезность с точки зрения безопасности и выгоды. Косвенное подтверждение находим в налоговой статистике. Как только с 2021 года большинство компаний малого бизнеса (с доходами до 800 млн руб.) освободили от обязательного аудита, темп роста доначисления налогов резко вырос. До 2021 года «средний чек» по выездным налоговым проверкам практически оставался неизменным (25–26 млн руб.), а после отмены обязательного аудита для малого бизнеса по выездным проверкам за 4 года в Москве он вырос почти в четыре раза (с 26 млн до 101 млн руб.).

Предполагаем, что бОльшую часть доначислений в статистике ФНС могли составить как раз те малые предприятия, которые отказались от обязательного аудита.

Сегодня многие наши клиенты, для которых аудит перестал быть обязательным, не спешат от него отказываться. Ведь для дальновидного предпринимателя аудит — это не траты, а инвестиции в безопасный бизнес.

«Бумажка для налоговой» — это далеко не единственное предназначение аудита. Основная польза аудита — убедиться, что:

- существенные ошибки в вашем учете отсутствуют;

- новости о поправках в нормативные правовые акты учтены, важные документы и имущество в наличии, по проведению инвентаризации и ее результатам нет вопросов;

- размер чистой прибыли рассчитан верно, дивиденды начислены и выплачены в полном объеме;

- принимаются правильные решения, которые идут на пользу компании и учредителям, ведь всегда можно оперативно посоветоваться с аудиторами, налоговыми консультантами и юристами, сопровождающими проверку. Они всегда помогут сориентироваться в применении новых ФСБУ, изменениях в НК РФ, вопросах валюты и др.

Разве после отмены обязательного аудита все это потеряло актуальность?

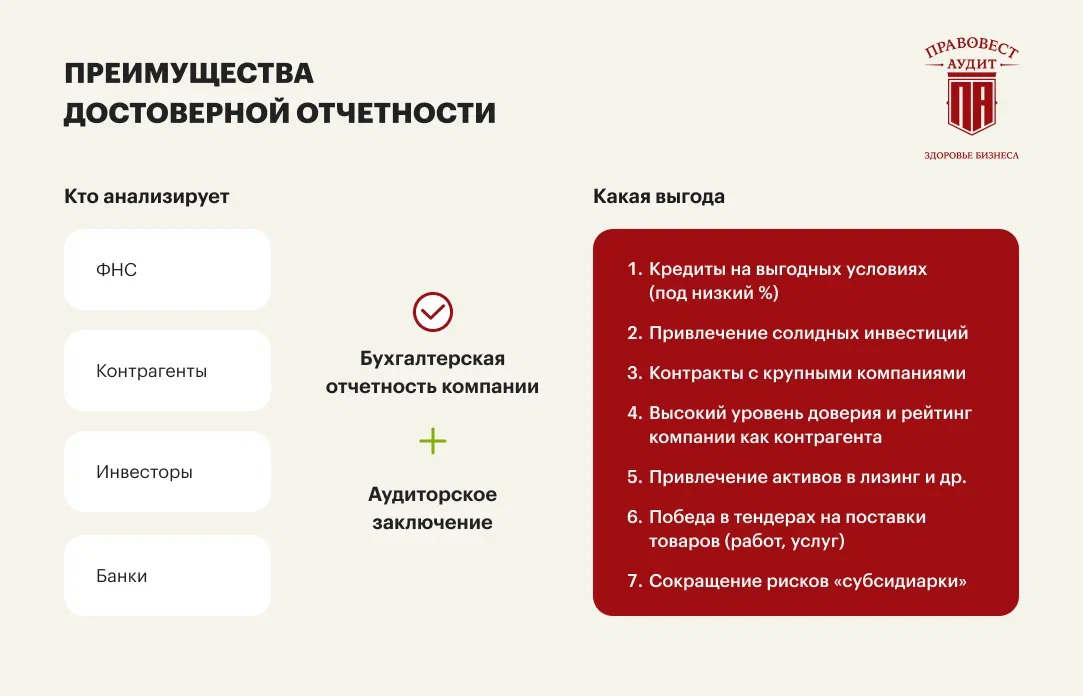

Кроме того, даже если не требуется обязательный аудит, аудиторское заключение дает дополнительные конкурентные и инвестиционные преимущества:

отчетность, по которой есть аудиторское заключение (АЗ) имеет совершенно другой статус для внешних пользователей — вызывает больше доверия к показателям отчетности, деятельности компании в целом (многие крупные партнеры требуют от более мелких АЗ по бухгалтерской отчетности в качестве подтверждения их благонадежности);

в непростой текущей ситуации многие компании обращаются в кредитные организации, там всегда требуется АЗ к отчетности;

не останавливается работа по заключению договоров в рамках проведения тендеров — как правило при участии в тендерах требуется АЗ.

Таким образом, даже если законодательство больше не требует от вашей компании проведение аудита, имеет смысл заказать инициативный аудит по индивидуальному техническому заданию. Кстати, не обязательно ограничиваться только проверкой бухгалтерского учета и отчетности. Чтобы получить больше пользы, можно поставить и иные задачи: проверка налогов и многое другое.

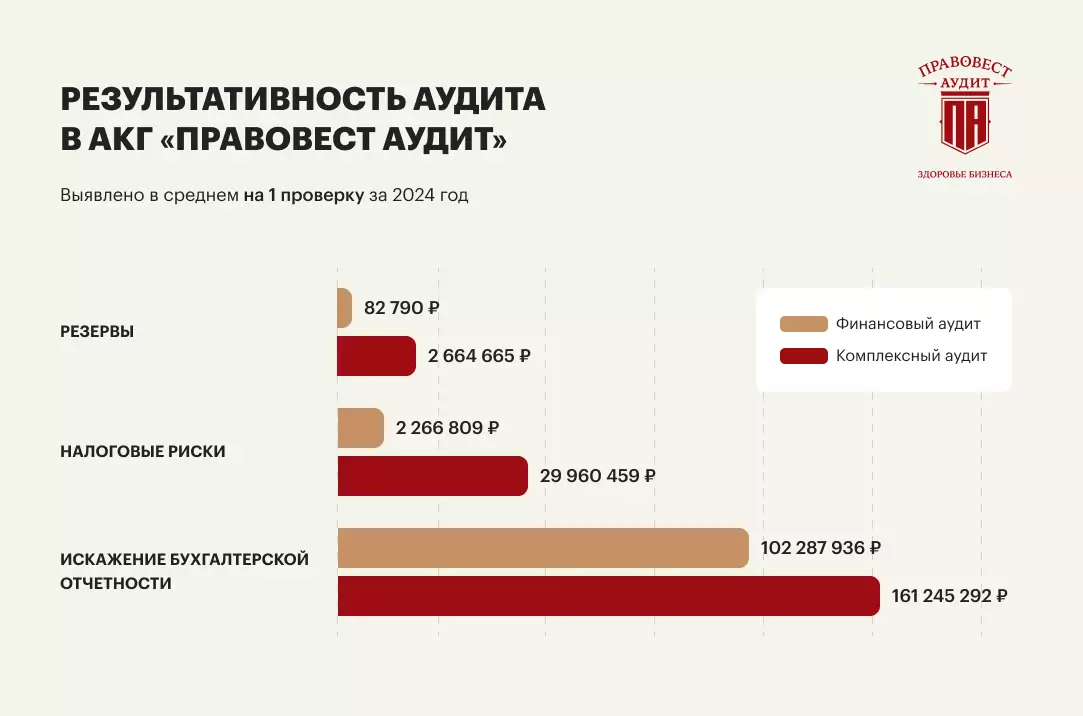

Без аудита — независимого взгляда со стороны — невозможно быть уверенным в корректности отчетности и оптимальном налогообложении. Потому что даже супер опытные и добросовестные бухгалтеры могут упустить какой-то момент, который будет иметь значение для важных финансовых показателей фирмы. Аудиторская компания может выявить не только опасности, но и резервы проверяемого субъекта.

Пример 2. При проведении комплексного аудита было выявлено завышение стоимости приобретенных импортных товаров. Компания ошибочно определила стоимость по курсу доллара США, но стоимость товаров по договору выражена и оплачивалась в юанях. Ошибка привела к занижению налоговой базы по налогу на прибыль при реализации товаров и соответственно к неуплате налога на прибыль в сумме 12 848 450 руб. По итогам аудита Организация подала уточенную декларацию по налогу на прибыль и сэкономила минимум 2 569 690 руб. штрафа, который взыскала бы налоговая служба, если бы сама обнаружила ошибку. Также исправление ошибки исключило риск привлечения руководителя компании к уголовной ответственности за неуплату налогов.

Кстати, комплексный аудит дает страховку от налоговых рисков (рекомендации экспертов и риски невыявления налоговых ошибок застрахованы Ингосстрах). Это могут сделать только те компании, кто уверен в качестве проверки и профессионализме своих сотрудников. Более того, в этом должна быть уверена и страховая компания, предоставляющая страховку.

Клиент «Правовест Аудит» получил по страховке от налоговых претензий 2,8 млн руб.:

Проведение аудита и представление аудиторского заключения

Основная цель обязательного аудита — подтвердить достоверность бухгалтерской (финансовой) отчетности. Обязательный аудит включает: подготовку к аудиту, его непосредственное проведение, оформление и передачу аудиторского заключения заказчику.

Обязательный аудит может проводить только аудиторская организация — член СРО (член Ассоциации «Содружество» (СРО ААС)), которая работает по Международным стандартам аудита. В ходе обязательного аудита используется 40 международных стандартов (Приказ Минфина от 9 января 2019 года № 2н «О введении в действие международных стандартов аудита на территории Российской Федерации»).

Аудиторское заключение, полученное в результате обязательного аудита, необходимо предоставить в ФНС вместе с отчетностью или в срок: не позднее 10 рабочих дней с даты, следующей за датой аудиторского заключения, но не позже 31 декабря года, который идет за годом, по которому составляется отчетность (ст. 18 Федерального закона № 402-ФЗ). Форма предоставления: электронная. Таким образом, аудиторское заключение за 2024 год может быть отправлено до 31 декабря 2025 года включительно, а за 2025 год — до 31 декабря 2026 года.

Но лучше не затягивать проведение аудита до конца года, а пригласить аудиторов заранее, чтобы можно было успеть скорректировать отчетность по результатам проверки (по нашему опыту это требуется достаточно часто). После утверждения отчетности собственниками исправлять ее нельзя. Исходя из этого, обязательный аудит рекомендуется провести до того, как состоится годовое собрание собственников (акционеров), на котором будет утверждена бухгалтерская отчетность.

Условия, порядок и сроки представления финансовой отчетности и аудиторского заключения см. также в приказах ФНС от 13.11.2019 №ММВ-7-1/569@ и от 13.11.2019 № ММВ-7-1/570@ (действует до 01.01.2026 г.).

Инициативный (не обязательный аудит) может быть проведен в любое время и за любой период.

Ответственность за неисполнение обязанностей, вытекающих из аудита

Если обязанность предоставить аудиторское заключение есть, а само аудиторское заключение не было предоставлено в ИФНС или было предоставлено позже нормативных сроков, то виновные будут привлечены к административной ответственности. Штрафы ( КоАП РФ):

- для должностных лиц — от 300 до 500 руб.

- для организаций — от 3000 до 5000 руб. Но для малых и микропредприятий такой штраф составляет 1 500 — 2 500 руб. (см. также КоАП РФ);

Если проверка контролирующих органов выявит, что аудит не был проведен (хотя для соответствующего юридического лица он был обязательным), то составляется протокол об административном правонарушении. В этой ситуации ответственность руководителя компании будет уже ощутимее (ч. 1, 2 ст. 15.11, примечание 1 к КоАП РФ):

- если в первый раз обнаружили, что аудита не было — от 5000 до 10 000 руб.;

- если повторно — от 10 000 до 20 000 руб. либо дисквалификация от 1 года до 2 лет.

Если заключение не будет представлено во время подготовки к общему собранию тем лицам, которые имеют на это право (п. 3 ст. 52 Федерального закона № 208-ФЗ «Об акционерных обществах»), то ответственность наступит по ч. 2 ст. 15.23.1 КоАП РФ:

- от 2000 до 4000 руб. для граждан;

- от 20 000 до 30 000 тысяч руб. или 1 год дисквалификации — для должностных лиц;

- от 500 000 до 700 000 руб. — для юридических лиц.

Неопубликование аудиторского заключения на странице официального сайта АО в Интернете в установленные сроки, если по закону отчетность вместе с аудиторским заключением подлежит публикации согласно требованиям ЦБ РФ, влечет (ч. 2 ст. 15.19 КоАП РФ):

- штраф на должностных лиц — от 30 000 до 50 000 рублей или дисквалификацию на срок от 1 года до 2 лет,

- штраф на юридическое лицо — от 700 000 до 1 000 000 рублей.

Но гораздо обиднее даже не штрафы, а потеря миллионов, которые вам могли бы «сэкономить» аудиторы, обезвредив налоговые риски и выявив налоговые резервы.