Содержание

- Кого могут проверить в рамках выездной налоговой проверки?

- Какие основания проведения выездной налоговой проверки?

- Какой период может быть охвачен выездной налоговой проверкой, назначенной в 2024 году?

- Сколько выездных налоговых проверок может быть проведено в 2024 году в отношении одного налогоплательщика?

- Может ли быть назначена повторная выездная налоговая проверка за уже проверенный период?

- Что проверяют в ходе выездной налоговой проверки?

- Где проводится выездная налоговая проверка?

- Какие документы и за какой период могут истребовать в ходе выездной налоговой проверки?

- Сколько длится выездная налоговая проверка?

- Какие последствия у нарушения инспекцией срока проведения выездной налоговой проверки?

- Как проводятся допросы свидетелей в ходе выездной налоговой проверки?

- Как проводится осмотр территорий, помещений, документов и предметов в ходе выездной налоговой проверки?

- Как проводится выемка в ходе выездной налоговой проверки?

- Возможна ли ликвидация организации до окончания выездной налоговой проверки?

- Чем оканчивается выездная налоговая проверка?

- Как обеспечить профилактику назначения выездной налоговой проверки?

Кого могут проверить в рамках выездной налоговой проверки?

Выездная налоговая проверка может быть проведена в отношении любой организации, индивидуального предпринимателя (ИП), а также физического лица без статуса ИП. По итогам 2023 года доли выездных проверок по категориям налогоплательщиков в общем количестве составили: 91,5% — организации, 4,5% — ИП, 4% — физические лица без статуса ИП (Отчет ФНС 2-НК).

До 03.03.2025 приостановлено проведение выездных (повторных выездных) налоговых проверок в отношении организаций, получивших документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, в порядке, установленном Постановлением Правительства РФ от 18.06.2021 № 929. Исключение — проверки, назначенные с согласия руководителя (заместителя руководителя) вышестоящего налогового органа, руководителя (заместителя руководителя) ФНС России (Письмо ФНС России от 24.03.2022 N СД-4-2/3586@).

Проведение выездной налоговой проверки — какие основания требуются?

В целях самостоятельной оценки налогоплательщиками своих рисков ФНС России предлагает 12 общедоступных критериев, приведенных в Концепции системы планирования выездных налоговых проверок (утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/333@) и которые используются налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок.

Однако, как отмечено в Концепции, приоритетными для включения в план выездных налоговых проверок являются те налогоплательщики, в отношении которых имеются сведения об их участии в схемах ухода от налогообложения и результаты проведенного анализа их финансово-хозяйственной деятельности предполагают налоговые правонарушения.

Признаки того, что налогоплательщик может стать кандидатом на выездную проверку:

- у него истребуют документы и информацию за периоды от года до трех безотносительно к конкретным операциям и без достаточных на то оснований;

- он узнает об истребовании налоговыми органами документов и информации по операциям с ним у контрагентов первого и последующих звеньев;

- его вызывают в налоговую инспекцию для пояснений относительно фактов его хозяйственной деятельности;

- он обнаруживает противоречия между сведениями об учтенных им операциях и данными его контрагента.

Истребуемая информация часто сама по себе дает первоначальное понимание о возможных планах инспекции. Если же идет речь о вызове в инспекцию руководителя или собственника бизнеса, то, скорее всего, предстоит длительный и серьезный разговор о конкретных фактах деятельности налогоплательщика, в том числе об особенностях взаимоотношений с контрагентами, о деловых целях хозяйствования группой лиц, о сути отдельных операций и т.п.

Период коммуникаций с налоговым органом на данном этапе очень важен. Не всегда видение инспекции соответствует действительности, поэтому своевременное донесение аргументированной позиции по интересующим ее вопросам может отвести угрозу назначения выездной налоговой проверки. Оперативно оценить степень налоговых рисков и выработать оптимальную линию защиты от возможных претензий полезно с помощью экспертов в налогообложении и профильных юристов. Но риск возникновения разбирательств с налоговой инспекцией можно и профилактировать.

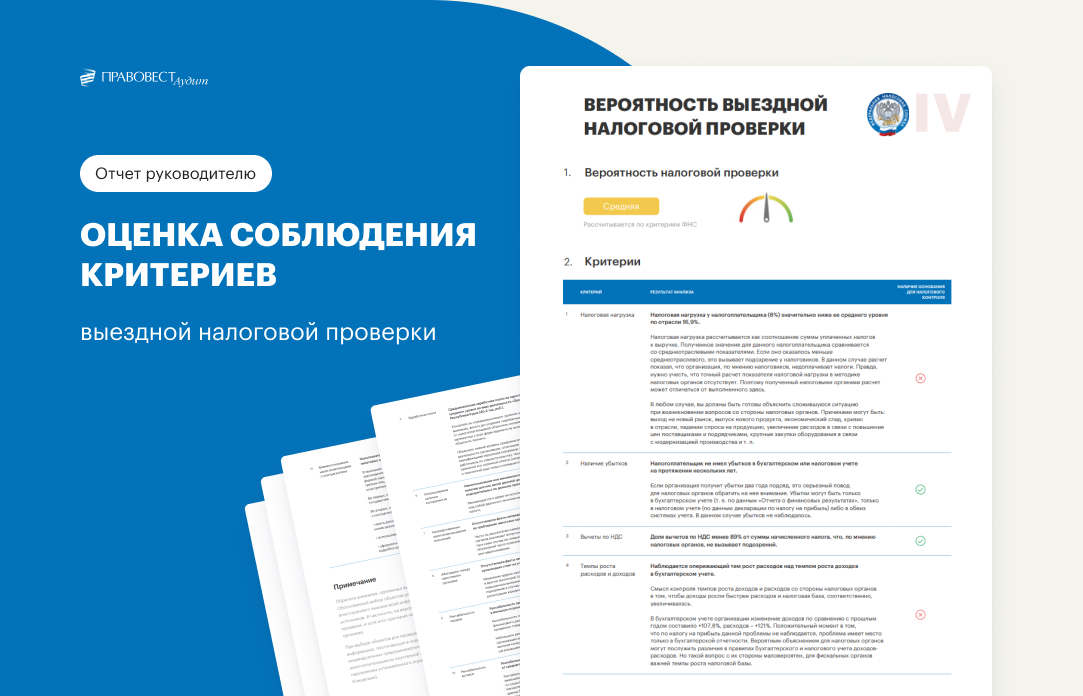

В рамках (проверка бухотчетности и налогов) мы смотрим на компанию «глазами» налогового инспектора и оцениваем ее риски, в т. ч. с учетом 12 критериев ФНС. Итоги такого анализа предоставляются руководителю компании в виде отдельного Отчета с оцифрованными налоговыми рисками и результатами оценки вероятности назначения выездной налоговой проверки в отношении компании с учетом 12 критериев ФНС.

Данные Отчета позволяют наглядно увидеть опасные «налоговый зоны» в компании, на которые следует обратить внимание в первую очередь, чтобы оперативно принять меры, пока компанией не заинтересовался налоговый орган.

Какой период может быть охвачен выездной налоговой проверкой, назначенной в 2024 году?

На основании решения о проведении выездной налоговой проверки, принятого в 2024 году, проверяться могут ( НК РФ):

- 2021-2023 гг. и отчетные периоды 2024 года;

- период, за который сданы уточенные налоговые декларация или расчет (безотносительно к общему трехлетнему сроку давности налогового контроля).

Глубина выездной налоговой проверки определяется налоговым органом в каждом конкретном случае исходя из имеющейся у него информации о налогоплательщике, ставшей основанием для назначения проверки, и установленных НК РФ ограничений.

Сколько выездных налоговых проверок может быть проведено в 2024 году в отношении одного налогоплательщика?

В общем случае — не более 2. Проведение большего количества выездных проверок в течение календарного года предполагает получение согласия руководителя ФНС России на соответствующий мотивированный запрос налогового органа ( НК РФ).

Может ли быть назначена повторная выездная налоговая проверка за уже проверенный период?

Повторная выездная налоговая проверка налогоплательщика может проводиться ( НК РФ):

- вышестоящим налоговым органом — в порядке контроля за деятельностью налогового органа, проводившего ВНП;

- налоговым органом, ранее проводившим проверку — в случае представления налогоплательщиком уточненной налоговой декларации (расчета), в которой уменьшена сумма налога (сбора, страховых взносов), подлежащая уплате, увеличена заявленная к возмещению сумма НДС или акциза, либо увеличена сумма полученного убытка.

В последнем случае в рамках повторной выездной налоговой проверки может проверяться правильность исчисления налога (сбора, страховых взносов) или определения суммы полученного убытка. Происходит это на основании измененных показателей уточненной налоговой декларации (расчета), повлекших уменьшение ранее исчисленной суммы налога/сбора/страховых взносов (увеличение заявленной к возмещению суммы налога на добавленную стоимость или акциза либо увеличение суммы полученного убытка).

Повторная выездная налоговая проверка должна быть инициирована налоговым органом в разумный срок, прошедший с момента подачи уточненной налоговой декларации. Оценка разумности должна в том числе учитывать (п. 42 Обзора судебной практики ВС РФ № 3 (2018), утв. Президиумом ВС РФ 14.11.2018):

- наличие у налогового органа возможности своевременно выявить обстоятельства, указывающие на некорректность уточненной декларации;

- способность налогоплательщика в случае проведения повторной выездной проверки обеспечить защиту своих прав по прошествии срока хранения документов, необходимых для исчисления и уплаты налогов;

- наличие или отсутствие в действиях налогоплательщика признаков противодействия налоговому контролю (представление налоговому органу недостоверных или неполных документов и т.п.).

Что проверяют в ходе выездной налоговой проверки?

В большинстве случаев выездная проверка ИФНС назначается для проверки правильности исчисления и своевременности уплаты всех налогов, сборов и страховых взносов за определенный инспекцией период (так называемая «комплексная проверка»).

Однако в последние годы получила широкое распространение практика проведения тематических ВНП по одному виду обязательного платежа — преимущественно по НДС в целях отказа в налоговых вычетах по операциям с «техническими» компаниями, а также по НДФЛ и страховым взносам в связи с переквалификацией гражданско-правовых отношений с физическими лицами в трудовые.

Советник государственной гражданской службы РФ II класса, руководитель налоговой практики и арбитражных споров

АКГ «Правовест Аудит» осуществляет . Наши налоговые юристы готовы оказать помощь на любом этапе проверки. Но чем раньше обратиться за сопровождением, тем больше вероятность, что проверка закончится для компании с наиболее благоприятным из возможных результатом.

Где проводится выездная налоговая проверка?

В общем случае выездная налоговая проверка проводится по месту нахождения налогоплательщика (абз. 1 п. 1 ст. 89 НК РФ). Однако, если специальное помещение для налоговиков организовать не удается, налогоплательщик вправе ходатайствовать о том, чтобы проходить проверку в самой инспекции (абз. 2 п. 1 ст. 89 НК РФ). Это, скорее всего, не отменит выезд проверяющих на предприятие для проведения отдельных назначенных контрольных мероприятий (осмотра, допросов, инвентаризации, выемки), но изучать представленные налогоплательщиком документы будут в стенах инспекции; причем от налогоплательщика в этом случае могут требоваться именно оригиналы документов.

Где бы не проводилась выездная налоговая проверка, доступ инспекторов на территорию или в помещение налогоплательщика, осуществляется при предъявлении служебных удостоверений и решения о проведении выездной налоговой проверки (п. 1 ст. 91 НК РФ), в котором должен быть указан состав проверяющей группы.

Какие документы и за какой период могут истребовать в ходе выездной налоговой проверки?

Успешное прохождение выездной налоговой проверки предполагает от налогоплательщика готовность представлять по требованию инспекции любой документ, влияющий на формирование его налоговых обязательств в проверяемом периоде.

Тактика неполного представления документов и оспаривания соответствующих требований налогового органа обычно не имеет эффекта, определяющего судьбу основного спора — о законности вменения неуплаты налога. Более того, позднее раскрытие значимой информации, как правило, усугубляет спор с инспекцией, а также затягивает проверку, что влечет связанные с этим необязательные издержки налогоплательщика в виде пени в части обоснованных доначислений.

Следует также помнить, что поведение налогоплательщика в ходе выездной налоговой проверки, включая раскрытие значимой для налогового контроля информации, является одним из факторов, который учитывается при оценке соблюдения налоговым органом нормативной продолжительности выездной налоговой проверки. Поэтому необоснованное утаивание налогоплательщиком документов вероятнее всего послужит основанием для признания действий налоговиков законными.

Сколько длится выездная налоговая проверка?

Кодекс ограничивает срок проведения выездной налоговой проверки двумя месяцами с даты решения о ее проведении ( НК РФ). Поэтому выездная проверка может быть окончена и до истечения указанного срока, если полученные к этому моменту результаты контрольных мероприятий позволяют налоговому органу судить о наличии или отсутствии событий налоговых правонарушений. В минимальные сроки обычно проводятся тематические выездные налоговые проверки (по одному налогу или только по страховым взносам).

Однако, как правило, инспекции прибегают к возможности приостанавливать течение срока проведения проверки для истребования в порядке НК РФ документов (информации) у лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика (т.н. «встречные» проверки). Менее распространенные основания для приостановления:

- получение информации от иностранных государственных органов в рамках международных договоров РФ;

- проведение экспертизы в порядке НК РФ;

- перевод на русский язык документов, представленных налогоплательщиком на иностранном языке.

Общий срок приостановления проведения выездной налоговой проверки не может превышать 6 месяцев. Приостановление и возобновление проведения выездной налоговой проверки оформляются соответствующими решениями руководителя (заместителя руководителя) налогового органа, проводящего проверку, копии которых подлежат представлению налогоплательщику ( Минфина России от 08.10.2019 № 03-02-07/1/76936).

По основаниям и в порядке, утвержденным ФНС России от 07.11.2018 №ММВ-7-2/628@, срок проведения выездной налоговой проверки может быть продлен по решению вышестоящего налогового органа до 4 месяцев, а в исключительных случаях — до 6 месяцев:

- проведение проверки «крупнейшего» налогоплательщика;

- получение в ходе проведения проверки информации от правоохранительных, контролирующих органов либо из иных источников, свидетельствующей о наличии у налогоплательщика нарушений законодательства о налогах и сборах, требующей дополнительной проверки;

- проведение проверки организации, имеющей в своем составе несколько обособленных подразделений;

- непредставление налогоплательщиком в установленный срок документов, необходимых для проведения проверки;

- активное противодействие налогоплательщика проведению проверки;

- составление акта о воспрепятствовании доступу проверяющих на территорию налогоплательщика;

- непредставление кредитной организацией информации, непредставление контрагентом или иным лицом документов (информации) о деятельности налогоплательщика, неявка либо уклонение от явки без уважительных причин свидетеля, непредставление экспертом экспертного заключения, неявка переводчика для осуществления порученного ему перевода;

- возникновение чрезвычайной ситуации природного или техногенного характера, пожара, залива водой, аварийной ситуации, затрагивающих лицо, в отношении которого проводится проверка или налоговый орган, проводящий проверку.

Советник налоговой службы РФ II ранга, ведущий юрист по налоговым и гражданско-правовым спорам «Правовест Аудит»

ПРОСТО АУДИТ!

Какие последствия у нарушения инспекцией срока проведения выездной налоговой проверки?

Уже многие годы в правоприменительной практике доминирует подход, согласно которому, поскольку сроки проведения налоговых проверок не являются пресекательными (с их истечением закон прямо связывает наступление определенных юридических последствий), то имевшее место нарушение срока проведения проверки не влечет отмены решения, принятого по результатам такой проверки (Определение ВС РФ от 01.10.2019 № 308-ЭС19-13627, Постановления АС МО от 11.03.2020 по делу №А41-55992/2019, Постановление от 26.09.2023 по делу № А40-209652/2022, от 13.12.2023 года по делу № А40-29098/2023).

Вместе с тем, при существенном затягивании сроков налогоплательщик имел возможность оспорить законность принудительного взыскания с него недоимки, доначисленной по «просроченному» решению, из-за истечения всей совокупности нормативных сроков на проведение проверки, оформление ее результатов, вступление решения в силу и принятие мер по бесспорному взысканию доначислений (п. 31 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Однако в настоящее время Верховным Судом РФ данному подходу дано иное толкование, фактически приведшее к тому, что превышение налоговыми органами нормативных сроков, связанных с налоговыми проверками, признается судами в подавляющем большинстве случаев не влекущими утраты права на бесспорное взыскание соответствующих доначислений (Определение ВС РФ от 05.07.2021 № 307-ЭС21-2135 по делу №А21-10479/2019, судебные акты по делу №А40-209652/2022). Рассчитывать на положительный исход налогоплательщик может, если только сверхнормативное затягивание проверки носило со стороны инспекции безосновательный характер, никак не связанный с поведением налогоплательщика (несвоевременным представлением информации, неявкой на допросы, необеспечением доступа на территорию и т.п.).

Как проводятся допросы свидетелей в ходе выездной налоговой проверки?

Чтобы установить фактические обстоятельства принятых к налоговому учету операций или получить другие значимые для налогового контроля сведения инспекция проводит допросы свидетелей: собственников бизнеса, руководителей, бухгалтеров и прочих работников проверяемого налогоплательщика, а также его контрагентов.

С марта 2024 года вызов свидетеля в инспекцию для проведения допроса будет осуществляться на основании уведомления по форме по КНД 1165207, утвержденной Письмом ФНС России от 22.02.2024 №СД-4-2/2063@.

Допрашиваться свидетель может по месту нахождения как инспекции, так и проверяемого налогоплательщика (если проверка проводится на его территории), а также по месту пребывания самого свидетеля (вследствие его болезни, старости, инвалидности или по усмотрению инспекции).

Участие проверяемого налогоплательщика (его представителя) при проведении допроса свидетеля законом не предусмотрено. Однако данное ограничение обычно преодолевается предоставлением свидетелю возможности воспользоваться юридической помощью в лице адвоката или любого другого уполномоченного представителя. Для участия в допросе полномочия представителя подтверждаются либо адвокатским ордером, либо доверенностью простой письменной формы в остальных случаях ( ФНС России от 30.10.2012 №АС-3-2/3920@).

В случае допроса свидетеля, пользующегося юридической помощью, его уполномоченный представитель вправе делать замечания относительно полноты и корректности фиксации свидетельских показаний, подлежащие внесению в протокол. При этом ответы на вопросы свидетель дает самостоятельно. Показания свидетеля заносятся в протокол ( НК РФ), копия которого должна быть вручена свидетелю лично под расписку ( НК РФ).

Допросы бухгалтеров в 2024 году: как ищут умысел и что спрашивают? — читайте

Как проводится осмотр территорий, помещений, документов и предметов в ходе выездной налоговой проверки?

Должностное лицо, проводящее проверку, вправе вынести постановление о проведении осмотра принадлежащих налогоплательщику территорий, помещений, документов и предметов, если это необходимо для установления и фиксации значимых для налогового контроля фактов; такое постановление подлежит утверждению руководителем (заместителем руководителя) налогового органа, проводящего проверку (п. 1 ст. 92 НК РФ).

Осмотр предполагает:

- присутствие понятых;

- право проверяемого лица или его представителя участвовать при проведении осмотра;

- возможность привлечения налоговым органом специалиста, а также использования фото- и киносъемки, видеозаписи и снятия копий с документов;

- составление протокола осмотра.

Осмотр — не выемка, поэтому принудительно проведен быть не может. При воспрепятствовании доступу должностных лиц инспекции, проводящих выездную налоговую проверку, руководителем проверяющей группы только составляется соответствующий акт, подписываемый им и проверяемым лицом (в случае отказа подписать акт в нем делается запись об этом).

Акт о воспрепятствовании проведению осмотра дает налоговому органу потенциальное право определить налоговые обязательства проверяемого лица на основании имеющихся сведений или параметров деятельности аналогичных налогоплательщиков (п. 3 ст. 92 НК РФ), однако в таком значении подобные акты используются редко. Как правило, заведомо стоящая задача получить вещественные доказательства вменяемого правонарушения решается путем их выемки, и осмотр в этом смысле является лишь способом законного выявления таких доказательств.

Как проводится выемка в ходе выездной налоговой проверки?

При наличии у проверяющих оснований полагать, что документы, свидетельствующие о налоговом правонарушении, могут быть уничтожены, сокрыты, изменены или заменены, производится выемка этих документов ( НК РФ).

Если налогоплательщик отказывается добровольно представить истребованные проверяющим документы или предметы, имеющие значение для налогового контроля, инспекция вправе произвести их выемку принудительно, в том числе вскрыв помещение, в котором они находятся (если налогоплательщик не сделает это самостоятельно) ( НК РФ).

Постановление о проведении выемки должно быть утверждено руководителем (его заместителем) налогового органа, проводящего проверку, и подлежит предъявлению налогоплательщику до начала выемки ( и НК РФ).

Отсутствие в законе четких требований к содержанию постановления о проведении выемки часто приводит к тому, что состав истребуемых документов приводится общо и, как следствие, позволяет проверяющим по своему усмотрению отбирать документы и предметы, подлежащие изъятию (Постановление ФАС МО от 27.02.2012 по делу №А40-77780/11-115-255).

Выемка должна проводиться (п.п. 2 и3 НК РФ):

- в дневное время (с 6-00 до 22-00);

- в присутствии понятых и лиц, у которых производится выемка.

Выемка документов и предметов предполагает:

- предъявление изъятого понятым;

- нумерацию и упаковку изъятых документов;

- перечисление и опись изъятого в протоколе выемки либо в приложениях к нему (с указанием наименования, количества и индивидуальных признаков);

- изготовление и передачу копий изъятых документов налогоплательщику (если изымаются подлинники).

Возможна ли ликвидация организации до окончания выездной налоговой проверки?

Нет, невозможна. Если выездная налоговая проверка все-таки назначена в связи с ликвидацией, организация не вправе формировать промежуточный ликвидационный баланс до вступления в силу решения по итогам такой проверки, что влечет невозможность завершить процедуру ликвидации (пп. «в» п. 4 ст. 20 ФЗ от 08.08.2001 № 129-ФЗ).

Чем оканчивается выездная налоговая проверка?

В последний день проведения выездной налоговой проверки проверяющий должен составить справку о проведенной проверке, подлежащую вручению налогоплательщику ( НК РФ).

Составление указанной справки хотя и влечет для налогового органа невозможность инициировать с этого момента новые контрольные мероприятия, направленные на сбор доказательств, однако не означает прекращения последствий из начатых до окончания проверки мер. Поэтому, например, требование о представлении документов, срок исполнения которого приходится на период после составления справки, должно быть исполнено (Определение ВС РФ от 13.05.2015 № 305-КГ15-5504 по делу №А41-23229/2014).

С даты справки для инспекции начинает течь двухмесячный срок на составление акта налоговой проверки в порядке НК РФ, представляющего собой проект будущего решения по итогам проверки, — первоначальное видение проверяющими обстоятельств установленных ими нарушений, допущенных налогоплательщиком, и производных из них налоговых последствий для нарушителя.

Как и зачем обжаловать решения налоговых органов в 2024 году —

Как обеспечить профилактику назначения выездной налоговой проверки?

Профилактика риска назначения выездной налоговой проверки должна начинаться не с оценки ее вероятности и принятия «косметических» мер по нивелированию уже допущенных нарушений, а с организации таких систем бухгалтерского и налогового учета и внутреннего контроля, которые позволяли бы уверенно, определенно и без негативных последствий удовлетворять возможный законный интерес инспекции к налогоплательщику в текущем режиме.

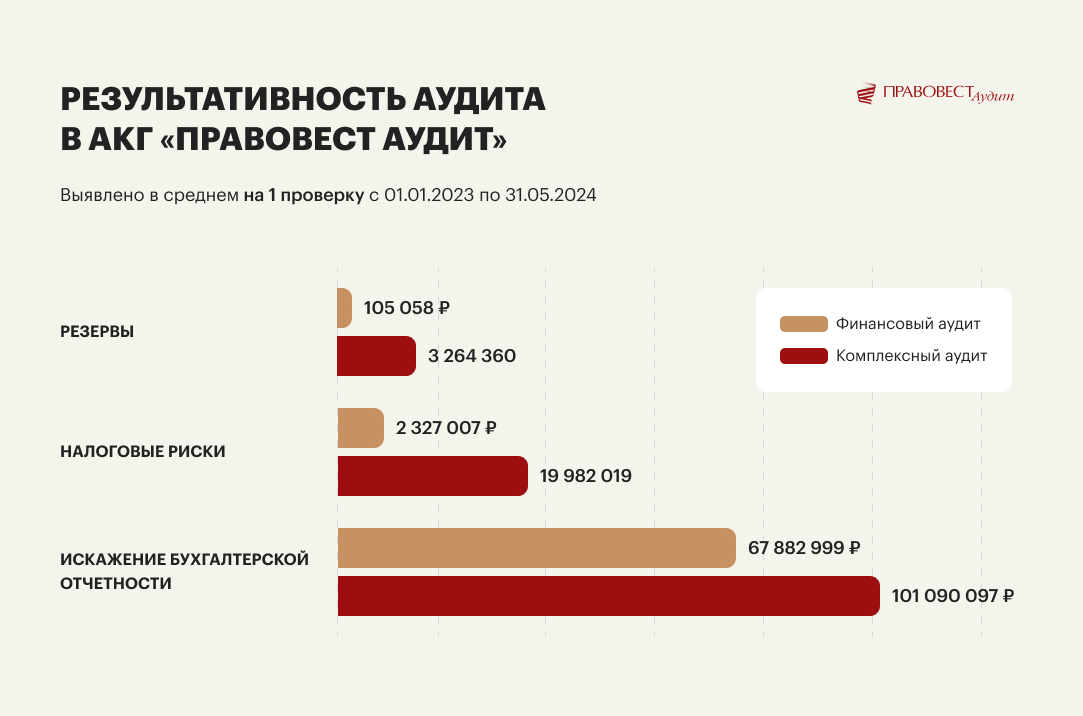

Сильным «союзником» в предотвращении риска назначения ВНП является (когда проверяется не только бухгалтерская отчетность, но и налоги). Аудит с глубокой проверкой налогов позволяет выявить (и устранить!) гораздо большее количество налоговых рисков, чем стандартный финансовый аудит, что подтверждается аудиторской статистикой.

Комплексный — действительно беспроигрышное решение. Потому что даже если по какому-то стечению обстоятельств аудиторы пропустят какой-то налоговый риск, а инспекция его обнаружит, то начисленные штрафы и пени погасит страховка ИНГОССТРАХ от налоговых рисков — уникальное преимущество аудита в «Правовест Аудит».

для выездной

проверки