Напомним, некоторые ежегодные обязанности налогового агента:

не позднее 1 марта года, следующего за истекшим налоговым периодом, — письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога (п.5 ст.226 НК РФ);

не позднее 1 апреля года, следующего за истекшим налоговым периодом, — представить в налоговый орган по месту своего учета 2-НДФЛ (п.2 ст.230 НК РФ).

Таким образом, в следующий раз ежегодные сведения о доходах физического лица и суммах налога на доходы физических лиц, скорее всего, уже нужно будет подавать по новой форме.

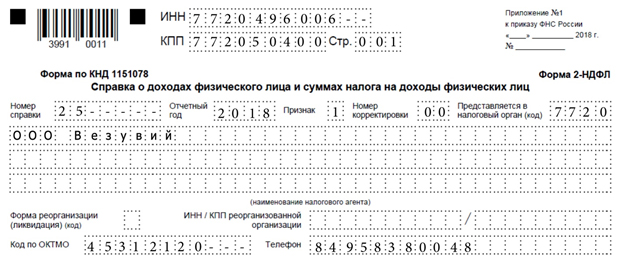

Согласно проекту, справка по форме 2-НДФЛ кардинально изменилась визуально. Однако, по сути, в ней будут отражаться все те же сведения, которые есть в справке утвержденной Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@.

Планируется, что у всех плательщиков НДФЛ она будет как минимум на двух страницах. Однако количество разделов сократится с 5 до 3-х.

Главный эксперт по налогам и бухучету, трудовому законодательству

На первой странице будут указываться общие сведения:

- номер справки,

- отчетный период,

- налоговый орган в который предоставляется справка,

- название налогового агента,

- его ИНН, КПП и код ОКТМО.

В случае, если налоговый агент реорганизован и отчитывается правопреемник, то указывается ИНН и КПП реорганизованной организации.

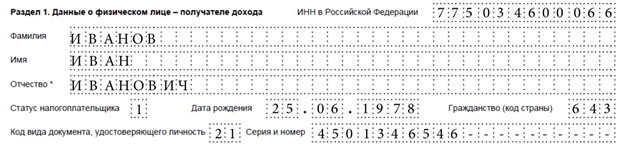

В разделе 1 указывается статус налогоплательщика и его персональные данные. Обратите внимание, ИНН указывается только при постановке на учет в Российской Федерации.

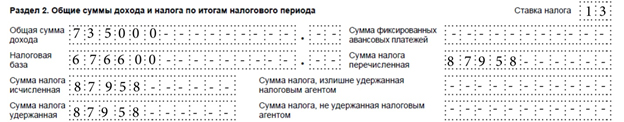

Самые важные сведения отражаются в разделе 2.

При заполнении данного раздела нужно быть предельно внимательными, так как в нем отражается общая сумма дохода налогоплательщика за отчетный период, а также облагаемая база и сумма исчисленного, удержанного и перечисленного налога. В случае излишне удержанного налога или неудержанного, эта сумма также отражается в данном разделе.

На основании этих данных различными органами, ведется проверка и принятие решения.

Например:

- налоговой службой при декларировании доходов налогоплательщика

- кредитными учреждениями - при выдаче кредита

В Разделе 3 указывается совокупная сумма вычетов (отдельно по видам: стандартные, социальные и имущественные) предоставленных за налоговый период.

Как известно вычеты предоставляются на основании заявления налогоплательщика с приложением документов, подтверждающих право на вычет, либо на основании уведомления налогового органа.

Главный эксперт по налогам и бухучету, трудовому законодательству

В случае, если вычет предоставляется на основании уведомления налогового органа, необходимо указать код вида уведомления:

цифра «1» — если налогоплательщику выдано Уведомление, подтверждающее право на имущественный налоговый вычет;

цифра «2» — если налогоплательщику выдано Уведомление, подтверждающее право на социальный налоговый вычет;

цифра «3» — если налоговому агенту выдано Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи.

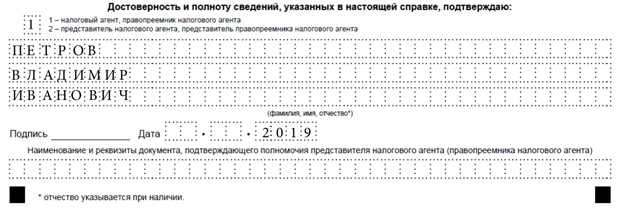

Последняя информация, которая указывается на первой странице справки — это ФИО должностного лица налогового агента или представителя налогового агента, дата и подпись.

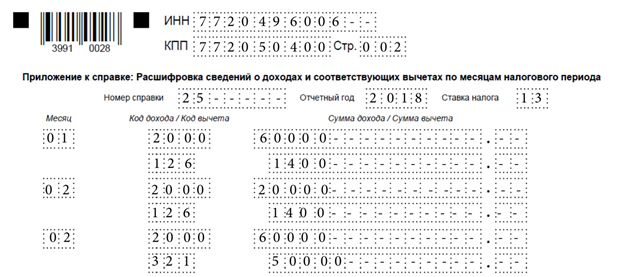

Вторая и последующие страницы — это приложение к справке. В приложении к справке указываются расшифровка сведений о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной формах, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих вычетов, по каждой ставке налога.

Если у физического лица в течение налогового периода доходы, облагались по разным ставкам налога, то разделы «Общие суммы дохода и налога по итогам налогового периода», «Стандартные, социальные и имущественные налоговые вычеты», а также приложения к справке «Расшифровка сведений о доходах и соответствующих вычетах по месяцам налогового периода» заполняются для каждой из ставок отдельно.

Например, у резидента помимо заработной платы возникает материальная выгода от экономии на процентах, то с заработной платы НДФЛ удерживается по ставке 13%, а с суммы материальной выгоды по ставке 35%.

Страницы 2-НДФЛ должны быть пронумерованы путем сквозной нумерации — начиная с первого (левого) знакоместа.

При распечатывании справки 2-НДФЛ не допускается двухсторонняя печать.

Напоминаем, что новая форма 2-НДФЛ — это пока проект. Чтобы не пропустить, когда он будет принят, следите за новостями.

Главный эксперт по налогам и бухучету, трудовому законодательству