Содержание

СКАЧАТЬ Методичку от аудиторов «Как верно закрыть 2024 год без личных рисков на 93 млн ₽»

Достоверность учета

Новые ФСБУ прочно вошли в нашу жизнь. Для составления отчётности за 2024 год необходимо не только верное применение обязательных ФСБУ, а также возможное досрочное внедрение тех, которые станут необходимыми с 2025 года.

Чтобы быть уверенными в корректности цифр в отчётности за 2024 год, проверьте, все ли ФСБУ внедрены в вашей компании правильно:

| Название ФСБУ | Материалы «Правовест Аудит» по корректному применению стандарта |

|---|---|

| Обязателен с 2021 года: | |

| ФСБУ 5/2019 «Запасы» | Запись закрытого круглого стола: |

| Обязательны с 2022 года: | |

| ФСБУ 6/2020 «Основные средства» | Запись закрытого круглого стола: |

| ФСБУ 25/2018 «Бухгалтерский учет аренды» | |

| ФСБУ 26/2020 «Капитальные вложения» | |

| ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете» | |

| Обязателен с 2024 года | |

| ФСБУ 14/2022 «Нематериальные активы» | Запись закрытого круглого стола: |

| Обязателен с 1 апреля 2025 года (но можно применять досрочно): | |

| ФСБУ 28/2023 «Инвентаризация» | Запись закрытого круглого стола: | Обязателен с отчетности за 2025 г. |

| ФСБУ 4/2023 "Бухгалтерская (финансовая) отчетность" | Запись закрытого круглого стола: |

Аудиторское

Заключение

Помочь в проверке правильности ведения бухгалтерского учета строительным компаниям –подрядчикам сможет материал круглого стола . Также напоминаем, что все применяемые и актуальные принципы ведения учёта в организации, обязательно должны найти свое отражение в вашей Учётной политике. Что важно учесть в Учетной политике 2024? — .

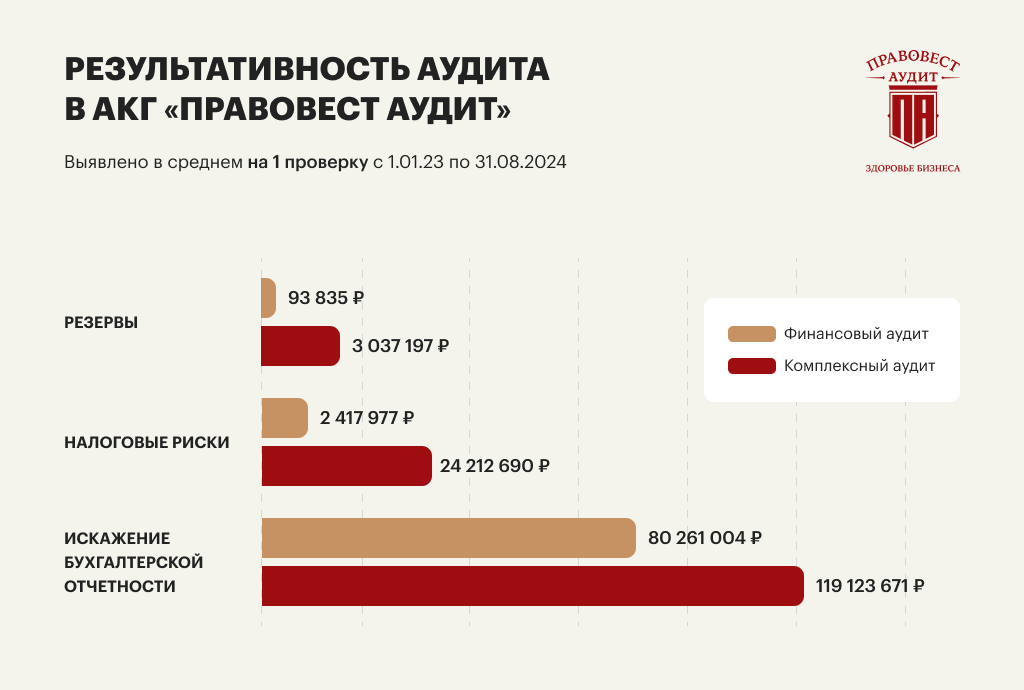

Сегодня наличие ошибок и неверных данных, как в первичных документах, так и в учете организации в целом, все чаще грозит серьезными последствиями. Факты говорят о том, что качественный аудит способен выявить большинство ошибок в учёте, найти необходимые резервы и стать не «затратами», а «инвестициями» для компании. О чем свидетельствует наша статистика:

СВК и защита активов

В нынешних реалиях постоянно меняющихся внешних факторов, необходимо быть уверенными, что оперативные управленческие решения основываются на корректных данных, подтверждённых системой внутреннего контроля (СВК), внедрённой в компании.

«Базовая» система внутреннего контроля есть в каждой организации — это инвентаризация. Но даже она иногда оформляется «формально», что ставит под сомнение достоверность всех данных, полученных в результате её проведения. Как лучше проводить инвентаризацию: руководствуясь новым ФСБУ или в соответствии с действующими в настоящий момент Методическими указаниями по проведению инвентаризации — читайте в материале .

«Базовая» СВК — это хорошо, но ее не всегда достаточно. Чем крупнее становится компания, тем сложнее должна быть её система внутреннего контроля. Она должна включать внутренние чётко прописанные регламенты, ежеквартальную оценку новых рисков, разработку откликов на них, мониторинг эффективности действия внедрённой системы внутренних контролей и т.д. Иначе появляется риск потери объективной картины происходящего в компании (активы и др.). И под удар ставятся как имущество собственников, так и материально ответственные лица. Аудиторы «Правовест Аудит» летом 2024 года придумали 6 ДАШБОРДОВ по мониторингу порядка в учете в режиме 24/7 для работы на опережение проблем.

Теперь на экране ПК или с телефона руководитель или финдиректор увидят актуальный ЧЕК-АП учета. Текущие данные будут браться из 1С: Бухгалтерии, CRM-систем, таблиц и будут наглядно подсвечиваться более 60 важнейших показателей в режиме «светофора», чтобы они могли видеть, где все хорошо, а где возникли отклонения — см. в статье .

— самая распространенная цель проведения аудита, ведь он дает «взгляд со стороны», помогает понять «все ли у вас так» и вовремя внести необходимые корректировки.

Кейсы и аудиторская статистика:

Изменения в налогах

В 2024 году законодатели приняли уже более 20 Федеральных законов, направленных на изменения в НК РФ.

Например, в августе 2024 г. внесены изменения по налогу на прибыль, которые распространились на прошлый период. Приняты законы по налоговой реформе с 2025 года.

Также в 2024 году обновились 6-НДФЛ; ЕФС-1; РСВ; расчет доходов, выплаченных иностранным организациям; книга учета доходов и расходов на УСН и др., а также многие законодательные акты.

— рассмотрели изменения по НДС с 1 июля 2024, ретроспективные поправки по налогу на прибыль, вступившие в силу с 08.08.2024 (259-ФЗ), нововведения, которые ждут по НДС и налогу на прибыль с 2025 года (176-ФЗ), в т.ч. НДС при УСН, а также самые важные разъяснения Минфина и ФНС. Даны комментарии к новой позиция ФНС о представлении Расчета налогового агента о выплатах иностранным компаниям за импортные товары и необлагаемые работы и услуги.

В статье — рассмотрены: валютные особенности «санкционного» периода; порядок исполнения (прекращения) обязательств по внешнеторговым договорам, на которые требования по репатриации не распространяются и способы их прекращения: получение денежных средств на свои зарубежные счета; зачет взаимных требований; уступка права требования, новация, прощение долга.

Запись закрытого круглого стола — разобрали, какие налоговые последствия по НДС возникают при приобретении или реализации товаров (работ, услуг) по договорам с партнерами из ЕАЭС.

Запись закрытого круглого стола — рассмотрены вопросы: как сделать перерасчет НДФЛ и отразить результаты в отчетности, если налоговый статуса сотрудника в течение года изменился; особенности удержания НДФЛ у физлиц, работающих за рубежом, а также другие актуальные вопросы.

— в данной статье рассмотрены нюансы расчета налогов при выплате дивидендов именно в 2024 году: НДФЛ и налога на прибыль и порядок заполнения отчета 6-НДФЛ и декларации по налогу на прибыль. С 2025 года данный порядок будет изменен.

ПРОСТО АУДИТ!

Налоговый контроль 2024

Официальная статистика ФНС свидетельствует о ежегодном росте сумм налоговых доначислений по итогам выездных проверок.

Так, по итогам 1 полугодия 2024 года «средний налоговый чек» по итогам выездных проверок по Москве достиг 99 млн руб., в аналогичном периоде 2023 года- 87 млн руб. Доначисления продолжают расти-налоговые ошибки становятся только «дороже».

Причем с 2022 года виден явный рост доначислений по итогам выездных проверок, что вполне может быть связано с отменой обязательного аудита для некрупного бизнеса (доход 400 — 800 млн руб./год). Это подтверждает, что отсутствие контроля за налоговым порядком в бизнесе значительно увеличивает шансы попасть в поле зрения ФНС и получить доначисления.

По данным отчетов арбитражных судов (ф.№ 1АС,2АС,3АС) статистика налоговых споров не в пользу бизнеса. Доли удовлетворенных заявлений (побед) налогоплательщиков с каждым годом только уменьшаются. В 2023 году лишь 34% исков налогоплательщиков увенчались успехом (в 2022 — 35%, 2021 — 40%).

Кстати, налоговые органы вполне успешно пополняют бюджет и вне рамок проверок — путем вызова на «заседание рабочей группы», рассылки «информационных писем» с побуждением «добровольной» доплаты налогов (например, из-за связи с «проблемными» контрагентами) и прочей «аналитической работы» с налогоплательщиками.

По итогам 2023 года в результате «добровольные» доплаты в бюджет составили 55% от общей суммы поступлений по результатам всей контрольно-аналитической работы за этот период (400 млрд руб.).

Распространенные основания вменения налоговой недоимки:

- сделки с техническими компаниями;

- необоснованное дробление бизнеса;

- изменение налоговыми органами юридической квалификации сделок или усмотрения ими цели извлечения необоснованных налоговых выгод в совершении внешне законных хозяйственных операций.

Только знание актуальных правовых позиций контролирующих органов и судов по «налоговым» вопросам даст уверенность в отсутствии налоговых рисков при выборе:

- контрагента;

- модели ведения бизнеса;

- вида договорных отношений.

Подробнее о налоговом контроле и трендах налоговых споров см. в материалах «Правовест Аудит»: видео, статьях, обзорах судебных кейсов и др.:

Личная ответственность

«Корни» персональной ответственности бухгалтера и руководителя изначально идут от налоговых рисков компании. Так, налоговые ошибки и «недосмотры» привлекают внимание инспекторов и ведут к налоговым доначислениям.

Неуплата налогов компанией при наличии умысла несет прямой риск уголовной ответственности для руководителя и бухгалтера («уголовка» возможна уже при неуплате налогов от 18,75 млн руб. за 3 финансовых года (ст. 199 УК РФ)). Если компания не может расплатиться с бюджетом — ФНС инициирует ее банкротство, налоговые доначисления взыщут с контролирующих должника лиц (КДЛ), которыми обычно признаются руководители и бухгалтеры компаний. Поэтому именно им приходится из личного кармана платить налоговые долги бизнеса.

Поэтому сейчас очень важно своевременно выявлять и исправлять все налоговые ошибки и упущения бизнеса, чтобы защитить не только компанию от крупных финансовых потерь после налоговых проверок, но и бухгалтера и руководителя от персональных рисков. Это залог личной финансовой безопасности и исключение риска уголовной ответственности за неуплату налогов.

Подробнее о личных рисках и способах защиты от них можно узнать их экспертных статей и кейсов:

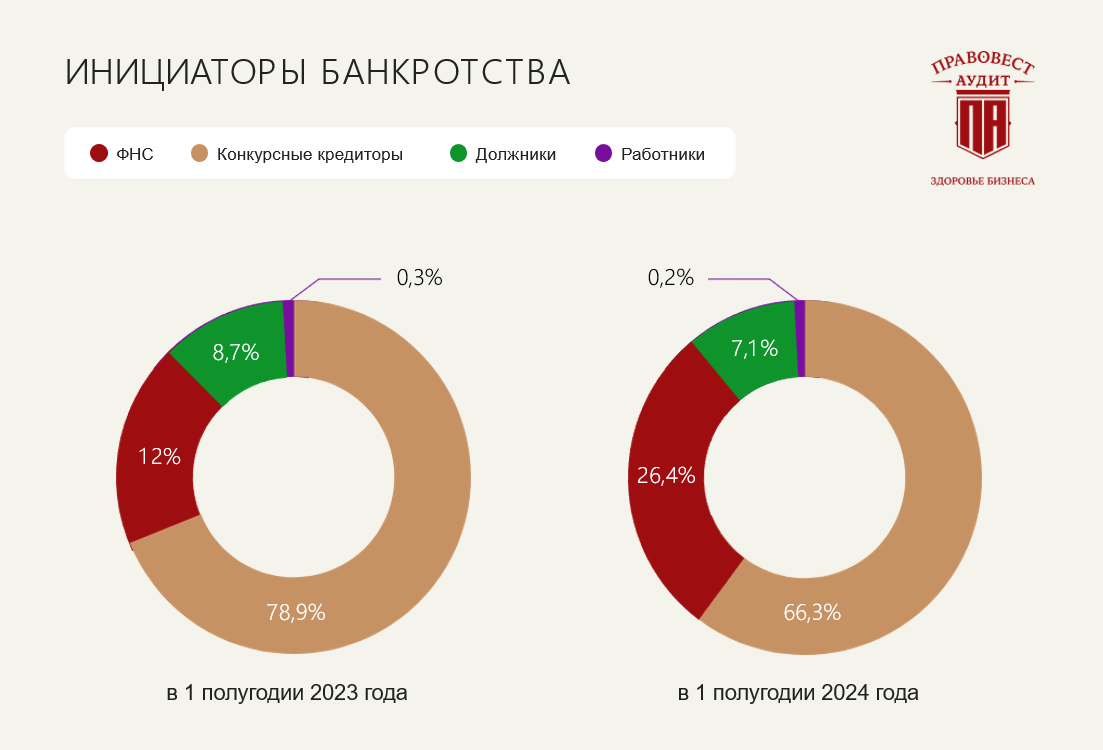

Защита от «субсидиарки»

ФНС стремится не только повысить качество налоговых проверок, но и активно инициирует процедуру банкротства компаний, если они задолжали бюджету. По состоянию на 01.01.2024 года количество дел о банкротстве, в которых ФНС обеспечивает представление интересов бюджета, составляет 365,8 тыс. единиц, в т.ч. в отношении 34,7 тыс. организаций. За 2023 год количество дел о банкротстве, в которых кредитором выступает ФНС увеличилось на 21,4 % (по данным Счетной палаты РФ).Количество поданных заявлений о банкротстве за налоговые долги увеличивается с каждым годом (по данным Федресурса).

Растет и количество лиц, привлекаемых к субсидиарной ответственности. При этом «средний чек» по «субсидиарке» в 2023 году составил 77 млн руб., в 1 полугодии 2024 года — 93 млн руб.

Подробнее об особенностях субсидиарной ответственности главного бухгалтера за налоговые долги компании читайте .

Кстати, руководитель компании является самым уязвимым должностным лицом в части личной финансовой ответственности из-за налогов компании. Почему и как это предотвратить — в материалах экспертов «Правовест Аудит»:

Цена налоговых ошибок и упущений слишком высока, чтобы не учитывать это при принятии управленческих решений.

Сейчас очень важна своевременная профилактика налоговых рисков, т.к. именно налоговые ошибки и упущения ведут к персональной финансовой ответственности в рамках «субсидиарки». Это возможно с помощью СВК и !

все победит