Содержание

- Налоговый контроль 2025-2026: цифры и факты, что говорят нам тренды

- Выездные проверки

- «Внепроверочное» пополнение бюджета

- Налоговые споры 2025-2026: статистика и практика

- Фокус особого внимания ФНС

- 12 критериев ФНС для повышенного внимания и назначения проверок

- 13 критериев налоговой и бухгалтерской отчетности для оценки бизнеса ФНС

- Проблемные контрагенты

- Сделки с «самозанятыми»

- Дробление бизнеса

- Налоги компании и личная ответственность руководителей и собственников

- Уголовная ответственность

- Субсидиарная ответственность

- Материальная «налоговая» ответственность

- Как защитить себя и бизнес в 2026 году?

- Не все аудиторы одинаково «полезны». Чек-лист «Как выбрать аудиторов и избежать рисков»

- Чек-лист «Что делать, если вызвали в инспекцию?»

- Чек-лист «Осмотрительность при выборе контрагентов»

Налоговый контроль 2025-2026: цифры и факты, что говорят нам тренды

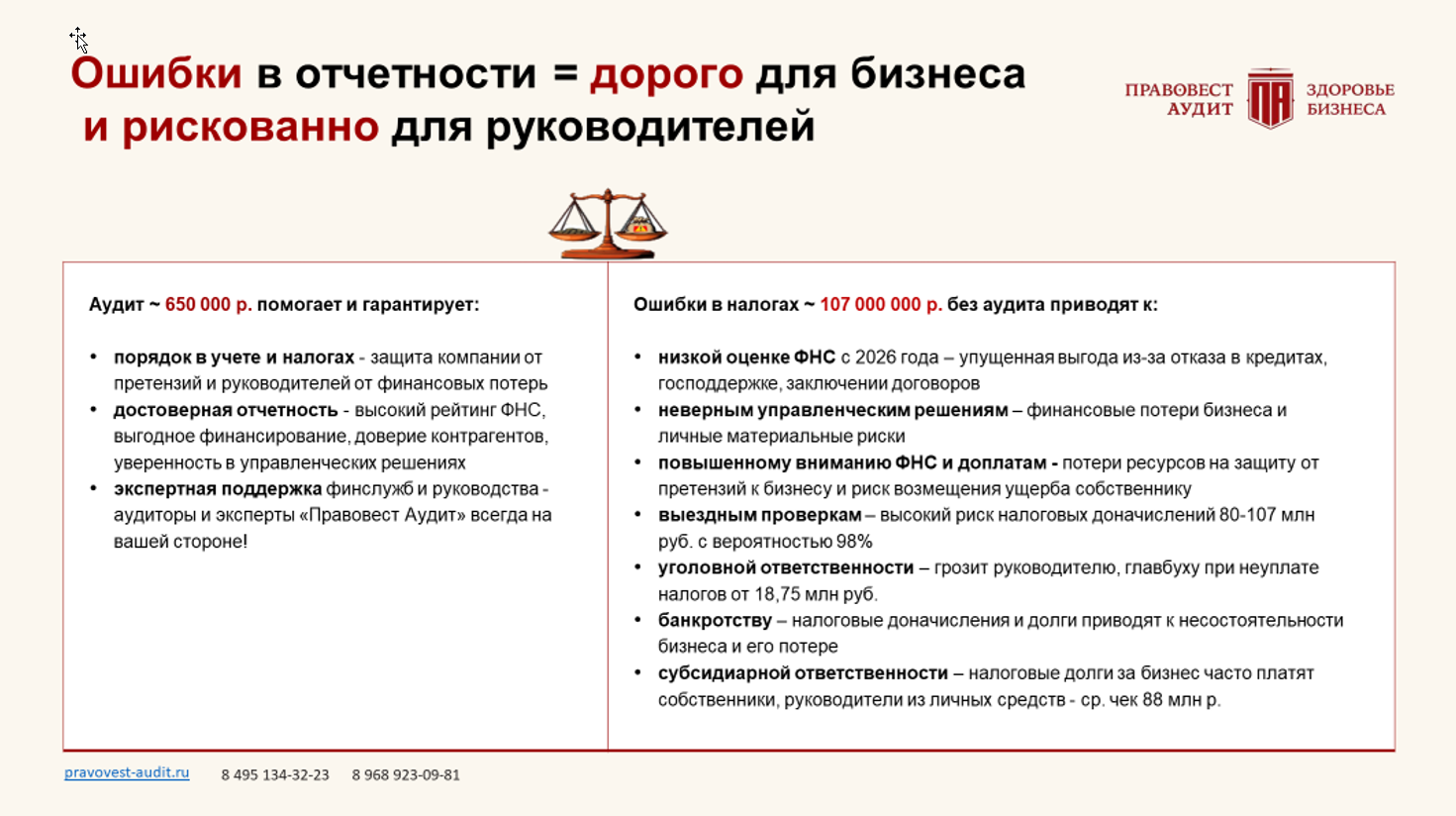

Налоговые ошибки, упущения и применение «схем» для снижения налоговых обязательств обходятся компаниям очень дорого. Этот факт подтверждают цифры официальной статистики ФНС (отчет ф. 2-НК).

Выездные проверки

Средний чек налоговых доначислений по итогам результативных выездных налоговых проверок организаций продолжает стремительно расти. В 2025 году он составил в целом по РФ 94 млн руб. (на 45 % больше 2024 года), по Москве — 119 млн. руб. (на 19 % больше 2024 года). В Санкт-Петербурге средние налоговые доначисления достигли 213 млн руб. (на 64 % больше 2024 года).

Отсутствие профилактики налоговых рисков приводит к налоговым доначислениям и личным рискам руководителей. При аудите организаций практически в 100% случаях мы находим ошибки в налогах.

С каждым годом «средний чек» по доначисленным налогам растет. Т.е. при назначении выездной проверки, вероятность серьезно финансово пострадать очень велика (98-99%). Бывает, что после выездной проверки дело доходит до банкротства, а в этом случае именно руководители часто признаются контролирующими должника лицами (КДЛ) и платят налоговые долги бизнеса из своего кармана.

Результативность выездных проверок

Налоговые органы стремятся к 100 % результативности назначенных проверок. Они близки к этой цели.

В 2025 году в РФ было проведено 5066 проверок в отношении организаций, из них 4952 проверки завершились доначислениями, т.е. результативность выездных проверок по РФ сохраняется на высоком уровне — 98%. Результативность проверок в Москве-97%, в Санкт-Петербурге-98% (сохранено на уровне 2024 года).

«Эксклюзивные» решения инспекций без доначислений по итогам проверки — редки и на практике вышестоящие налоговые органы стремятся исправить недоработки инспекций. Так, компания получила «нулевое» решение инспекции, и в этот же день УФНС назначило проверку в порядке контроля за деятельностью инспекции (Постановление АС Московского округа от 05.03.2024 года по делу № А40-160100/2023).

Важно обратить внимание, что количество выездных налоговых проверок организаций в 2025 году увеличилось по сравнению с 2024 годом на 13% в целом по РФ, на 27% в Москве, на 45% в Санкт-Петербурге. То есть растет риск назначения выездной проверки, особенно у тех организаций, где пренебрегают профилактикой налоговых рисков и упущений, направленной на их своевременное выявление и устранение.

Приходят с «выездной» к тем компаниям, которые попали «на радары» риск-ориентированных систем ФНС, т.е. еще до выездной проверки известны правонарушения и даже суммы возможных доначислений.

Глубокий предпроверочный анализ позволяет вычислить те компаний, которые не заботятся о своем «налоговом здоровье», за что им приходится дорого платить.

Статьи по теме

Выездные налоговые проверки в вопросах и ответах

Алерт «5 опасных мифов о налогах»

Видео по теме

Налоговый контроль 2025-2026: что важно знать для защиты себя и бизнеса

Налоговая реформа-2026: что важно знать руководителю

Самое важное о налогах и налоговом контроле ФНС с 2026: ликбез для руководителей

Разбор судебной практики и реальных кейсов бизнеса: как снизить налоговые и личные риски

Выездная налоговая проверка: что важно знать на практике

«Внепроверочное» пополнение бюджета

Тенденция 2025-2026 — рост поступлений налогов в бюджет за счет «добровольных доплат» компаниями после получения информационного письма о порочности контрагентов, визита руководителя в инспекцию «на разговор» (сомнительные контрагенты, «дробление бизнеса», низкая «официальная» зарплата и пр.).

Факты с сайта ФНС: по итогам контрольно-аналитической работы в 2025 году «добровольные доплаты» бизнеса по итогам аналитической работы налоговых органов составили 57%. А по итогам налоговых проверок поступило — 43%.

Такие доплаты в большей степени связаны с отсутствием у руководителя уверенности в «налоговом порядке» в компании, возможности «отбить претензии» по итогам выездной проверки. Ведь основной аргумент при «разговоре» в инспекции — не будет «уточнений» налоговых обязательств, назначим тематическую или комплексную выездную проверку. И такой сценарий реален.

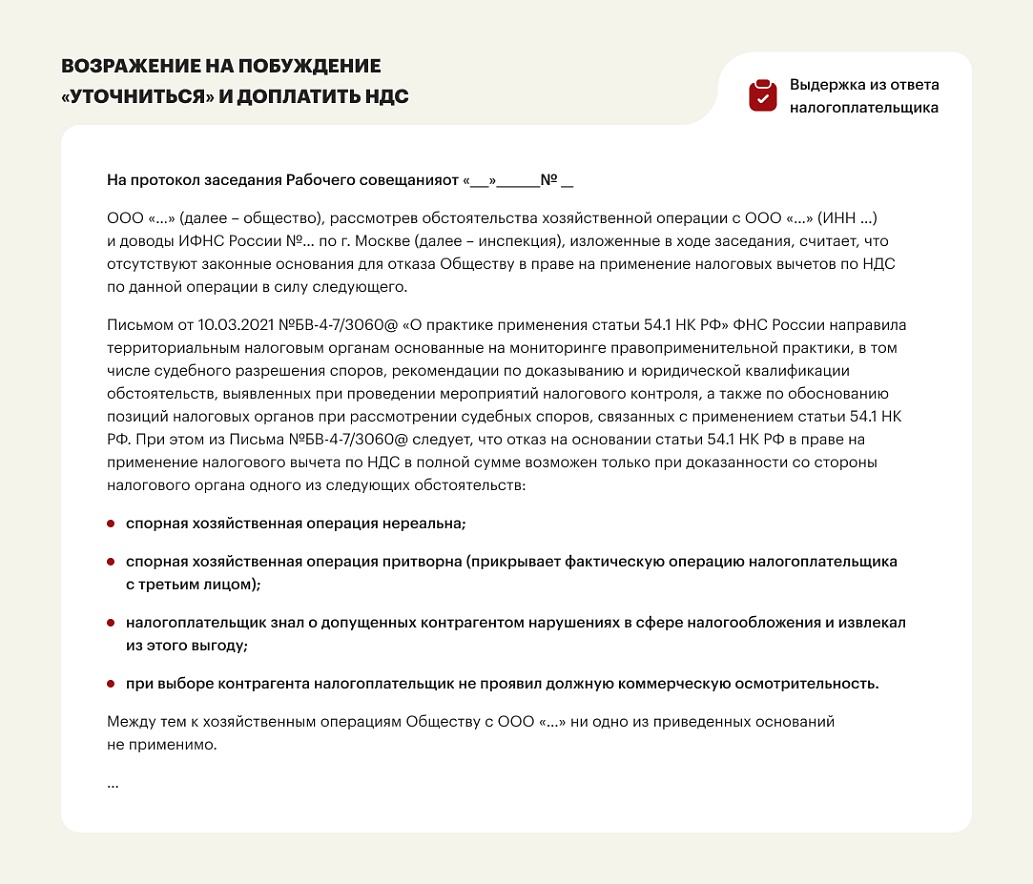

Противостоять побуждениям инспекторов к «добровольной доплате» проще, если нет сомнений, что «с налогами бизнеса все хорошо». Например, при претензиях к контрагентам можно уже на этой стадии общения с инспекторами аргументированно возразить на протокол заседания рабочей группы.

И даже при вашей полной уверенности в безошибочности учета или кажущейся абсурдности обвинений инспекторов — никогда не отпускайте ситуацию «на самотек». Важен контроль и оперативное реагирование на любой запрос инспекции. Это сохранит ваши нервы и деньги!

Кейс аудиторов

В «Правовест Аудит» обратилась компания, проигнорировавшая запрос инспекции, посчитав претензию безосновательной. Итог — доначисления по формальным основаниям. Нашим юристам удалось снять все претензии и только после этого появилась возможность вернуть «переплаченную недоимку». Проблемы можно было избежать — если бы компания среагировала на запрос, пояснив ситуацию и представив нужные доказательства вовремя. Деньги бизнеса не выпали бы из оборота из-за доначислений.

Статьи по теме

Налоговый орган вызвал на «комиссию» по НДС из-за сомнительного контрагента: что делать?

Аудио по теме

Налоговые споры 2025-2026: статистика и практика

Компании часто спорят с налоговыми органами, отбивая претензии и доначисления.

Факт: досудебное урегулирование споров чаще приносит положительный результат бизнесу, чем судебные разбирательства. Правильно выстроенная линия защиты, подобранные аргументы и документы позволяют уменьшать доначисления или вовсе снять претензии в ходе «бесед» на комиссиях и проверок. Поэтому не стоит ждать итогов проверок — важно «включать» защиту с момента появления первого налогового интереса к компании.

Видео по теме

Налоги и контроль 2025-2026: к чему готовиться и как защитить себя и бизнес

Поиск «истины» в суде

Согласно данным отчетов арбитражных судов (ф.№ 1АС,2АС,3АС) налоговых споров предостаточно, бизнес пытается отбить претензии и освободиться от налоговых доначислений. Но статистика побед не в пользу бизнеса. Доли удовлетворенных заявлений (побед) налогоплательщиков с каждым годом только уменьшаются. Так, в 2025 году лишь 34% исков налогоплательщиков увенчались успехом.

Судебные процессы по налоговым спорам не только длительны по времени (в среднем 3 инстанции занимают не менее года) и финансово затратны, но и далеко не всегда успешны (многое зависит от «фактуры дела», сложившейся позиции судов и прочих факторов).

Всегда выгоднее предупредить налоговые претензии, чем потом пытаться «разрулить» проблемы — обжаловать доначисления, спастись самому от уголовного преследования за неуплату компанией налогов и от риска «субсидиарки» или иска собственника о взыскании ущерба в виде налоговых доначислений.

Фокус особого внимания ФНС

План ФНС по пополнению бюджета в 2025-2026 годах активно выполнятся не только за счет роста ставок по налогу на прибыль, НДС, НДФЛ, но и за счет продолжающегося совершенствования налогового администрирования.

Особо отслеживаются сделки с «техническими» контрагентами, схемы «дробления» бизнеса, притворные сделки, прикрывающие менее выгодные в налоговом плане (например, прикрытие трудовых отношений гражданско-правовыми).

Чтобы быть «под прицелом» у налоговой не обязательно быть «агрессивным оптимизатором», применяющим «налоговые схемы». Добросовестные компании тоже попадают в «поле зрения» автоматизированных программ ФНС (ВНП-отбор, АСК НДС и пр.) и инспекторов из-за налоговых ошибок и упущений.

Для защиты от налоговых рисков всегда важно быть уверенным в «налоговом порядке»: наличии документальных доказательств расходов, вычетов, деловых целей сделок, структуры бизнеса и пр.

Что важно контролировать, чтобы не вызвать «повышенное внимание» инспекторов:

- Документирование хозяйственных операций/сделок для подтверждения вычетов и расходов,

- Оценку контрагентов в рамках коммерческой осмотрительности и доказательства ее проведения.

- «Рисковые показатели» (например, уровень налоговой нагрузки, рентабельности, заработной платы и пр.).

12 критериев ФНС для повышенного внимания и назначения проверок

Перечислим 12 контрольных точек, интересующих налоговые органы и требующих постоянного мониторинга со стороны бизнеса. Это критерии отбора налогоплательщиков для предпроверочного анализа с целью назначения выездной проверки (Приказ ФНС от 30.05.2007 года № ММ-3-06/333@).

«Базовый материал» для инспекции — сведения, которые можно почерпнуть из отчетности компании: например, средняя зарплата в организации, рентабельность ее деятельности и налоговая нагрузка на компанию. С учетом сложившейся практики можно сформулировать закономерность: низкий размер этих показателей в сравнении с уровнем сопоставимых налогоплательщиков — это зачастую «билет» на «налоговую комиссию» для дачи объяснений или даже повод для проверяющих провести глубокий предпроверочный анализ компании. Результаты «предпроверки» напрямую влияют на решение о проведении выездной проверки.

Низкая налоговая нагрузка компании часто расценивается, как «след» неуплаты налогов в полном объеме. Это не всегда так, бывают вполне объективные причины. Например, выход компании на новый рынок, выпуск нового продукта, кризис в отрасли, падение спроса на продукцию, увеличение расходов в связи с повышение цен поставщиками и подрядчиками, крупные закупки оборудования и пр. Зная о наличии «опасного критерия», лучше заранее подготовиться к вопросам инспекции, собрав нужные аргументы и документальные доказательства.

Низкий уровень среднемесячной зарплаты на одного работника — есть шансы не только получить запрос о причинах, но и «приглашение» руководителя в инспекцию (на заседание рабочей группы). Придется также не голословно доказывать отсутствие умысла в неуплате налогов («серых зарплат»). Так, низкий уровень среднемесячной зарплаты объясняется особенностями деятельности организации, отличными от общеотраслевых, более низкой квалификацией персонала (много молодых работников), наймом работников по совместительству и пр.

«Особо опасный» 12 критерий — деятельность с высоким налоговым риском. Инспекторы нередко подозревают компании в получении необоснованной налоговой выгоды по сделкам с сомнительными контрагентами, при «дроблении» бизнеса и пр. Поэтому о наличии следов «сомнительных» сделок и операций важно знать заранее, чтобы успеть исправить ситуацию до того- как нависнет угроза доначислений.

Добросовестные налогоплательщики часто упускают из вида важность верного документального оформления договорных отношений, не проверяют контрагентов на «благонадежность» и не имеют в наличии «досье», обосновывающее выбор контрагентов.

Подробно о 12 критериях ФНС по налоговым проверкам >>

для выездной

проверки

13 критериев налоговой и бухгалтерской отчетности для оценки бизнеса ФНС

Важно отметить, что многие из вышеобозначенных критериев налоговые органы используют при оценке финансово-хозяйственной деятельности бизнеса, которая с 2026 года может быть передана ФНС в виде выписки не только оцениваемой компании, но и третьим лицам в случаях, предусмотренных законодательством. Оценка ФНС учитывается в ЭКГ-рейтинге бизнеса, который влияет на принятие решений в части мер господдержки, участия в госзакупках и пр. Также потенциальные партнеры для проявления осмотрительности могут запросить у компании выписку с оценкой ФНС.

С 01.01.2026 года компании оцениваются по 57 критериям (закон № 254-ФЗ от 23.07.2025) и 13 критериев связаны с налоговой и бухгалтерской отчетностью за 2025 год: налоговая нагрузка, отсутствие противоречий по НДС, уровень заработной платы, коэффициенты ликвидности, рентабельность активов и пр.

Важно быть уверенным в соответствии отчетности критериям ФНС и их достоверности для поддержания высокого рейтинга бизнеса, а следовательно - для высокой конкурентоспособности, инвестпривлекательности и возможности получения госпреференций.

Статья:

Видео:

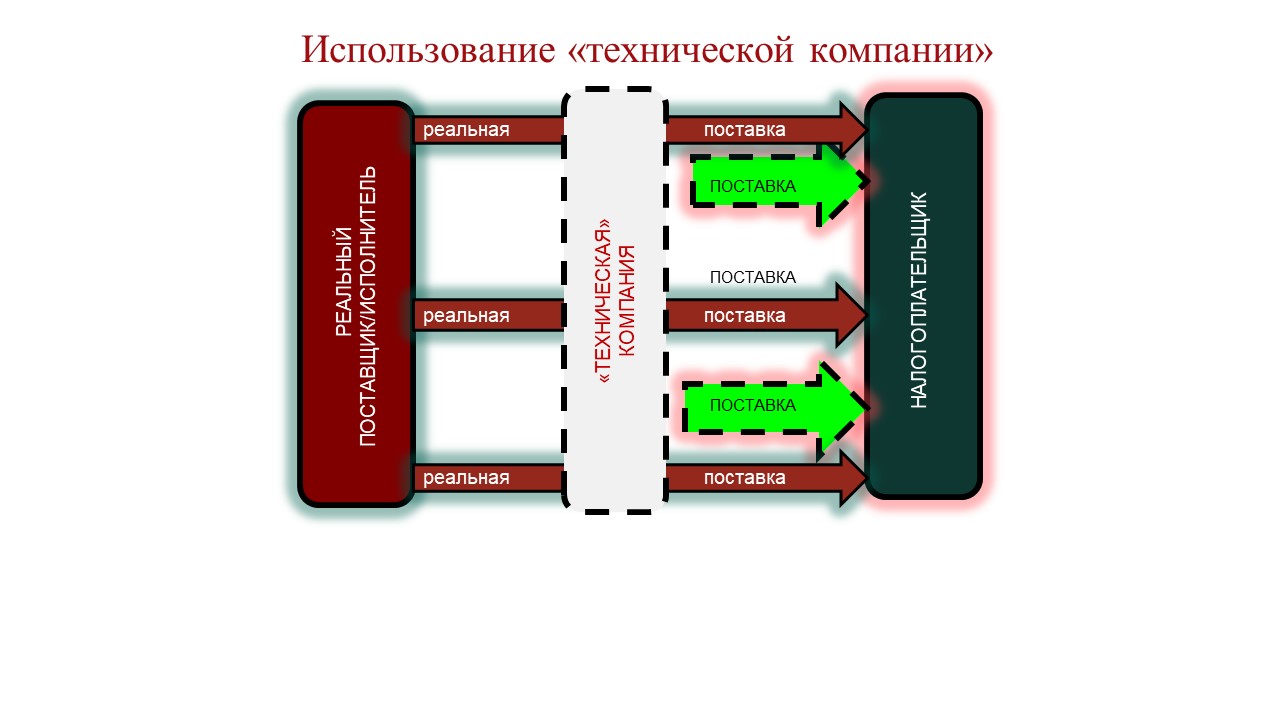

Проблемные контрагенты

Проблемные контрагенты («технические» компании) всегда привлекают повышенное внимание инспекторов и несут существенный риск получения доначислений. Важно (особенно при заключении крупных сделок) досконально изучить контрагента и выяснить нет ли у него признаков недобросовестности.

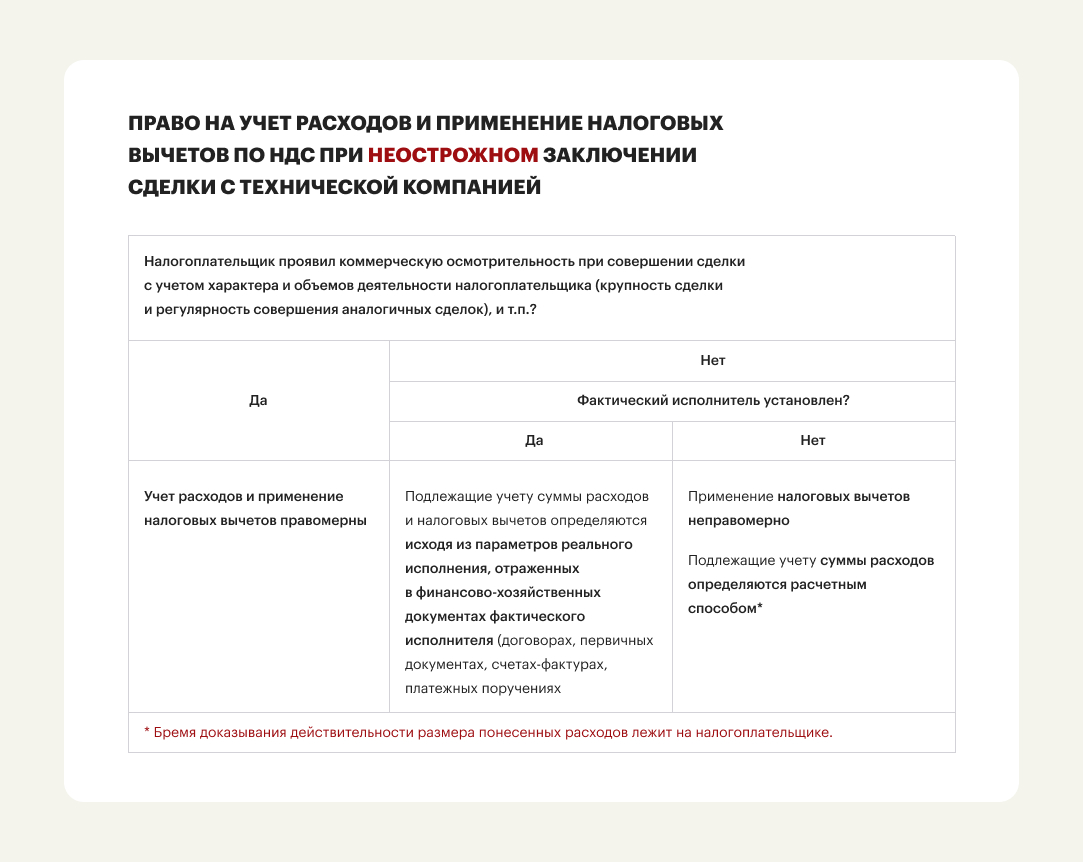

Претензии о связи с сомнительным контрагентом можно получить не только при участии в схеме по уходу от налогообложения. На неблагонадежного контрагента можно «напороться нечаянно». Например, в условиях вынужденной перенастройки поставок товаров, работ и услуг на рынок вышли «искатели быстрой наживы», не брезгующие «старыми» способами уклониться от уплаты налогов. Если вы даже непреднамеренно заключите с ними договор — не исключено, что ущерб бюджету, причиненный их действиями, будет возмещать именно ваша компания, как добросовестный налогоплательщик, которого легко найти и с которого легко взыскать.

Кейс аудиторов

Российский дистрибьютор иностранного производителя из-за санкций и недопущения простоя был вынужден разово, но крупно закупиться у поставщика с «параллельным импортом». Через полгода сделка обернулась обвинениями в связи с «техническим» поставщиком и доначислениями НДС 20 млн руб. Юристы «Правовест Аудит» выработали правовую позицию, позволившую инспекции иначе подойти к оценке вины клиента (отсутствие умысла в неуплате налога).

Должная осмотрительность при выборе контрагента.

«Золотого стандарта» по осмотрительности нет. ФНС обозначила требования к осмотрительности при заключении сделок с контрагентами (письмо от 10.03.2021 № БВ-4-7/3060@). Так, налогоплательщик должен проверить деловую репутацию компании, ее способность исполнить обязательство, уровень платежеспособности. Реальная (нетехническая) компания будет «оставлять следы»: ее будут знать на рынке, будет какая-то реклама ее деятельности, опыт, подтвержденный реальными контрактами и клиентами, наличие субподрядчиков, будет офис или какая-то площадка для продвижения. В отношении технической компании не удастся найти историю ведения бизнеса, какие-либо активы. Все эти факторы необходимо не просто учитывать при проверке контрагентов, но и сохранять документы-подтверждения проведения проверки контрагента (досье).

Чек-лист «Что делать, если вызвали в инспекцию» >>

Некоторые типичные признаки «техничек», отмеченные судами (например, Постановление 11 ААС от 10.03.2025 года по делу № А65-19145/2024, Постановление АС ДО от 27.01.2025 года по делу № А51-13087/2022, АС ДО от 01.10.2024 года по делу № А51-6084/2023, Постановление АС СЗО от 25.12.2023 года по делу № А56-108253/2022, АС ЗСО от 16.01.2024 года по делу № А81-475/2023):

- у заявленных контрагентов отсутствовали необходимые материальные и трудовые ресурсы;

- доказательства аренды специальной техники и возможности ее использования не представлены;

- в декларациях по НДС были отражены «нулевые» показатели;

- по месту государственной регистрации организации не находились.

Защита имущественных прав добросовестного налогоплательщика

Не забывайте еще о таком способе снижения рисков из-за контрагентов, как включение в договор «налоговой оговорки» (ст. 431.2, 406.1 ГК РФ). Она может помочь компенсировать финансовые потери (доначисления), которые компания понесет по вине контрагента. Инструмент этот конечно не идеален (например, контрагент может оказаться неплатежеспособным, пороки в оформлении «налоговой оговорки» и пр.), но лучше иметь и такой вариант защиты.

Также отсутствие налоговой оговорки не лишает возможности взыскания убытков в виде утраты возможности получения вычета по НДС. Так, посчитав, что недополученные из бюджета суммы НДС за приобретенный у поставщика товар являются убытками, общество обратилось с иском в суд (Постановление АС Северо-Западного округа от 27.08.2025 года по делу № А56-50410/2023), который поддержал общество, отметив следующее:

- должник обязан возместить кредитору убытки, причиненные неисполнением или ненадлежащим исполнением обязательства (п 1,2 ст. 393 ГК РФ). Убытки определяются в соответствии с правилами ст. 15 ГК РФ;

- общество при заключении договора преследовало правомерную цель, состоящую в получении товара. Цель заключения гражданско-правового договора фактически достигнута — товар принят и оплачен, в том числе НДС;

- вследствие неправомерных действий поставщика, который по запросу налогового органа не раскрыл сведения и не представил документы, общество утратило право на получение вычета по НДС. Т.е. имеется наличие причинно-следственной связи между поведением поставщика и возникновением у общества убытков.

Судебные кейсы

.

Руководители компании солидарно погасят налоговый долг компании в 83 млн руб.

Сделки с «техничками» — причина «субсидиарки» руководителя в 25 млн руб.

«Налоговая оптимизация» = доначисления налогов 379 млн руб. + «субсидиарка» руководителя

67 млн руб. взыщут с руководителя и учредителя компании за «налоговые схемы»

С руководителей взыскали налоговый долг компании в 1.1 млрд руб.

Договорами с «техничками» прикрыли выполнение работ своими силами = отказ в вычетах по НДС

Минимальная оплата товара — признак формальных отношений с контрагентом

Суд отметил признаки фиктивных договоров с «техничками»

Видео по теме

«Проблемные контрагенты»: инструкция для практики

Аудио по теме

Сделки с «самозанятыми»

Повышенный контроль за сделками с самозанятыми — один из трендов 2025-2026 годов. Борьба с «зарплатными схемами» идет вовсю. Работают межведомственные комиссии по противодействию нелегальной занятости, рассматривающие вопросы неправомерного заключения работодателями договоров ГПХ с лицами, фактически выполняющими трудовые функции. Налоговые органы представляют таким комиссиям информацию о компаниях, взаимодействующих более чем с 35 «самозанятыми» и выплачивает им свыше 35 тыс. руб. в месяц, Обновленный перечень индикаторов риска утвержден приказом Минтруда от 08.12.2025 года № 685н.

С 10.01.2026 года индикатор риска работы с самозанятыми подкорректирован. Так, триггером для проверки может стать взаимодействие организации или ИП более чем с 35 самозанятыми лицами, каждое из которых соответствует следующим условиям:

- имеет среднемесячный доход от указанной организации (ИП) более 35 000 руб.;

- продолжительность работы с организацией (ИП) — более 3 месяцев;

- доля доходов самозанятого от этой организации (ИП) составляет 75 % и более. Ранее индикатор риска «срабатывал», если доля доходов самозанятого от этой организации или ИП составляла 90 % и более.

При оценке взаимоотношений компании с самозанятыми налоговыми органами анализируются несколько параметров:

- регулярность, характер и размер выплат;

- доля дохода самозанятого, полученного от одного заказчика;

- трудовая биография самозанятого и связи его текущих заказчиков с предыдущими работодателями.

Совпадение по нескольким критериям может стать основанием для проведения проверки.

Стоит учитывать эти факты при возникновении желания «соптимизировать» с помощью «самозанятых схем». Подмена трудовых отношений раскрываются уже на стадии «камералок» РСВ и 6-НДФЛ — не нужно проводить выездные проверки — все прозрачно.

Судебные кейсы

1. Компания заключила договор оказания бухгалтерских услуг с физическим лицом, зарегистрированным как плательщик НПД. Налоговый орган в ходе камеральных проверок РСВ и 6-НДФЛ пришел к выводу, что фактически физическое лицо выполняло функции штатного бухгалтера (Постановление АС ВСО от 02.09.2025 по делу № А69-2620/2024):

- в договоре предусмотрено фактическое обеспечение выполнения соответствующих функций бухгалтера в течение длительного периода времени, что соответствует определению и условиям бессрочного трудового договора;

- выплаты «самозанятому» осуществлялись в дни перечисления денежных средств по реестрам в банк для выплаты зарплаты в адрес сотрудников общества, что свидетельствует о формировании единого фонда оплаты труда;

- для выполнения обязательств перед обществом «самозанятый». на безвозмездной основе использовал компьютер общества, информационные базы налогоплательщика (система «1С»), что свидетельствует о наличии беспрепятственного неограниченного доступа к инфраструктуре последнего для выполнения трудовых функций;

- «самозантый» -бывший штатный бухгалтер общества, получаемый от общества доход являлся единственным доходом данного физического лица в период осуществления деятельности в качестве самозанятого.

2. По итогам камеральной проверки РСВ компания получила обвинения в уходе от уплаты страховых взносов, доначисления 850 тыс. руб. и штраф за умысел в неуплате взносов — 74 тыс. руб. с учетом смягчающих обстоятельств (п.3 ст. 122 УК РФ). Основание — фактически сложившихся трудовых отношениях между компанией и 12 физлицами — «самозанятыми», с которыми компанией посредством ИП фактически заключены трудовые договоры, в связи с чем, в обязанности компании входит уплата страховых взносов в отношении работников (Постановление АС ЦО от 24.01.2025 года по делу № А54-1195/2023):

- ИП подконтрольны компании (были в трудовых отношениях с компанией, статус ИП перед заключением договора с компанией);

- «Самозанятые» ранее были работниками компании;

- ИП - единственные клиенты самозанятых; иным лицам аналогичных услуг самозанятые не оказывали.

- при оказании услуг ИП самозанятые использовали материалы и инвентарь, расположенные на той же территории, что и при выполнении работы по трудовым договорам с компанией, услуги выполнялись на тех же территориях.

- в договорах закреплена трудовая функция (выполнение работ определенного рода на постоянной основе, а не разового задания заказчика), отсутствует конкретный объем и стоимость работ (значение для сторон имеет сам процесс труда, а не достигнутый результат), договоры носят не разовый, а систематический характер и заключаются на длительный период оказания услуг с их регулярной оплатой, выплаты плательщикам НПД производятся ежемесячно, как правило, в одни даты, что схоже с выплатой заработной платы.

- акты выполненных работ не содержат информацию об объемах выполненных услуг, в графе «наименование работ/услуг» указаны однотипные услуги, не указан объект, где осуществлялись услуги по уборке помещений.

3. Компании (общепит) доначислили за самозанятых поваров по итогам «камералок» 6-НДФЛ и РСВ — 1,1 млн руб. Претензии отбить не удалось, но «налоговая реконструкция» помогла уменьшить доначисления до 546 тыс. руб. (Постановление АС ЦО от 12.03.2024 по делу № А62-382/2023);

Таких примеров с претензиями к «самозанятым контрагентам» предостаточно суммы доначислений солидные и бизнес редко побеждает в споре. Надо быть заранее готовым к возможным претензиям и иметь арсенал доказательств законности договорных отношений с «самозанятыми», отсуствие ТОЛЬКО налоговой цели — не платить «зарплатные налоги».

ТОП-5 признаков «самозанятой схемы»

Организационная зависимость самозанятых от своего «заказчика»

Вместо принятия в штат компания ставит при приеме «на работу» условие: зарегистрироваться в качестве плательщика НПД (например, Постановление Семнадцатого ААС от 23.04.2024 года по делу № А71-2407/2023).

«Заказчик» сам распределяет самозанятых по объектам (маршрутам) исходя из производственной необходимости (Постановление АС ЦО от 12.03.2024 года по делу № А62-382/2023).

Инфраструктурная зависимость самозанятого от «заказчика»

Выполнение работы осуществляется под управлением и контролем «заказчика», полностью его материалами и на его территории. Самозанятые не несут расходов, связанных с оказанием услуг/выполнением работ (например, Постановление АС ЦО от 12.03.2024 года по делу № А62-382/2023, АС СЗО от 28.11.2023 года по делу № А56-122617/2022).

Выполнение работы только по определенной специальности, квалификации или должности, наличие дополнительных гарантий работнику.

Речь о гарантиях, установленных законами, иными нормативными правовыми актами, регулирующими трудовые отношения. В частности, предоставление отпуска, гарантии медицинского обеспечения, различного рода компенсации пр.

Продолжительность/постоянство работы

«Самозанятые» получают не разовые задания, а являются участниками непрерывного процесса личного выполнения работы одного вида, с одинаковыми условиями, в интересах, под контролем и управлением «заказчика» (например, Постановление АС ЦО от 13.09.2023 года по делу № А84-9838/2022).

Периодичность выплат по договору

Ежемесячные выплаты в фиксированном, неизменном размере, по мнению инспекторов, свидетельствует о трудовых отношениях (например, Письмо ФНС от 16.09.2021 № АБ-4-20/13183@). Суды отмечают, что указание ежемесячной платы за выполненные работы само по себе не противоречит законодательству об определении цены договора ГПХ (например, Постановление АС МО от 09.10.2023 года по делу № А40-7588/2023).

Доначисления НДФЛ и страховых взносов при переквалификации договоров ГПХ с самозанятыми в трудовые —ситуация в 2025 году частая. Работать с самозанятыми можно, но получать необоснованную налоговую выгоду при фиктивных отношениях-дело рисковое. Стоит отметить, что с налоговой реконструкцией в делах с «самозанятыми» не все так просто (зачет уплаченных сумм НПД в счет доначислений по НДФЛ).

ВС РФ в своем определении отметил следующее (Определение ВС РФ от 08.08.2025 года по делу № А83-21915/2023):

- штраф рассчитывают с полной суммы НДФЛ, подлежащей удержанию налоговым агентом, а не с недоплаченной суммы налога (разницы между НДФЛ и уплаченным НПД). Уплаченный НПД не означает, что обязанность налогового агента исполнена;

- нельзя просто так зачесть НПД в счет НДФЛ при переквалификации отношений. При переквалификации договоров налоговый агент не может распоряжаться средствами работников — налог может быть зачтен только по заявлению самого плательщика НПД.

ВС РФ уже высказывал аналогичную точку зрения в части штрафов (Определение от 03.02.2025 по делу № А76-20897/2023).

Статьи по теме

Договоры с самозанятыми: плюсы и возможные риски

На что обратить внимание при работе с «самозанятыми»

Аудио по теме

Договоры с «самозанятыми»: когда есть риск?

Судебные кейсы

За «самозанятую» схему компания уплатит в бюджет 546 тыс. руб.

Договоры оказания услуг с «самозанятыми» переквалифицировали в трудовые отношения

Дробление бизнеса

Обвинение в дроблении бизнеса является одним из самых распространенных (после «технических» контрагентов).

Даже много лет работающая «без сбоев» группа из аффилированных компаний не застрахована от претензий и доначислений из-за подозрения в «дроблении» бизнеса. Инспекторы раскручивают всю историю создания «единого бизнеса» — с момента создания первой организации и всех последующих, оценивают намерения и возможности каждого участника вести деятельность самостоятельно, ищут пороки во внутригрупповых сделках.

При подозрении в «схеме», в частности, учитывают:

- особенности корпоративной структуры (история создания взаимозависимых лиц, причины их реорганизации и др.);

- практику принятия управленческих решений внутри группы взаимозависимых лиц;

- использование общих трудовых и производственных ресурсов, особенности гражданско-правовых отношений внутри группы.

Конкретного «закрытого» перечня признаков формального дробления нет и закреплять его на уровне НК РФ не собираются. Все критерии очень оценочные и рассматриваются применительно к конкретной структуре бизнеса. Тем не менее ФНС отметила некоторые критичные критерии (например, Письмо ФНС от 11.08.2017 № СА-4-7/15895@). Приведем некоторые из них:

- дробление одного бизнеса (производственного процесса);

- применение схемы дробления бизнеса оказало влияние на условия и экономические результаты деятельности всех участников данной схемы, в т.ч. на их налоговые обязательства, которые уменьшились или практически не изменились при расширении в целом всей хозяйственной деятельности;

- налогоплательщик, его участники, должностные лица или лица, осуществляющие фактическое управление деятельностью схемы, являются выгодоприобретателями от использования схемы дробления бизнеса;

- участники схемы осуществляют аналогичный вид экономической деятельности;

- создание участников схемы в течение небольшого промежутка времени непосредственно перед расширением производственных мощностей и/или увеличением численности персонала;

- несение расходов участниками схемы друг за друга;

- прямая или косвенная взаимозависимость;

- формальное перераспределение между участниками схемы персонала без изменения их должностных обязанностей;

- отсутствие у подконтрольных лиц, принадлежащих им основных и оборотных средств, кадровых ресурсов;

- использование участниками схемы одних и тех же вывесок, обозначений, контактов и т.п.

Кстати! В НК РФ появилось определение дробления бизнеса (Федеральный закон от 12.07.2024 года № 176-ФЗ). «Дробление бизнеса» — это разделение единой предпринимательской деятельности между несколькими формально самостоятельными лицами (организациями, ИП), в отношении которых осуществляется контроль одними и теми же лицами, направленное исключительно или преимущественно на занижение сумм налогов путем применения спецрежимов с превышением «пределов», предусмотренных ст. 54.1 НК РФ.

Также предусмотрена амнистия за дробление бизнеса за 2022-2024 годы: освобождение от доначисленных налогов, пеней и штрафов (ст. 119,120,122 НК) по итогам налоговой проверки, проведенной в 2025-2026 и выявившей применение бизнесом схемы в 2022 — 2024. Это возможно, если бизнес откажется добровольно от дробления в 2025-2026. Причем амнистия, исходя из формулировок закона, касается только «дробления» с применением «спецрежимов». Также амнистия не распространяется на решения по выездным проверкам (выявившим в 2022-2024 «дробление»), вступившие в силу до даты вступления в силу самого закона (т.е. до 12.07.2024).

Важные моменты амнистии. В 2024 году ФНС опубликовала рекомендации по применению правил налоговой амнистии за дробление бизнеса (Письмо ФНС от 18.10.2024 года №СД-4-2/11836@).

Варианты выхода из налоговой схемы-«обеление»:

- Переход формально самостоятельных участников группы на общую систему налогообложения (ОСН).

Каждому участнику надо было подать в налоговый орган уведомление до 15 января 2025 года. Однако рисков не будет только если каждый из участников Группы не будет иметь в 2025-2026 гг. признаков формальной предпринимательской самостоятельности. При этом, если участники группы будут признаны лишь формально самостоятельными — несмотря на применение ими ОСН, консолидация значений средней численности работников по группе может создавать риск из-за применения ее участниками пониженных тарифов страховых взносов. Дело в том, что ФНС отметила, что не будут подлежать амнистии долги по страховым взносам в связи с получением статуса субъектов малого и среднего предпринимательства (МСП). До 2025 года отсутствовала практика доначисления страховых взносов по основанию утраты налогоплательщиком статуса субъекта МСП из-за вменения дробления бизнеса.

Т.е. любая группа из нескольких хозяйствующих субъектов, применяющих пониженные тарифы страховых взносов как субъекты МСП, несет риск отказа в этом праве, если суммарное значение среднесписочной численности работников по группе превышает установленный лимит в 250 человек. Соответствующая задолженность амнистии не подлежит.

- Фактический перевод деятельности на одного из участников группы.

Все материальные и человеческие ресурсы группы должны быть переданы до 01.01.2025 года одному участнику, который продолжит вести всю деятельность группы только от своего имени.

- Объединение формально самостоятельных юридических лиц в одно юридическое лицо с возможным созданием по месту ведения ими предпринимательской деятельности обособленных подразделений этой организации. Наряду со слиянием или присоединением юрлиц — участников групп может рассматриваться вариант создания новой организации, учредителями которой выступают участники дробления.

- Полное отчуждение акций (долей) юрлиц, входящих в группу лиц, иным независимым лицам с одновременным прекращением деятельности как единый хозяйствующий субъект.

Подход означает отказ от ведения деятельности от имени нескольких лиц путем продажи «лишних» участников, поэтому является по сути лишь способом консолидации бизнеса на одном хозяйствующем субъекте.

Кстати, ФНС сообщила в методичке от 18.10.2024 года №СД-4-2/11836@, что для прекращения налоговых обязательств из дробления бизнеса в 2022-2024 гг. выездная проверка группы необязательна. Если налоговый орган убедится в отсутствии признаков дробления бизнеса в 2025-2026 гг., выездная проверка за этот период может не назначаться.

При этом возникающие вопросы к Группе можно разрешать путем информирования налогоплательщиков о возможных рисках и получения от них соответствующих пояснений.

На первый взгляд, решения для отказа от дробления кажутся очевидными, однако в процессе их реализации могут возникать вопросы, ответы на которые можно получить с углубленной проверкой налогов. Рекомендуем комплексно подходить к разработке плана, прибегая к помощи экспертов.

все победит

Исходя из практики сформировались оценочные критерии «формального дробления»: взаимозависимость участников «раздробленного бизнеса», 1 вид деятельности либо единый производственный/технологический процесс, отсутствие самостоятельности участников «группы», нет деловой цели «раздробленной» структуры бизнеса (единственная цель — необоснованная налоговая выгода).

ТОП-4 «групповых» признаков формального дробления бизнеса

- Организационные признаки (например, один ТЗ, учет в одной программе, одни МАК и IP-адреса, один банк и пр.).

- Управленческие признаки (например, полное или частичное совпадение владельцев бизнеса).

- Имущественные признаки (например, один адрес местонахождения, имущество, производственные ресурсы и пр.).

- Кадровые признаки (например, «миграция» сотрудников внутри группы, отсутствие разделений функций у персонала, формальное совмещение должностей в нескольких компаниях группы).

Частое заблуждение, что проблема «дробления» актуальна только для «спецрежимников». Вменение неуплаты налогов из консолидации учета нескольких аффилированных лиц возможно по всем налоговым преференциям, где имеются лимиты выручки, средней численности работников и т.п. Даже IT- компании не выведены из-под этого риска.

Оценка «группы» на признаки налоговых злоупотреблений с учетом позиций ФНС и судов — важное и верное решение бизнеса. Проблемы в налогах могут обнаруживаться там, где их совсем не ожидали. Инспекторы могут пересмотреть налоговый учет бизнеса исходя из действительного экономического смысла хозяйственных операций «переквалификация сделок») или из-за явно доминирующего налогового мотива (налоговая цель структуры бизнеса).

Кейс

Экспедиторская компания получила претензии из-за необоснованно примененной «нулевой» ставки НДС по трансграничным перевозкам. Инспекция обложила налогом все услуги «без разбора». Детальное изучение параметров всех поставок и условий контрактов позволило клиенту «Правовест Аудит» кратно уменьшить цену своей ошибки.

«Особые» признаки дробления бизнеса

Сейчас суды все чаще отмечают ряд «особых» признаков дробления единого бизнеса, на которые следует обращать внимание (например, Постановление АС МО от 03.06.2024 по делу № А40-55466/2023).

Судебные кейсы

По итогам выездной проверки компании доначислили 699 млн руб., обвинив ее в дроблении. Суды двух инстанций поддержали налогоплательщика, указав на отсутствие «следов» дробления. Но кассация не согласилась с коллегами и отправила дело на новое рассмотрение. Указав, на что следует обращать особое внимание:

- факты ведения хозяйствующими субъектами «группы» самостоятельной деятельности, наличие персонала, помещений, собственных расходов, материально-технической базы и т. п. — не исключают дробление;

- о дроблении бизнеса говорит полностью зависимый характер взаимоотношений между основным и второстепенными налогоплательщиками. Без таких взаимоотношений каждое в отдельности юрлицо не жизнеспособно, т.к. их деятельность ведется не на свой риск, а в интересах группы, возглавляемой основным участником. Т.е. достигать коммерчески значимого результата такие налогоплательщики могут только «в связке»;

- при дроблении фактически осуществляется единая деятельность, которая координируется одними и теми же лицами с задействованием общих материально-технических, трудовых ресурсов и средств индивидуализации.

Самостоятельно разобраться в нюансах правовых позиций ФНС и судов применительно к конкретному случаю — часто очень сложно.

Не пренебрегайте помощью сторонних специалистов, задачей которых должна стать проверка вашего бизнеса на безопасность от налоговых рисков, а значит и ваша защита от уголовной и субсидиарной ответственности за «недосмотр в налогах» компании.

Очень важно заблаговременно прогнозировать налоговые последствия при структурировании бизнеса, заключении значимых договоров.

Практика не раз доказала, что экономия «в моменте» легко может обернуться в будущем значительными финансовыми потерями для компании (пени, достигающие размеров доначисленных налогов, штрафы 20-40% от неуплаченной суммы в бюджет) и персональной ответственностью для руководителя.

Статьи по теме:

Налоговая амнистия 2025: в чем риски

Видео по теме

Разделение бизнеса: когда обвинят в дроблении и что важно для амнистии

Аудио по теме

Дробление бизнеса: триггеры внимания и практика

Судебные кейсы

Компания доказала реальность франчайзинга, отбив 189 млн руб. «при дроблении»

«Дробление» привело к «субсидиарке» руководителя на 78 млн руб.

Компания оспорила «дробление» и сохранила 124 млн руб.

«Самозанятые» на стройке привели к спору с налоговой инспекцией за 2,3 млн руб.

Компания опровергла «дробление» и сохранила 131 млн руб.

Перевод «НДС-покупателей» на взаимозависимые компании — при УСН квалифицировано как «дробление»

Налоги компании и личная ответственность руководителей и собственников

Доначислениями для компании история с налоговыми проверками не заканчивается. Ведь за неуплату налогов предусмотрена уголовная ответственность (ст. 199 УК РФ). Фигурантом уголовного дела часто становится именно руководитель компании. А если компания не сможет сама погасить налоговые долги перед бюджетом — их взыщут с контролирующего должника лица — которым «априори» является руководитель компании. Кроме того, собственники бизнеса активно взыскивают с руководителей налоговые доначисления и невозмещенные суммы НДС.

Уголовная ответственность

Руководитель в ответе за те периоды, когда он возглавлял компанию и допустил роковые налоговые ошибки. Поэтому варианты увольнения, «перевода бизнеса» на новую компанию — не спасут.

До 17 апреля 2024 за неуплату компанией налогов от 15 млн руб. за 3 финансовых года подряд руководитель уже мог стать фигурантом уголовного дела (ст. 199 УК РФ). С 17 апреля 2024 — крупным размером признается сумма, превышающая за период в пределах трех финансовых лет подряд 18,75 млн руб., а особо крупным — превышающая 56,25 млн руб. за аналогичный период (Федеральный закон от 6 апреля 2024 № 79-ФЗ).

Судебные кейсы

- За неуплату компанией НДС в размере 75 млн руб. (уже особо крупный размер) ее руководителя привлекли к уголовной ответственности по ч.2 ст. 199 УК РФ (приговор Измайловского районного суда города Москвы от 15.10.2024 года по делу № 01-0549/2024).

- Руководитель компании «сэкономил» на налогах с помощью схемы формального дробления бизнеса на несколько компаний на УСН. Бухгалтер имел доступ к расчетным счетам и реквизитам этих компаний для контроля лимита выручки и ее распределения между участниками «группы». Итог «оптимизации» — 82 млн руб. доначислений компании и уголовная ответственность руководителя и бухгалтера (обвинительный приговор Дзержинского районного суда Санкт-Петербурга от 28.02.2022 года по делу № 1-10/2022).

- Итог выездной налоговой проверки — 76 млн руб., которые компания не смогла уплатить. ФНС обанкротила компанию. Руководитель стал фигурантом уголовного дела за неуплату налогов, в рамках которого его привлекли к материальной ответственности и присудили возместить бюджету 53 млн руб. Затем с него взыскали еще 23 млн руб. в рамках субсидиарной ответственности (Определение ВС РФ от 03.07.2020 года № 305-ЭС19-17007 (2) по делу № А40-203647/2015).

Часто вина руководителя в неуплате налогов доказывается в рамках возбужденного в отношении него уголовного дела, затем этот факт активно используется в делах по признанию руководителя контролирующим должника лицом (КДЛ) для взыскания с него налогового долга компании. Причем факт прекращения уголовного дела по нереабилитирующим основаниям (амнистия, истечение срока давности) значения не имеет, т.к. вина руководителя уже доказана. И далее «дело техники» — признать руководителя «КДЛ-ом» компании-должника.

Судебные кейсы

Итогом выездной проверки стала сравнительно небольшая сумма — чуть более 18 млн руб., но она позволила квалифицировать ущерб бюджету в соответствии со ст.199 УК РФ как крупный и возбудить в отношении руководителя компании уголовное дело. Оно было прекращено из-за истечения сроков давности привлечения к уголовной ответственности, но доказанная в рамках уголовного дела вина в неуплате компанией налогов, поспособствовала успеху в деле о взыскании с руководителя ущерба, причиненного бюджету компанией-должником (определение ВС РФ от 13.12.2022 года № 16-КГ22-29-К4).

Субсидиарная ответственность

Если у компании не будет средств для погашения налоговых доначислений — долг легко взыщут с руководителя в рамках субсидиарной ответственности.

По итогам 2025 года средняя сумма по субсидиарной ответственности контролирующих должника лиц (часто таковыми признаются руководители, собственники бизнеса) составила уже 97 млн руб. (Федресурс, февраль 2026).

Судебные кейсы

- Доначисления по итогам налоговой проверки 2017 года привели руководителя компании к личным финансовым потерям в рамках субсидиарной ответственности в 2026 году (Постановление АС МО от 09.02.2026 года по делу № А40-39802/2023).

- Старые сделки с сомнительными контрагентами 2017 года стали причиной налоговых доначислений, а в 2025 году обернулись субсидиарной ответственностью для бывших руководителей компании-должника (Постановление АС Западно-Сибирского округа от 02.10.2025 года по делу № А70-6211/2021).

- Дробление бизнеса привело к «субсидиарке» в руководителя и учредителей. Суды указали, что умышленное применение налоговой схемы формального дробления бизнеса для сохранения права на УСН, создание модели движения денежных средств внутри группы аффилированных лиц повлекло доначисление и привели к банкротству компанию-должника. (Постановление АС Западно-Сибирского округа от 26.06.2025 года по делу № А45-1730/2023).

- Встраивание в цепочку сделок (по покупке у поставщика товаров) посредников, ненужных с точки зрения предпринимательской цели- привели к обвинению в «незаконной оптимизации» и доначислению 133 млн руб. Теперь эту сумму платят из своего кармана руководитель и учредитель бизнеса, признанные КДЛ компании-должника ( АС Уральского округа от 21.02.2025 года по делу № А76-6269/2018)

- Сомнительные сделки с «техническими» контрагентами стали причиной налоговых доначислений компании и причиной причина «субсидиарки» руководителя и бенефициара на 38 млн руб. (Постановление АС Московского округа от 04.10.2024 года по делу № А40-28543/2020).

- Строительная компания «на бумаге» привлекла 3 субподрядчиков для выполнения работ для своего заказчика, а СМР фактически выполнила сама. Фиктивный документооборот с фирмами-однодневками стал причиной доначислений, банкротства компании и привлечения руководителя компании к субсидиарной ответственности в размере 25 млн руб. (Постановление АС Центрального округа от 23.10.2024 года по делу № А54-2283/2018).

Субсидиарная ответственность руководителя может наступить за принятие ключевых деловых решений с нарушением принципов известной ст. 54.1 НК РФ (письмо ФНС № БВ-4-7/3060@ от 10.03.2021), которые привели к искажению налоговых обязательств и неуплате налога. Особо рисковыми являются:

- Создание схемы с использованием фирм-однодневок или так называемых «технических» компаний (т.е. компаний, созданных для формального документооборота, не ведущих реальной предпринимательской деятельности, при том, что фактически сделка исполняется иным лицом).

- «Формальное» дробление бизнеса исключительно с целью получения налоговых преференций.

- Совершение фиктивных сделок (т.е. тех, которые существуют только на бумаге).

- Искусственное создание условий для применения налоговых льгот или получение иной налоговой выгоды (например, компания чтобы не платить налог на имущество формально отражает объект недвижимости в составе недостроя (не включает в основные средства) при фактической его эксплуатации или занижает доходы с целью применения «спецрежима»).

Конечно, этот перечень не «закрытый», мы указали только некоторые часто фигурирующие основания для привлечения руководителя к персональной ответственности.

Другие кейсы по ответственности руководителя >>

Материальная «налоговая» ответственность

Собственники компании (учредители, акционеры) могут привлечь руководителя к материальной ответственности, обратившись в суд с иском о взыскании с него убытков в виде налоговых доначислений. Теперь это «модно»! Практика богата на такие примеры.

Судебные кейсы

- По итогам камеральной проверки декларации по НДС общество получило доначисления за сомнительные сделки. Уплатив все в бюджет, оно обратилось в суд для взыскания с руководителя налоговых пени и перечислений в адрес «техничек»-78 млн руб. Суд удовлетворил исковые требования-взыскал с руководителя убытки (налоговые доначисления и пени) Вывод судов — действия директора носили недобросовестный и неразумный характер, повлекли прямые убытки для общества (Постановление АС Восточно-Сибирского округа от 21.05.2025 года по делу № А33-3172/2023).

- Компания заявляла вычеты по НДС по фиктивным сделкам с рядом «технических» контрагентов. Это выявилось в ходе выездной проверки и стало основанием для доначислений 19 млн руб., в т.ч. пени и штрафы. Директор уволился, но это не помешало конкурсному управляющему взыскать с него убытки (доначисления и пени) в размере 15 млн руб. (Постановление АС Московского округа от 03.04.2025 года по делу № А40-39116/2023).

- Компанию обвинили в «налоговой схеме» для сохранения УСН и доначислили 57 млн руб., которые пришлось уплатить в бюджет. На этом история не закончилась. Компания подала иск о взыскании с учредителя-руководителя убытка (налоговые штрафы и пени) и победила (Постановление АС Дальневосточного округа от 27 апреля 2024 года по делу № Ф03-1063/2024).

- Инспекторы в ходе выездной налоговой проверки вычислила мнимые сделки компании по приобретению услуг и товаров у сомнительных контрагентов. Итогом проверки стали доначисления в 12 млн руб. Собственник в судебном порядке признал сомнительные договоры мнимыми, а затем взыскал с генерального директора своей компании 18 млн руб. убытков в виде «налогового» штрафа и пеней, а также выплат по мнимым договорам (постановление АС Дальневосточного округа от 18.12.2023 года по делу № А51-19732/2021).

- Общество располагало всеми необходимыми документами и имелись все законные основания для возмещения НДС из бюджета. Однако, полностью сумма налога к возмещению не заявлялась, входной НДС к вычету ставили частично и только в те периоды, когда была выручка. Возможно, для «перестраховки», чтобы избежать лишних претензий налогового органа. В итоге остаток незаявленного вычета составил 1,9 млн руб. и по нему был пропущен срок для возмещения налога из бюджета. Узнав о данном факте участник общества обратился в суд с иском о взыскании с руководителя компании ущерба 1,9 млн руб. вследствие незаявленной к возмещению суммы НДС, и одержал победу в суде (постановление АС Поволжского округа от 08.12.2022 года по делу № А65-23518/21).

Руководитель-учредитель возместит компании 23 млн руб. налоговых штрафов и пеней

«Налоговая оптимизация» = доначисления налогов 379 млн руб. + «субсидиарка» руководителя

67 млн руб. взыщут с ру¬ко¬во¬ди¬те¬ля и учредителя компании за «налоговые схемы»

С руководителей взыскали налоговый долг компании в 1.1 млрд руб.

Руководитель вернет компании 18 млн руб. налоговых штрафов и выплат по мнимым договорам

Руководитель-учредитель и ее муж заплатят налоговый долг компании более 117 млн руб.

Невозмещенный НДС в сумме 1,9 млн руб. собственник взыскал с руководителя компании

За налоговую «экономию» руководитель уплатил 18 млн руб. из своего кармана

Последствия незаконной налоговой «схемотехники» и налоговых ошибок 2025 года могут тянуться «шлейфом» за руководителем до 2031 года (сроки давности для привлечения к ответственности).

Статьи по теме

ФНС использует риск-ориентированный подход при выборе претендентов для повышенного внимания (вызовы в инспекцию, предпроверка, назначение выездных проверок). Поэтому выявление и «ликвидация» налоговых ошибок и упущений при помощи системы внутреннего контроля (СВК) и аудита с фокусом на налоги значительно снижает риски повышенного внимания ФНС к компании и нивелирует серьезные опасности:

| для бизнеса | для руководителя компании |

|---|---|

| крупные финансовые потери (доначисления) по итогам выездных налоговых проверок и «внепрове-рочных» мероприятий инспекции; | уголовная ответственность руководителя и бухгалтера за неуплату налогов (ст. 199 УК РФ); |

| невозможность погашения налоговых долгов компании — банкротство; | субсидиарная ответственность собственников бизнеса, руководителей и бухгалтеров по налоговым долгам компании; |

| возмещение руководителем убытков (доначислений) собственникам бизнеса. |

Как защитить себя и бизнес в 2026 году?

Как видим, цена налоговых ошибок бизнеса слишком высока, чтобы не обращать внимания на них и последствия, которые они тянут за собой. Конечно проблемы всегда дешевле предупредить, чем потом разбираться с их последствиями.

Сейчас одна из главных задач руководителя — не дать ни малейшего повода для пристального внимания налоговых органов к деятельности компании и для назначения выездной проверки.

В первую очередь для этого нужен верный налоговый учет, отсутствие роковых налоговых ошибок и упущений, сбалансированная налоговая нагрузка, грамотное профессиональное взаимодействие с налоговыми органами, в случае возникновения у них вопросов.

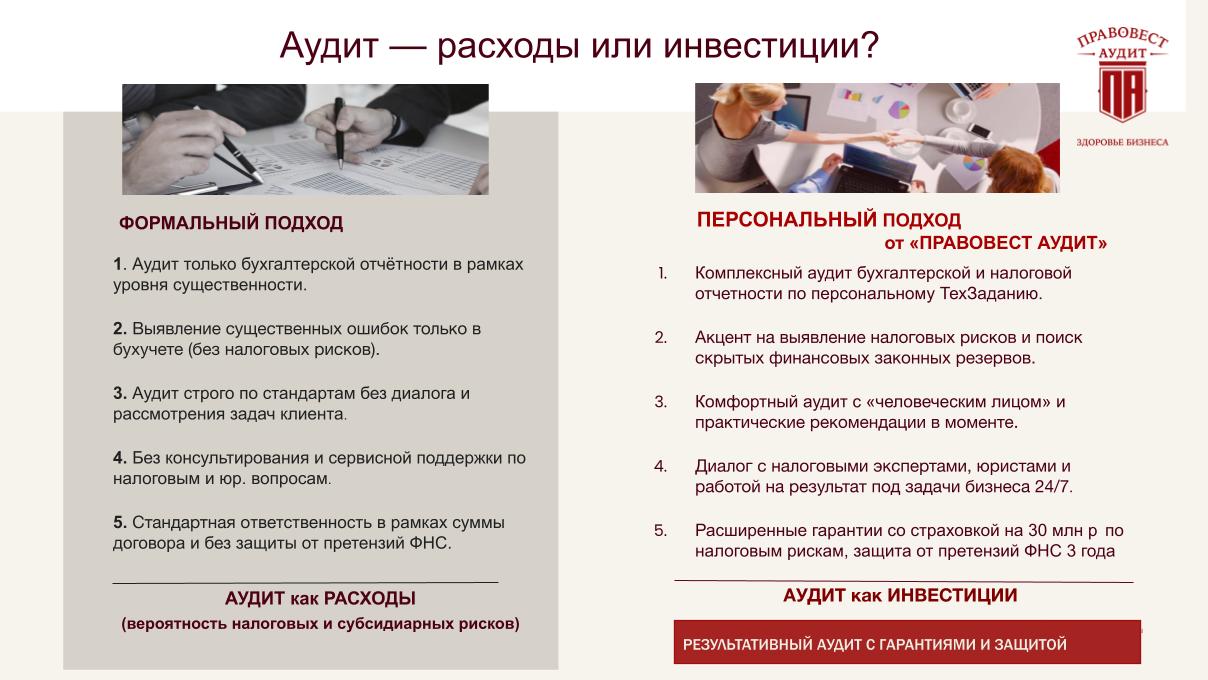

Не все аудиторы одинаково «полезны». Чек-лист «Как выбрать аудиторов и избежать рисков»

Классический финансовый аудит в большинстве случаев не решает проблему налоговых рисков. Он гарантирует, что в налоговом учете нет существенных ошибок. А этого недостаточно для защиты от налоговых рисков. Наиболее эффективный способ — проведение аудита с углубленной проверкой налогового учета (комплексный аудит). Наша статистика аудиторских проверок показывает, что он в разы эффективнее выявляет налоговые риски и резервы, чем «классический» финансовый аудит.

Так «средний чек» выявленных при аудиторской проверке налоговых рисков — это та сумма, которую инспекторы могли бы доначислить в бюджет, но благодаря аудиту этого не произойдет. Выявленные налоговые риски — это не только защита от личных угроз для руководства компании, но и экономия на штрафах (если риски выявит налоговая, вы заплатите на 20 процентов больше, чем при добровольном устранении обнаруженных аудиторами рисков). А иногда даже и платить не придется — достаточно будет восстановить определенные документы.

Кейс аудиторов

- аудит выявил отсутствие документов, подтверждающих экономическую обоснованность расходов на аренду автомобилей для сотрудников. В должностных инструкциях работников не было обязанности управлять служебным автомобилем, не было путевых листов, подтверждающих расход ГСМ именно на служебные поездки и др. Если бы вместо аудиторов на проверку пришли инспекторы — доначисления по налогу на прибыль составили бы более 50 млн руб. Компания восстановила необходимые документы и этим сохранила бизнесу 50 млн руб., не допустила штраф в 10 млн руб.;

- аудит обнаружил нарушение порядка оформления премий сотрудникам. Кстати, это инспекторы часто проверяют. Компания не разработала и не утвердила локальные нормативные акты по критериям расчета премий для сотрудников. Также не были изданы приказы, из которых было бы четко видно, каким образом рассчитывалась та или иная премия. Такие «недочеты» грозили доначислением налога на прибыль в сумме 110 млн руб. и штрафом — 22 млн руб. Суммы вполне подходящие для передачи материалов «правоохранителям» для возбуждения уголовного дела (до 17.04.2024 было достаточно неуплаты налогов в сумме более 15 млн руб., с 17.04.2024 — 18,75 млн руб.).

Аудиторское заключение — один из документов-доказательств того, что:

- руководитель предпринял необходимые действия по минимизации убытков участников. Такой вывод важен при разрешении вопроса о привлечении директора к материальной ответственности, в т.ч. по возмещению собственникам убытков в виде штрафов по налогам или ошибок в бухучете, приведшим к убыткам участников (например, уменьшению суммы дивидендов);

- отчетность компании достоверна, т.е. ей не грозило банкротство и права кредиторов не были нарушены. Это подтверждение имеет особо важное значение при решении вопроса о привлечении руководителя к субсидиарной ответственности.

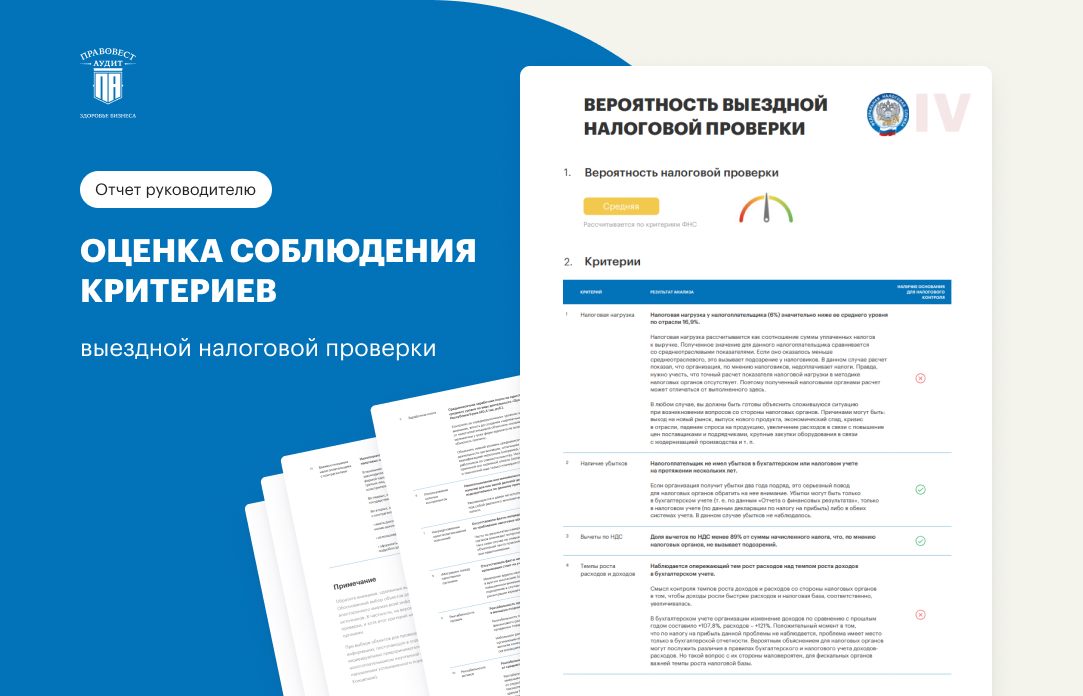

Кстати, в ходе аудиторской проверки мы смотрим на компанию «глазами» налогового инспектора и оцениваем ее риски, в т. ч. с учетом 12 критериев ФНС.

Итоги такого анализа предоставляем руководителю компании в виде отдельного Отчета с оцифрованными налоговыми рисками и результатами оценки вероятности назначения выездной налоговой проверки. Это позволяет увидеть наглядно опасные «налоговые зоны» и оперативно принять меры по снижению налоговых рисков бизнеса.

При комплексном аудите проверка не ограничивается только оценкой налоговых рисков бизнеса с учетом 12 критериев ФНС. Так как более серьезные риски возможных налоговых доначислений в ходе выездных проверок могут быть в ином. Например, в отсутствии документальных доказательств обоснованности применения вычетов по НДС, расходов по налогу на прибыль и пр.

Мощная профилактика рисков, персональный подход, опыт 1200+ аудитов в год и комплексный взгляд штатных аудиторов — дают такое качество услуг, что наши клиенты получают от налоговых претензий и страховку Ингосстрах:

- юридическая помощь от налоговых юристов по защите от претензий ИФНС в течение нескольких лет пост-гарантийного обслуживания;

- выплата финансового страхового покрытия в случаях не обнаружения налоговых ошибок при комплексном аудите.

Кстати, «Правовест Аудит» по итогам аудита выдаёт не только аудиторское заключение и расширенные юридические и финансовые гарантии бизнесу, но и сертификат руководителю, главному бухгалтеру, финансовому директору о прохождении аудита. С учетом растущих рисков рекомендуем теперь хранить его в личном портфолио, что будет подтверждать квалификацию и соблюдение законодательства в части ведения достоверного учета и отчетности.

Совет. Заключая договор на проведение аудита, проанализируйте, что вы получите в результате: только формальное аудиторское заключение о достоверности бухгалтерской отчетности или же еще и .

Стоимость в 100 раз ниже суммы потенциальных убытков, связанных с невыявленными налоговыми ошибками и отсутствием соответствующих гарантий защиты от претензий ФНС.

Статья

Чек-лист «Что делать, если вызвали в инспекцию?»

- До явки в инспекцию нужно подготовить все либо часть истребуемых документов и информации, проанализировать ситуацию и возможные вопросы, подготовиться к ним.

- Внимательно выслушать мнение инспекторов, и уточнить чем вызван интерес к вашей компании, какие доказательства «недобросовестности» вашей компании и признаки недобросовестности контрагента есть у инспекторов. Только после этого пояснять содержание и аспекты операций с контрагентами.

- Не следует на комиссии подтверждать готовность подать уточненные декларации и доплатить НДС, правильнее — сообщить им, что вы их услышали и готовы в ближайшее время подумать.

- Проанализировать результаты «комиссии» и сделать выводы, есть ли основания для добровольного уточнения налоговых обязательств по НДС. Необходимо понять, действительно ли есть налоговые риски, принять наиболее правильное для компании решение.

- Если оснований для «уточнений» налоговых обязательств нет — подготовить и направить в инспекцию письменные возражения на протокол «заседания рабочей группы».

Чек-лист «Осмотрительность при выборе контрагентов»

Как мы уже отмечали выше, «Золотого стандарта» проверки контрагентов не существует, но мы предлагаем примерный чек-лист — что нужно истребовать у контрагента для доказательства надлежащей коммерческой осмотрительности:

- копии учредительных и регистрационных документов (устав, свидетельство о внесении записи в ЕГРЮЛ, о постановке на налоговый учет, решение участника (протокол общего собрания) о назначении исполнительного органа, приказа о назначении на должность руководителя);

- подлинник доверенности и копию документа, удостоверяющего личность представителя, если договор подписывается не лицом, исполняющим функции единоличного исполнительного органа контрагента;

- сведения о лицах (Ф.И.О., должность, вопросы ведения, номер телефона, адрес электронной почты), коммуникации с которыми предполагаются в процессе заключения и исполнения договора. Следует сохранять переписку с представителями контрагента не только на этапе заключения сделки, но и на этапе ее исполнения;

- копии лицензий на осуществление деятельности, в отношении которой заключается договор, если такая деятельность контрагента подлежит лицензированию, разрешительную документацию, членство в СРО;

- копии договора аренды или документов, подтверждающих право собственности в отношении помещений по месту нахождения контрагента;

- если контрагентом применяются специальные режимы налогообложения, следует получить копию подтверждающего документа (уведомление, заявление, информационное письмо и пр.);

- копию бухгалтерской отчетности: формы № 1 «Бухгалтерский баланс» и форма № 2 «Отчет о финансовых результатах» за год, предшествующий году заключения договора;

- копии документов, подтверждающих предоставление в налоговые органы налоговой отчетности по НДС и налогу на прибыль за 2 отчетных/налоговых периода, предшествующих периоду заключения договора (копии квитанций о приеме налоговых деклараций в электронном виде, копии титульных листов налоговых деклараций с отметкой налогового органа о приеме и др.) при заключении договоров с контрагентами — подрядчиками на длительный срок и /или на значительную для компании сумму;

- для подтверждения наличия деловой репутации и опыта у контрагента в соответствующей области следует получить от контрагента рекомендательные письма и сохранить элементы внешней атрибутики: визитные карточки, буклеты, проспекты, адрес сайта и т.п.;

- информацию, подтверждающую наличие трудовых и материальных ресурсов, необходимых для исполнения договора (квалифицированный персонал, производственные мощности, технологическое оборудование и т.п.) и такую же информацию в отношении третьих лиц (при привлечении третьих лиц из-за недостаточности собственных ресурсов контрагента);

- документы (их копии), подтверждающие взаимодействие с представителями контрагента в процессе исполнения сделки, также следует документально фиксировать обстоятельства взаимодействия (например, следует сохранять сведения о транспортировке товаров со стороны контрагента либо сторонних перевозчиков — с информацией о маршрутах, номерах автотранспортных средств и пр.).

Внимание! Степень предъявляемых требований к выбору контрагента не может быть одинаковой для случаев ординарного пополнения МПЗ по разовым сделкам на несущественную сумму и в ситуациях, когда приобретается дорогостоящий актив, совершаются сделки на значительную сумму, либо привлекается подрядчик для выполнения существенного объема работ, либо сделка несет в себе несоразмерные риски ввиду возможного причинения убытков при ее неисполнении или ненадлежащим исполнении (Письмо ФНС от 10.03.2021 года № БВ-4-7/3060). Поэтому в соответствующие локальные нормативные акты (положение, регламент проверки контрагентов) следует внести положения, подробно описывающие разные критерии стандарта и объема предпринимаемых действий по проверке контрагентов в зависимости от цены сделки, предмета сделки, объема работ и иных параметров.

На фоне растущих рисков для бизнеса и руководителей — рекомендуем при выборе аудиторов обращать внимание не только на цену услуги проведения аудита, но и цену этих рисков.

Статья «»